本文来自Wind。

香港万得通讯社报道,土耳其再度拉响警报!10月14日,土耳其上演股债汇三杀局面,里拉兑美元跌至四个月低位。市场担心2018年里拉兑美元的危机再度上演,风险向全球资产蔓延。

土耳其上演股债汇三杀

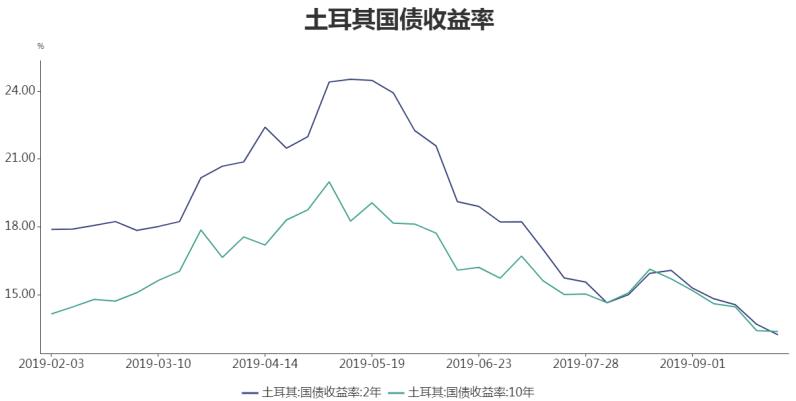

10月14日,土耳其上演股债汇三杀:里拉兑美元下跌0.8%至5.9315,创5月40日以来新低;土耳其股指BIST 100收跌5.1%,处于自6月份以来的最低水平,其中银行股指数下跌8%;二年期和十年期国债收益率双双飙升。

(美元兑土耳其里拉日线图 图片来源:Wind)

(图片来源:Wind EDB全球经济数据)

由于安卡拉和叙利亚盟友在叙利亚东北部袭击库尔德领导的部队,土耳其里拉2018年遭受了危机,使土耳其经济陷入衰退。截至10月14日里拉今年已下跌超过12%,仅10月就下跌了5%。

土耳其Macroview Consulting首席经济学家Inanc Sozer表示,鉴于风险因素影响,他认为今年零经济增长是“成功”。他同时表示,如果明年风险因素升温,土耳其将面临经济收缩,幅度可能将达到5%。自去年以来,土耳其经济非常脆弱,金融市场一直疲软,制造商承受巨大压力。

10月14日,土耳其公布经济数据显示,8月日调后工业产值同比下降3.6%,跌幅超过预期,工业产值在很大程度上被视为经济增速的预兆。IHS Markit的数据显示,土耳其五年期信用违约掉期(CDS)上升11个基点,至404个基点。

为应对风险因素,土耳其TBB银行业协会表示,将启动一项重组计划,使贷款超过423万美元的大公司受益。10月,土耳其国有银行抛售美元以支撑里拉,在10月7日至8日买进价值约10亿美元里拉。

9月,土耳其央行宣布将基准利率下调325个基点至16.50%,继续为信贷松绑以利于经济发展。此次降息超出市场预期,因为此前土耳其央行已经在7月下调创纪录的425个基点。土耳其总统埃尔多安认为,未来通胀将放缓至个位数,降息将是经济实现潜在增长。预计未来土耳其将执行宽松政策,压低里拉走势。

风险向全球资产蔓延

市场关心的是,随着风险因素持续发酵,里拉的危机是否会传导至整个新兴市场,甚至重演2018年里拉暴跌引发的国际市场连锁反应。

3月27日,受国内局势影响,里拉兑美元汇率一度跌超2%,引发新兴市场货币下跌。3月27日,阿根廷比索兑美元跌2.77%,南非兰特兑美元跌1.33%,巴西亚雷尔对美元跌2.91%,墨西哥比索兑美元跌1.29%,俄罗斯卢布兑美元跌0.65%。

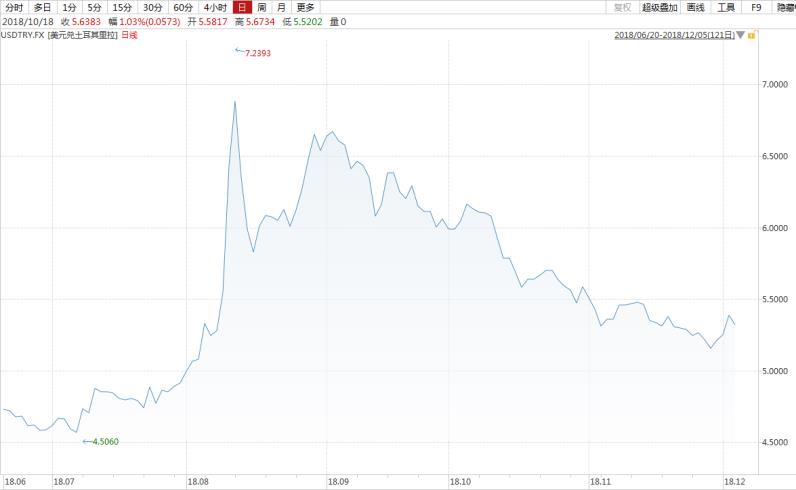

而在去年8月,里拉的货币危机也在国际市场引发连锁反应。里拉兑美元在8月13日一度跌逾17%,汇率危机直接导致土耳其经济十年来首次陷入衰退。里拉暴跌不仅打击投资者对新兴市场的信心,导致不少新兴市场面临资本流出和本币被抛售的压力,还影响欧洲股市和美国股市,尤其是银行股的下跌。

(2018年美元兑里拉日线图 图片来源:Wind)

业内人士分析称,土耳其危机对新兴市场的潜在冲击可能会通过两条主要传导路径:其一是通过冲击欧洲银行资产负债表导致银行风险偏好下滑,进而从新兴市场进一步撤资;其二是通过推升美元抬升新兴市场通胀压力,使其可能不得不进行货币紧缩,这可能对其经济造成下行压力,从而陷入负面循环。

与2018年的危机相比,2019年的全球宽松政策对土耳其里拉产生利好,有着一定积极作用;但同3月由内部局势引发的震动相比,本次里拉波动也是由外部风险因素导致,未来面临不确定性,抬升了其对全球市场的影响。

(图片来源:Wind EDB全球经济数据)

此外,里拉的下跌也将带来土耳其偿债能力的风险。安联估计,年底前土耳其将有170亿美元的债券到期偿还压力,而如果里拉进一步下挫,将会为提高土耳其的实际偿还价值。标普全球主权分析师弗兰克吉尔(Frank Gill)表示,他最担心的是土耳其银行是否可以延缓付款,并为即将到期的美元及欧元计价债务进行再融资。

标准普尔估计,未来12个月需要再融资或偿还的私营部门债务相当于GDP的20%。而导致里拉贬值的风险因素将影响银行的偿债能力,再次打击资产质量和经济,引发连锁反应。