本文来自“万得资讯”。文中观点不代表智通财经观点。

一直以来,美元被认作与黄金走势负相关的资产,但如今二者的走势逐渐趋同。分析师认为,黄金走势与美债收益率相关性逐渐上升。

风险因素退潮,美元黄金走势趋同

10月11日当周,美元、黄金双双下跌。美元指数当周跌幅达到0.51%,伦敦金现当周下跌1.06%。另一方面,美债收益率曲线在经历10月7日的下挫后纷纷上扬,美国二年期、十年期国债收益率10月11日当周分别下跌1.66%和上涨3.77%。

(伦敦金现日线图)

(美元指数日线图)

通常情况下,人们预期美元贬值将推动黄金需求增长,但10月10日至11日却出现美元指数、伦敦金现双双下跌的局面。另一方面,美国国债收益率在这两日快速拉升。市场分析师詹姆斯海尔奇克(James Hyerczyk)近日撰文称,美元走软被国债收益率上升所抵消,因此市场对黄金的需求不受影响。10月10日至11日的走势表明,国债收益率对非收益黄金影响最大。

海尔奇克指出,只要国债收益率继续上升,黄金就可能继续承压。此外,在美元所有的对冲头寸都被清算之前,美元疲软预计不会对金价产生太大影响。交易者还需注意欧洲利率,德国债务收益率越接近正值,黄金价格就越弱。

值得注意的是,今年黄金和美元出现趋同走向。美元指数6月以来不断走高,并于10月1日达到2017年以来历史高点99.6751。另一方面,黄金也自6月以来一路攀升,并于9月4日达到2013年以来的高点1557.1美元/盎司。

业内人士分析称,过去美联储的降息周期意味着美元贬值和黄金的升值,但现在联邦基金利率不再是推高美元汇率的唯一决定性因素,同样决定美元走势的还有量化宽松政策或量化紧缩政策。

因此,如果美联储降低利率,而欧洲因为经济数据恶化而加码量化宽松政策,那么美元就会因利率的相对优势受到支撑。10月11日,美国十年期国债收益率收报1.734%,较同期的德国十年期国债收益率(-0.439%)高出近2%。因此尽管美国国债收益率持续走低,美元仍具备相对优势。

同时,英国脱欧的不确定性因素也将为欧元区经济带来进一步压力,推动欧央行加码宽松政策,欧元进一步下行,而避险情绪支撑黄金上涨。

美债、黄金仍有望成为2020年投资的主旋律

近期,由于英国脱欧等风险因素出现缓和趋势,美债收益率上升,黄金开始高位调整。但业内人士分析称,随着全球宽松政策持续推行、经济增速放缓,美债仍有望成为2020年投资的主旋律。

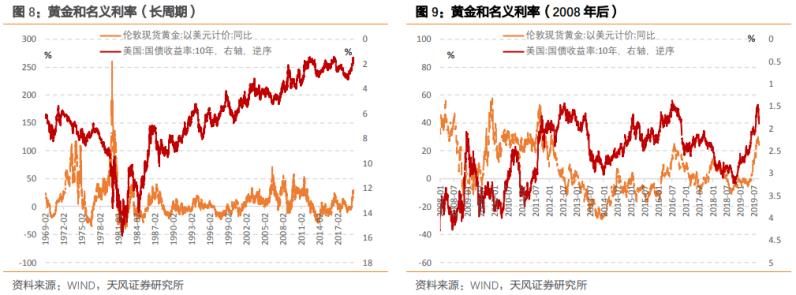

首先,美债收益率虽然近期有上升趋势,但名义利率的下降周期仍未结束。天风证券分析称,统计历史规律,每轮降息周期美债下行幅度都在300BP以上,这一轮下行从2018年10月开始,至今也不到1年,美债下行周期远未走完。名义利率的下行周期只是开始,黄金仍然在上涨周期内。

而在欧洲和日本,宽松政策尽管已经推动负利率进一步深化,但通胀仍未有回升迹象。在这一背景下,负利率有助于金价升值,因为该硬资产没有账面成本,也没有收益。

资产管理公司Navellier & Associates投资策略师伊万马尔切夫(Ivan Martchev)认为,在欧洲负利率和12至18个月量化宽松政策提高的情况下,金条升值15%-20%是合理的,如果美联储开始执行更多量化宽松政策,则金价上涨会更快。在美国经济陷入衰退的情况下(可能会超过一年),由于美联储愿意使用非常规的政策工具,预计金条将创历史新高。

富国银行也预计,未来美国经济将面临下滑,黄金、美债在2020年仍具备投资价值。具体来看,美国目前的经济扩张周期是19世纪中期以来最长的——126个月,这意味着经济下滑可能即将来临,预计未来一年股市将出现大幅波动。到2020年,至关重要的是用黄金、美国国债和低波动性股票等资产来平衡投资组合,以降低经济增长放缓带来的风险。

不过,富国银行也提示风险称,不要在金价超过1500美元/盎司的价格买入太多,理由是尽管黄金是经济不确定时期表现最好的资产之一,但价格太贵。富国银行不动产策略主管John LaForge称,黄金的关键在于时机。我们相信,在一个多样化的投资组合中,黄金在大多数时候都占有一席之地。