本文来自微信公众号“大金融研究”,作者:申万宏源非银组。原标题《中国太保GDR发行点评》。

事件:中国太平(00966)公告拟发行不超过A股股份的10%,即6.2867亿股,用于稳步推进公司国际化布局及补充资本金。该议案尚需提交股东大会以特别表决事项方式审议。

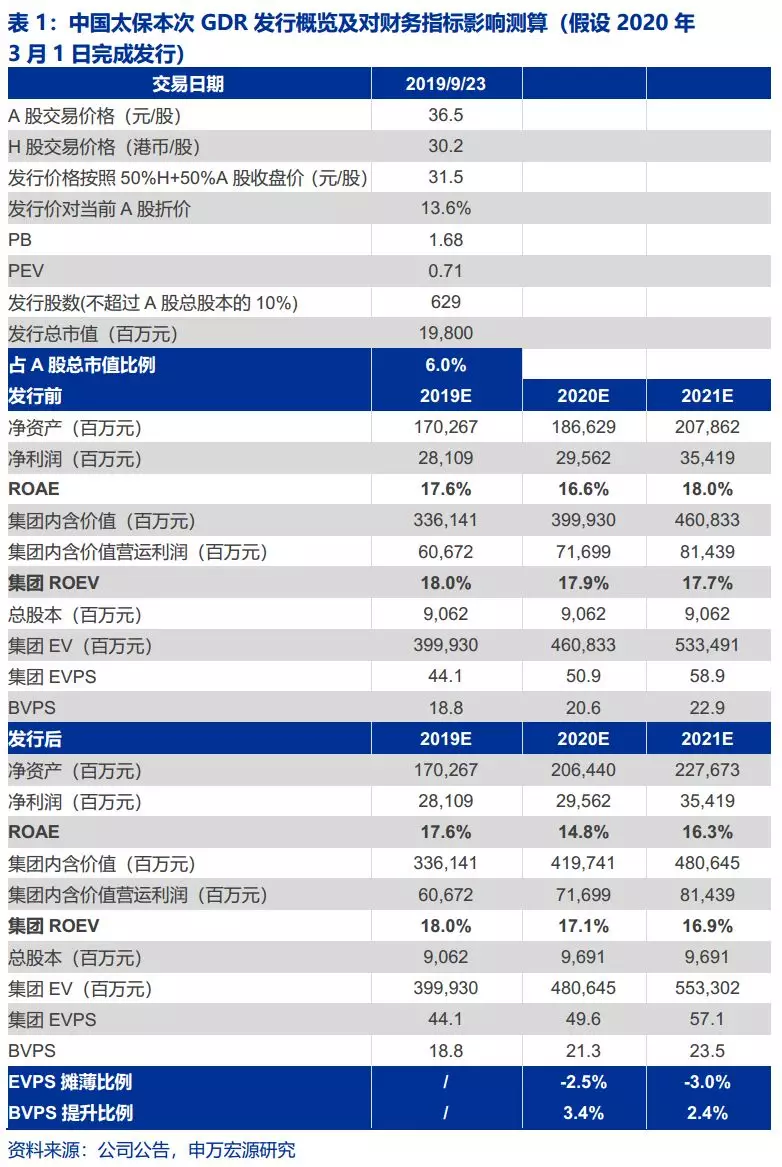

价格估计。参照此前GDR发行价位于A/H股价中枢(首例GDR发行价格为每份20.5美元,对应14.1元人民币/股,对应A股折价为26.2%,对应H股溢价为19.4%),我们假设中国太保将按照50%H股股价和50%A股股价作为发行价测算,按照9月23日收盘价,预计发行价为31.5元/股,对A股当前折价为13.6%,较H股溢价18.7%,对应2019年PB约为1.68X,对应PEV约为0.71X,发行总市值为 198.0亿元,对应当前A股总市值约为6.0%。

对ROEV和ROE摊薄影响有限。首例GDR业务从公告日到发行日历经约9个月的时间,考虑到首单业务,我们假设中国太保于2020年3月1日完成发行。假设本次发行前公司2020年净利润为295.6亿元,期末集团EV为4608.33亿元,归母净资产达1866.29亿元,则2020年集团ROAE从16.6%下降至14.8%,集团ROEV从17.9%下降至17.1%,整体影响可控。

引入国际化战略投资者,长期利好公司治理结构。中国太保作为保险行业优质险企+地处上海国际金融中心的地方国企,底蕴深厚,本次GDR发行将引入海外机构投资者,对优化公司股东结构、完善公司治理体系有着重要作用。2013年至2018年公司寿险业务NBV和EV复合增速为29.3%和21.6%,而上市同业平均分别为25.8%和21.1%。公司坚持“成为行业健康稳定发展的引领者”的愿景和“客户体验最佳、业务质量最优、风控能力最强”三大目标,严守风险底线,深入推进转型 2.0,业务品质业内领先。

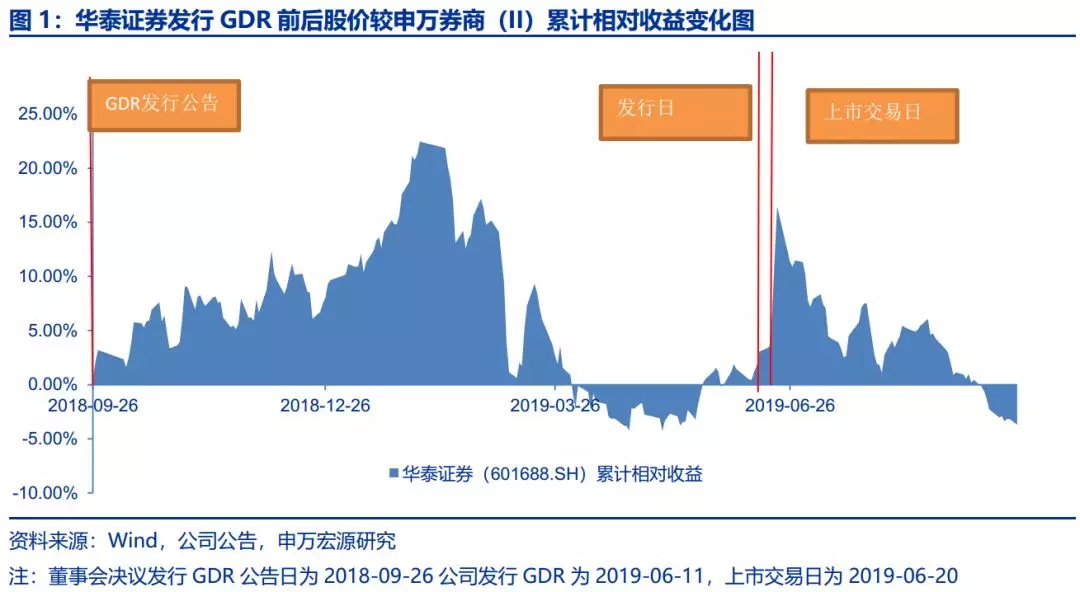

我们复盘了首单GDR发行后A股相对收益变化,发行在首次公告日和发行日后有超额收益,但在可转换A股日前以及发行定价日前相对收益承压。

投资建议:全年NBV转正目标仍在推进,维持增持评级。伴随一季度寿险管理层到位,公司二季度新单和NBV同比改善趋势明确,1H19 NBV降幅收窄至-10%以内符合预期,全年推进实现NBV转正。公司拟发行GDR开启国际化进程,对ROE和ROEV摊薄影响可控,三季度以来,权益市场回暖,长端利率低位企稳,资产端外部环境好于预期上调公司19-21年EPS至3.10、3.26、3.91元(原预测为2.94/3.12/3.71元)。目前公司A股估值对应2019年PEV为0.83倍、仍处于历史估值低位,维持公司增持评级。

风险提示:低于1倍pev发行带来的pev-roev估值体系压力,保障类产品销量不及预期,长端利率快速下行,资本市场大幅波动。