本文来自微信公众号“国泰君安证券香港”。

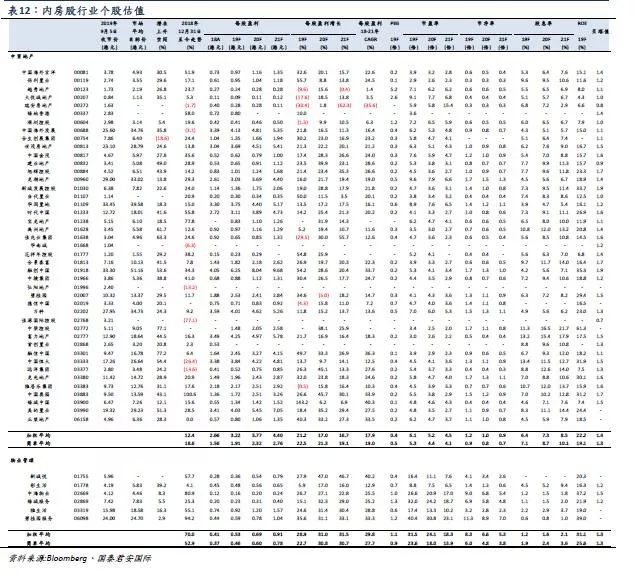

中国金茂(00817) 2019 年上半年收入同比减少33%至147.41亿元,主要是城市及物业开发项目的收入较上年同期减少所致。所有者应占溢利为36.97 亿元,同比增长12%,若扣除投资物业公平值收益(已扣除递延税项),公司所有者应占溢利为32.81 亿元,同比增长4%。派发中期股息每股12 港仙。

拥有高质量土储的同时仍保持低负债。截至7月底,中国金茂总土储达6,998 万方,其中85%位于一二线城市。其中二级开发土储总建面为4,905 万平米(权益比约55%),总货值在1 万亿元以上,一二线城市占比约90%;一级开发土储储备约2,092 万平米(权益比约74%)。负债方面,截至中期,中国金茂净负债率为67%,相较去年末略有下降。平均借贷成本为4.96%,体现央企优势。

派息稳定,业绩增长仍有保证。中国金茂中期保持派发核心盈利的40%作为股息,派息率高且稳定。截至上半年,中国金茂物业及土地已签约未交付结算的金额约为1,766 亿元。虽然因为部分项目地价较高等因素的影响,预计未来物业开发毛利率水平将会出现一定程度的下跌,但可结转金额较为充足,以及其他收入(出让部分项目股权收益)的存在,业绩增长依旧可期。

混改稳步推进。中国金茂进一步混改之后,中化集团持股比例降至35.1%(保持单一最大控股股东),平安集团持股比例为15.2%(长期财务投资),新华保险持股比例为9.2%。未来平安与新华将协同旗下资源,助力金茂未来的发展。

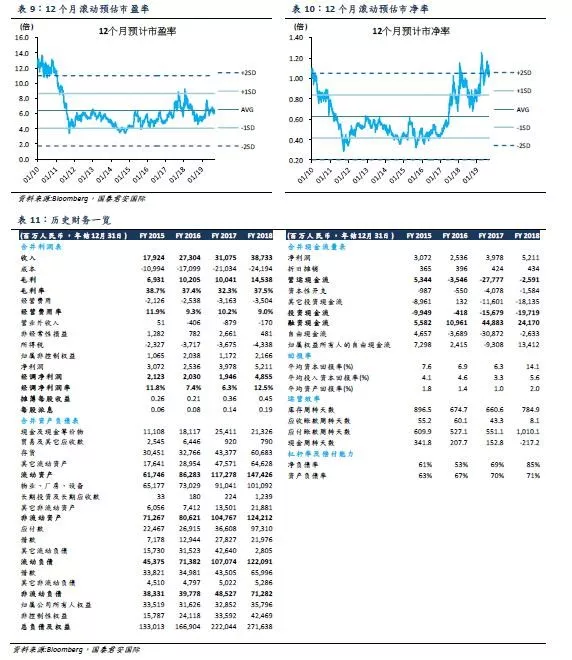

销售增速强劲。中国金茂2019 年上半年,合约销售额达784.6 亿元,剔除2018 年上海星外滩大宗交易的影响,同比增速为79%。目前项目去化率约为65%左右,2019 -2020 年完成1,500 亿元及2,000 亿元的销售目标压力不大,同比增长可达17%与33%。

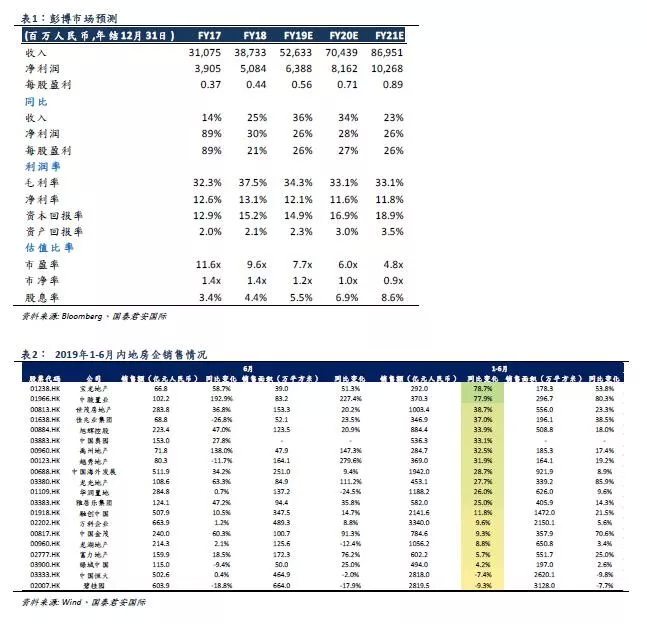

估值上,市场预计19/20 年EPS 为0.56/0. 71 港元,现价对应19/20 年预测市盈率为7.7/6.0 倍,预计19/20 年股息率为5.5%/6.9%。近期市场预计每股NAV 区间为8.37 -11.26 港元,NAV折让区间为25%-50%。市场平均目标价为5.97 港元,潜在上升空间约为28%。我们看好公司中长期的发展,于年初将中国金茂加入到高息股组合中,至今涨幅为35.6%。

风险:商品房销售疲弱,政策调控加码,经济下滑等。