本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

7月第一周的靓丽非农就业数字曾令市场怀疑美联储降息的决心("降息或不降息,这是一个问题?");上周鲍威尔称“就业报告并未改变对近期是否该降息的看法”。市场有了定心丸,上周美股上涨1.27%创下新高,美债10年期收益率2.1219%,黄金上涨1.45%。

除了2小时的国会作证,上周美联储还发布了半年度货币政策报告,深入分析了美国就业、经济、物价和货币政策的考量,干货满满。云锋金融从中选取精华与您分享,探究美联储态度背后的考虑。

1、劳动力市场——结构性因素制约工资通胀

“我们还没有依据认为劳动力市场过热。我们的工资和福利涨幅3%,相较去年的2%有了改善。但3%只能覆盖劳动生产率上升和通胀。我们没看到工资像过去那样大幅上涨。”

——鲍威尔众议院听证会(2019.7.10)

2019年上半年,美国劳动力市场继续走强。失业率水平保持在了3.6%,比2018年末下降了0.25%,达到了1696年以来的最低水平。5月的小时工资年比上涨也达到了3.1%。

如此紧俏的劳动力市场为何没有带来工资大幅上涨?又为何没有传导到核心通胀?

美联储上半年货币政策报告给出了两方面解释。

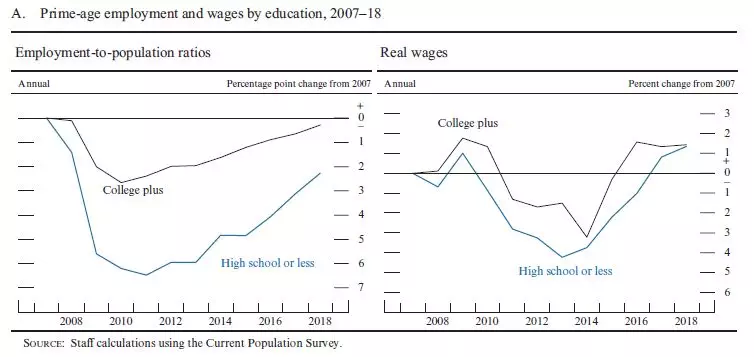

一是小时工资上涨主要发生在教育水平低的劳动力组别,是衰退后的补偿效应。

报告显示,在经济出现衰退的情况下,教育水平低的人将受到更大的冲击,并且将会花费更长时间来恢复。高中以下教育水平的劳动力,真实工资累计刚刚达到危机之前的水平,并赶上了大学及以上教育水平劳动力的累计涨幅。

不同教育程度劳动力就业率(左)以及真实工资年比变化(右)

——大学及以上 ——高中及以下

图片来源:美联储半年度货币报告

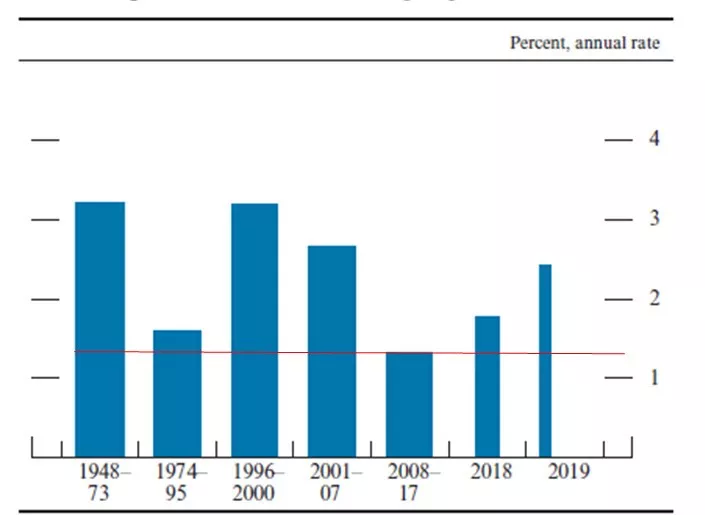

第二个原因是劳动力生产率上涨缓慢,制约了工资上涨。

2008年到2017年,劳动生产率上涨仅为1%出头,低于过去大多数时期。虽然对生产率增长放缓的原因仍存在相当大的争议,但这种疲软可能部分归因于最近一次经济衰退期间资本投资的大幅回落以及随后相对缓慢的复苏。

最近,劳动生产率在2018年上升了1.75%,并在2019年第一季度进一步回升。虽然不确定这种更快的增长速度是否会持续,但生产率增长的持续回升以及劳动力市场的进一步加强将支持劳动报酬收益更强劲的增长。

商业部门产出的每小时变化

图片来源:美联储半年度货币报告

“第二季度的总体增长开始放缓,企业投资增长尤为明显。企业固定投资放缓可能反映出人们对贸易紧张局势和全球经济增长放缓的担忧。此外,住房投资和制造业产出在第一季度下降,并在第二季度似乎再次下降。”

——鲍威尔(美国众议院听证会,2019.7.10)

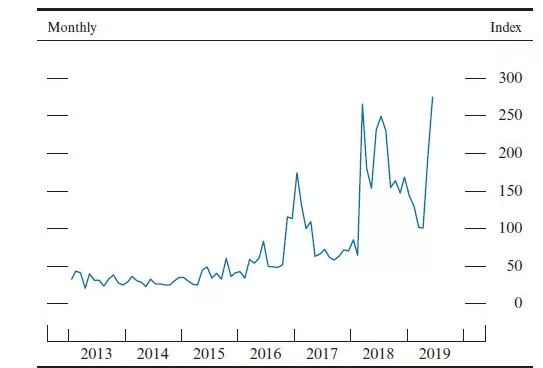

在2018年强劲增长后,企业的投资支出增长今年开始略显疲态。这一放缓与对美国贸易政策的不确定性以及增加的关税有关。第一季度,企业增长率放缓至4.5%,除不稳定的飞机类别外,非国防资本货物的新订单在近几个月略有下降。在悲观的商业情绪和利润预期的影响下,企业支出的前瞻性指标(如资本支出计划)已经恶化,美联储表示“尽管经济增速放缓可能反映了一系列因素,但近期对企业态度和意图的许多调查,包括褐皮书,都显示出对贸易政策的担忧。”

美国贸易政策不确定性指数

数据来源:美联储半年度货币报告

指数100代表1%的新闻提及到了贸易不确定性

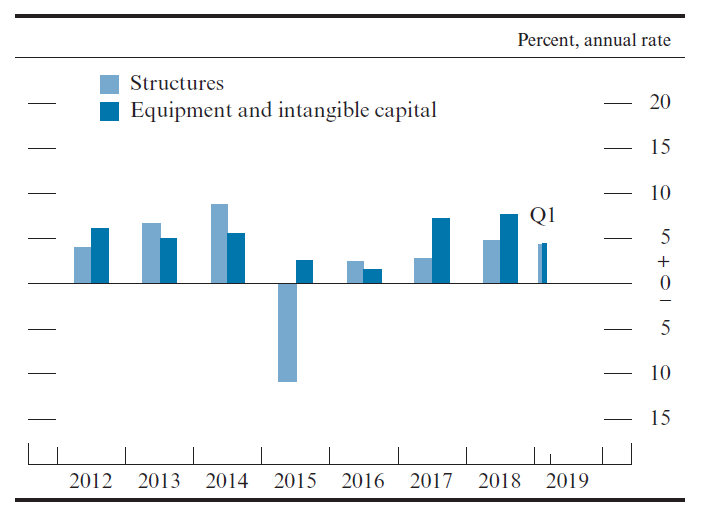

实际私人非住宅固定投资的变化(%)

图片来源:美联储半年度货币报告

浅蓝:结构(包括厂房等房地产子类)深蓝:设备和无形资本

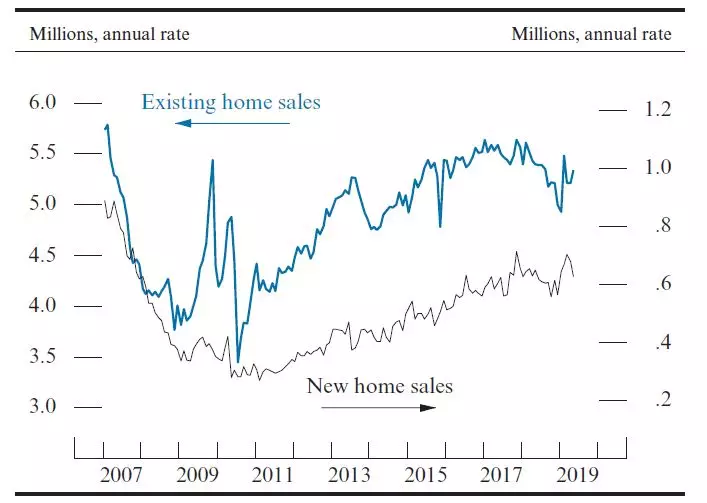

相比之下,房地产行业的活动一直在下降,但最近显示出稳定的迹象。2018年住宅投资下跌,第一季度进一步下跌。但是最近,随着4月和5月单户和多户住宅的开工率平均上升,建筑活动的步伐似乎已经稳定。同期现房销售也有所上升,而新房销售则有所上升。继第一季度大幅增长后,现有房屋销售有所下降。

新建房以及现房销售数额(单位:百万美元)

——新建房销售——二手现房销售

图片来源:美联储半年度货币报告

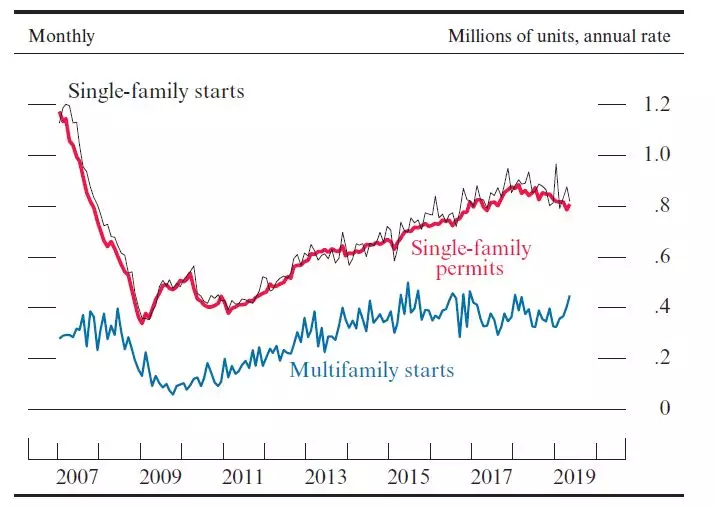

私人房屋开工及许可(单位:百万单位)

——单户住房开工——多户住房单元开工——单户住房许可

图片来源:美联储半年度货币报告

“存在着通胀疲软的风险,且风险可能会比我们目前预期的更为持久。”

——鲍威尔证词

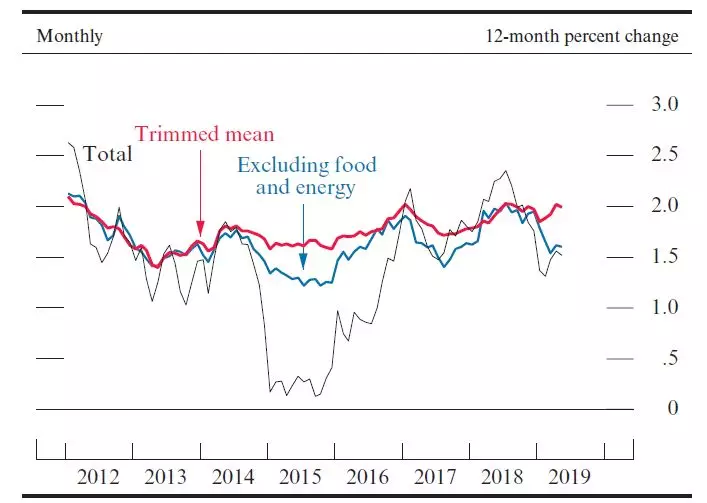

消费者价格通胀已经低于联邦公开市场委员会今年2%的目标。个人消费支出(PCE)物价指数5月通货膨胀率估计是1.5%,而在2018年,该数据还能到2%以上。核心PCE的通货膨胀(不包括消费者的食品和能源价格)估计为1.6%。

到目前为止,核心通胀率的放缓反映在今年前三个月的特别低迷的数据,这似乎是由服装、二手车、银行服务和投资组合管理服务等一些特定类别的价格下跌所致,如果用trimmed mean PCE*,显示5月通胀为2%。

居民消费支出价格指数变化情况

——PCE ——核心PCE——修整平均PCE

图片来源:美联储半年度货币报告

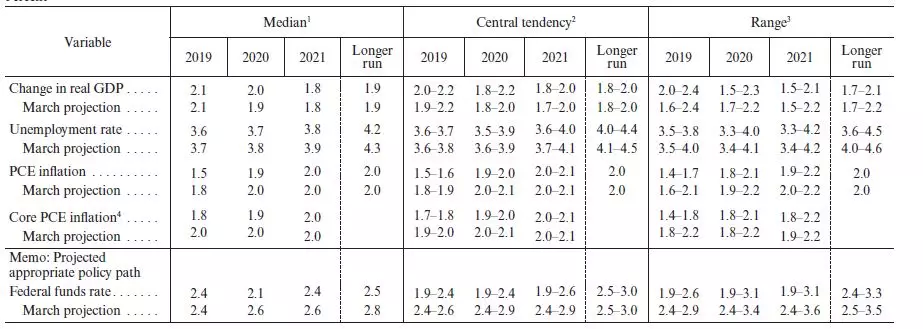

在6月举行的联邦公开市场委员会(FOMC)会议上,所有参与者对2019年总体通胀的预测都有所下调,而且绝大部分参与者对核心通胀的预测都有所下调。所有参与者都预计,2020年的通胀率将从2019年开始上升,多数人预计2021年还会小幅上升。绝大多数与会者预计,2021年通胀率将达到或略高于该委员会2%的目标。核心PCE价格通胀预计也将在此期间上升,2021年升至2.0%。

FOMC对未来经济的预测

图片来源:美联储半年度货币报告

美联储用来评估美国金融体系稳健性的框架主要关注四个广泛领域:资产估值(asset valuations)、家庭和企业债务(household and business debt)、金融业杠杆率(leverage in the financial sector)以及融资风险(funding risks)。

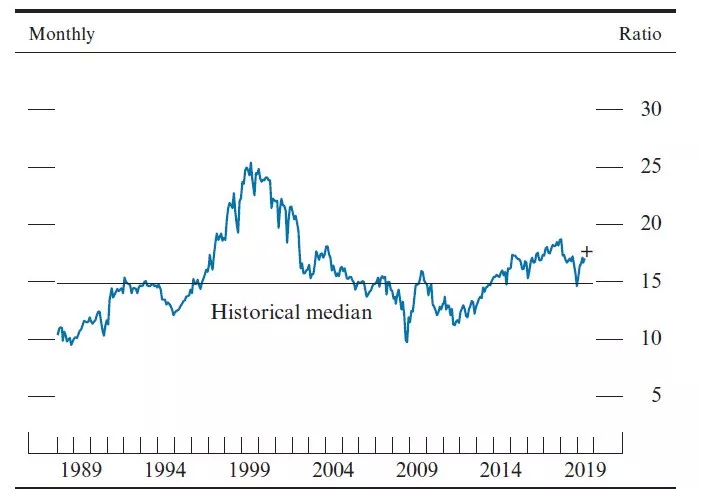

首先,市场的资产估值持续升温。标普500的PE高于自20世纪80年代中期以来的历史分布中值,并且仍然有上升趋势;房地产收益率低。尽管去年房价增长大幅放缓,在商业房地产市场,资本化率(收益率)仍然处于历史低位。住宅房地产价格相对租金(考虑到借贷成本和长期趋势)也相对较高。

标准普尔500指数成份股公司的预期市盈率

图片来源:美联储半年度货币报告

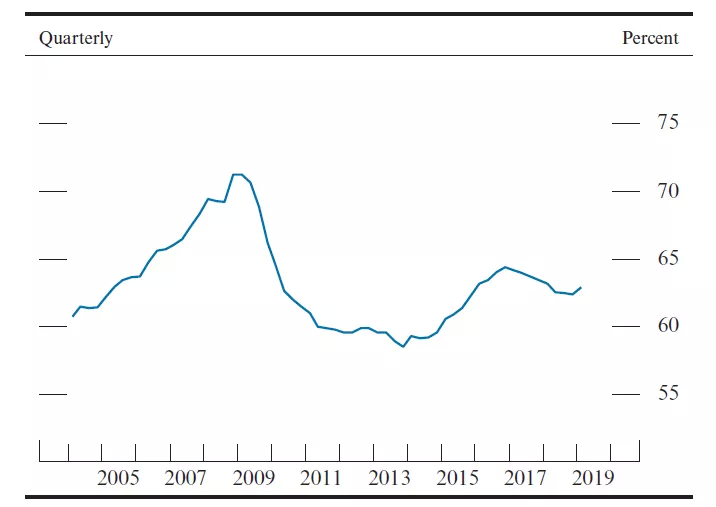

家庭债务和企业的脆弱性仍然处于中等水平,家庭债务占比下降,但企业债务占比上升。家庭债务方面债务与GDP比率继续下降;但企业债务与国内生产总值(GDP)之比处于历史高位,信贷标准也存在放宽迹象,近期发放的贷款中,银行放款标准下降,在投资级债券中BBB级别的占比显著增加;总体来说,广泛的风险重新定价或经济活动放缓可能会对借贷公司及其债权人造成显著风险,这种发展可能会增加经济下行风险。

企业和家庭部门的信贷与GDP之比(灰色区域代表经济衰退)

——企业信贷与GDP之比——家庭信贷与GDP之比

图片来源:美联储半年度货币报告

金融机构低的杠杆反映金融稳定性仍然很高。除对冲基金杠杆率2019年一季度上升至略低于2018年峰值的水平外,其他类金融机构杠杆率基本保持较低水平;而美国几家最大的银行虽然在企业部门亏损造成的风险敞口有所扩大,但年度压力测试结果保持良好,有较大弹性继续向信誉良好的借款人贷款。

流动性和期限错配导致的脆弱性仍然很低。金融体系的融资风险较低,银行持有大量流动资产,货币市场共同基金也不那么容易受到投资者挤兑的影响。

综合以上四方面脆弱性,美联储自2019年3月6日投票决定将反周期资本缓冲**(CCYB)维持在0%。

商业银行信贷总额与名义国内生产总值之比

图片来源:美联储半年度货币报告

降息或者不降息,当上一周鲍威尔国会作证之后,似乎已经不再是问题。

市场已迫不及待地 price in 本月底的议息会议降息概率接近100%。下一个问题是,降多少(25个基点还是50个基点),以及下半年降几次。

货币政策报告显示,略显疲态的经济和低通胀或许是联储降息的主要考量。美国虽然就业数据依旧强劲,个人和金融机构杠杆稳定,但却面临投资下滑、企业杠杆上升至08年高点、通胀疲软风险等问题。

但是,对于高企的金融资产估值,降息反而是继续吹大了泡泡。会不会令有些(somewhat)的金融资产高估风险更加显著呢?

市场对于降息的预期越强,后续若降息不及预期,带来的反噬作用就越大。毕竟我们也看到了,目前联邦基金目标利率仅2.5%。历次开启降息周期时的利率水平,都远高于此。

相比市场的狂噪预期,我们更该冷静地看到,流动性陷阱已在不远处,后续降息的空间和力度究竟还能有多少,同鲍威尔说的一样,边走边看。

但不论如何,预期不宜打得太满,且行且珍惜。