本文来自微信公众号“长江宏观固收”。

报告摘要

美联储高度独立,随着美国经济景气回落、未来趋于加速,或将进入降息通道

部分市场人士误将美联储释放降息信号,归因于特朗普施压。6月以来,美联储频频释放降息信号;主席鲍威尔在7月10日至11日国会听证会上,反复强调美国经济面临“低通胀、贸易关系紧张”等不确定性、暗示将降息。对于美联储的政策转向,部分市场人士误将其归因于特朗普抨击美联储、威胁罢免鲍威尔等。

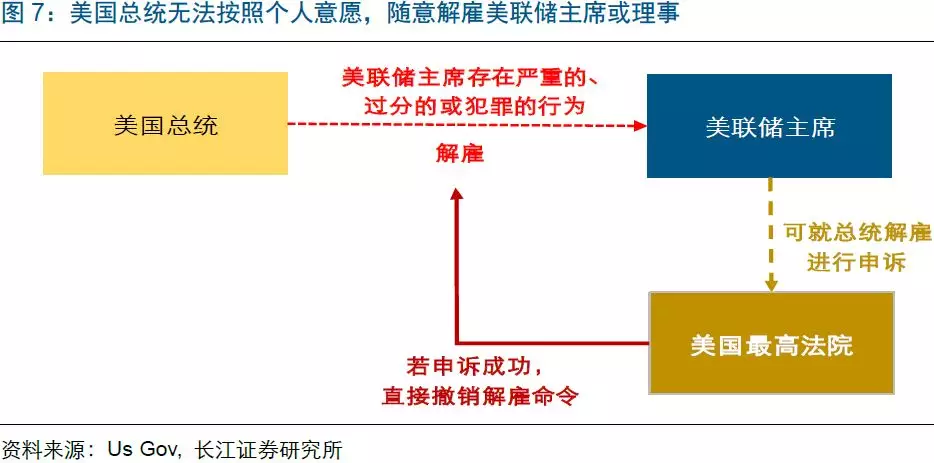

美联储拥有高度独立性,特朗普干涉美联储决策难度极高、且无法随意罢免美联储主席。美联储高度政治独立,历史上曾多次违背美国总统意愿。同时,只有美联储主席或理事“存在严重、过分或犯罪的行为”,美国总统才有权罢免。过往周期中,美国总统曾因意见分歧对美联储理事提出过罢免,但从未成功。

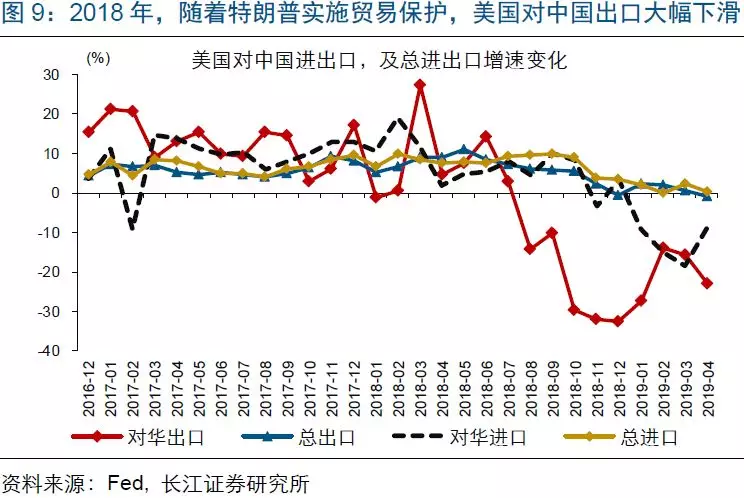

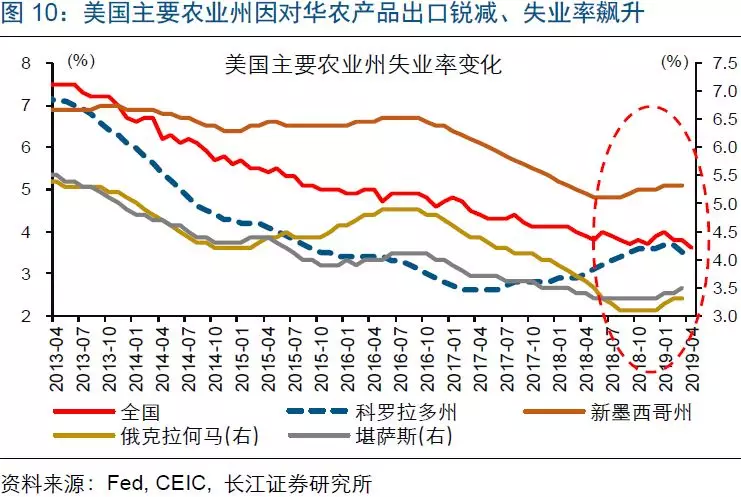

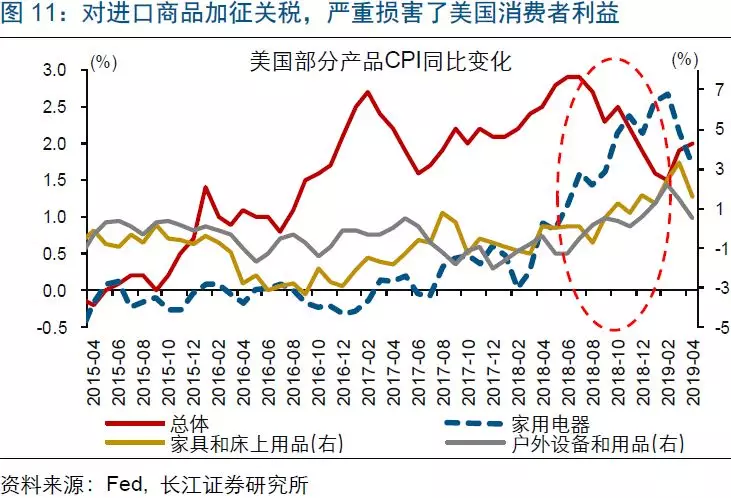

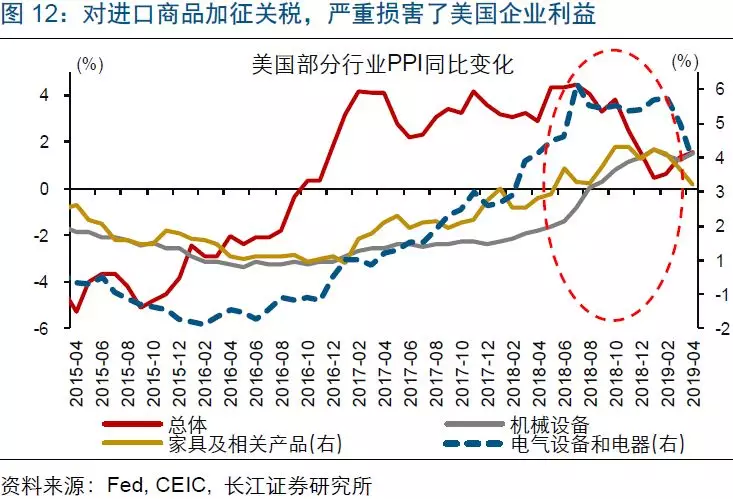

美联储频繁释放降息信号,或主因贸易关系等加剧美国经济不确定性。5月中旬以来,美国先后上调对华进口商品关税税率,并威胁对墨西哥和印度等加征惩罚性关税。贸易关系紧张升级等,加剧美国经济不确定性。参考2018年,因贸易关系等,美国对华出口暴跌,农业州失业率飙升,国内部分商品价格暴涨。

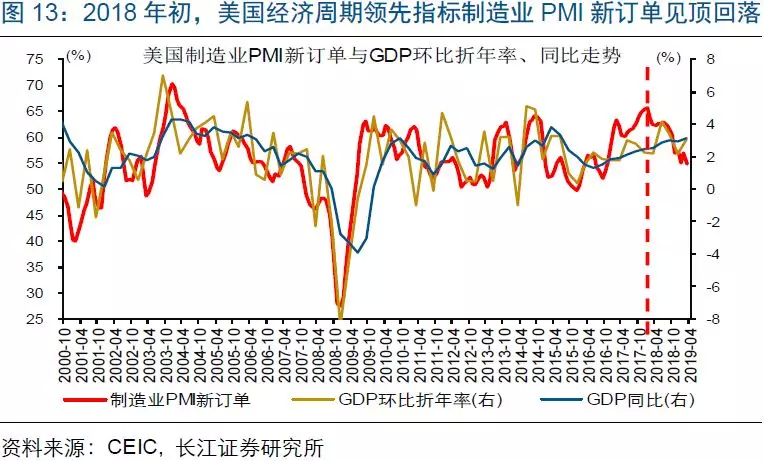

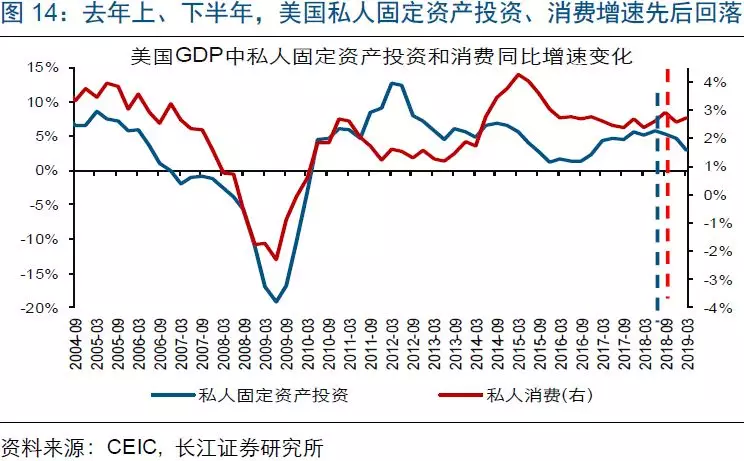

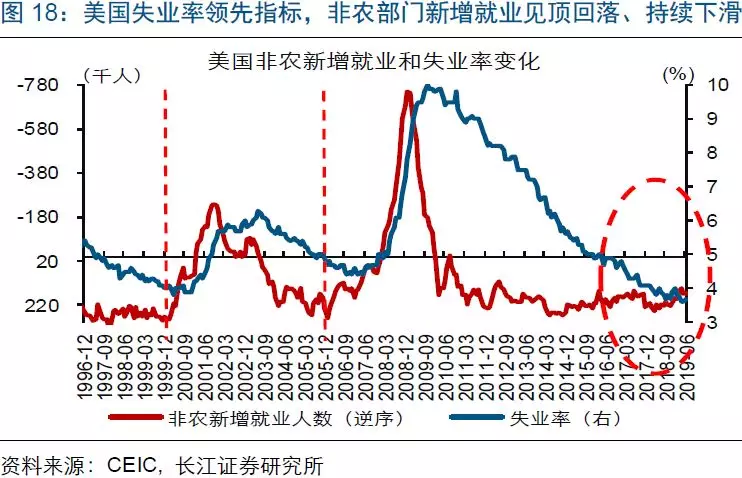

随着美国经济景气回落、未来趋于加速,美联储或将进入降息通道。除贸易因素外,美国经济自身增长动能的下滑,或将导致美联储未来持续降息。具体来看,2018年4季度起,美国经济已进入景气回落阶段。今年以来,无论是企业新订单、私人固定资产投资,还是居民收入、私人消费增速均继续走弱。同时,失业率领先指标非农新增就业见顶回落,顺周期行业新增就业更是大幅下滑。

风险提示

全球经济遭遇“黑天鹅”事件冲击。

报告正文

海外热点跟踪

热点跟踪:特朗普能否干预美联储货币决策?

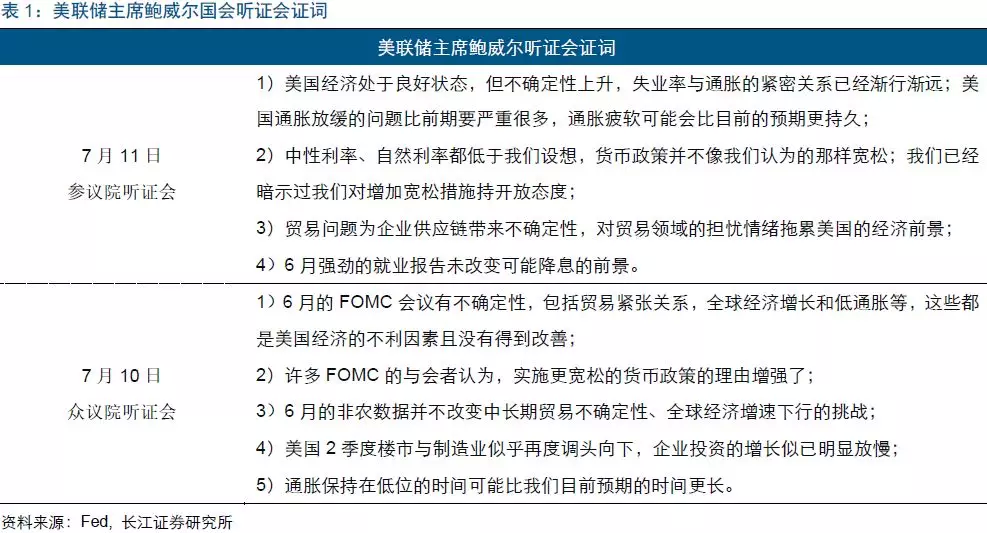

事件:7月10日至11日,美联储主席鲍威尔参加国会听证会,暗示降息。同时,特朗普再次批评美联储,要求美联储大幅降息、刺激经济增长。

点评

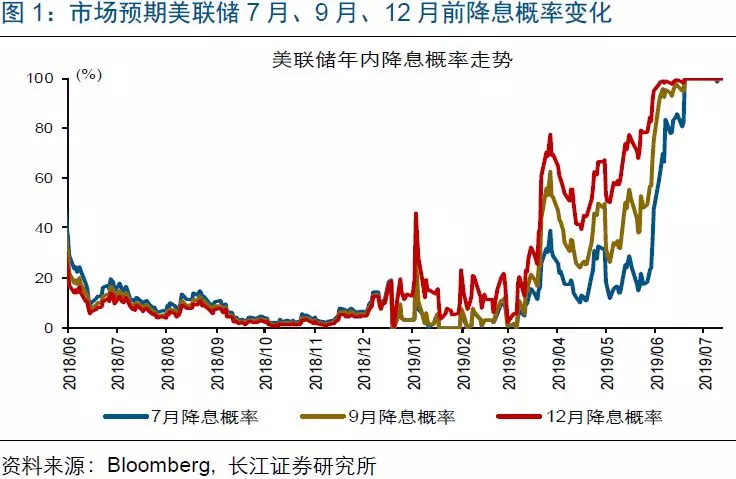

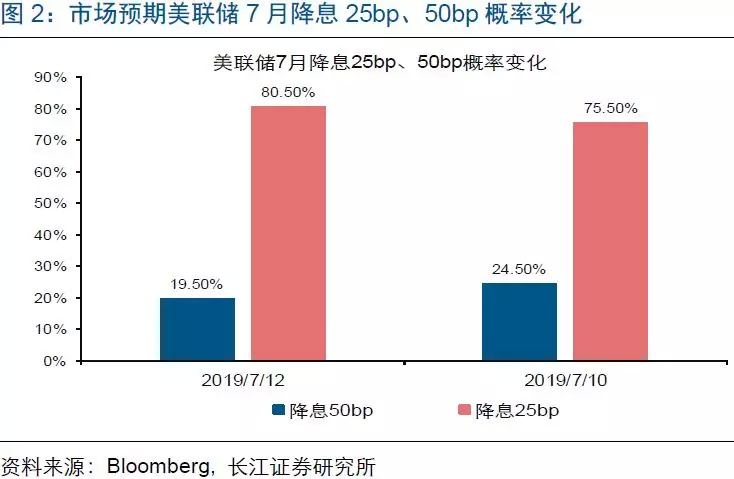

美联储主席鲍威尔强调美国经济面临各种不确定性,暗示即将进入降息通道。7月10日至11日,美联储主席鲍威尔就美国货币政策和经济情况,先后向国会众议院、参议院进行半年度证词陈述。公开讲话中,鲍威尔反复强调美国经济面临“低通胀、贸易关系紧张、全球经济放缓”等不确定性,表示“6月非农数据不改降息前景,FOMC成员认为实施货币宽松的理由增强”。鲍威尔此番表态直接暗示了美联储将在7月降息,市场预期美联储7月降息25bp的概率随之由75.5%升至80.5%。

部分市场人士对美联储政策决策存在误读,认为美联储释放降息信号主因特朗普施压。2018年下半年,特朗普频频抨击美联储加息“伤害了”美国经济和美股;12月,特朗普更是公开表态,考虑解雇此前坚持加息的美联储主席鲍威尔。今年以来,特朗普再次对美联储施压,要求美联储大幅降息、将联邦基金目标利率快速调整至0%附近。随着美联储在6月开始释放降息信号,部分市场人士认为美联储政策转向主因特朗普施压,并“线性外推”美联储接下来将大幅降息。

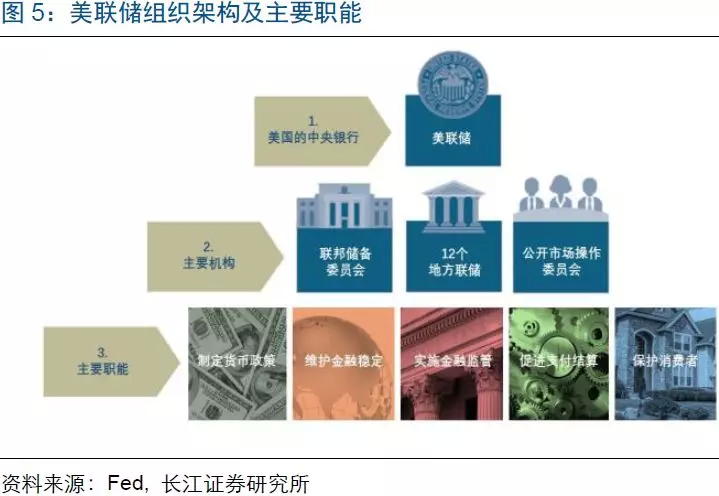

美联储会否听任特朗普“指挥”?它实际上是独立机构、不受美国政府管控,历史上曾多次“违背”美国总统意愿。美联储是由美国国会根据欧文-格拉斯法案(Owen-Glass Act,又称联邦储备法案)授权成立的货币政策主管机构。在1951年与美国政府签署《美联储-财政部协议》后,美联储开始明确自身独立地位、获得独立运行的授权。历史上,虽然也曾有美国总统要求美联储不加息或降息,但美联储基本上都依照政策目标独立抉择。经典案例是,老布什在总统任期内多次批评美联储保持利率过高,但格林斯潘领导的美联储选择了继续加息。

根据美国法律规定,特朗普无法按照个人意愿,随意解雇美联储主席或理事。虽然美国《联邦储备法》规定总统有权罢免美联储主席或理事,但必需是出于“美联储主席或理事存在严重的、过分的或犯罪的行为”等原因,而非按照个人意愿的随意罢免。与此同时,若遭遇美国总统的罢免,美联储主席或理事可以向美国最高法院申诉,要求认定罢免无效。上世纪40年代,时任美国总统罗斯福曾因公共政策上的分歧,罢免了美联储一位理事。但美国最高法院随后撤销了这一罢免决定,称除非有正当理由,美联储等独立机构的高管不能在其任期内被免职。

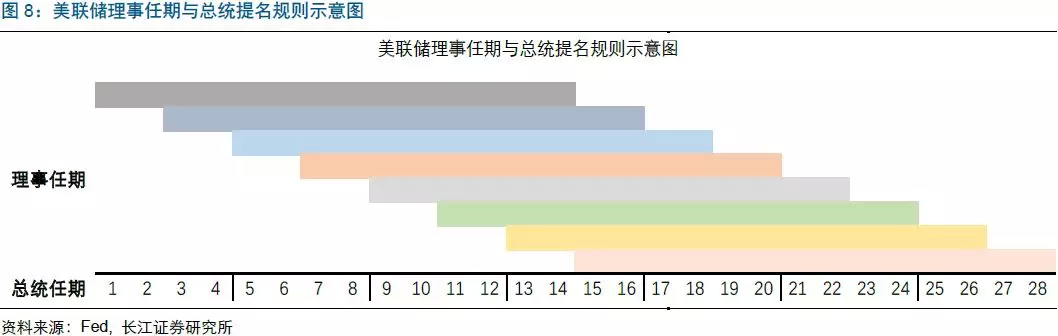

特朗普虽然还能提名多位美联储理事,但这很难干涉到美联储的政策决策。美联储内负责货币政策决策的FOMC有7个理事职位,任内拥有永久投票权。美联储理事由美国总统提名,经参议院投票通过后正式上任。2017年至今,特朗普先后成功提名了Clarida、Quarles和Bowman这三位理事,并还拥有2位理事的提名权。尽管特朗普最新提名的理事候选人与特朗普一样强烈支持大幅降息,但这依然难影响到美联储的政策决策。经验显示,美联储理事由于任期长达14年、远超总统的4年,任内基本都按照既定框架讨论货币政策。例如,特朗普提名的Clarida和Quarle在2018年均支持持续加息。

6月以来,美联储释放降息信号,或主因贸易关系等加剧美国经济不确定性。5月中旬,特朗普政府将中国对美2000亿美元出口商品关税税率由10%上调至25%,并威胁对中国对美剩余3250亿美元出口商品征税。此后,特朗普还猛烈抨击越南、印度和墨西哥等,威胁对上述国家加征惩罚性关税。特朗普贸易保护政策,极大地加剧了美国经济不确定性。举例来看,2018年,随着特朗普实施贸易保护,美国对中国出口大幅下滑,主要农业州因对华农产品出口锐减、失业率飙升。同时,对进口商品加征关税,导致美国国内部分商品大幅涨价,严重损害了消费者和企业利益。

随着美国经济已进入景气回落阶段、未来回落趋于加速,美联储或将进入降息通道。尽管贸易关系可能是美联储近期快速释放降息信号的导火索,但美国经济自身增长动能的下滑,或将导致美联储未来持续降息。具体来看,企业端景气变化是美国经济周期中领先信号。随着企业端、居民端景气指标分别在2018年1、3季度见顶,美国经济景气已自4季度起开始回落。同时,作为经济周期波动的放大器,库存的回落往往导致美国经济下行速度加快。目前,受企业担忧贸易关系等影响,美国私人部门还处于补库存状态。但领先指标制造业PMI新订单指数等加速下滑,预示美国即将进入去库存阶段。

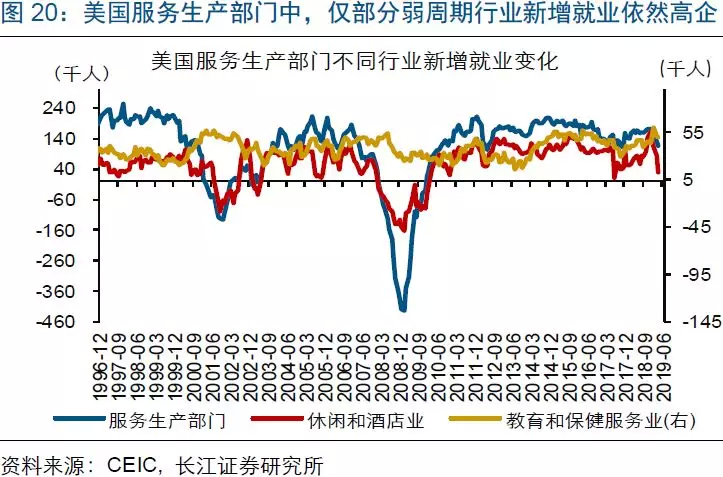

美国非农新增就业、尤其是弱周期行业新增就业的变化,或可作为观察美联储未来降息节奏的领先指标。历史经验显示,美联储加息周期中,加息节奏主要受通胀影响,通胀越高、加息节奏越快;而随着失业率“止跌回升”,美联储货币政策一般将转为降息,且降息节奏往往与失业率的上升速度正相关。目前,美国失业率的领先指标非农新增就业已见顶回落、持续下行。而非农部门中,仅弱周期的教育保健业新增就业依然高企,其他对经济景气变化敏感的顺周期行业新增就业均大幅下滑。

6月以来,美联储频频释放降息信号。通过研究美联储的货币政策决策机制,以及结合历史上美联储降息经验,我们发现:

1)6月以来,美联储频频释放降息信号;主席鲍威尔在7月10日至11日国会听证会上,反复强调美国经济面临“低通胀、贸易关系紧张”等不确定性、暗示将降息。对于美联储的政策转向,部分市场人士误将其归因于特朗普抨击美联储、威胁罢免鲍威尔等。

2)美联储高度政治独立,历史上曾多次违背美国总统意愿。同时,只有美联储主席或理事“存在严重、过分或犯罪的行为”,美国总统才有权罢免。过往周期中,美国总统曾因意见分歧对美联储理事提出过罢免,但从未成功。

3)美联储频繁释放降息信号,或主因贸易关系等加剧美国经济不确定性。具体来看,5月中旬至今,美国先后上调对华进口商品关税税率,并威胁对墨西哥和印度等加征惩罚性关税。贸易关系紧张升级等,加剧美国经济不确定性。参考2018年,因贸易关系等,美国对华出口暴跌,农业州失业率飙升,国内部分商品价格暴涨。

4)随着美国经济景气回落、未来趋于加速,美联储或将进入降息通道。2018年4季度起,美国经济已进入景气回落阶段。今年以来,无论是企业新订单、私人固定资产投资,还是居民收入、私人消费增速均继续走弱。同时,失业率领先指标非农新增就业见顶回落,顺周期行业新增就业更是大幅下滑。

重点关注:美国6月营建许可和新屋开工数据

7月17日,美国将公布6月营建许可和新屋开工数据。营建许可和新屋开工数据最新走势,将直接反映美国房地产市场的景气变化。7月16日,欧元区将公布7月ZEW经济景气指数。若ZEW经济景气指数继续低企,欧元区3季度GDP或将继续承压。