本文来自微信公众号“中金宏观”。

北京时间6月20日凌晨2点,美联储将公布6月FOMC议息会议决议,本次会议也将更新经济预测表(SEP)及点阵图。市场关注焦点在于美联储是否释放降息信号,以及这种信号隐含今年下半年降息几次。

当前联邦基金利率期货市场预期7月降息概率超过85%,预期下半年降息2次甚至更多。我们预计,此次会议美联储立场将偏鸽派,但难以满足市场当前的预期:美联储立场有望从5月会议的对加息保持“耐心”转变为对降息持开放态度,立场鸽派;但也较难再进一步释放7月就会降息的强烈信号,更难释放今年下半年降息2次甚至3次的信号。因此,市场预期可能在会议后被迫重新锚定:

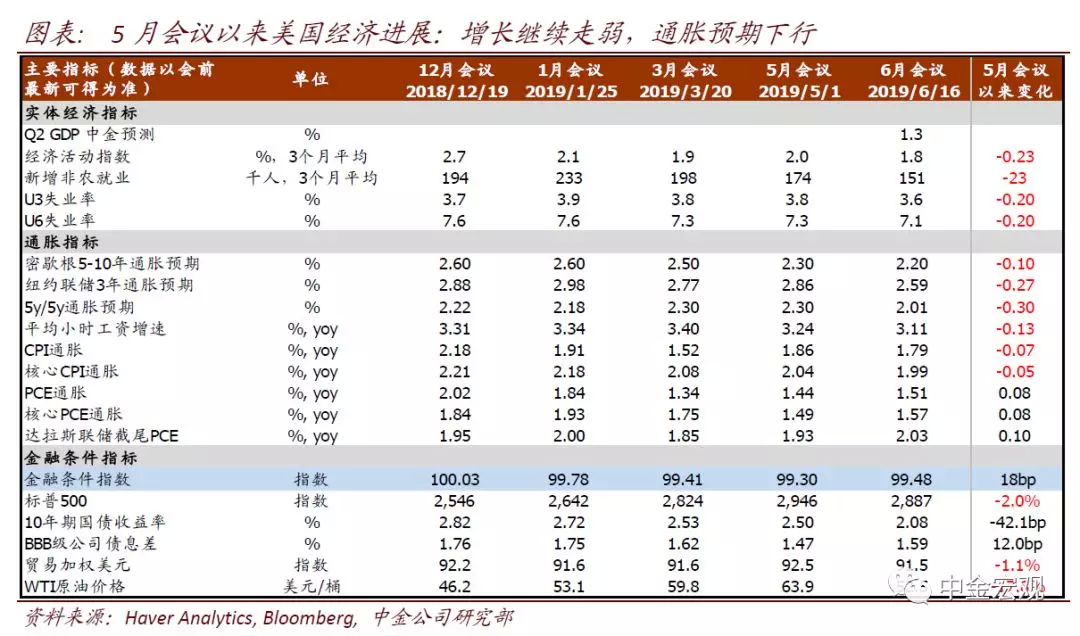

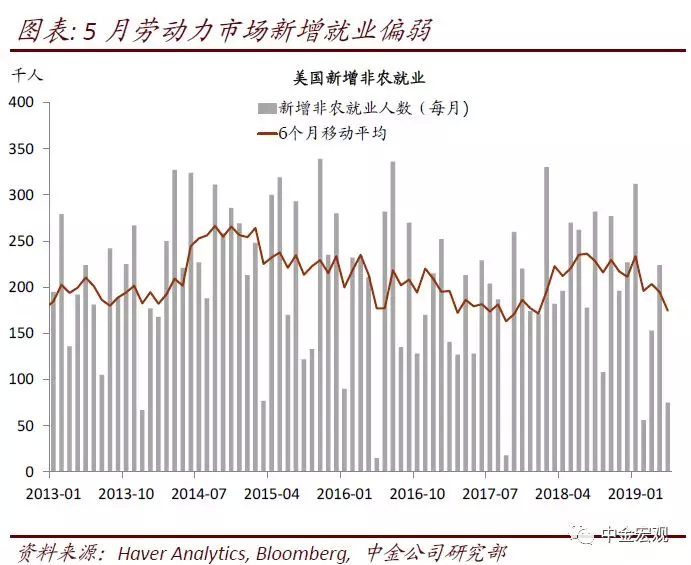

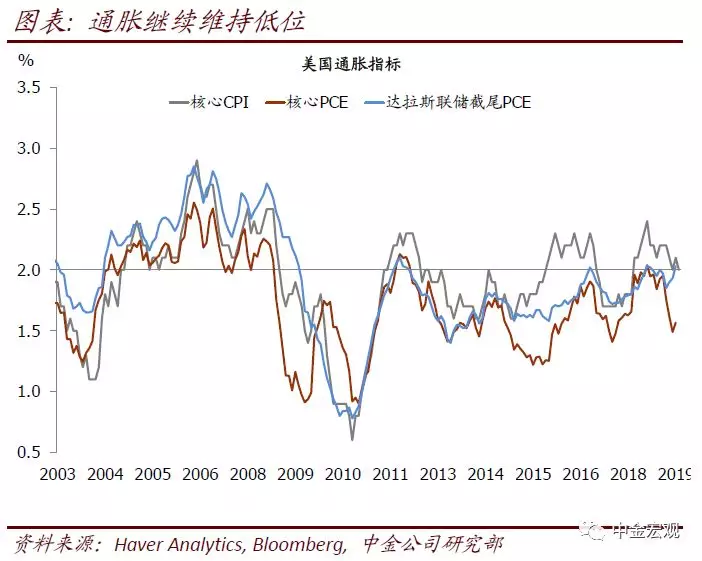

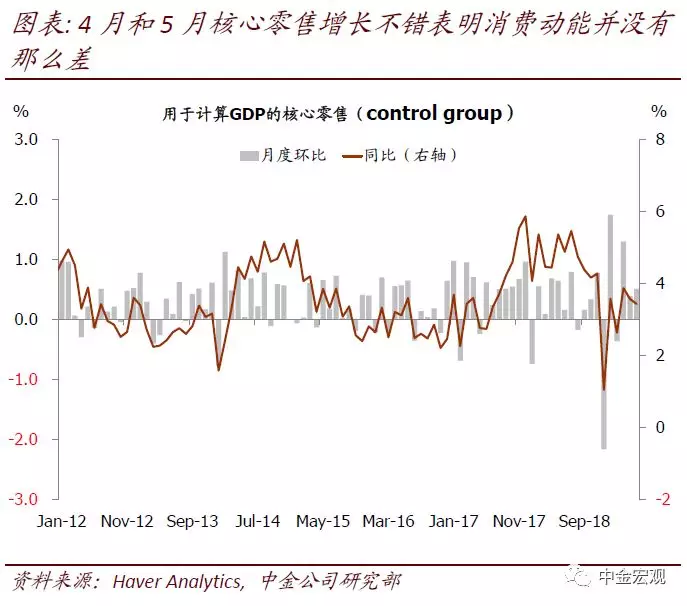

6月会议美联储有望从对加息保持“耐心”对转为今年下半年降息持开放态度,主因增长通胀偏弱,下行风险增大。5月FOMC议息会议以来数据显示,美国经济动能继续偏弱:1)增长方面,5月新增非农就业下降至7.5万人,近6个月月均新增就业17.5万回到2017年底税前水平。5月ISM制造业PMI也回到2016年大选前水平。不过,5月零售销售环比0.5%好于预期,且4月增速显著上修;2)通胀方面,5月核心CPI通胀从上月的2.1%回落至2.0%,6月密歇根大学消费者调查显示消费者中长期通胀预期降低从上月的2.6%跳水跌至2.2%这一1979年以来历史最低水平。

因此,我们预计美联储有望在6月会议上将政策声明第二段中依然具有加息倾向的“be patient”这一表述转变为对降息持开放态度的“act as appropriate”,与Powell在6月4的表态一致。

但6月会议较难释放7月就将降息的强烈信号,更难释放今年降息2次甚至3次的信号。1)增长通胀并没有那么差。增长方面,5月非农就业仅仅是一个单月数据,不宜过度解读。5月零售回暖,及4月增速的上修,部分打消对消费失速担忧。关于通胀,Powell在5月会议上已表示目前通胀走弱,部分因暂时性因素影响。而Powell引用的更能代表通胀潜能的达拉斯联储截尾PCE通胀同比年初以来已开始回升,4月回到2%水平,说明潜在通胀没有核心PCE表观数据显示的那么弱;2)风险还只是风险。若中美关系进一步加剧,联储可能很快降息,甚至不排除7月可能。但目前这一风险还只是风险,美联储没必要事先给出7月降息的强烈信号;3)当前情况远低于1995年和1998年两次“预防性”降息的门槛。此前1995年美联储降息,主要因为加息较快,导致政策利率远高于中性利率;1998年降息则主因亚洲金融危机导致美国长期资本管理公司倒闭,美国金融条件迅速紧缩。当前政策利率仅接近中性利率,5月金融条件紧缩(18bps)远不能与1998年时期相比。因而在目前或者7月就“预防性”降息条件并不充足;4)7月降息+缩表,是非常奇怪而难以解释的组合。鉴于美联储此前在3月花费较大精力沟通并确立了今年9月末停止缩表的安排,这一计划很难改变。那么,若7月降息,将形成降息(宽松)+缩表(收紧流动性)的奇怪组合,令市场难以理解美联储究竟想传递宽松还是紧缩信号,显著增大沟通成本。

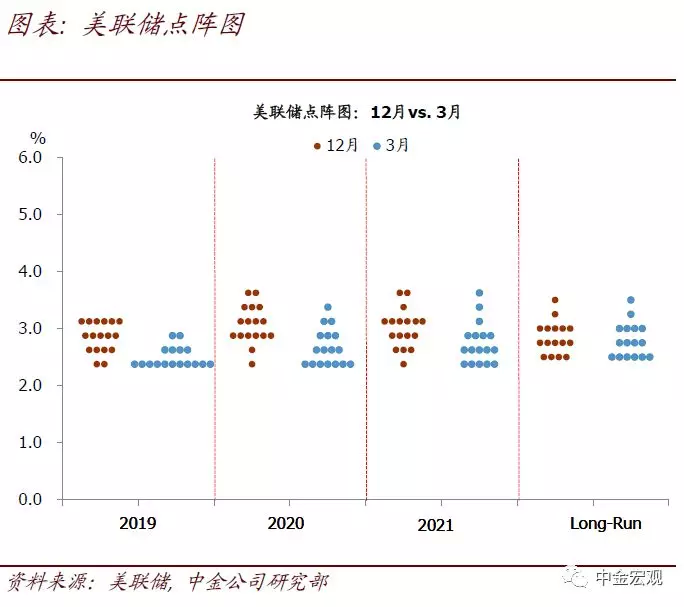

点阵图:预计2019年中值保持不变,2020年中值下修至不加息。基于近期美联储官员的表态,我们预计此次点阵图中将有部分官员(2~4人,至少包括立场最鸽派的James Bullard和Neel Kashkari)将2019年政策利率预测下调至降息一次位置。但整体而言,鉴于有17名官员提交预测,预计2019年的利率预测中值将继续维持在隐含今年不加息也不降息的位置。不过,我们也预计较多官员们将会将此前3月预计的2020年加息去除导致2020年利率预测中值从加息一次转为不加息。因而,此次点阵图隐含的2019/2020/2021年的加息路径将从3月的0/1/0次转为0/0/0次。

增长评估和经济预测:经济偏弱,小幅下修对增长和核心通胀预测。我们预计在政策声明第一段,美联储对增长和通胀的评估整体上偏弱:1)增长放缓,对增长动能描述将从5月会议的“solid”调整为“moderate”;2)新增就业放缓,对就业增长描述将从“solid”改为“declined”;3)消费回升,对消费的描述将从“slowed”改为“picked up”;4)通胀预期下滑,调查通胀预期将从“little changed”改为“declined”。

这一评估下,我们预计美联储有望将2019年4季度实际GDP预测从3月时的2.1%小幅下修至2.0%,对核心PCE通胀的预测从2.0%下修至1.8%。

市场预期可能被迫重新锚定。当前联邦基金利率期货显示市场预计2019年末联邦基金利率1.745%,相比当前的2.37%下调62.5个基点,相当于两次半降息。此次会议后,市场预期可能被重新锚定。这一过程中,美债收益率可能短期反弹,也可能对风险资产造成一定压力。

基准情形下,我们预计2019年下半年降息1次以对冲需求下行压力。在假设美国对华关税保持当前安排这一基准情形下,我们预计,随着关税对增长抑制作用在下半年进一步展现(因对中国2000亿美元商品加征关税于5月10日才宣布从10%上调至25%,且10日已出港的商品在6月中旬前到达美国依然按照10%税率缴税),以及此前财政刺激效果在下半年进一步消退,且在年底核心PCE通胀可能仅能回到1.8%左右,依然明显低于2%的情况下,美联储有空间降息1次25bps以稳定需求。