本文来自“汇通网”,原标题《市场对降息预期或已过高,美联储本周若意外放鹰,美股或遭当头重击》

本周的美联储会议可能有多种结果,包括意外降息,暗示未来可能降息,或者考虑到仍然稳固的经济增长继续保持有耐心的立场。在高盛看来,美联储可能令市场失望的主要原因很简单,就是美国经济放缓的程度还不足以令美联储下定决心降息。事实上,自3月份的利率决议以来,美国股价走高,失业率降至50年来最低水平,美国经济的表现并没有那么差劲。

为了避免让去年12月的加息看起来像一个政策错误,为了不被市场看成是美联储向特朗普低头,美联储或暂时仍不理会市场降息诉求,尤其是即将召开的G20峰会结果仍存有峰回路转的悬念,也为美联储的表态添加较为鹰派口吻。

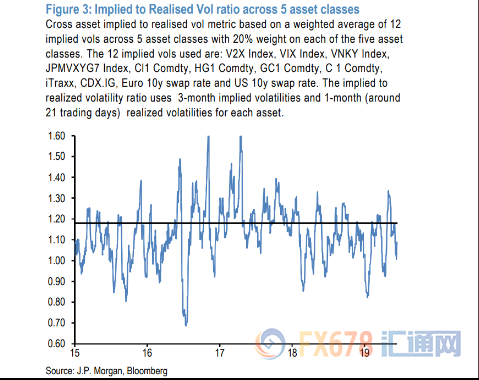

隐含波动率:市场还未对近期风险做好准备

摩根大通的策略师们指出,隐含波动率的风险溢价“显著”低于历史均值,他们引用了一个使用五个资产类别的12项指标来衡量隐含及实际波动率的指标,见下图。

这个摩根大通策略师团队在上周五的一份报告中写道,期权市场并未对未来几周市场面临的重大事件风险做好足够缓冲,因为与“恐慌指数”VIX挂钩的大量期货空头头寸,标普500指数看跌与看涨期权未平仓合约之比显示投资者对冲风险的兴趣还不高。

德意志银行的数据还显示,股票头寸部署依然处于高位,容易受到市场波动率升高的冲击。Hallie Martin和Binky Chadha等该行策略师在另一份报告中写道,对冲基金对美国股票的投资虽然不多,但集中在标普500指数这类股票上,而股票期货的仓位则接近历史区间的顶部。大量配置美国股票,一旦波动率大幅上升,他们将转为卖家。

不过标普500指数仍无动于衷,上周五收盘时该指数仅比4月创下的纪录高点低2%。这使得股市容易受到美联储意外的冲击。事实上,摩根大通团队指出,美联储决策者的一个考虑因素可能是,如果他们本周按兵不动,而是在贸易谈判传出负面消息后再行降息,可能会丧失用意外影响市场的力量。

“我们认为,股票市场的弹性表明股票投资者倾向于认为美联储会先发制人的观点,”他们表示。“如果美联储在本次会议上更加谨慎和耐心,则可能给上述理论的可信度划上问号,从而造成股市调整的风险。”

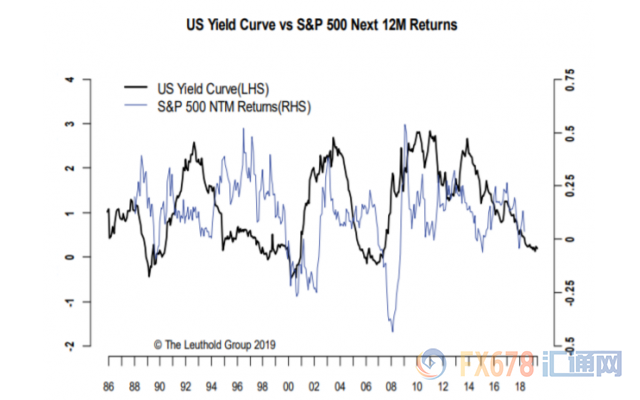

美债新收益率趋平:股市或进入熊市

如果以史为鉴,美债收益率曲线的形状,对股市来说是一个坏兆头。10年期美国国债收益率上周触及20个月低点,原因是全球范围内不断升级的贸易摩擦引发了投资者普遍避险。较低的基准利率已使2年期/10年期收益率曲线趋平,周五仅为约23个基点。不管经济衰退与否,美债收益率曲线趋平通常预示着未来股市表现不佳。

投资公司路佛集团高级分析师Chun Wang计算了2年期和10年期的美国国债收益率之间的利差后表示,美债收益率曲线与标普500指数未来12个月的回报率之间存在正相关性。目前的美债收益率曲线趋势可能会在未来12个月限制股市的上涨。如果曲线进一步趋平,银行股将“相当麻烦”。

值得注意的是,Chun Wang

观察的并不是目前已经出现倒挂的的3个月和10年期收益率曲线,因为3个月美债收益率曲线更容易受到避险情绪的显著波动影响。他观察的四尚未出现收益率倒挂的2年期和10年期的美国国债收益率利差。

根据路佛集团的数据,回溯到1986年,当时收益率曲线大幅趋平,并最终反转,标普500指数在未来12个月内倾向于进入下行螺旋。

华尔街评级最高的经济学家埃德·海曼刚刚将收益率曲线反转称为“头号”市场风险,下面的图表显示了原因。

以2004年为例,当时收益率息差开始从高点回落。市场直到2006年左右才开始注意到这种趋平趋势,当时曲线出现了反转,而经济衰退恰好在一年后发生。

去年12月,在一次大规模美股抛售浪潮中,美债收益率利差触及金融危机以来的最低水平,但标普500指数今年仍上涨了15%。