本文来自微信公众号“爱分析ifenxi”,作者陈子民。

5月3日,云集(YJ.US)正式登录纳斯达克,凭借创立4年GMV突破200亿元的高速增长表现,成为继拼多多之后又一家社交电商领域上市公司。

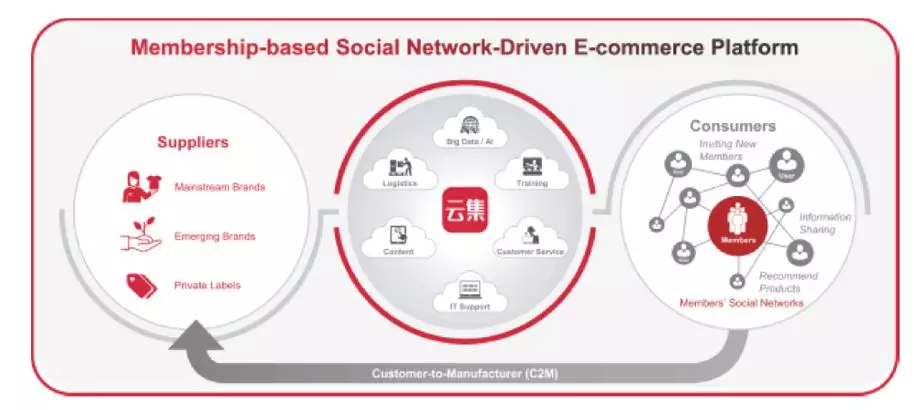

社交电商的概念宽泛。拼多多树立起拼团型社交电商的标杆,通过用户分享、组团购买的形式销售商品。另一类常见的是S2b2C型社交电商,通过小B间接服务消费者,云集是这类型的代表。

一直以来,云集都是一个面临争议的复杂体,规模的高速增长与模式上类“传销”的质疑声同在。上市之后,给自己打上会员制电商标签的云集,未来又将往何处去?

爱分析认为,S2b2C模式下,小B商家缺乏忠诚度,难以建立长期护城河。云集希望直接面向C端消费者,但现阶段的会员制电商,与亚马逊的Prime和其声称要对标的Costco仍相差太大,未来发展也不看好。

01、初代云集通过服务小B崛起

云集成立于2015年,彼时智能手机和微信钱包逐渐渗透到了“五环外”市场,使微信成为一个可以从事电商生意的平台。初代微商(小B商家)由此诞生,但他们的痛点在于,既要囤货做仓储,又要负责做流量卖货。

事实上,微商基于微信社交流量,最主要的能力是传达商品信息并且售卖给社交圈,过于冗杂的供应链和物流配送任务使得专业化分工程度不足,影响微商效率。

云集作为供货商(Supplier),将上游供应商、下游物流整合,将规范的产品能力整体输出给小B商家,使得他们可以专注在商品分发与销售环节,服务最终消费者(Customer)并获取商品销售的佣金。在此过程中,极大地降低小B分销门槛且最大化突出微商的社交优势,云集获得了流量,小B获得了赚取收入的店铺,实现双赢。

图:云集为小B提供完整的供应链服务 来源:招股书

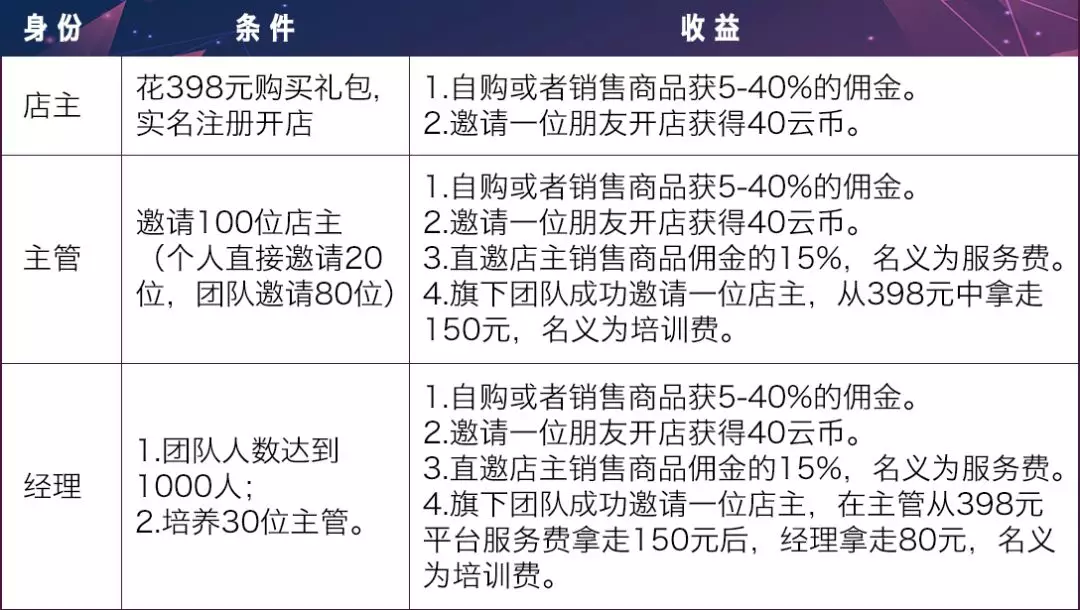

具体到实际操作中,云集设计了一套用于激励小B商家的制度,意图在最大程度上激活小B商家的主观能动性。

图:云集的激励体系 来源:招股书

消费者下载云集App并缴纳398元购买礼包后,就能成为云集的店主,即小B商家。店主可以销售商品,同时允许发展下线,伴随着下线继续发展它的团队,店主可以逐步升级成主管和经理,获得更丰厚的返佣,是该激励制度的核心。比如,店主A邀请朋友开店及购买云集平台的商品后,可以获得40云币和卖出商品的15%作为佣金。云币相当于等额人民币,只可在平台消费使用,不可提现。

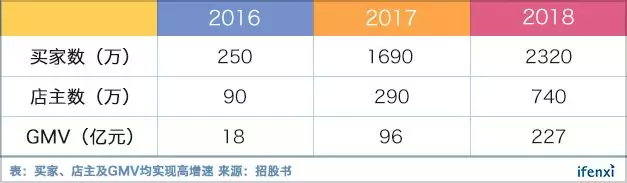

在S2b2C模式下,云集实现高速增长,从2016-2018年,云集平台上积累的买家数、店主数、平台成交GMV均连年创新高。

02、小B商家缺乏忠诚度,佣金率逐年提升,云集向会员制转型

值得一提的是,在2018年10月,云集开始将店主改称会员,并在招股书中称自己为会员制社交电商平台,意图在IPO中重点突出自身是直接服务C端的会员制电商。

我们认为,云集迫切从其先前大力宣扬的S2b2C模式向会员制撰写,有以下原因。

1)S2b2c只是零售企业的一种引流模式,小B商家并没有忠诚度,决定其在哪个平台开展业务的主要因素是佣金的多少,依靠烧钱比价支撑起规模后,后起者再依靠补贴迎头追上,或者巨头以砸钱的方式来竞争,烧钱之路永无止境。

社交电商蓬勃发展的同时,竞争程度也逐渐加剧,云集面临的挑战与日俱增。根据QuestMobile数据,2018年12月云集MAU达到651万人,而与其模式几乎一致的贝店达到了1507万人。另外,根据公开资料,其它一些S2B2C玩家的数据如2018年环球捕手GMV预计为100亿元,爱库存30亿元,好衣库20-30亿元。

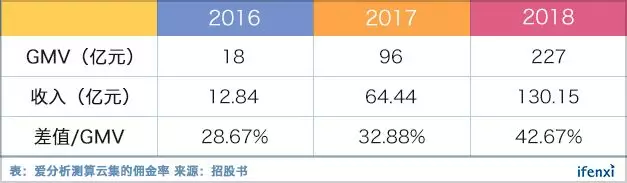

2)采用S2b2c模式,意味着每次交易都需要支付一笔佣金给小B商家。据爱分析测算,2018年云集平均佣金率已达40%以上。在此前提下,云集为了覆盖高流量成本,只能售卖高毛利产品如保健品、护肤品,很难拓展到其它品类,天花板明显。

云集的销售收入口径是扣除折扣,优惠券,提供给会员的推荐奖励,退货津贴和增值税。利用云集GMV减去收入的差值中很大部分即为小B的会员推荐奖励,如图所示,其分佣比例逐年走高,意味着每年要花更多佣金才能驱动GMV增长。

在需要分给小B商家高佣金率的情况下,云集只能大力销售高毛利品类,护肤品、保健品成为其核心SKU,同时也是为什么云集售卖高毛利SKU,但其自身毛利却不高的原因。

03、增长仍依靠小B商家 会员数据参考价值不大

现阶段,云集的增长动力仍来自于S2b2C模式中小B商家发展新会员,会员制仍缺乏实际落地的细节表现。虽然云集在招股书中公布一系列会员数据,但结合业务流程来看,这些数据存在一定的迷惑性。

首先,云集的“会员”,几乎都是是以前缴纳398元开店的终身制店主更改称谓而来,并非像其对标的Costco需要逐年缴纳会员费的会员。

这些“会员”的消费逻辑是:会员向身边朋友推销商品并将其发展成为下线,会员获得相关佣金,以及云币奖励,只有当老会员获得云集的补贴后,才会在平台进行消费。

其次,云集不时免费发放会员资格,并通过一定财务手段将会员费减免。比如在2018年10月,云集为了增加会员数量,曾启动了“0元店主”体验会员计划,会员总数突破会员总数突破700万。

云集对会员收入确认口径为,当用户购买会员后,会获得一系列权益比如商品礼包、云币、优惠券等,当权益被执行后确认为会员收入。当时云集体验会员消费了1个亿,这些新会员没有缴纳会员费,而是通过购买商品的方式成为会员,云集将一部分商品销售费用视为会员收入。

这也是为什么2018年前三个季度会员收入增长正常,而到了2018第四季度会员费收入高速增长,比上年同期增长559%的主要原因。

这些情况表明,会员通过销售商品及发展下线获得返佣及云币,之后才会在云集平台消费。虽然云集将这些消费认定为GMV,由此达成会员消费GMV及数量增长齐升的错觉。但本质仍为新加入平台者提供增长动力,老会员的复购越多表明云集需要付出的补贴越多。我们不认为这样的会员数据有可参考性。

04、财务情况良好 已达盈亏平衡

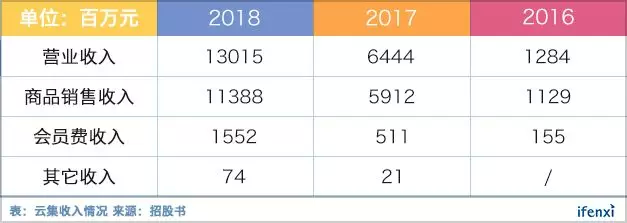

2016-2018年,云集的营收收入分别为12.84亿元、64.44亿元和130.15亿元。区别于阿里、拼多多的平台式电商,云集是直营电商,绝大部分收入为商品销售收入,其比例在2018年时为88%。

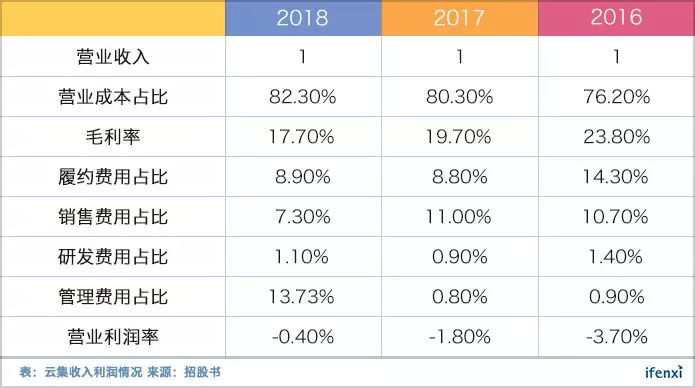

各项成本费用比例可以帮助我们理解云集的运营效率:

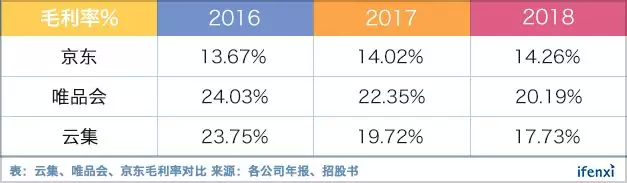

(1)毛利率持续下降

在云集的会计口径中,销售收入剔除了折扣、优惠券、成功邀请新店主的激励费用,意味着云集最大的两个获客费用降价销售商品和给予会员成功获客的激励费用都不被计算。因此,云集用来获取新用户的营销花费不仅仅体现在销售费用里,也体现在毛利率上。

正如前文所提到的,云集每年都需要提升佣金率来吸引小B店主的加入,我们认为云集的获客策略是导致2016-2018年毛利润率一直下降的主要原因。

(2)销售费用占比下降

云集的销售费用并不高,销售费用中大部分是会员管理费。云集和5家第三方服务公司合作,由第三方服务公司招募、筛选、管理服务经理为云集会员服务,而会员管理费就是云集支付给第三方服务公司的费用,金额与会员数量相关。

在销售费用率上,2018年比前一年度年下降3.7个百分点,一定程度上体现出效率的提升。但云集买家数量增长放缓,才是销售费用率下降的原因。销售费用中,会员管理费占比超过87%,会员数量决定会员管理费金额。当云集不断举办活动赠送会员资格,相应的实际缴费成为会员的增速放缓,导致销售费用率也随之下降。

05、客群决定云集转型难度大,线上版Costco是个伪命题

根据路演PPT,云集的用户绝大部分为低线城市的25-39岁妇女,她们的年人均可支配收入介于17800-36900元之间,相当于1483-3075/月。云集目前所覆盖的客群质量不佳,是我们不看好其向会员制电商转型的主要原因。

人以群分,是会员制零售的基本经营哲学。从零售的角度来说,会员制与普客制锁定的是不同的用户群体,如沃尔玛类型的广众型大卖场,试图全方位服务广众的消费者,而会员制所瞄准的是对时间成本最为在意的那群消费者。

当会员店以用户的族群来做区分,也就意味着不再去服务最广众的人群,而是致力于服务某一个社会阶层、某一个消费需求的群体。比如云集所声称要对标的Costco的经营模式,主要面对中产阶级及中等收入人群的日常快消品购物需求。

Costco的销售方式跟沃尔玛店有两个不同:(1)商品的数量大幅度压缩。Costco 最为关注的是其主力用户的日常购物需求,追求每款在售商品的精选和高销售周转率,所以它的商品数量非常集中,每个小品类上只有2-3 款商品,商品数只有沃尔玛SKU 的10-15%。(2)Costco 大量采用大包装,加大了商品销售的单位。

Costco之所以能够这样做,跟它的用户定位有关。既然定位是中产阶级,这个消费群体通常对低端产品可能不感兴趣,特别高端的产品也不是他们日常购物的主流,所以这两端就被压缩,只局限在符合中产阶级消费习惯的几款商品上。而且顾客以家庭消费为主,有经济能力一次购买包装更大、数量更多的商品,大包装的销售适应他们的购物习惯。

因为Costco 的商品数量少,客单价相对比较高,使得它单品的周转率和单品采购量远远大于沃尔玛。当每个单品具有10倍对手的销售能力时,单品的采购优势自然浮现。

由此可见,会员制业态的发展需要两个基础。

首先是中产阶级的存在。快消品的消费数量不会随着消费者的收入增加有明显的提升,收入低时消耗多少食物,有钱的时候还是那么多。所以快消品只能在品质方面提升,而中产阶级对日常快消品的品质要求更高。

随着中产阶级的收入增加,日常消费的开支占其所有开支的比例减少。比如,当人很穷的时候,日常快消品要占到总支出的30-50%。而到了中产阶级以后占比会降低到10%以内这时人们就更有能力注重品质。大部分中产阶级的消费者不会因为某款饮料价格稍低就轻易改变自身的消费习惯。

通过访谈山姆店等会员制卖场时也了解到,随着消费能力的增加,越来越多的国内消费者逐渐接受大包装的购物方式,中产阶级用户也更愿意接受会员制卖场形式。

其次,会员制在比较理性的消费群里会更受欢迎。理性消费群体指的是较为清楚自己程度需求,不太容易跟随广告行动。它们基本上有一个特点是会固定一个牌子一直使用。

相比之下,云集通过分销模式积累起来的庞大客群基础,并不符合会员制零售客群的典型特征。

我们不看好云集的第二个原因是其选择通过电商的方式进行会员制的尝试。

美国曾有个叫Jet.com的网站做过纯会员制的电商,但整体上来讲很快就现金流枯竭,被沃尔玛收购了。线下会员制零售业态主要诉求是聚焦服务于中产阶级,而且线下有很多物理的限制:

首先是居住区域位置。会员制店面通常开在中产阶级比较聚焦的地方。其次是空间的大小。不管是1万平方米的卖场也好,2万平方米的卖场也好,空间总是有限的。在同样空间摆190平米放5万种商品或者5千种商品,5万种肯定要拥挤的多,会员制店面为了让中产阶级在购物时没有急迫感,会减少商品的摆放和加大走道的空间。而这两个物理限制在线上是不存在的。

当没有了空间和地域限制后,单纯靠优选商品来减少顾客购物的时间浪费,这个会员制最大的优势不再明显。不仅仅是会员制,像品类店目前在线上的表现也不是那么理想。最主要的原因是,天猫的每一个商品类目都可以成为品类杀手。所以,将线下会员制的经营模式简单地搬到线上,从目前的状况来看,是一条没人走通过的路。