本文来自“虎嗅网”,作者华映资本。

在腾讯年度员工大会上,张小龙说这是一个段子的时代:2019可能会是过去十年里最差的一年,但却是未来十年里最好的一年。

有关经济周期的“暗黑”和颓靡,这里就不赘述。毕竟更值得关心的是——究竟该用什么姿势过冬?显然,盲目乐观是不可取的,但不作为才是真正致命的。

或许,数字可以给我们答案。华映资本试图从星巴克、Netflix、亚马逊三家大公司近期财报入手,看新增长点可以从哪里挖掘。

星巴克:重注中国市场

增长点:发展中市场

说到咖啡巨头星巴克,不禁联想到“小蓝杯”瑞幸咖啡刚宣布完成2亿美元B轮融资,估值已达22亿美元。那么,星巴克表现如何呢?

11月1日,星巴克发布了第四季度和全年财报(星巴克一贯将圣诞季将这一传统的销售旺季划归于财年第一季度,2018财年于9月30日正式结束),几个关键数据如下:

第四季度净收入为63亿美元,同比大增11%,全年净收入突破纪录,超市场预期;

第四季度全球平均客单价上升4%,全球同店销售额同比增长3%;全年全球同店销售额同比增长2%;

中国/亚太区市场同店销售额同比增长1%、全年达2%,一扫上季度亚太市场同店销售9年来首次出现负增长(-2%)的阴霾;

美国公认会计准则(GAAP)计量之下,第四季度营业利润率为15.2%;全年营业利润率为15.7%,同比下降2.8%;

全球净增604家新门店,目前门店数量达29,324家门店,分布于78个地区。

可以看出,星巴克今年客单价、销售额与门店数量同涨,而利润下行,背后的原因很多:原料及门店成本不断上涨、本土市场增长放缓、中国市场众多外送咖啡竞争者搅局……

在财报发布后的电话会上,星巴克表示,2018财年中国市场收入强势增长21%,且大部分由新店推动。对中国市场的争夺成为星巴克重要的“中场战事”。

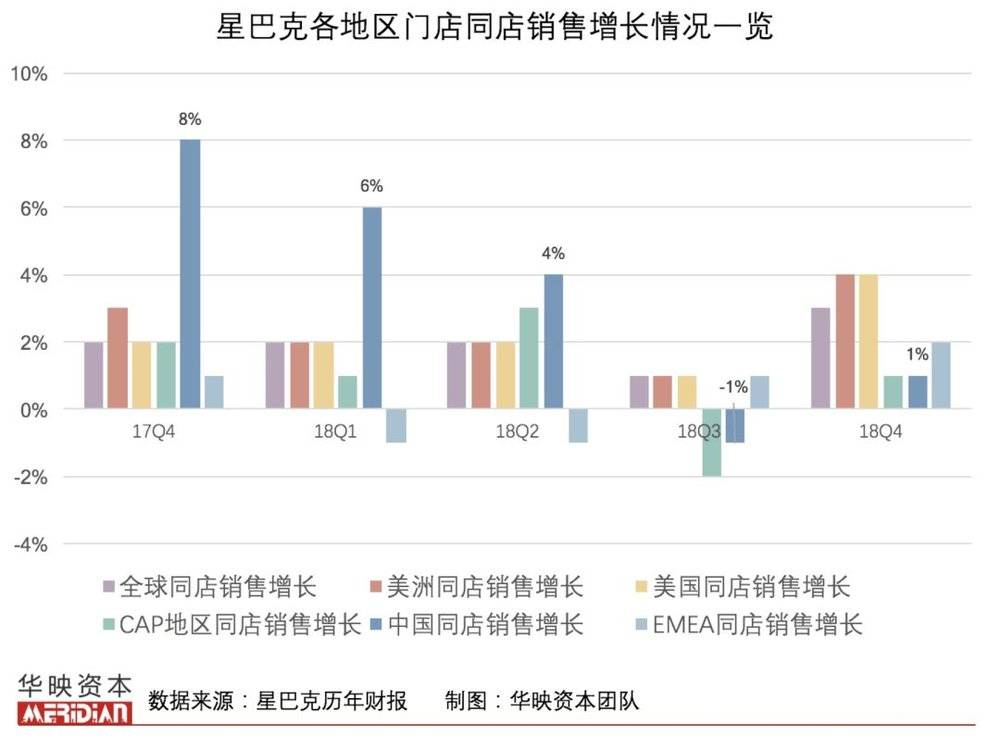

▲CAP地区:China/Asia Pacific,即包括中国在内的亚太地区;EMEA地区:Europe/Middle East/Africa,即欧洲、中东和非洲地区

之所以对中国市场抱以厚望,一方面来源于对中国咖啡饮用习惯和消费能力的看好,另一方面也是因为希望拉升中国市场前几季度的疲软表现。此前中国市场的同店销售增速一直呈猛烈下降趋势,一年内从8%一路跌至-2%,直到18财年第四季度才有所回升。

战略具体实施的情况如何?目前的星巴克中国已经落地的举措主要有三个,概括起来就是:一涨价,二开店,三送外卖。

全线涨价

从11月6日起,星巴克针对中国内地销售的手工调制浓缩咖啡、茶瓦纳与星冰乐品类的部分饮品,所有杯型价格上调1元,涨价范围也覆盖外送业务——而这距离上一次中国消费者发现星巴克悄悄变贵,已经过去了两年半。

涨价并非个例,第四季度星巴克全球平均客单价上升了4%,这一轮中国市场调价,也许是为了跟上总体涨价步伐,一定程度上也有助于销售额提升。

猛开门店

在美国本土市场缩减门店的同时,星巴克第四季度却在中国开出了139家新店。

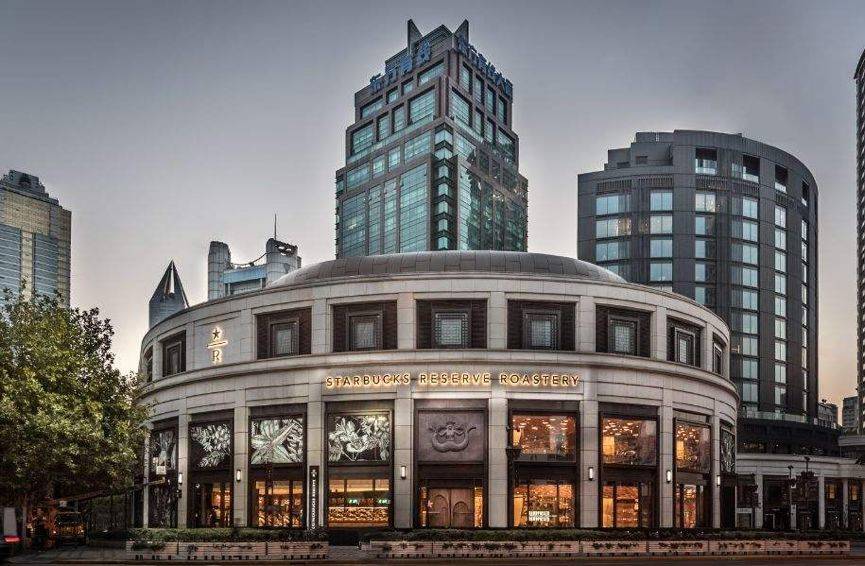

纵观整个2018财年,星巴克落地了17个中国大陆新城市,净增门店数达到585家,其中还不乏花大力气开发筹备的创新门店,例如位于北京坊的星巴克臻选旗舰店和位于上海的星巴克首家臻选烘焙工坊。

▲全球首家星巴克臻选烘焙工坊落地上海

▲星巴克在门店新品开发上也下足了功夫,图为北京坊旗舰店特供的冷萃冰咖啡+bitters调制的鸡尾酒

新店开业不可避免地会分散人流量,对原有门店的业绩造成影响,尤其是在星巴克门店原本就很密集的一二线城市——这也是之前所提到2018年前三季度同店销售增速持续下降的重要原因。而第四季度中国市场的同店销售增速扭负为正,证明星巴克做到了在新店不断开业的同时,老店销售额也有所增加。

试水外卖

第四季度星巴克与阿里巴巴正式达成战略合作,未来合作将涉及天猫、饿了么、盒马等阿里巴巴多数核心业务部门。9月下旬,饿了么与星巴克App内“专星送”业务正式上线,产品和会员体系与门店完全保持一致。

▲打包中的专星送外卖

此举被认为是对野蛮生长的中国本土咖啡外卖品牌的反击,但其高额配送费和送达时长仍被不少消费者诟病。同时,外送服务营收尚未在星巴克第四季度财报中有明显体现,未来表现如何仍需观察。

总的来说,积极开拓战略新兴市场,吃蓝海里的红利与机会,是星巴克的增长策略。

Netflix:打造内容护城河

增长点:内容,内容,内容

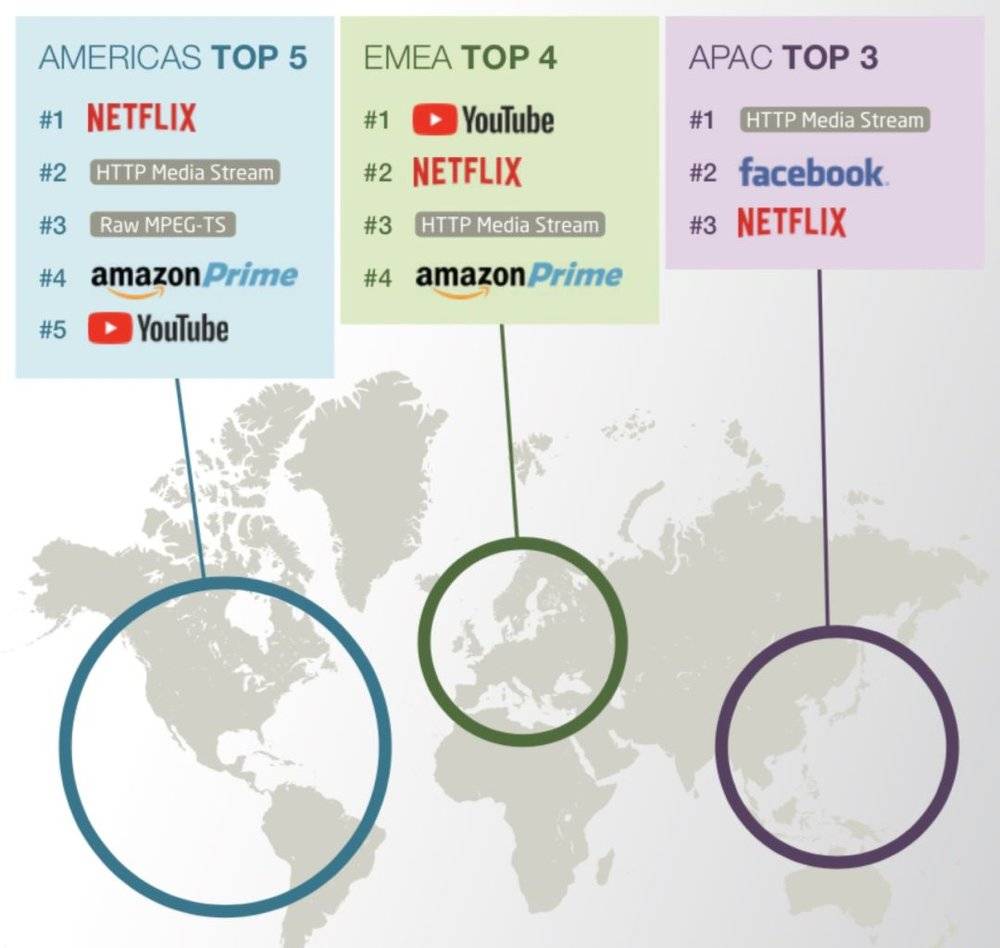

大家都知道Netflix是名副其实的“流量收割机”。不久前,网络带宽管理机构Sandvine报告显示,2018年视频流量占据全球下载流量中的58%,而其中,仅Netflix就贡献了整个网络下行流量总量的15%,这一数字在部分运营商网络的峰值时段甚至达到40%。

今年,Netflix的财报表现也可以说是很不错。据10月16日官网公布的最新财报显示,Netflix在2018财年第三季度(7-9月)中:

新增用户数696万,远超市场预期。至此,Netflix在全球的订阅用户总数已突破1.37亿;

营收较去年同期强势增长约34%,达到40亿美元。其中,流媒体业务营收占比为97.8%;

净利润超过4亿美元,同比增长210%。

推测起增长动力,“内容”是核心要素。Netflix官方也在致投资者的公开信中提到,这是一个由广泛内容布局所推动的“硬核”增长季。

过去5年里,Netflix股价飙升了600%以上,投资者对“高原创内容投入带来用户订阅量增长,进而创造利润”这一商业逻辑普遍认可。

从实体影碟租赁时代一路走来,经历过多次转型的Netflix,目前已成为美国最大流媒体视频提供商,丰富而高质量的内容储备一直是其巨大优势。如果你现在打开Netflix,跃入眼帘的将是超过6000部优质电影和剧集,且其中相当部分都是全网独家内容。

其中让Netflix最引以为傲的是其原创内容生产能力,不仅创造过《纸牌屋》《怪奇物语》这样的播放量奇迹,还有《马男波杰克》《黑镜》等口碑之作诞生。2018年,Netflix出品的原创电视节目和电影预计将达到700部。

▲部分Netflix出品剧集

除了Netflix在内容上进行高投入,Hulu、老牌电视频道HBO、Fox,甚至迪士尼、亚马逊、沃尔玛等巨头也纷纷入局流媒体业务,都想打好内容这张牌。

不过,值得注意的是,内容能力对于Netflix而言,既是护城河,也是“甜蜜的负担”。

因为目前的投入产出模式尚未达到良性自循环,Netflix面临的内容生产压力和版权费用严重拖累了利润。2017年,Netflix在内容上的投入为63亿美元,而据《经济学人》此前预测,这一数字在2018年将会达到120-130亿美元,与2012年相比翻了6倍。

虽然第三季度财报中并未直接披露内容方面支出的具体数字,我们仍可以从相关数据中瞥见一些端倪:

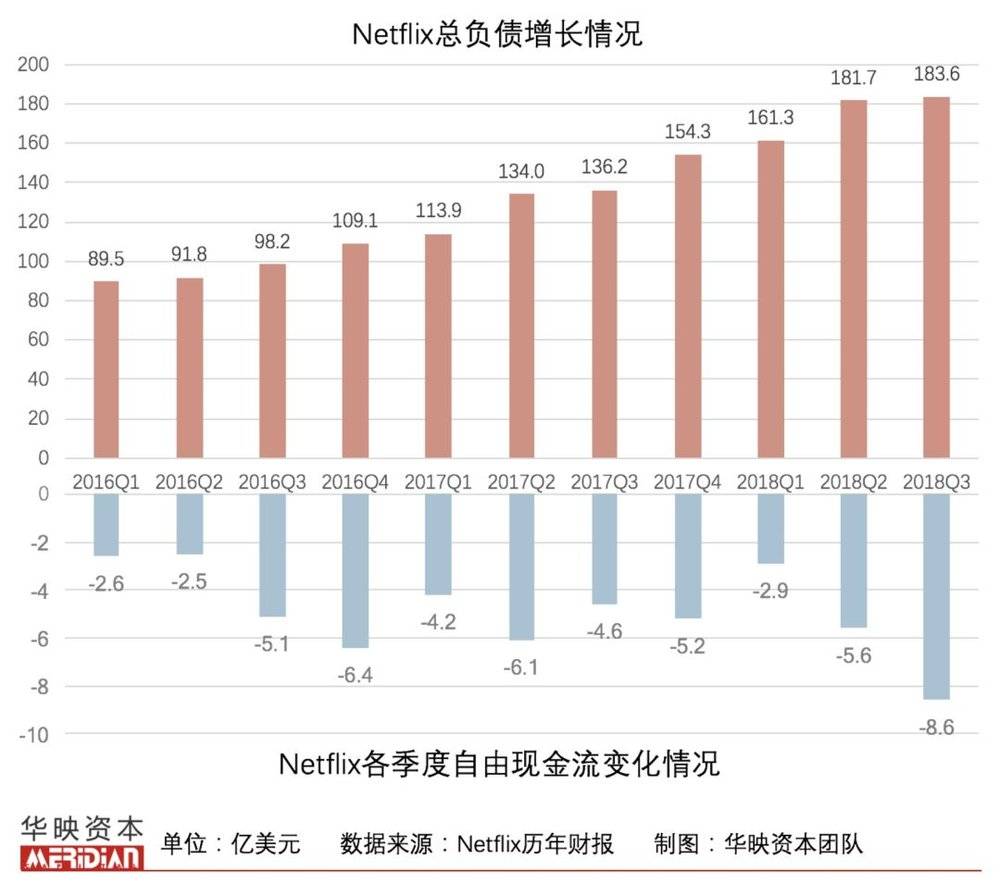

1. 自由现金流为负:

Netflix的自由活动现金流持续为负,到2018财年第三季度已超过-8.6亿美元,相比去年同期几乎翻番;

2. 债务高企:

Netflix当前债务总额约为184亿美元,其中有46亿内容负债,是其第三季度净利润(4亿)的近12倍。而就在10月23日,Netflix还宣布将通过发行债券的方式融资20亿美元现金,并且计划主要用于内容获取、制作和开发等内容生产的相关活动。

因此,我们说,内容引流虽好,但基于内容撬动的增长曲线和投入回报这笔账,还是要算清楚。

亚马逊:多元化经营

增长点:线下、云服务

提起星巴克,我们毫不费力就能联想到咖啡和它随处可见的门店;谈及Netflix,也总会说这是一家流媒体视频平台。而说到亚马逊,线上商城、云计算服务、全食超市、kindle、Prime Video等跨度甚远的名词都是它涉足的领域之一。

相比前两者较为单一的业务单元,亚马逊显然在多元化经营上走得更远。

选择进入多个热门赛道,也就意味着与多个强劲对手狭路相逢。在线上零售、视频媒体、AWS等业务中,亚马逊主要与以下企业一同竞争:

线上零售业务:EBay、沃尔玛、阿里、京东、Flipkart(印度)

Kindle、平板业务:苹果

视频媒体业务:Netflix、Hulu

搜索广告业务:Google

AWS业务:微软

FBA业务:UPS、Fedex等

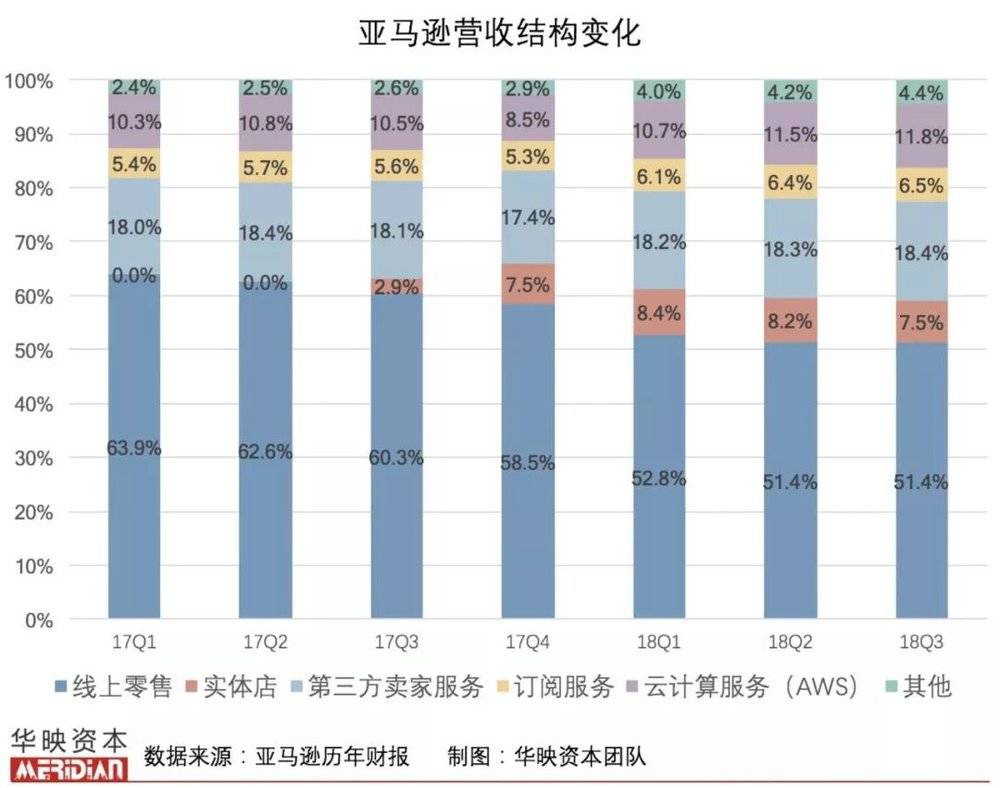

从财报来看,当其核心电商业务增长乏力(营收增速为10%,远低于美国电商营收的平均增速15%),多元化业务也的确为公司贡献了不少新的利润增长点,其中:

实体店业务(Physical stores)营收占比增长明显,从去年同期的2.9%翻番升至7.5%,在去年夏天被亚马逊并购的美国高端生鲜零售商全食超市(Whole Foods Market)是这一业务营收的主要贡献者,全食超市的并表对亚马逊盈利提升效果显著;

作为亚马逊收入增长的两大引擎,云计算服务(AWS)和广告业务本季度保持高速增长,同比分别增长46%和123%,但增长有所放缓。EBITDA(息税前利润+折旧+摊销)的大部分都来自其云计算业务AWS。

据财报总体情况来看,亚马逊在2018财年第三季度表现尚可,总体盈利状况和多元业务发展都有较好表现:

亚马逊第三季度净销售额为565.76亿美元,同比增长29.3%。其中约59.6%来自产品销售,40.4%来自服务销售;

第三季度净利润28.83亿美元,同比上升1026.2%;

本季度摊薄后每股收益(Diluted EPS)为5.75美元,同比增长189%,远超预期。

可以看到,除了线上零售,亚马逊正积极从线下业务、云计算服务等掘金,这和阿里、腾讯等国内巨头的策略也很吻合。

总结来看,面对传统市场增长乏力,巨头们纷纷通过下沉市场、内容驱动、产业互联网等路径实现增长。2019年,还有谁能逆势找到自己的增长曲线呢?拭目以待。

(编辑:林雅芸)