本文来自微信公众号“分析师徐彪”,作者天风策略,刘晨明/李如娟/许向真/徐彪。

主要结论

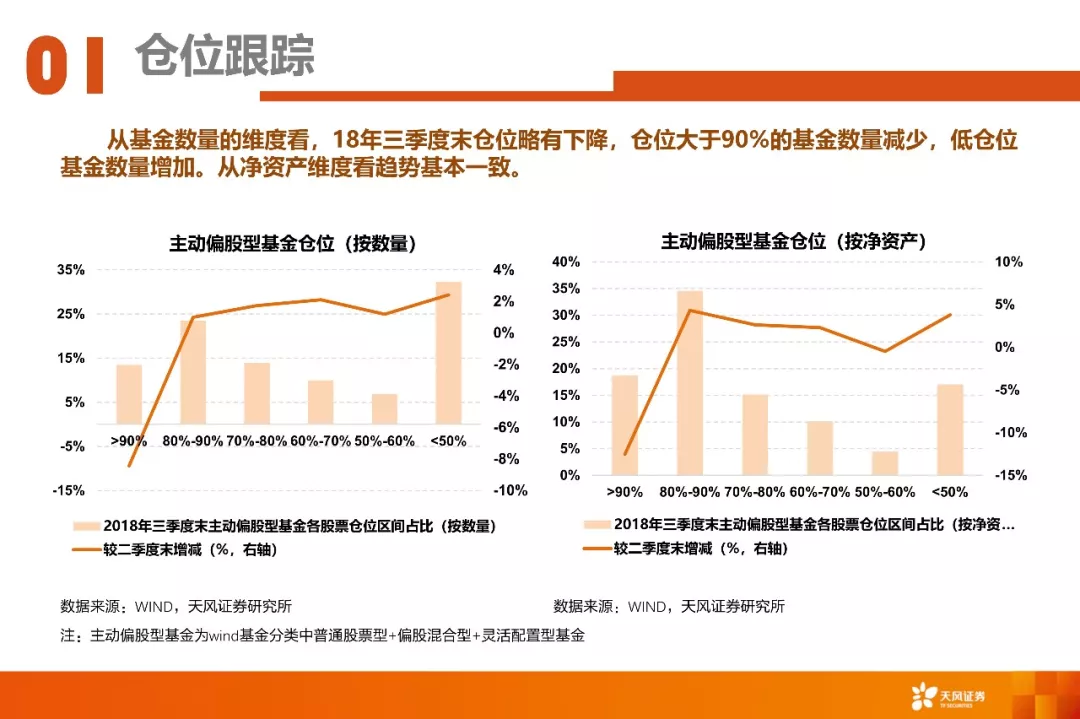

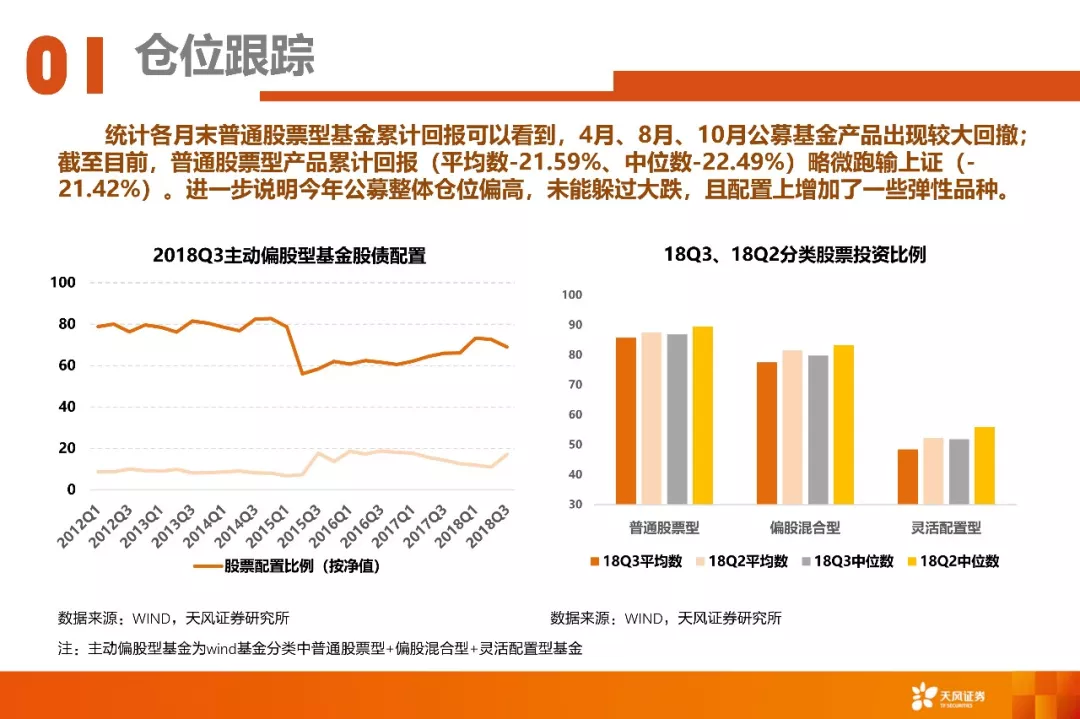

仓位回落但仍然不低:18年三季度末仓位降低,普通股票型、混合偏股型灵活配置型仓位的平均数和中位数较Q2均有所下降,低仓位基金数量增加。但15年股灾以来的三年来看,目前仍处于偏高位置。股债配置上,股票配置比例连续两个季度下滑。

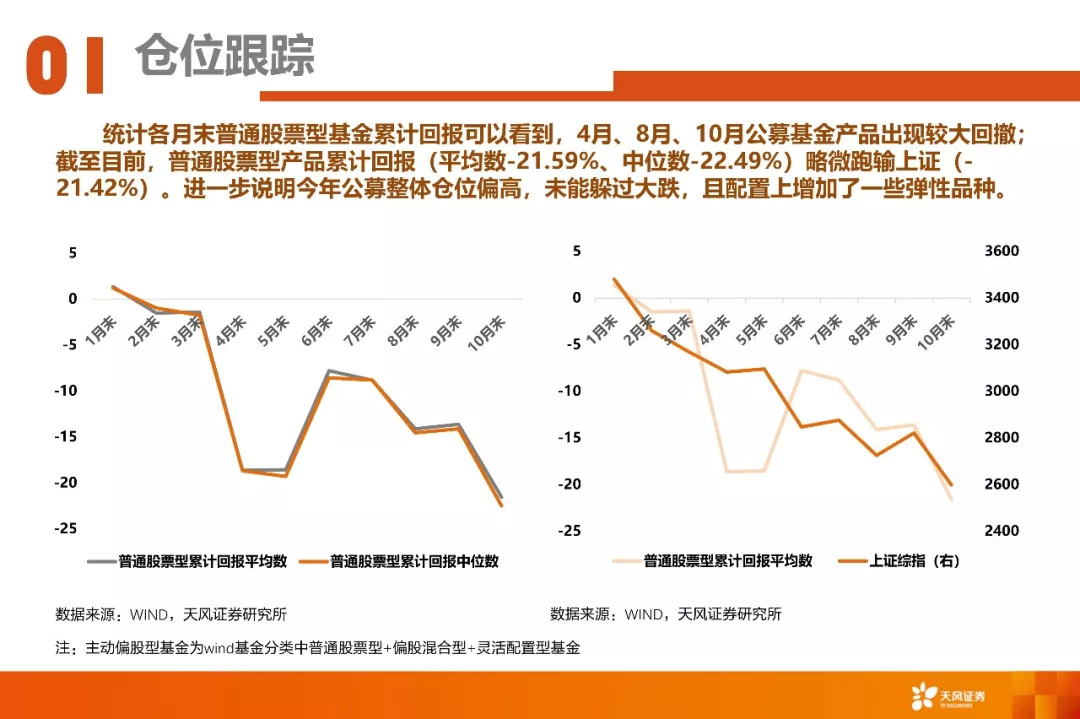

累计回报下挫:统计各月末普通股票型基金累计回报可以看到,4月、8月、10月公募基金产品出现较大回撤;截至目前,普通股票型产品累计回报略微跑输上证。一定程度上说明今年公募整体仓位偏高,且配置上增加了一些弹性品种。

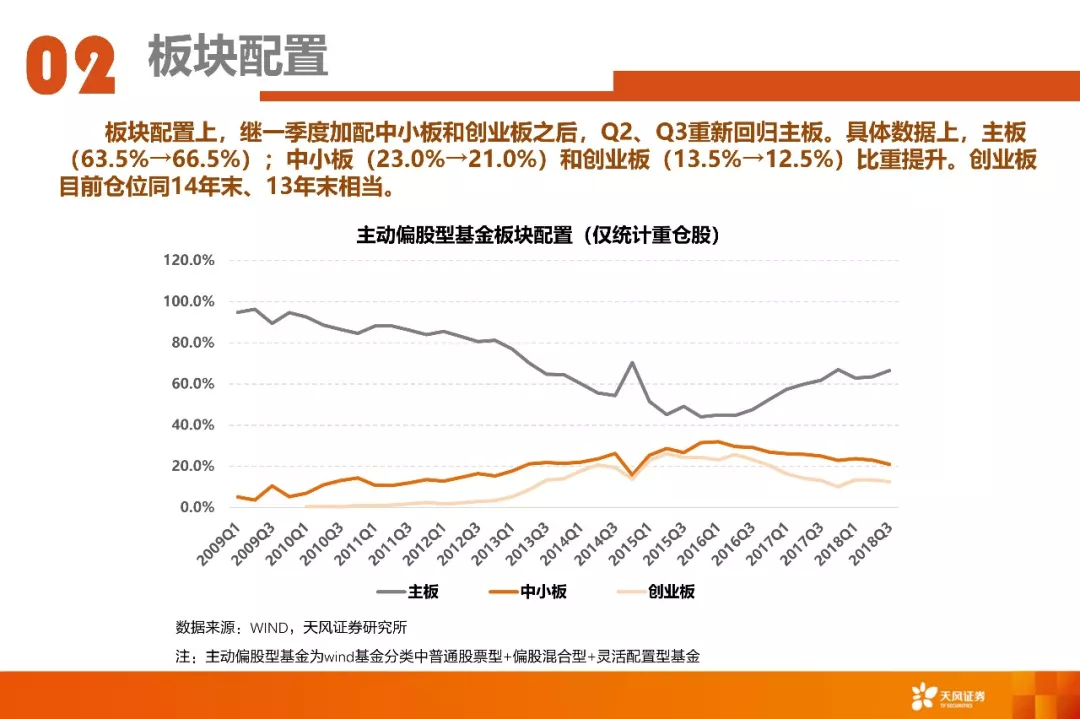

板块回归主板:板块配置上,继一季度加配中小板和创业板之后,Q2、Q3重新回归主板(主板63.5%→66.5%)中小板23.0%→21.0%;创业板(13.5%→12.5%)。创业板目前仓位同14年末、13年末相当。

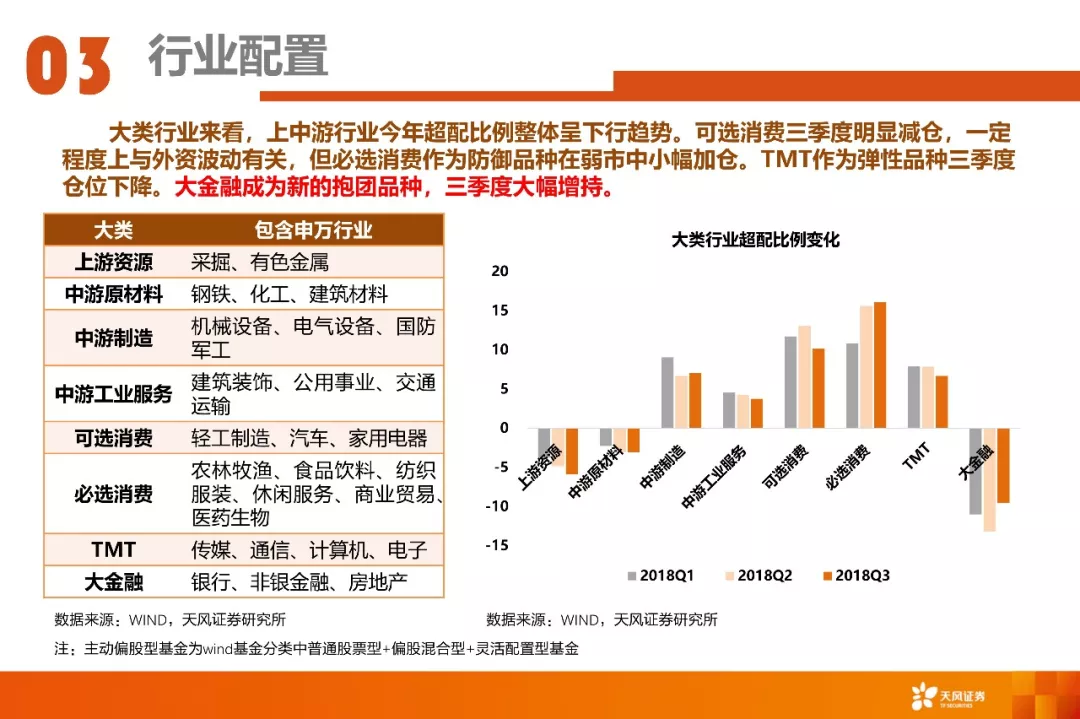

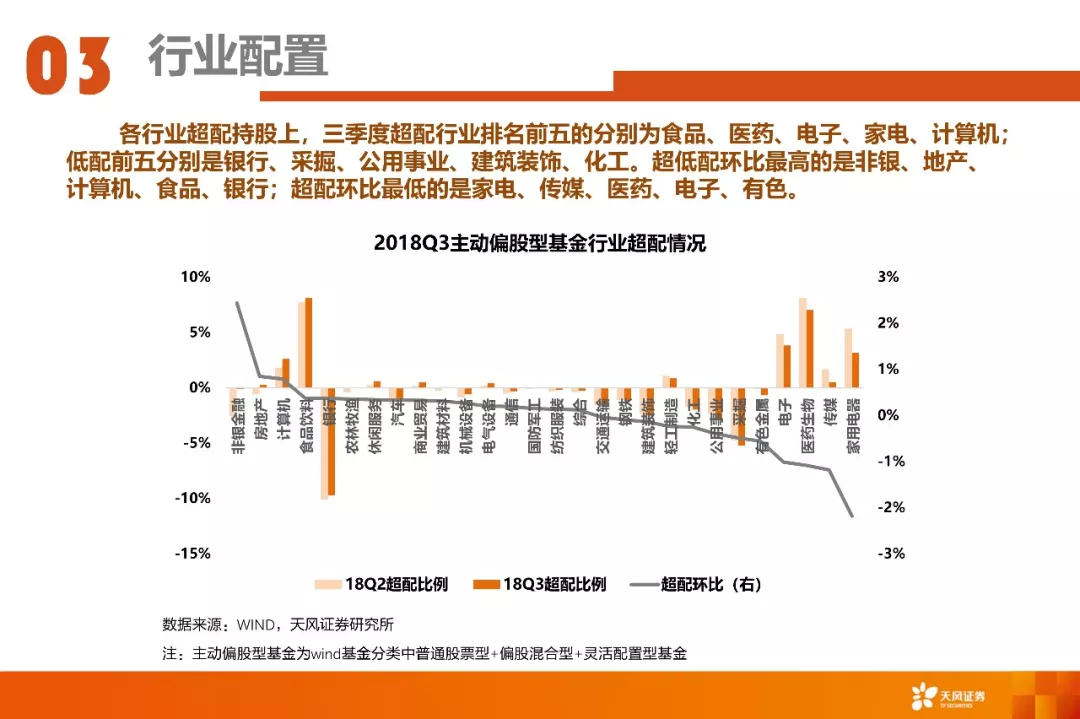

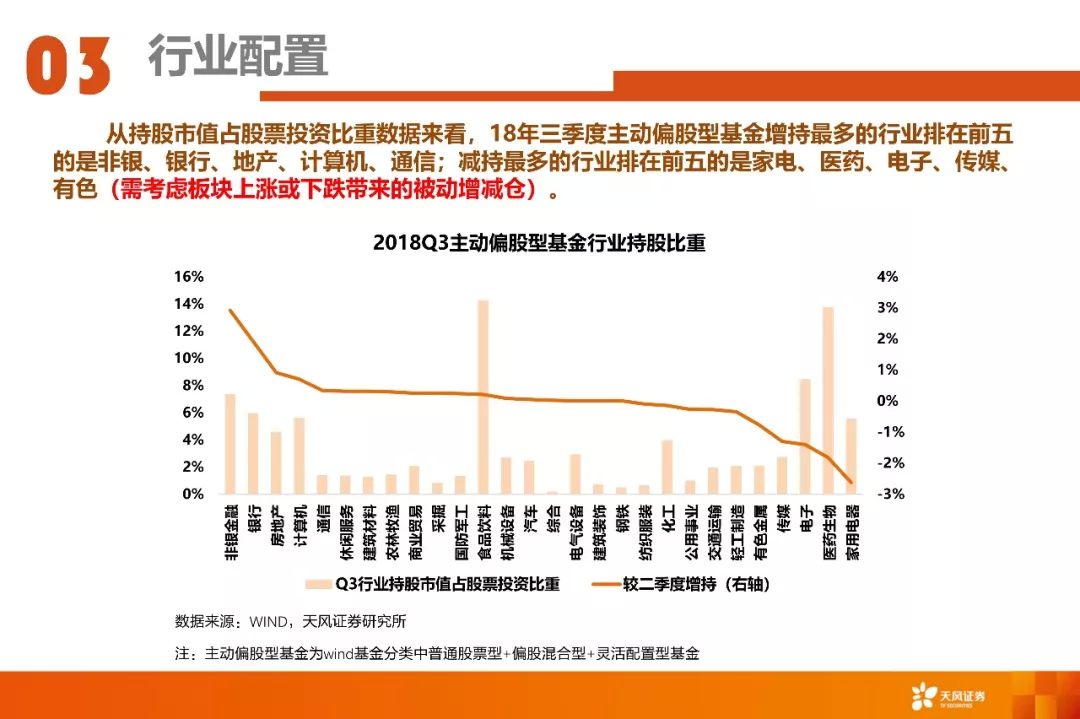

从抱团消费白马转向抱团大金融:大类行业来看,上中游行业今年超配比例整体呈下行趋势。可选消费三季度明显减仓,一定程度上与外资波动有关,但必选消费小幅加仓。TMT作为弹性品种三季度仓位下降。大金融成为新的抱团品种,三季度大幅增持。

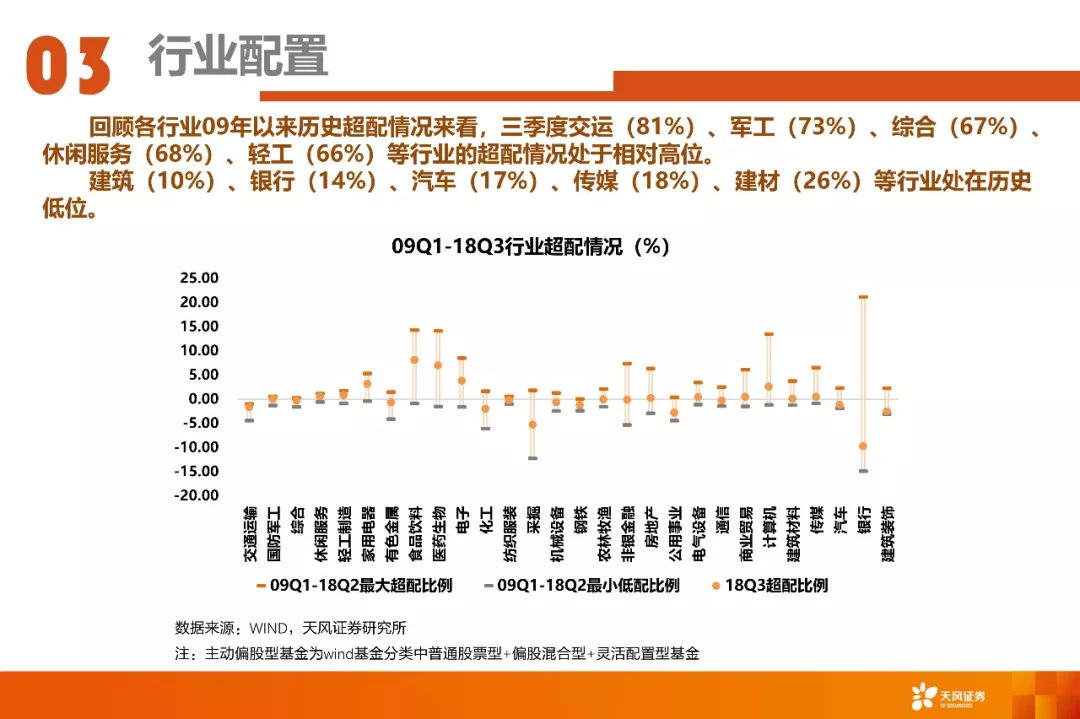

历史超配情况:以09年以来区间看,三季度交运(81%)、军工(73%)、综合(67%)、休闲服务(68%)、轻工(66%)等行业的超配情况处于相对高位。建筑(10%)、银行(14%)、汽车(17%)、传媒(18%)、建材(26%)等行业处在历史低位。

以12年以来区间看,三季度采掘(88%)、交运(78%)、建材(77%)、军工(73%)、钢铁(66%)等行业的超配情况处于相对高位。公用事业(0%)、汽车(10%)、建筑(10%)、传媒(12%)、通信(16%)等行业处在历史低位。

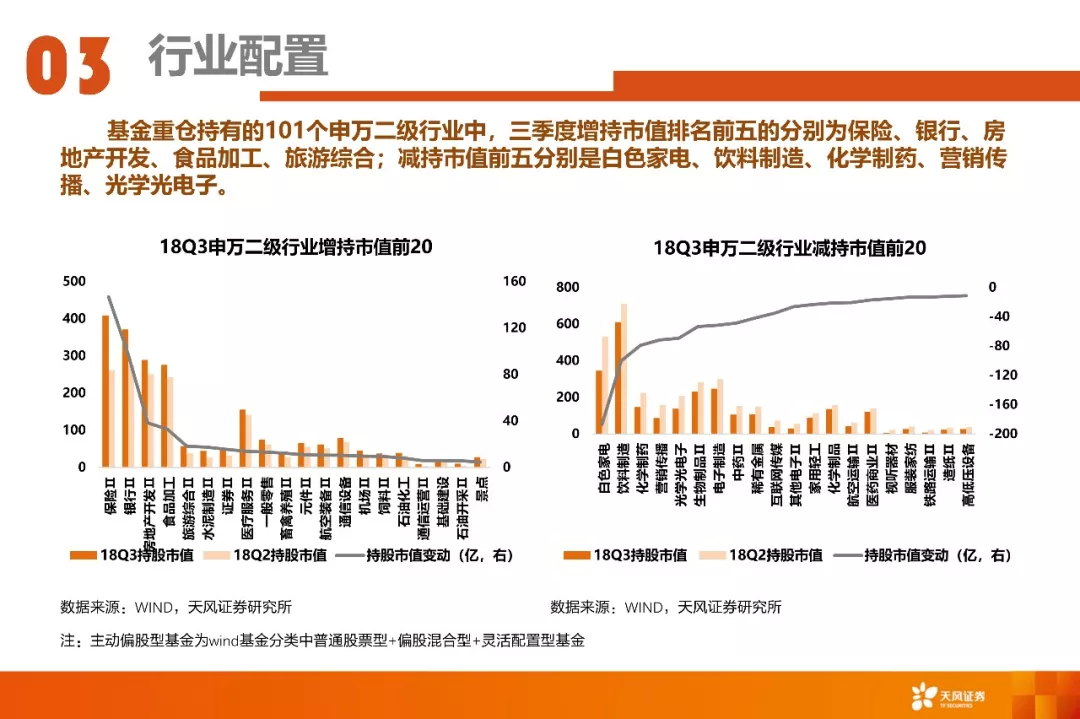

二级行业配置:基金重仓持有的101个申万二级行业中,三季度增持市值排名前五的分别为保险、银行、房地产开发、食品加工、旅游综合;减持市值前五分别是白色家电、饮料制造、化学制药、营销传播、光学光电子。