本文来自《财富》,作者为杜思思。

如果说,2017年是奢侈品巨头们大肆施展“翻身仗”的变革之年,那么截至今年年初,行业的全面复苏则是对它们的最好褒奖。

以当今全球体量最大的奢侈品集团LVMH为例,其于过去一年内销售额同比增长13%,达426亿欧元;与此同时,作为其最强劲竞争对手之一,开云集团的增速甚至更胜一筹——全年销售额增长27.2%,其中奢侈品部门有机增长达30.5%,这样的成绩使其成为了过去一年里全球奢侈品行业的最大赢家之一。此外,类似的突破性成果还切实体现在了诸如古驰与博柏利等一些“沉睡”了许久的老品牌身上,而它们的觉醒,则在一定程度上体现了奢侈品品牌在多元化与包容性层面的进展。

据贝恩与意大利奢侈品行业协会联合发布的报告显示,去年,全球奢侈品市场整体规模增长5%,达1.2万亿欧元;个人奢侈品市场以2,620亿欧元销售额创历史新高。其中,中国消费者依旧是全球奢侈品行业的最大客户之一,并于过去一年内取得了自2011年以来的最大反弹增幅,贡献了全球市场近32%的销售额。德意志银行与麦肯锡一致预测,截至2025年,中国消费者占比全球奢侈品消费总量将达到44%。

今年3月,《财富》(中文版)进行了“2018中国奢侈品品牌问卷调查”,在读者数据库中抽取32900位高级行政人员作为问卷发放对象,得到了831份有效反馈,反馈率为2.53%。通过对调查结果的汇总分析,我们希望从中寻找中国富裕消费者的奢侈品消费规律,探寻行业趋势。

《财富》对话 Jonathan Siboni:

Luxurynsight联合创始人、 首席执行官Jonathan Siboni(Luxurynsight于2010年在巴黎创立,是一家国际领先的奢侈品大数据公司,为国际品牌和中国企业在奢侈品市场的战略决策提供最佳辅助。)

——“我认为全球奢侈品行业当前面临最大的挑战在于如何吸引千禧一代。来自中国的千禧一代正成为全球奢侈品市场的主力军。首先,这一代人就生存在数字化之中;其次,他们在购买奢侈品时喜欢进行更多尝试、做更多比较。所以,你需要向他们展现品牌的潮流、趋势。很多公司会有压力,因为他们以往的销售经验并非如此。”

——“奢侈品是很神秘的,而数字化却很开放;奢侈品只供给少数人,而数字化面向所有人。从某种程度上讲,奢侈品与数字化处于对立面。二者的结合从电商开始,它将通过网上商店、线上服务等改变奢侈品公司的文化,进而重塑行业。”

“我认为奢侈品行业正在经历非常深层次上的变革。”Luxurynsight联合创始人兼首席执行官Jonathan Siboni说,“第一,数字化转型是行业最显著的变化之一,它与奢侈品的结合以电商为起点;第二,现在消费者外出旅游越来越频繁,所以,所有奢侈品企业都应重新构想如何为消费者创造更多的体验—不论是互动还是销售模式,都要变得更现代、更性感。”他表示,这两大趋势将在未来五年内重塑奢侈品企业与消费者之间的关联。

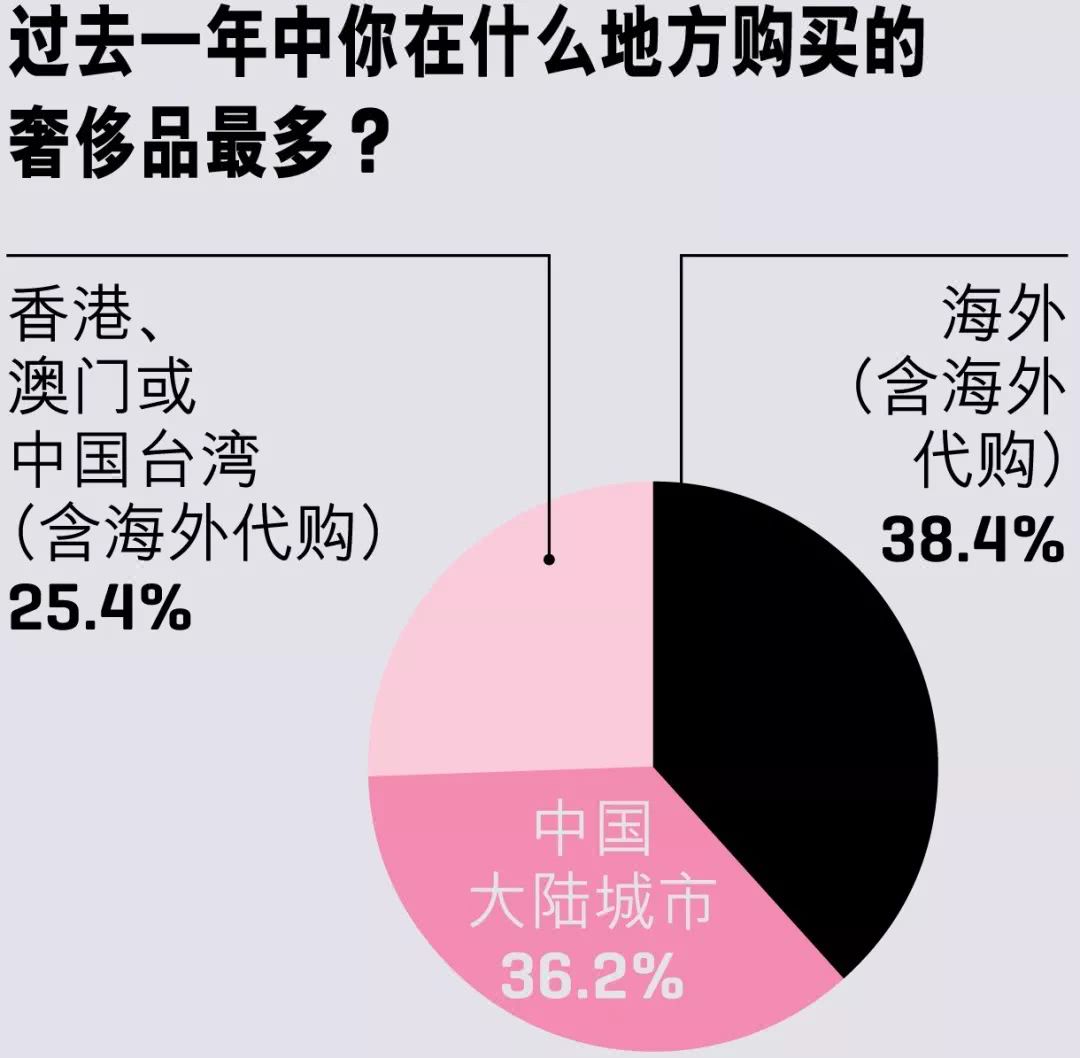

调查发现,过去一年中受访者购买奢侈品最多的地方依次为:海外(38.39%)、中国内地城市(36.22%)、港澳台地区(25.39%)。虽然从统计数据上看,选择海外购买奢侈品的中国消费者依然占据多数,但跨境购物人次已出现明显回流趋势。

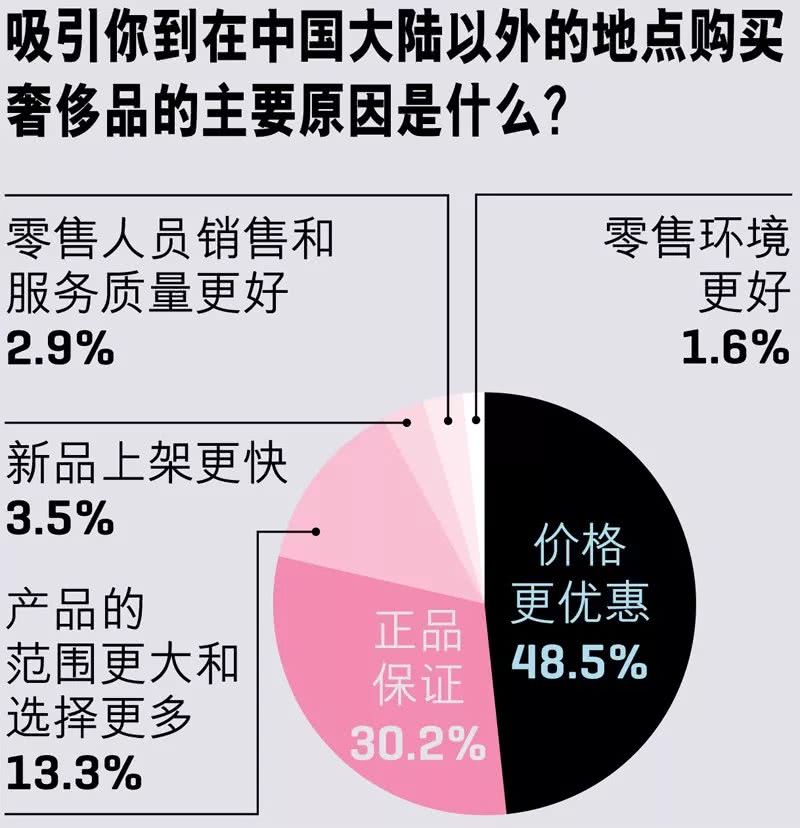

与去年数据相比,选择海外购物的人数比下降了6.31个百分点,而选择于中国内地购物及港澳台地区购物的人数比则分别上升了3.52个百分点与2.79个百分点。对于选择在中国大陆以外地区购买奢侈品的消费者而言,“价格更优惠”(48.5%)以及“正品保证”(30.2%)依然是他们的最主要理由。

今年3月,据中国旅游研究院、携程旅游集团联合发布的报告显示,中国依旧保持着世界第一大出境旅游客源国地位。过去一年里,中国公民出境旅游人次突破1.3亿,较前年同期增长7%;国际旅游支出达1,152.9亿美元,较前年同期增长5%。在中国公民收入增长、旅游消费升级的推动,以及签证、汇率、航班等便利因素的协同影响下,中国出境旅游热仍将持续。

不过,游客出国目的进一步由观光购物向转换生活方式、享受海外优质生活环境及服务迁移,随着出境旅游次数迅速上涨,消费者对于跨境购物热情正在消退,这在一定程度上导致了中国消费者购买行为的回流。

与此同时,境外购物“价格更优惠”的优势也在降低。据外媒称,奢侈品品牌在欧洲与中国的差价正持续缩小。2016年至2017年,欧洲奢侈品在中国的溢价出现了25%的缩减,且这一趋势仍将持续。而随着中国消费者消费能力的不断提升,他们对于差价的敏感度也将出现相应的弱化。

事实上,奢侈品行业对于中国市场的依赖仍在日益加深。据LVMH发布的财报显示,去年,其大中华区推动亚洲(不含日本)以销售额17个百分点的增长领涨于其他市场。波士顿咨询公司的一位董事经理指出,各大奢侈品品牌都在努力讨好中国消费者,不论是提高核心产品对中国门店的供应,还是顺应农历生肖推出中国特色产品。因此,能否及时探寻中国消费者喜好及需求将直接影响奢侈品品牌的业绩表现。

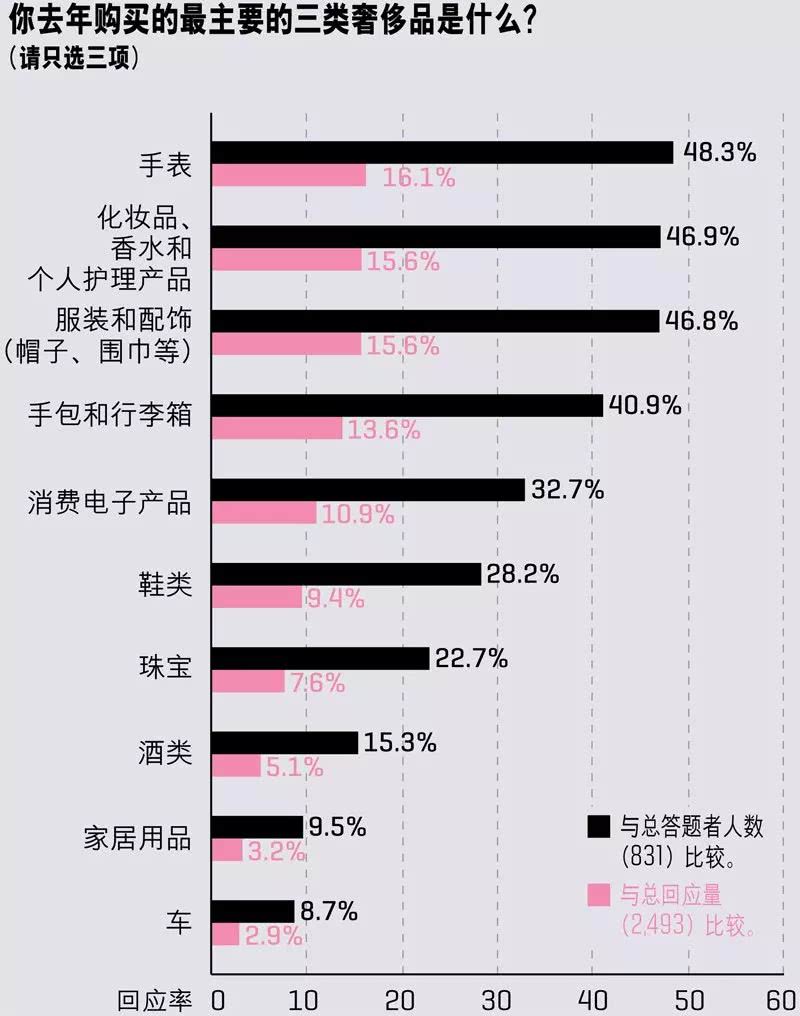

在今年的调研中我们发现,消费者对于奢侈品类别的选择出现了轻微浮动。其中,手表、服装和配饰依然分别位居第一和第三(比重分别为16.09%与15.6%);而第二席位发生变化,消费者对于化妆品和个人护理产品的选择连年递增,使其今年以15.64%的占比替代了去年的手包和行李箱品类。后者移至第四位,比重为13.64%。贝恩公司发现了与此相似的现象——其于今年1月发布的报告显示,过去一年里,化妆品、香水和个人护理产品在中国市场的销售额取得了最大增幅,达28%。

再来结合上文提到的行业数字化变革看一看其与产品类别的关联。麦肯锡的数据显示,数字化对于消费者购买行为受到产品品类及价格的影响——价位相对较低的产品品类在线上销售中占比最大,增速也最快,如美妆、成衣及配饰;相比之下,腕表及珠宝则相对落后。与此同时,报告还指出,2018年,消费者在手机端花费的时间会是PC端的四倍。

“说实话,在过去许多年里,奢侈品产品本身已经没有发生过任何进化了。”Luxurynsight首席执行官Jonathan表示。他提出,自己观测到一个较有潜力的改变存在于腕表类别——市场上出现了更多女士腕表,以及更多精小的腕表。

我们可以看到,在过去的二十余年中,各奢侈品品牌已迅速开拓了自己所覆盖的产品品类,其中最典型的代表莫过于LVMH——25年前,这个全球最大的奢侈品集团还不曾涉猎服装品类,今天,市场上却已出现了大量由其出产的T恤衫——这种产品由于价位较低,从而获取了更大销量,在一段时间内为集团带来了收益涨幅。但是,随着品牌各自的创新空间趋于饱和,它们已不得不试图寻找开拓品类之外的新的突破口。

“我还能做出更多类别的产品吗?还能开展更多国家的业务吗?还能吸引更多的客户吗?不能。因为大家已经达到极限了。”Jonathan说,“所以未来的挑战是如何把以前的事情做得更好,如何将已有品牌进行重塑。”而推动这场重塑计划实现的核心动力,在于消费群体消费观念的转变。

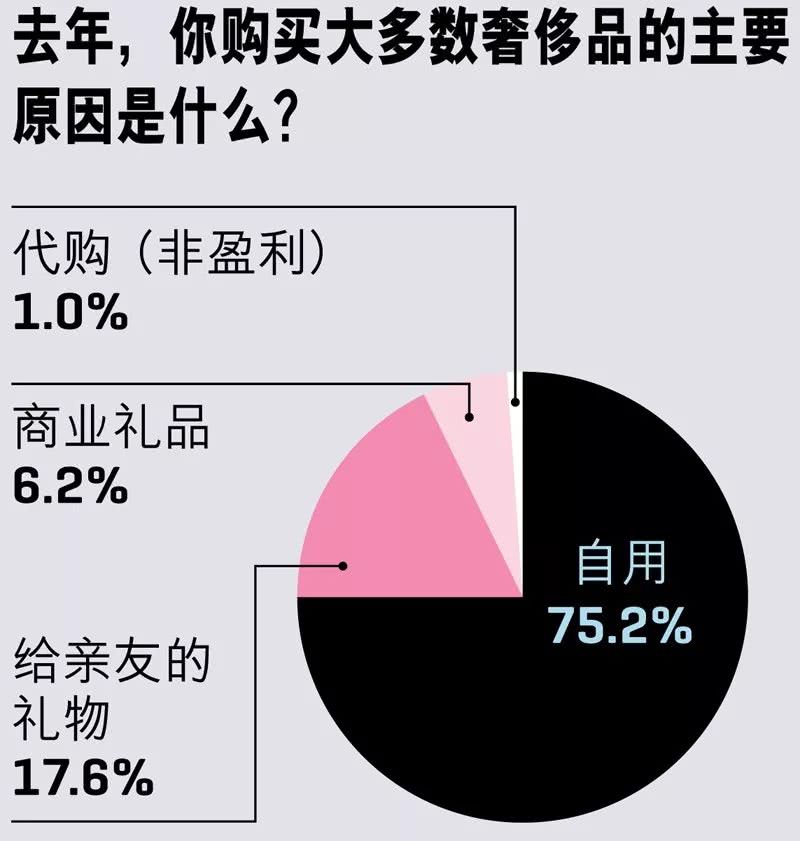

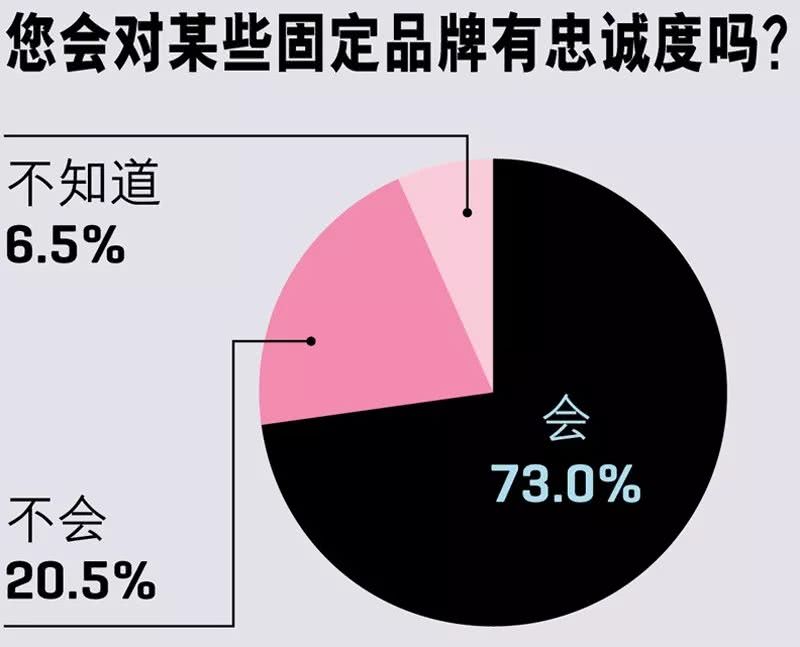

在本次对于“购买大多数奢侈品的主要原因”调查中,选择“给亲友的礼物”的比例较去年上涨了1.47个百分点;选择“商业礼品”的比例上涨了1.36个百分点;而选择“自用”的比例依然位列第一,达75.21%。其中,消费者选择品牌时最关注的因素依然是“产品的做工和品质”。与此同时,73.04%的参与调查者表示自己对于某些固定品牌有忠诚度。

当本刊继续追问他们最喜爱的奢侈品品牌(最多列三种)时,数据显示,路易威登以绝对优势位列第一(超出第二名的两倍);而古驰、香奈儿、爱马仕、卡地亚、普拉达、博柏利、迪奥、劳力士、欧米茄依次位列其后,它们成为了过去一年里最受消费者喜爱的Top 10品牌。

贝恩发布的研究报告指出,千禧一代是在去年里推动奢侈品市场增长的主要动力;咨询机构Pambianco表示,当前千禧一代奢侈品消费者占全球总数的25%,而在未来5至7年内,这一比例将继续升至40%。而在诸多奢侈品品牌中,开云集团旗下的古驰就是成功征服了这一核心客群,从而获得了丰厚利润回报的典型代表。

回顾历史可以发现,2014年,古驰正在为一蹶不振的财报挣扎——当年,其利润下跌了6.7个百分点;次年,这种颓势仍在延续,其在中国市场开展的被称作是“史无前例”的大力度夏季促销也未能将盈利水平拉回正轨,这一举措反而引起了外界对于其品牌价值下降的担忧。在这种业绩持续不振的背景下,品牌的改革都围绕一个简单的核心:把丢失的消费者找回来。他们将目光从购买力已近饱和的购物群体(40~50岁的消费者)收回,瞄准了千禧一代年轻市场。

《财富》对话Haneia Maurer:

法国著名模特、KOL,被当地媒体标榜为千禧一代的榜样。Haneia Maurer的Instagram与Snapchat上大约分别有120,000名与25,000位粉丝。

——“社交网络是通往世界的一个窗口。 在我很年轻时,有时会感到孤单,Instagram让我能表达自己的感受。我会骑着自行车,拍我喜欢的照片,然后发帖子。数字化的美好之处就在于它提供了融合的可能性,可以跨国、跨文化,而不局限于个人主义。如今我运营着自己的社交媒体,和消费者的距离非常近。我致力于打造自己的品牌,或者为现有品牌树立它们的形象。

以前我很喜欢翻阅杂志,我会模仿照片中模特们的穿着打扮,从采访报道中去了解她们平时喜欢用什么(产品)。但是如今,千禧一代几乎不再阅读纸质杂志了,他们往往会通过社交媒体从KOL那里直接了解产品和品牌。

互联网带来了完全开放的环境,使我们可以相互交流。我(作为KOL)需要成为别人的榜样,相互激励,使彼此更强大。而如果你足够真诚,对方就会把你当成家人,给予你信任——而当你具备了这种价值,就具备了将消费者引向品牌的能力。”

在关键时刻带领品牌回归正确方向的是亚力山卓·米开理(Alessandro Michele)。他于2015年被古驰首席执行官马克·比萨利(Marco Bizzarri)任命为创意总监,并开始了大刀阔斧的品牌重塑计划。

自此,这一诞生近百年的古老品牌不再局限于“双G”的标志——一些华丽复古且细节丰富的涂鸦图案和动植物图腾(如狮子、蜜蜂等)出现在了其服装及箱包等产品上,这种突破性元素经历了后续设计中的不断强化,以崭新的美学体系成功刷新了消费者对其品牌的认知。与此同时,比萨利同时全面更新门店的装潢、广告、供应链与物流,加码电商与数字营销。

至去年,据财报显示,古驰全年销售额同比上涨42%至62.1亿欧元——这一数字占据开云集团总收入的近40个百分点。同年,开云集团首席执行官弗朗索瓦-亨利·皮诺(Franois-Henri Pinault)对媒体表示,目前古驰销售业绩有50%来自于35岁以下的千禧一代和Z世代,而圣罗兰(Saint Laurent,集团旗下另一奢侈品牌)有65%的销售贡献来自于该年龄段的消费者。“工艺、质量这些东西我们说得太多了。”比萨利表示。对于奢侈品而言,最重要的是其品牌输出的价值观。这也是该集团能成功获取千禧一代消费者青睐的原因——这一代人自我表达意识更强,更愿意为与自己价值观一致的商品买单。

这意味着,各品牌需要懂得如何直面消费者,增加接触渠道,增进双方的情感关联。在这样的大环境下,明星、KOL(意见领袖)成为了存在于品牌与消费者之间的那个关键角色。结合数字营销(微信、微博等社交媒体平台),线上将继续对线下起到巨大的引流作用。

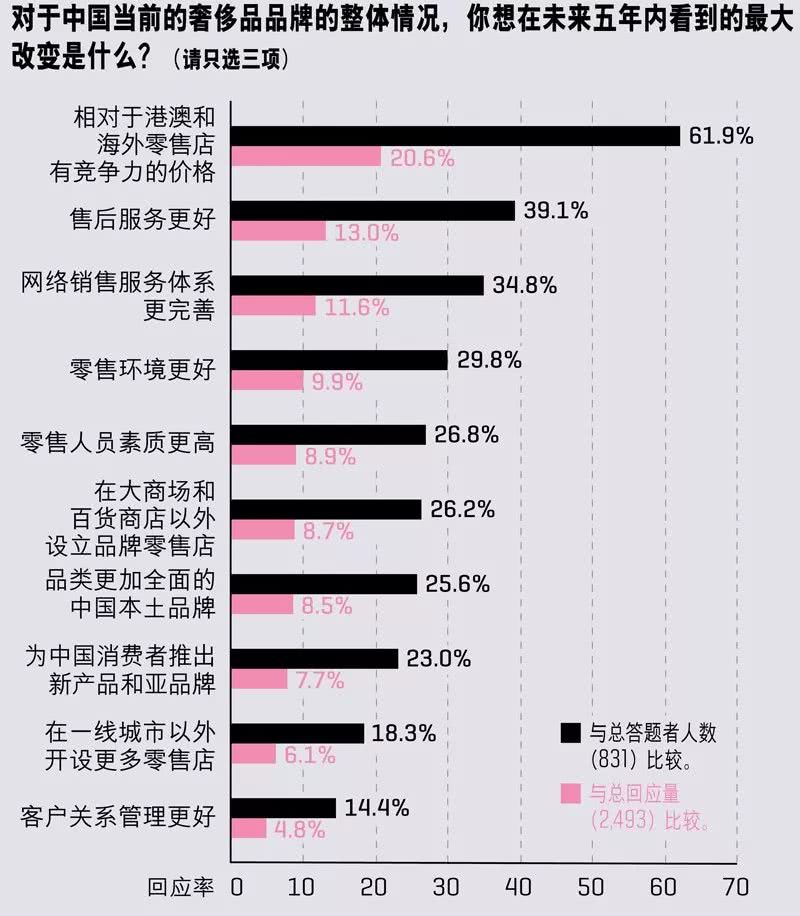

在今年的调研中,对于“在中国当前奢侈品品牌的整体情况下,你想在未来五年内看到的最大改变是什么”,位列第一的依然是“相对与港澳和海外零售店有竞争力的价格”,占比20.62%,与去年基本持平;而选择“网络销售服务体系更完善”的人数占比达11.59%,相较去年提升了3.09个百分点,成为位列第二的选项。波士顿咨询公司预计,线上渗透率将从去年的9%逐渐提升至2025年的15%,这将吸引更多奢侈品品牌进一步加强对于数字化渠道、社交媒体的运用,并进一步引起线上产品品类的拓宽。

我们可以发现,相较于其他行业,奢侈品行业的数字化变革开始得较为迟缓,然而随着近年技术革新以及消费者消费习惯转变的倒推,又使得这一进程显得较为仓促。今年年初,麦肯锡发布了一篇名为《数字达尔文主义时代》(The Age of Digital Darwinism)的报告,该报告显示,如今个人奢侈品线上销售额占比全球奢侈品市场的8个百分点,总计200亿欧元——这一数字较2009年翻了五倍。他们预测,截至2025年,全球奢侈品电商市场体量还将继续扩大三倍,来自线上的奢侈品销售额将突破740亿欧元。

“电商将重塑奢侈品行业,它会通过社交媒体、线上服务、网络商店改变公司的文化和结构。”Jonathan说道,“举个例子,今天,公司里会有一个职位叫做‘首席数字官’,专门主管数字业务。然而,你在中国市场运营数字业务,并不一定从这里得到回报,因为仍然有许多消费者选择在国外完成购物。于是,企业或许最终会从米兰市场得到回报,或许会从巴黎,或许会从纽约……你将无法量化它,因为数字化使行业结构发生了很大变化。”

麦肯锡认为,奢侈品电商最终会以“集合电商——平台电商——技术公司”的顺序逐步演进。该公司资深合伙人、全球奢侈品部门总监Antonio Achille指出,在线电商平台通常是个“赢家通吃”的领域,破坏式创新如今已成为常态。所谓“赢家通吃”,意味着谁能迅速抢占更多市场份额,谁就能够吸引并留住更多客户,从而在控制产业链以及积累用户数据方面处于绝对优势地位。

在这场激烈的“数字时代达尔文主义竞争”中,任何未能及时做出应对的企业都将被无情淘汰。各奢侈品品牌只有在当前的一系列不确定性下(如消费复苏的持续性、品牌定价的浮动、国家关税政策的收紧等),主动完成自身的重塑课题,才能成为这个全新时代中最终的优胜者。