本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

知己知彼方能百战百胜,就在中美贸易争端如火如荼的当下,我们需要更加清楚的了解美国的利益诉求和经济“软肋”,方能制定更有针对性的谈判方案。

今年二月,美国白宫向国会提交基建设施投资计划,计划未来十年内利用2000亿美元联邦资金撬动1.5万亿美元的地方政府、社会和个人投资,以改造美国年久失修的公路、桥梁、机场及管道等基础设施。

虽然基建行业存在已久,但随着经济的发展和技术的进步,人与货的流动和万物的互联互通早已有了更广阔的含义。

更重要的是,基建不但自身可以带来巨大的投资机会,还能拉动各行各业的发展潜力,这或许才是特朗普如此在意基建的原因。

近日,一家投资机构Miller/Howard Investments给出了他们眼中美国基建背后的投资机会,让我们一一拆解,来看看美国基建大翻新对于投资者和中美贸易谈判到底意味着什么。

根据这份报告,美国基建的投资主题可以分为五大类:公用事业、通讯、能源基础建设、运输交通以及基建相关服务和衍生产品。

公用事业

传统意义上,公用事业是为消费者和企业提供水、电、燃气等公共性质服务的行业。然而随着电动车的普及,可再生能源应用的增长,美国页岩油气开采量的增加以及智能电网技术的发展,公用事业被赋予了新的内涵。

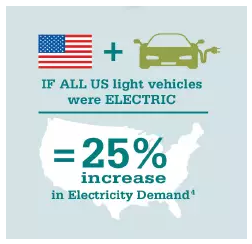

以电力为例,特斯拉为代表的电动车行业崛起意味着汽车行业开始了从燃油驱动向电力驱动的迁移。假设美国所有的小轿车都是电动车,那么美国的用电总需求量将在目前的基础上提高25%。

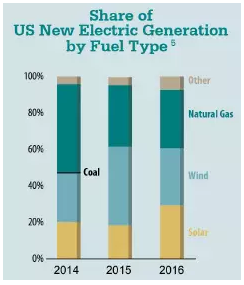

而从供给方面来看,可再生能源逐渐成为发电的主力军。在2015年和2016年,美国风能和太阳能占到了新发电量的60%以上。

而在对接供给和需求之间的电网方面,美国能源部前期颁布了《2030电网》规划,提出到2020年,半数的电力要经过智能电网(Smart Grid)输送,至2030年要达到100%电力通过智能电网输送的目标。

通讯

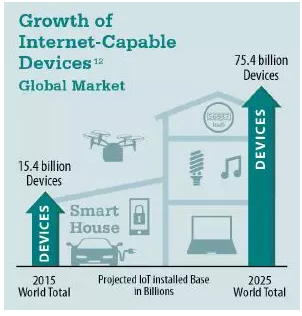

在通讯行业,即将到来的物联网时代将导致对5G技术的需求激增。

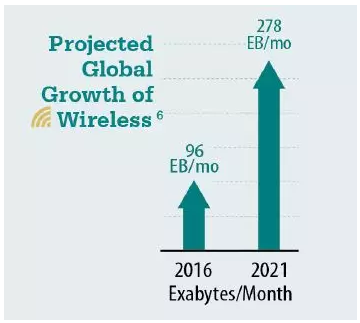

据预测,2016年全球无线网络的流量增长速度为每月96EB(也就是1024x1024个TB),预计2021年将达到每月278EB。

这三倍的需求提升就是5G技术爆发的原动力。

作为全球科技的领头羊,今年3月底美国总统特朗普刚刚签署了一项涉及1.3万亿美元的5G法案--《Ray Baum Act》。该法案新增了美国的5G 频谱,并规定开放市政设施以方便5G基站的部署,同时大幅缩减了5G小基站部署的行政审批程序。

美国各大运营商也对即将到来的5G部署摩拳擦掌。T-Moblie表示今年将在30座城市部署5G,AT&T也宣布今年晚些时候会在亚特兰大、达拉斯等数十个城市推出5G商用服务。

这些技术时代的基础设施建设一定会给市场带来新的投资机会,只不过对于中国企业来说,中兴已经基本确定无缘此轮建设,尚有华为可以一战。

能源基础设施

随着页岩油气产业的蓬勃发展,能源行业对美国重新变得重要起来。目前美国境内的石油钻井数重新回到700多个,是2016年2月份油价最低时钻井数量的两倍。

美国本土的天然气资源更是丰富,市场预测2020年美国天然气出口量就将达到900亿立方米,成为全世界第三大天然气出口国。

要知道,四年前的2016年,美国还没有任何天然气的出口。

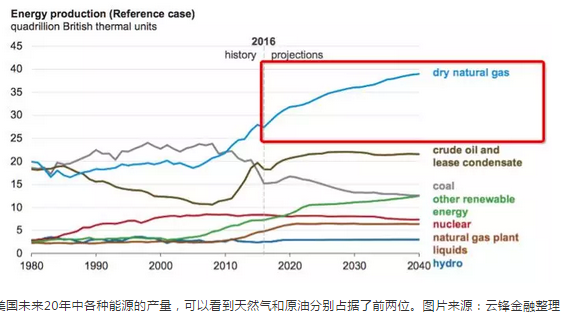

美国未来20年中各种能源的产量,可以看到天然气和原油分别占据了前两位。图片来源:云锋金融整理

美国能源信息署(EIA)预测,美国将在2025年左右成为能源净出口国。一方面美国得益于页岩革命成功带来的技术进步红利,国内能源供给不断加大,另一方面严格的环境政策以及不断提高的能源利用效率减少了能源需求,供给侧与需求侧同时发力,帮助美国实现能源独立。

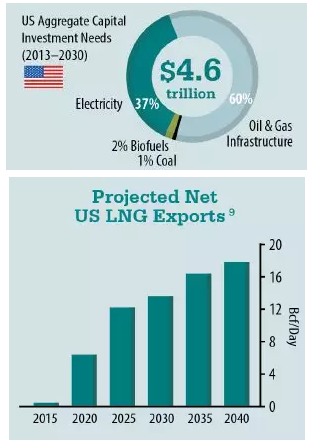

数据显示,美国在2013年到2030年的4.6万亿美元基建资本开支中,油气基建将占到60%。更夸张的是,美国液化天然气的出口增长空间到2040年还可以增长数十倍。

值得注意的是,尽管天然气的预计出口量非常庞大,但配套的管道设施如果跟不上的话,运输则会变成一个很大的问题。

除此之外,美国年久失修的道路、机场等设施也为数众多。

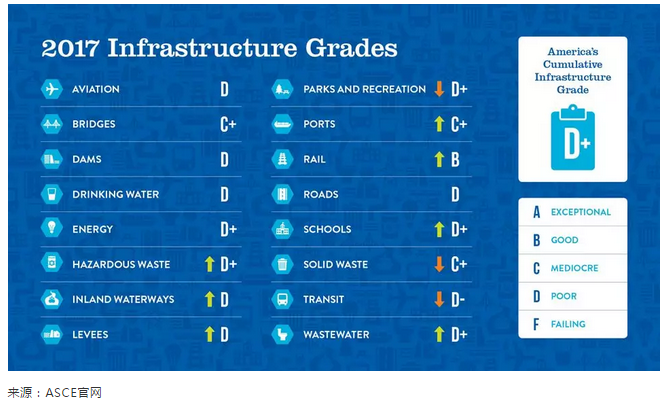

美国土木工程师学会(ASCE)针对美国2017年的基建水平打分,评级为D+。这代表美国基建的平均水平低于标准要求,大多基础设施都已老化,并存在随时坍塌的风险。

对于美国的基础建设,网络上有一组广为流传的数据:

美国每4座桥中就有超过一座桥的桥梁超过了50年的使用年限,且从没有翻修过。

美国道路和交通运输建设者协会统计,目前美国大约有56000座桥梁有“结构缺陷”,而每天车辆穿过这些桥梁的次数高达1.85亿次。

因此,无论是和“婴儿潮一代”同岁的桥梁道路,还是埋在地下的水利、石油管道翻新,都将给全球的建筑工程公司带来巨大的机会。

交通运输

交通运输行业的主要增长驱动力来自电子商务的蓬勃发展,基于云计算的物流服务,快递服务以及智能仓储。

简言之就是,随着电商和物流服务的发展,快递行业的需求激增,进而运输量加大,基础设施自然也需要完善。

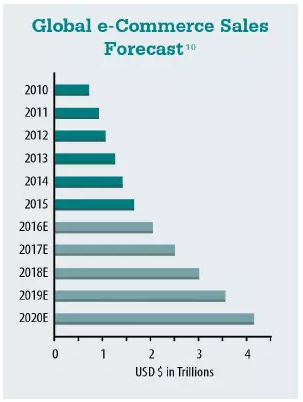

Miller/Howard Investments数据显示,美国在2010年到2016年的快递包裹数量增长了30亿个,而2020年全球电商的销售额将是2010年的4倍。

因此,整个行业的繁荣使得市场对仓储和交通运输的需求大幅增长,而在技术时代,这一领域的投资将由重资产模式向提升效率模式转变。

基础设施相关服务和衍生品

基础设施相关服务和衍生产品主要围绕着5G、大数据、物联网和自动化设备展开。

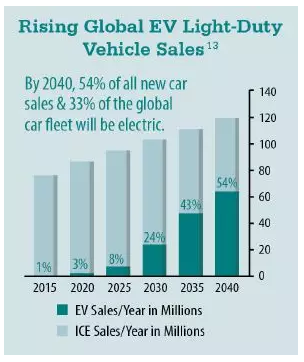

Miller/Howard Investments预测,2040年电动车销量将会达到全球汽车销量的54%,电动车的销量增加势必会增大对充电桩的需求,也会刺激对车内各种软硬件设备的需求,进而推动互联网和物联网的发展。

另外随着5G时代的到来,互联网和各种智能APP的使用率将会更高,这样将产生大量数据,更多围绕大数据的基础设施,例如IDC机房的需求也将走高。

总结

由以上分门别类的解析可以看出,简单将美国这场轰轰烈烈的基建复兴理解为“想致富,先修路”是片面的,特朗普政府真正看重的是能够让美国的技术领先优势进一步扩大的基础设施建设,例如新能源、大数据,乃至5G通讯相关的基建才是重中之重。

因此对于投资者来说,要投资美国的“基建概念股”,可千万别错误理解为水泥钢铁企业买买买,信息时代的基础元素是数据、信息和再生能源,围绕它们开展的基础设施才是美国基建投资的正确打开方式。

另外,特朗普的这场基建盛宴目前万事俱备,只欠“资本”的东风,他想用有限的联邦预算撬动大量私人资本的小九九很难成功,而这或许将是中美贸易谈判中,中国可以利用的一个重要砝码。