提及医美,或许许多人想到的是隆鼻,割双眼皮甚至是“换脸”。曾经这类医疗整容一度非常火热,毕竟“爱美之心,人皆有之”,通过手术就能让自己的容貌媲美明星,在许多人看来也未尝不可。

但随着近年多起整容手术事故曝光,人们开始畏惧在脸上“动刀子”,于是“非手术性医美”逐渐走红。因为在许多人看来,“面部保养”终归比手术刀安全。在这一消费逻辑下,非手术性医美市场在近几年不断做大。

智通财经APP获悉,近日,该市场巨头公司英格蜜儿向港交所提交招股书,踏出圆自己“上市梦”的第一步。此次,中银国际将作为公司的独家上市保荐人。

根据弗洛斯特沙利文报告,以2016年公司收益计算,英格蜜儿已是世界领先的非手术性医美服务提供商,其主要营收来源自公司包括能量仪器疗程服务在内的非手术性医美服务。

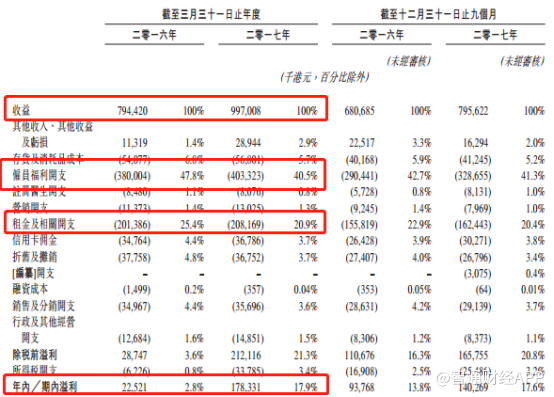

2016-2017财年,公司实现营收从7.94亿港元增至9.97亿元港元,增长25.6%;公司同期净利润分别为2252万港元和1.78亿港元,增长690.4%。

公司之所以能在2017年财年实现净利润高速增长,与公司的成本控制能力不无关系。

从公司的成本分部情况来看,公司的员工成本及租金为公司成本的主要部分,原因在于公司提供医美服务的主要为美容医师且公司产品销售主要靠其销售团队,这导致公司员工成本较多;且由于公司业务定位为高端美容服务,所以选址通常位于繁华商业区,租金较高。

在2016-2017财年,公司员工开支仅增长6.1%,远低于其同期营收增长率,且在2017年财年,员工开支占当期营收比重从上年同期的47.8%降至40.5%。在租金开支方面,公司在2017财年租金仅增长3.4%,且开支占比也从2016财年的25.4%降至20.9%。

公司在这两项主要开支方面的增长均远低于其同期营收增长速度,说明公司在高速发展的同时,成本控制能力也在不断增强。而员工与租金开支的低增长也从侧面反映出公司在市场中的竞争优势,公司无需支付更多的费用扩张门店以及应付竞争对手的挑战,这凸显了公司的行业龙头地位。

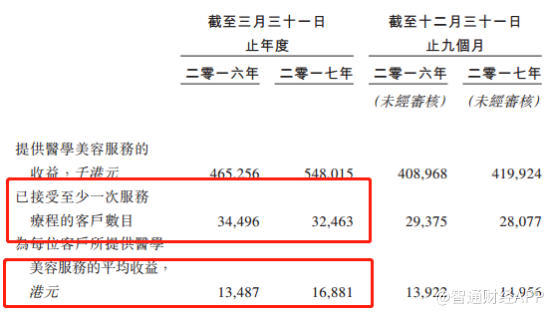

公司目前主要业务范围为香港地区,并且已深耕香港医美市场多年,导致目前客户扩展速度放缓。2017财年,公司普通客户数为32463人,较上年同期出现滑落。为保持收入持续增长,提高存量客户的消费能力成为公司业绩不断提高的核心。

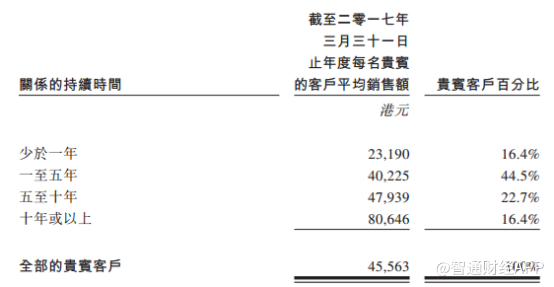

从公司的贵宾客户销售情况来看,客户平均销售额与关系维持时间基本成正相关关系,公司十年期的客户销售额近乎是一年以下客户的4倍。这说明随着关系时间的增长,公司客户粘性不断提高且平均消费能力不断提高。

并且由于医美行业的“预付费”机制的存在,导致高消费客户对医美公司的转换成本提高,从而让公司能因此建立起一条“护城河”,并且这条“护城河”还能在一定时间段内随着时间增长不断加固。

目前公司的贵宾客户关系时间大部分均维持在1-10年,这些客户占了总贵宾客户的67.2%,并且客户平均付费已达4万港元以上,成为公司预付费用户的“中坚力量”。

不过公司还是存在一些问题,其中最明显的便是公司目前收入来源的90%以上来自香港地区,而据统计香港非手术性医美市场规模将在2021年达到78亿港元的饱和状态。

若英格蜜儿未来仍仅在这个“见顶”市场发展显然不容易获得投资者青睐,所以能否在大陆地区打开市场,或成为其在港股市场“C位出道”的关键。