本文来自“克而瑞地产研究”微信公众号,作者为房玲、羊代红。

2017年龙湖(00960)实现合约销售1560.8亿元,同比大幅增长77%,突破千亿门槛。与此同时,龙湖2017年加大拿地力度,在保持财务稳健的同时,积极补仓,为长期扩张奠定扎实的基础。

除了地产业务之外,2017年龙湖在商业、长租公寓和物业管理方面也实现了很大的突破,并在业绩发布会上进一步提出了2020年三项收入分别超过60亿元、30亿元和60亿元的目标。

未来,龙湖在持续强化四大主航道业务的同时,还将尝试创新“点心”业务,比如养老和产城。在业绩会发布当日,龙湖发布公告拟将公司名称从“龙湖地产”改为“龙湖集团”,体现其多维布局和业务协同。

销售:规模再次冲进前十

2017年龙湖实现合约销售金额约1560.8亿元人民币,同比增长77%;合约销售面积1016.7万平方米,同比增长69%;销售的增长,一方面得益于货值的充足,另一方面,在于龙湖持续聚焦一二线城市的战略,单城市产能较高。

2017年龙湖销售贡献超过100亿的城市有5个,同比增加了4个,其中杭州的销售贡献超过200亿元。未来,龙湖将继续保持深耕的战略,在2018年初的经营年会上,执行董事邵明晓提出新房开发销售业务将推行“5、3、2、1、5”战略。

即未来三年,要出现1-3个500亿元级地区公司,3-5个300亿元级地区公司,5-8个200亿元级的地区公司,8-15个100亿元级的地区公司,消除或合并三年以上仍在50亿元以下的地区公司。

2018年龙湖的销售目标为2000亿元,同比增长28%,目标增长率并不高。2018年可售货值为3000亿元,在售主力项目达到111个,其中50个为全新项目,货值占比50%,47个项目将加推,货值占比33%,新推货值占比较高。

从货值分布来看,27%在一线城市,二线城市的占比也高达70%,目前一二线城市限购限售政策较严,龙湖一二线城市布局集中或将成为一把双刃剑,2018年平均去化率达到67%才能完成目标。

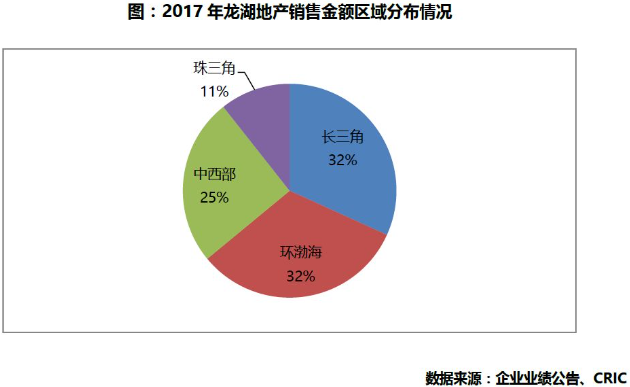

在销售区域分布方面,主要贡献业绩的是长三角区域和环渤海区域,占比都为32%,销售金额接近500亿元。其中长三角的贡献金额同比增长最多。从区域贡献来看,全国四大区域占比相对均衡,珠三角地区由于进入较晚,占比相对较低,目前龙湖也比较关注粤港澳大湾区,预计未来占比可能会有所增长。

在销售城市能级分布方面,贡献力度最大的为二线城市,占比达76%,较于2016年增加22个百分点;一线城市的占比为13%,较于2016年下降14个百分点,三四线城市占比较于2016年微升。主要源于2017年一线城市受调控政策的影响较大,而周边城市受外溢影响销售较好。从龙湖的土地储备来看,未来销售还将是以一二线为主。

投资:关注粤港澳大湾区持续城市深耕

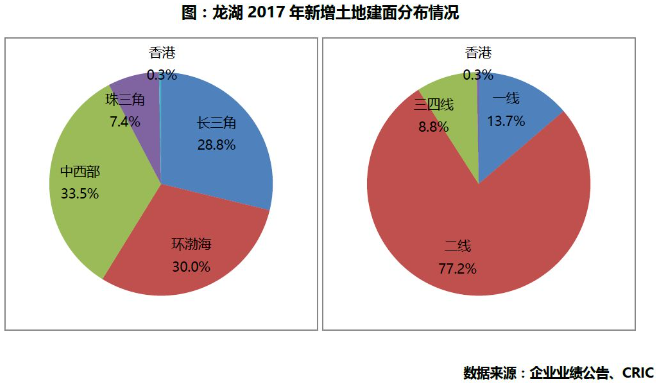

2017年龙湖新增76幅土地,新增土地建面达2023万平米,同比增长61%,新增土地储备总价1302亿元,同比增长64%。从新增数据来看,龙湖2017年投资规模大幅上升,但拿地销售金额比为0.83,相对稳健。2017年,龙湖与其他企业的合作力度继续加大,新增土地建面权益占比同比下降6个百分点到57%,新增土地权益建面1149万平米,权益总价为740.5亿元。从拿地方式来看,龙湖收购力度也在持续加大,2017年通过收购获得土地有29幅,占比达38%,同比增加了17个百分点。

2017年龙湖新增土地区域分布较为均衡,其中中西部占比最高,达33.5%。长三角以及珠三角区域新增土地面积同比增加最多,分别达165%和121%。对应销售来看,2017年长三角销售占比最高,大力新增土储可为未来销售做更好的资源补充,而粤港澳大湾区目前颇受市场关注,发展前景较大,也是目前房企布局重地。

在积极深耕原有城市的同时,龙湖也在拓展城市布局,2017年新进入合肥、香港、深圳、福州、保定、珠海、嘉兴7个城市,2018年年初以来又新进入了南昌、南通、郑州3个城市。其中对粤港澳大湾区较为关注,连续新进入该区域3个城市。

截至2017年末,龙湖的土地储备总建面为5458万平方米,同比增长32%,主要来源于2017年新增土地较多所致。综合来看,龙湖土地储备主要集中在33个城市,相对集中,也是其“5、3、2、1、5”战略实施的基础。2018年至今,龙湖新进入3个城市,目前已覆盖36个城市,城市布局进一步拓展。

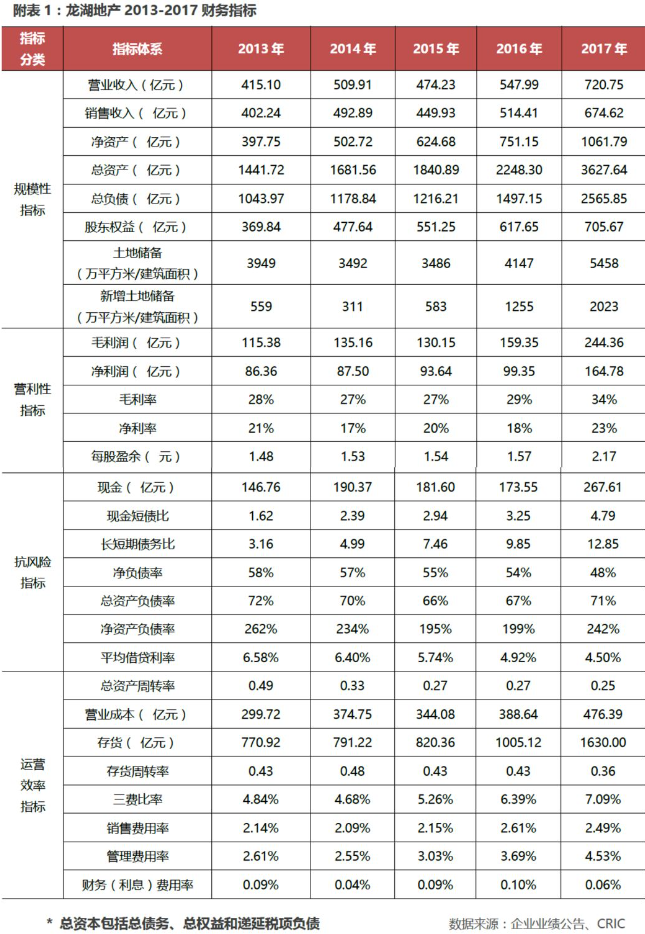

财务:债务结构合理融资成本创新低

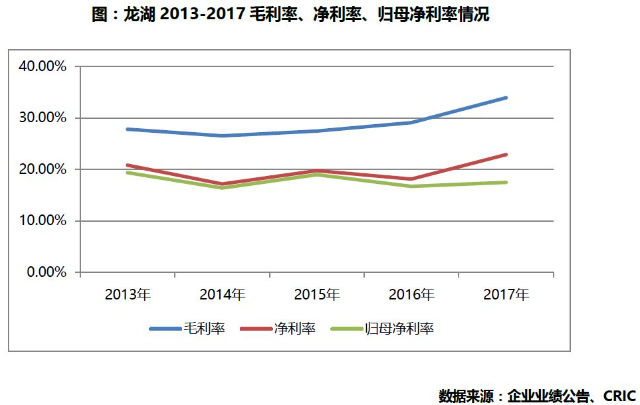

2017年龙湖实现营业收入720.75亿元,同比增长31.5%,其中来自物业销售收入为674.62亿元,租金收入25.93亿元,物业管理收入20.19亿元,分别同比增长31%,36%和40%。此外,在盈利性指标方面,龙湖利润率维持较高的水平。2017年,龙湖毛利率,净利率,归母净利率分别为33.9%,22.9%和17.5%,较于2016年分别增长4.8,4.7和0.7个百分点。

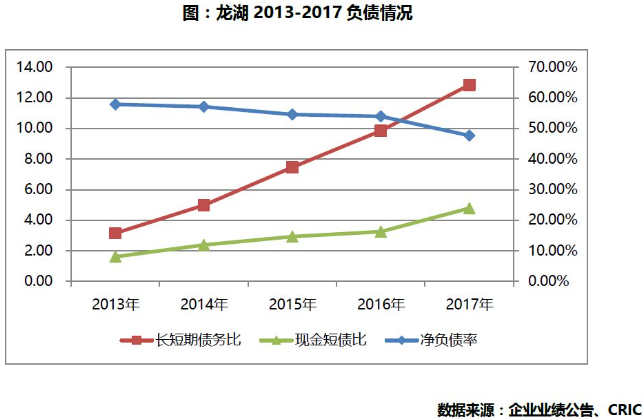

在资本运营方面,龙湖负债结构健康,融资成本较低。2017年龙湖净负债47.7%,截止2017年现金持有量为267.6亿元,现金短债比为4.79,企业现金较充裕,可完全覆盖短期债务。此外,长短期债务比为12.85,负债结构健康。龙湖2017年平均融资成本为4.5%,达历年新低,企业融资能力相对较强。

多维布局:2020年经营性收入超过150亿元

2017年龙湖在商业地产、长租公寓以及物业管理上均有所突破,2017年龙湖投资性物业不含税租金收入25.9亿元,较上年增长35.6%,商场、冠寓及其他租金收入占比分别为 97.7%、1.5%和0.8%。物业管理费收入20.19亿元,同比增长40%。龙湖表示,到2020年,这三大主营业务收入将分别超过60亿元、30亿元以及60亿元,使得经营性收入超过150亿元。

龙湖商业目前拥有三类主要产品,包括购物中心天街系列、社区购物中心星悦芸系列和中高端家居购物中心系列家悦芸系列,以天街系列为主。龙湖天街近年来加速发展,2017年新开业5座天街,截止2017年已开业项目达到26个,已开业面积258万平米。到2020年,龙湖预计开业47个,商场总估值670亿元。

龙湖冠寓自2016年开始发展以来,采用轻重并举的扩张模式,截至2017年底已在北京、上海、杭州、南京、重庆、成都等14个一二线城市开业运营,累计开业1.5万间,已开业建筑面积58万平方米,重轻资产的比例为84%和16%。目前龙湖冠寓的平均出租率为46.0%,主要大部分项目开业时间尚短,64%的面积开业时间尚不足三个月,短期还需集中资源进行培育。但是,基于目前国内政策对租赁住宅的支持,冠寓的长期发展值得期待。发布会当日,龙湖成功发行30亿元第一期住房租赁专项公司债券。

在物业管理方面,龙湖2017年底的合同管理物业面积达到2.08亿平方米,管理项目705个。主要是2017年开始龙湖物业开始向外拓展,其中有1.2亿平米的项目来自接管第三方。未来随着龙湖主营物业销售的扩展,其物业管理面积也必将持续增大。

(编辑:王梦艳)