智通财经APP获悉,兴业证券发布研究报告称,今年银行板块表现强劲,截至5月31日,申万银行指数涨幅为19.41%,排在全部31个一级行业的首位。其背后一方面是经济预期改善之下,银行基本面以及估值的共振修复,另一方面也是今年追求高胜率和确定性的环境下,市场对于以银行为代表的高股息方向的追逐。随着资金面上对于龙头白马统一战线逐步重塑,叠加当前宏观背景下龙头盈利优势的凸显,今年市场真正的主线已经浮现,龙头白马 、核心资产将成为共识凝聚的方向。

然而,除了上述两个因素,增量资金的影响同样至关重要,却常常被忽视。今年以来,保险、被动基金两块主力增量资金同样是银行板块上涨、乃至市场风格重塑的重要推动力:

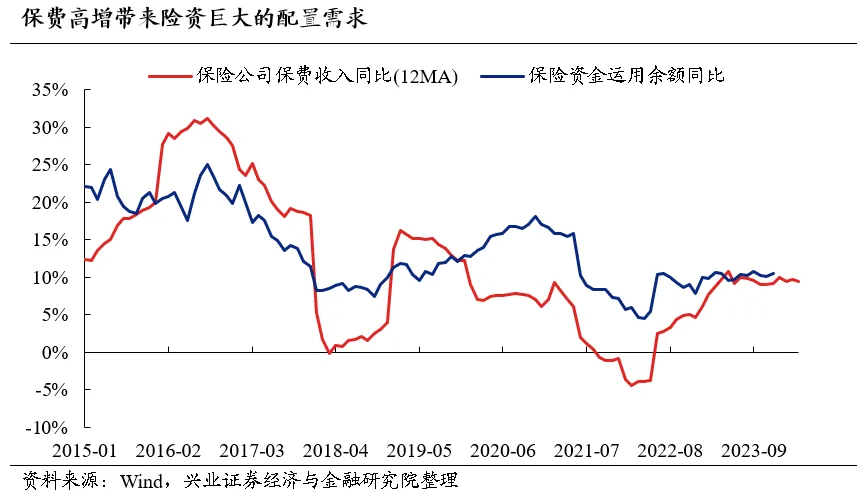

1、保费高增带动险资大幅流入,为市场尤其是其重仓的银行板块带来资金增量

截至2024年3月,今年保险公司保费收入累计同比增长10.2%,带动险资大幅流入。与此同时,截至2023年底,险资的权益仓位已经处于历史低位,股票和基金占比回落至12.02%,随着市场修复,其加仓意愿也有望抬升。

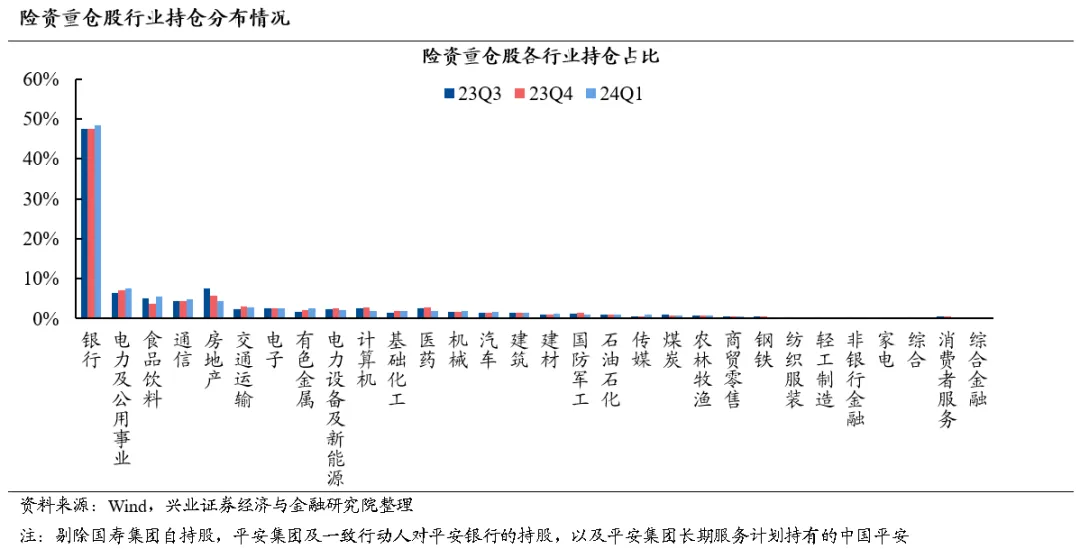

而这其中,银行作为险资的第一大重仓方向,也显著受益于保险资金的持续流入、增配。

2、被动基金成为今年市场重要的边际增量,而银行正是被动基金持仓占比最高的方向之一

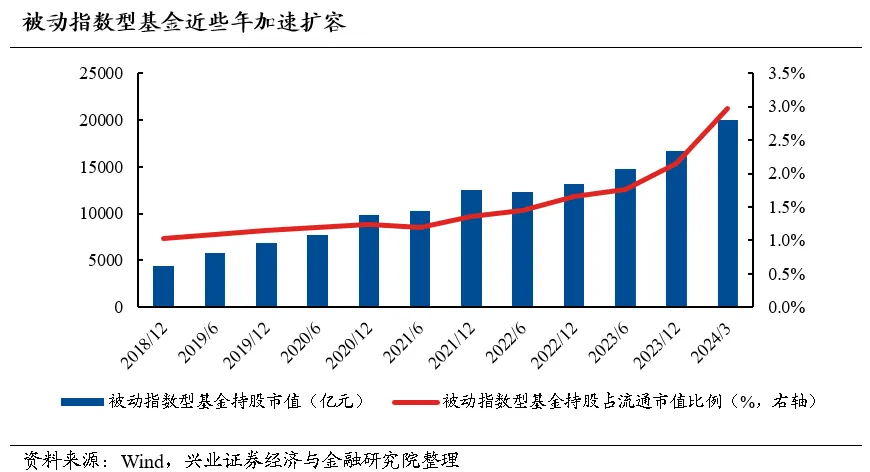

近年来被动基金加速扩容。被动指数型基金近些年加速扩容,尤其是年初以来增量更为显著。截至2024Q1末,被动指数型基金持有A股的市值已经上升至19960亿元,而2018年仅有4466亿。

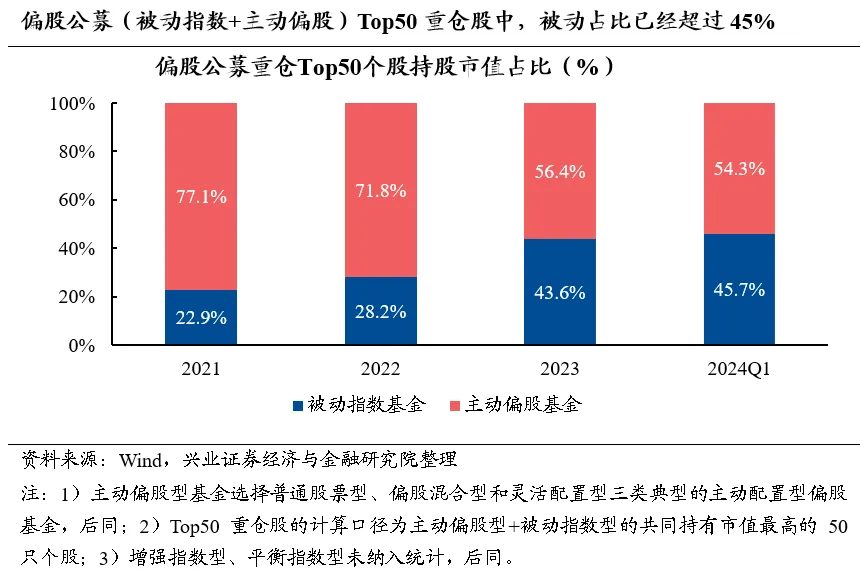

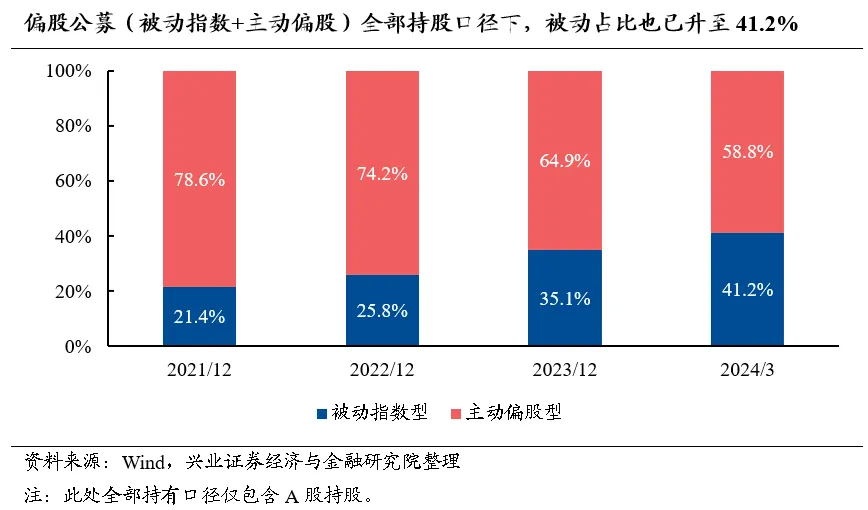

而随着被动基金持续扩容,其持股占比也在快速提升,越来越成为影响市场的一股重要力量。截止2024Q1末,偏股基金(被动指数+主动偏股)的Top50重仓股中,被动基金的持股占比已经跃升至45.7%,与主动基金占比接近1:1,而2021年底被动占比仅有22.9%。即便是偏股基金的全部持仓口径下,被动基金的持股占比也已经升至41.2%,而2021年底占比仅有21.4%。

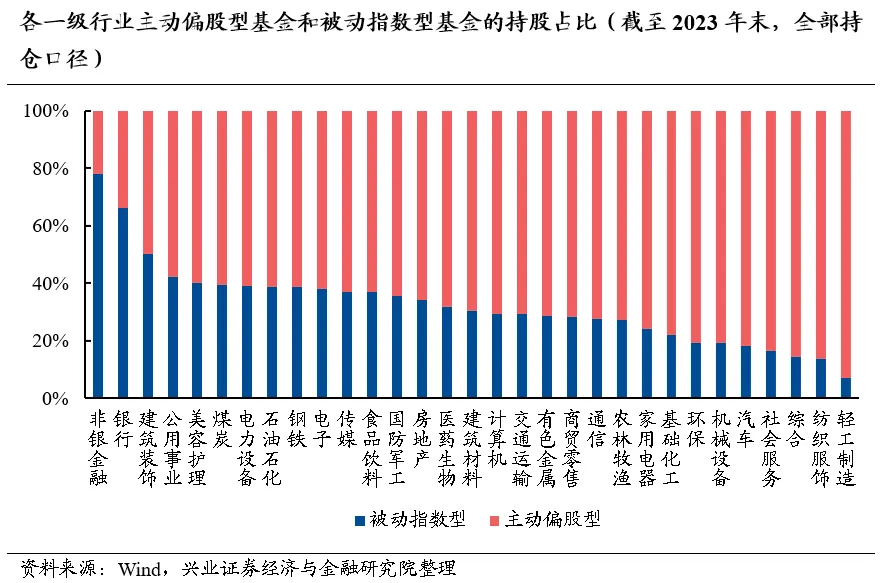

而这其中,银行正是被动基金持仓占比最高的板块之一,也因此成为显著受益于被动基金扩容的方向。截止2023年末,基金年报披露的全部持仓口径下,非银金融、银行和建筑装饰行业的被动基金持股占比已经高于主动基金,被动占比分别是77.9%、66.0%、50.2%,公用事业、美容护理、煤炭、电力设备、石油石化、钢铁、电子等行业的被动基金占比也较高,均超过或接近40%。

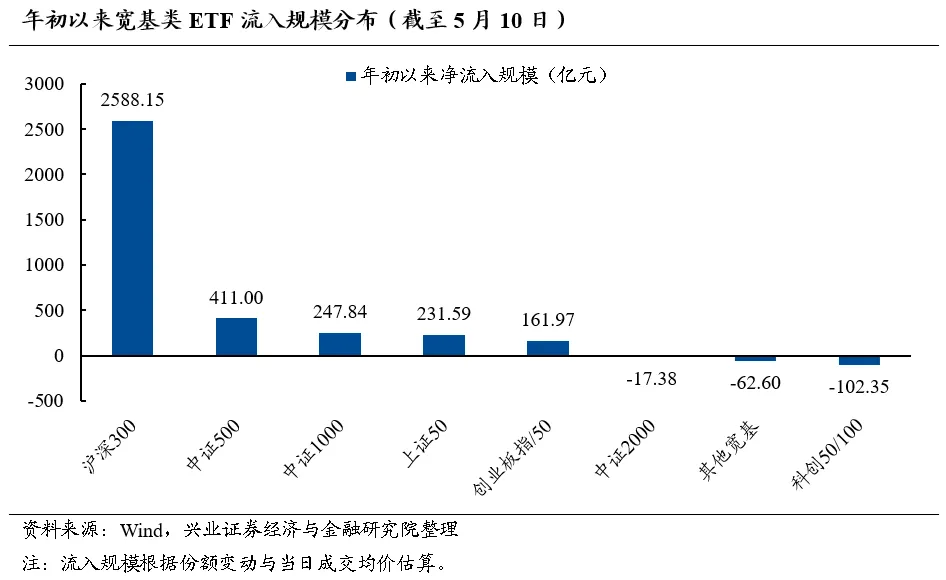

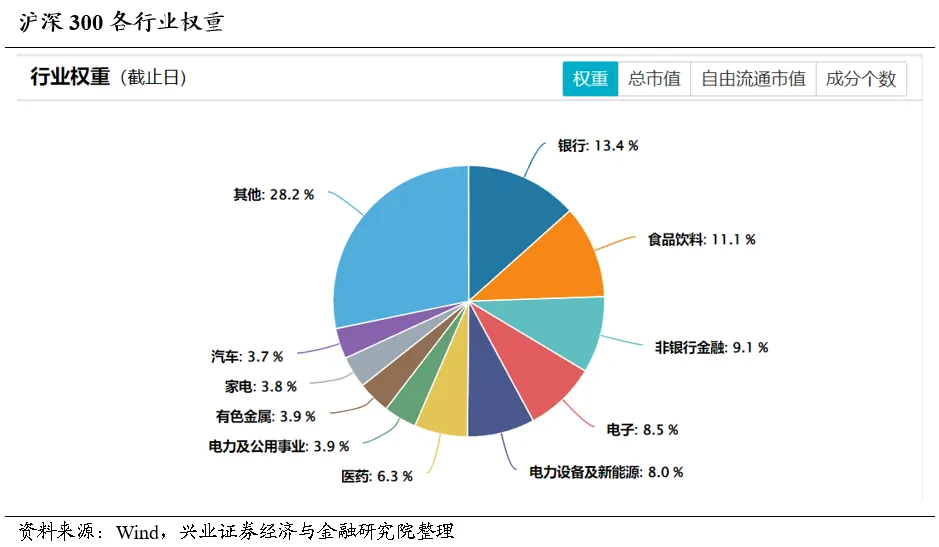

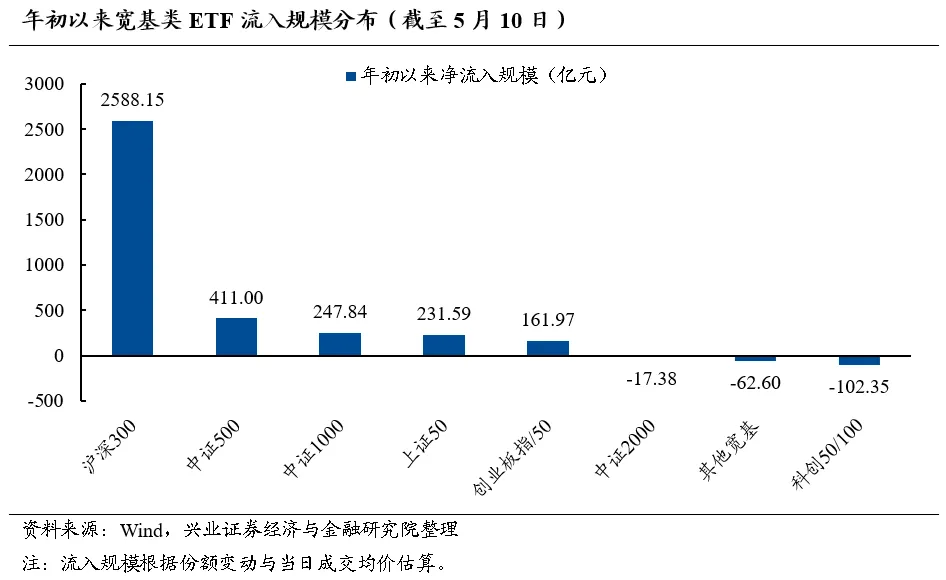

尤其是今年,被动基金主要加仓沪深300,银行作为沪深300第一大权重行业,更是显著收益。截至5月10日,年初以来股票型ETF净流入3273.64亿元,其中宽基类ETF净流入3458.21亿元,其他类小幅净流出。宽基类ETF是核心增量来源,且其中流入最多的为跟踪沪深300指数的ETF产品(2588亿元、67.7%)。

因此,资金面对于市场风格的影响和塑造,同样是今年市场需要去重点关注的方向。

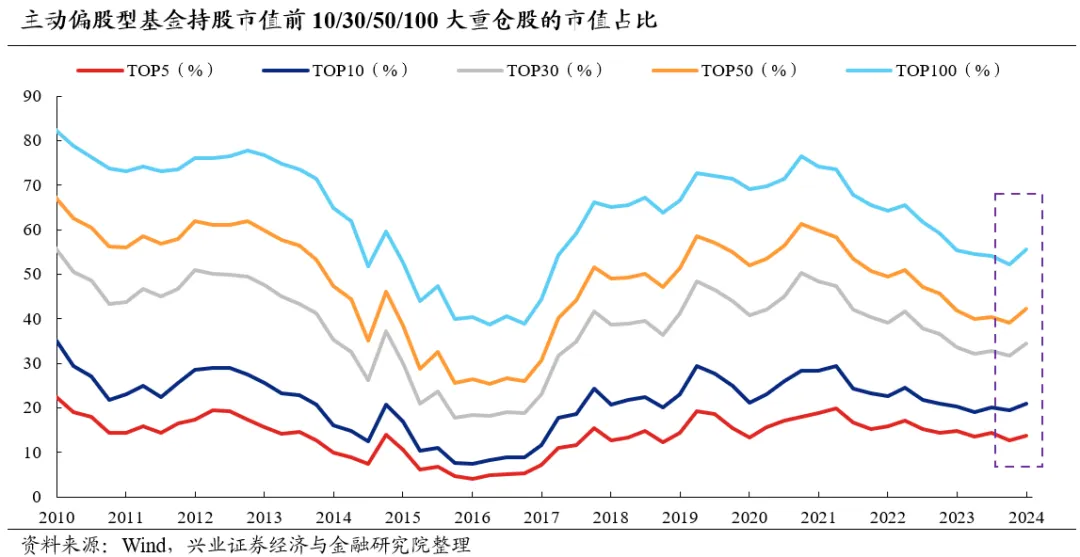

而这其中,我们观察到,除了增配银行,今年更重要的变化是,几个主要的增量资金,包括公募、保险,外资,各类资金开始聚焦龙头白马。1)参考基金一季报,从重仓股分布看,基金持仓的集中度再次提升,开始加大对龙头个股的配置。我们在年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断已在验证。

首先,参考历史经验,基金持仓的集中度大概每3~4年出现一次趋势性的变化。本轮公募基金的仓位集中度从2020年底见顶以来,至2023年底已连续回落3年。而当前,根据最新的2024年一季度基金季报数据,我们观察到,主动偏股型基金持股市值前5/10/30/50/100的重仓股占全部重仓股持仓市值的比重分别较上一季度提升1.12 pct、1.42 pct、2.91 pct、3.06 pct、3.40pct。新一轮持仓从“分散”到“集中”、从市值下沉到聚焦龙头、核心资产的转折点或已出现。

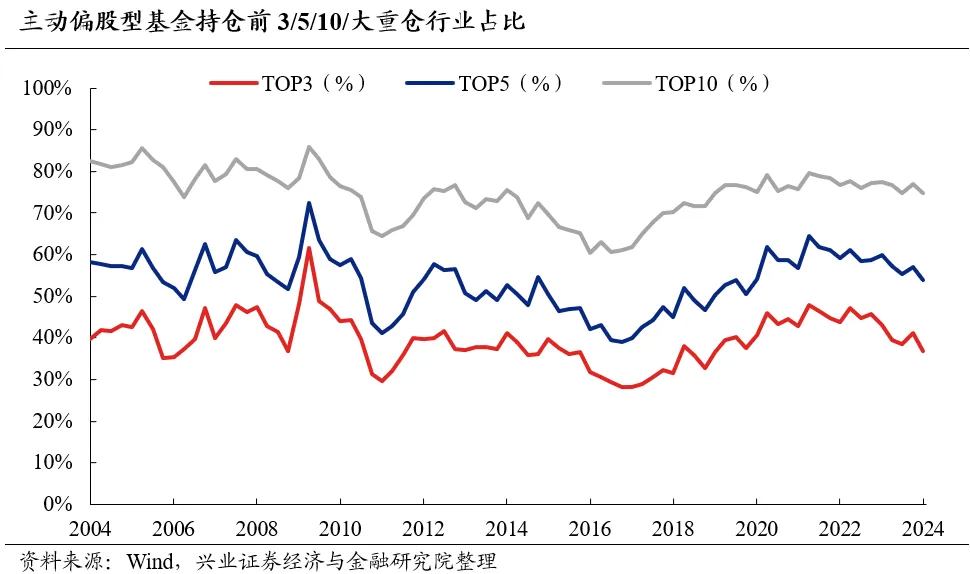

与此同时,从行业的角度来看,主动偏股基金前3/5/10大重仓行业持仓占比却分别较上一季度下降4.24 pct、3.16 pct、2.02 pct。个股集中度提升,而行业重仓集中度回落,显示市场更倾向于从各个行业中寻找优质龙头资产,而非聚焦某个行业赛道。

2)ETF和险资是今年重要的边际增量资金,风格均偏向于龙头白马。截至5月10日,今年以来股票型ETF净流入3273.64亿元,这其中,沪深300指数ETF是最重要的增量来源。与此同时,保费高增,险资流入之下,也重点加仓包括贵州茅台、立讯精密、中国电信、浙商银行等在内的各行业龙头。

3)年初以来外资大幅入场,与国内各类机构形成共振。行业层面上,北上资金主要加仓银行、食品饮料、电子、有色金属等板块。个股层面,加仓也集中在贵州茅台、宁德时代、招商银行等龙头白马。

更进一步,增量资金不仅推动了银行上涨,更决定了市场风格。

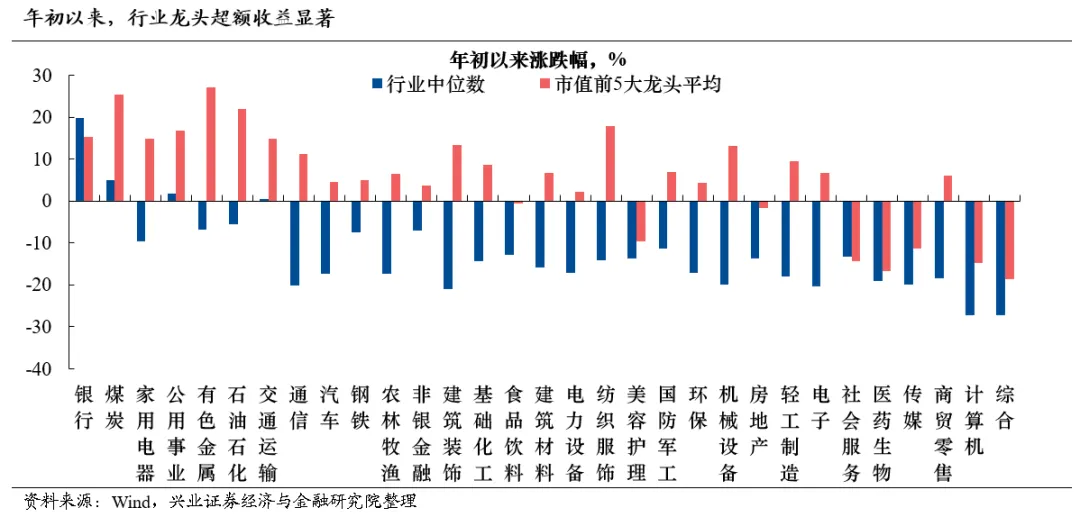

年初以来我们也见证了,龙头风格、核心资产成为超额收益的重要源头。今年以来,上证50、沪深300等大盘指数超额收益显著。更进一步的,我们统计了申万31个一级行业年初以来的涨跌幅中位数,发现各行业中的市值前5大龙头股,除银行以外均较行业整体表现出明显的超额收益。甚至如有色、家电这种强势板块,龙头显著跑赢,然而行业涨幅中位数竟然均接近-10%,更加验证了今年【风格强beta、行业弱beta,龙头致胜】的特征。