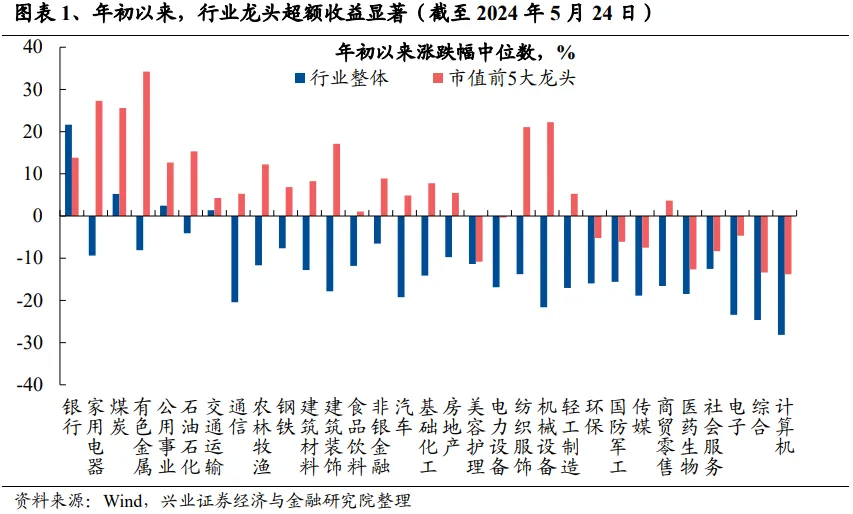

今年以来,市场风格已然转变,龙头风格成为超额收益的重要源头。龙头为何呈现显著超额收益?其背后有哪些驱动因素?如何看待本轮市场风格的改变?本系列报告将从多维度剖析市场风格变化背后的原因及后续展望。系列一重点聚焦被动基金对市场风格的影响:

一、近年来被动基金加速扩容

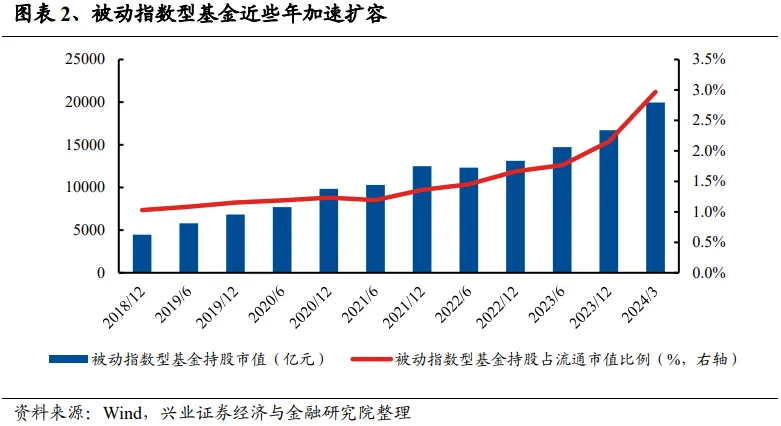

近年来被动基金加速扩容。被动指数型基金近些年加速扩容,尤其是年初以来增 量更为显著。截至 2024Q1 末,被动指数型基金持有 A 股的市值已经上升至 19960 亿元,而 2018 年仅有 4466 亿元。

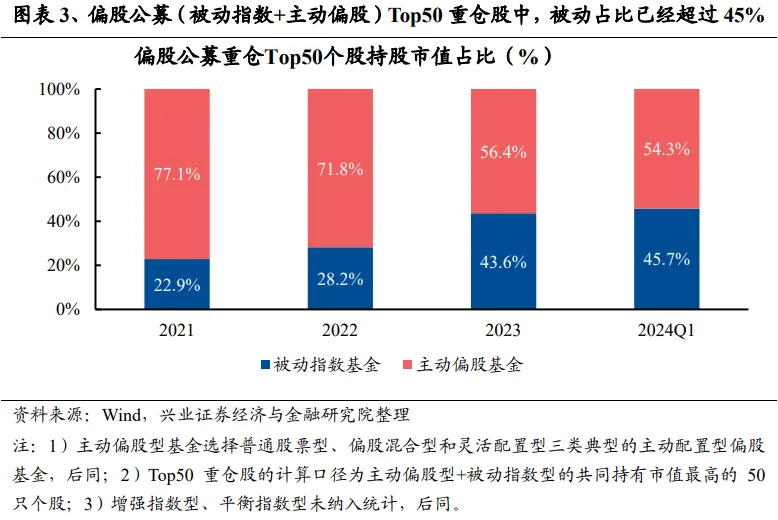

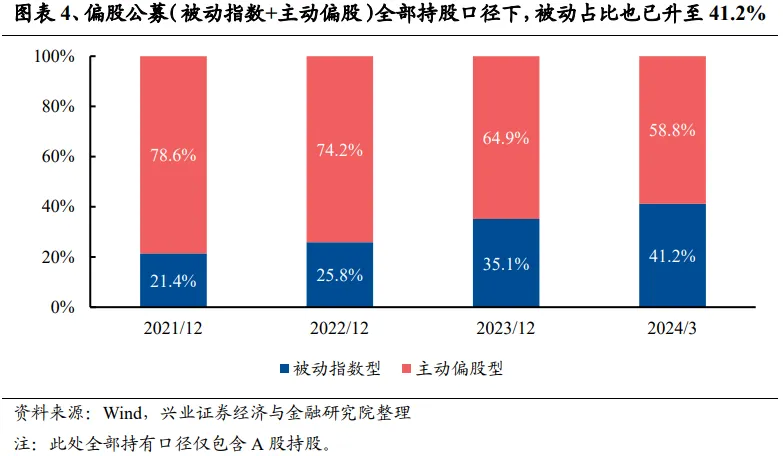

更重要的是,被动基金持股占比快速提升,当前公募前 50 重仓股中被动与主动 占比已经接近 1:1。截至 2024Q1 末,偏股基金(被动指数+主动偏股)的 Top50 重仓股中,被动基金的持股占比已经跃升至 45.7%,与主动基金占比接近 1:1,而 2021 年底被动占比仅有 22.9%。偏股基金的全部持仓口径下,被动基金的持股占 比也已经升至 41.2%,而 2021 年底占比仅有 21.4%。

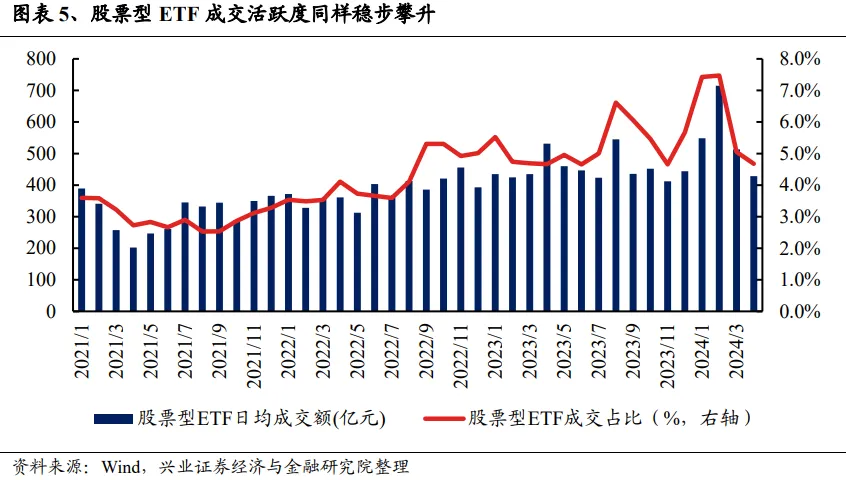

另外,从成交占比视角来看,股票型 ETF 的成交活跃度也稳步提升,2024 年 2 月的日均成交额一度达到 710 亿元以上,占全 A 日均成交额的 7.5%左右。

二、各行业被动基金与主动基金占比如何?

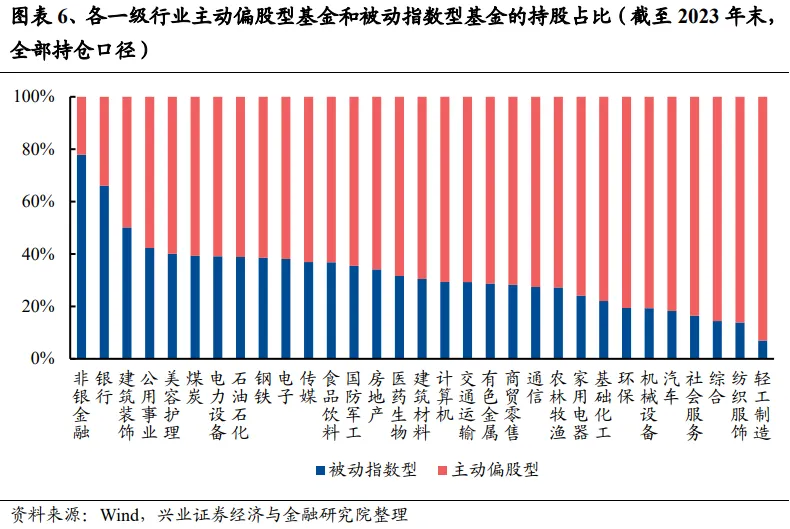

截至 2023 年末,基金年报披露的全部持仓口径下,非银金融、银行和建筑装饰 行业的被动基金持股占比已经高于主动基金,被动占比分别是 77.9%、66.0%、 50.2%,公用事业、美容护理、煤炭、电力设备、石油石化、钢铁、电子等行业 的被动基金占比也较高,均超过或接近 40%。

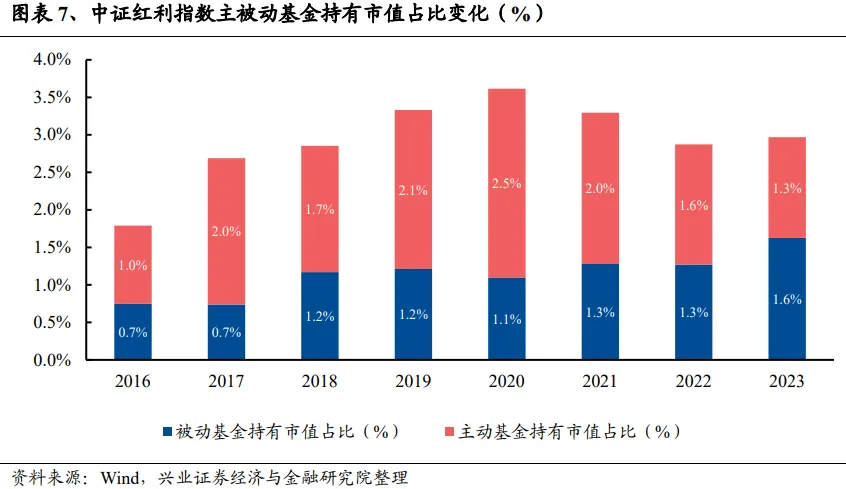

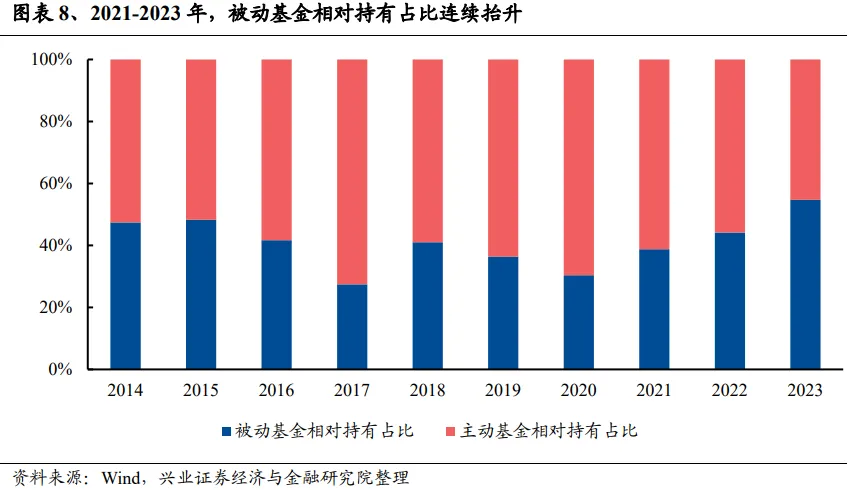

不止行业层面,这两年具有代表性的红利风格中被动基金的占比在 2023 年也首 次超过主动基金。以中证红利指数成分股作为代表,截至 2023 年末,被动基金持 有中证红利的市值占比已经超过了 1.6%,且过去十年来首次超越主动基金(1.3%)。从相对占比角度,2023 年末中证红利中被动与主动占比分别是 55%、45%

三、去年底以来,被动基金成为龙头取得超额收益的重要驱动

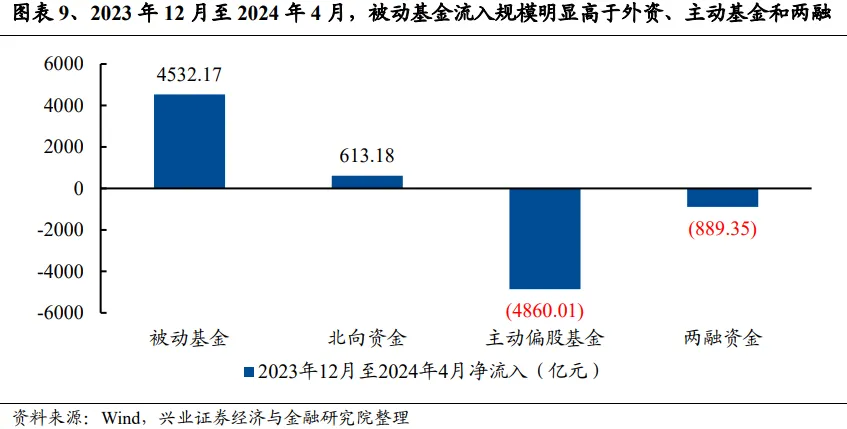

去年底以来,被动基金增量流入的规模远超外资、主动基金和两融,成为市场最 主要的增量资金来源之一。

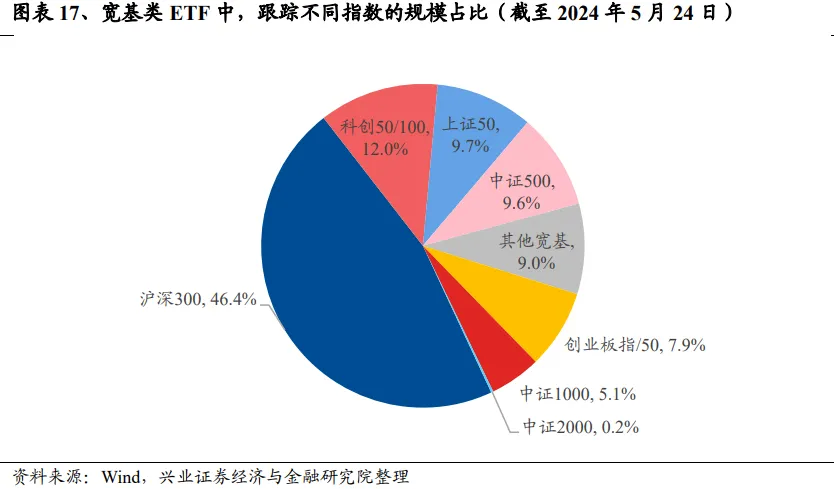

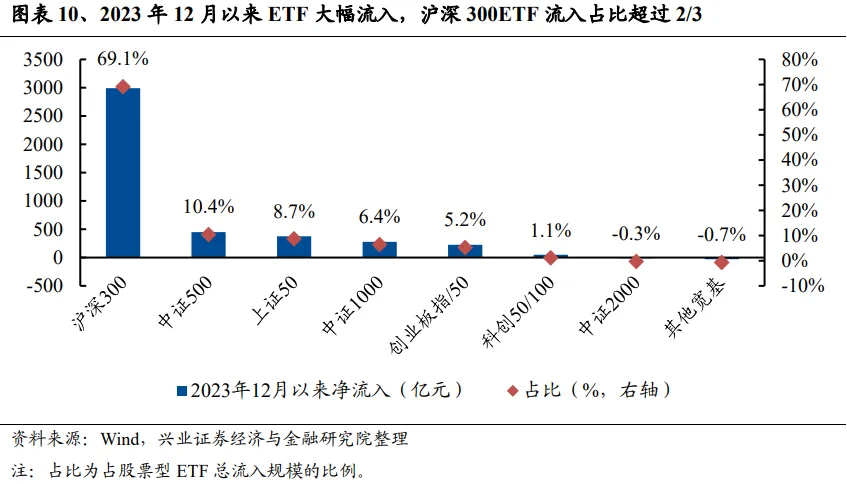

被动基金成为龙头取得超额收益的重要驱动。2023 年 12 月以来,股票型 ETF 共 计流入近 4300 亿元,且主要流向宽基类 ETF。拆分来看,仅跟踪沪深 300 指数的 ETF 就净流入 2990 亿元,占全部流入规模的 2/3 以上,沪深 300ETF 大幅流入带 动龙头权重股取得显著超额收益。

四、全球比较下,被动基金扩容空间巨大,对龙头的定价至关重要

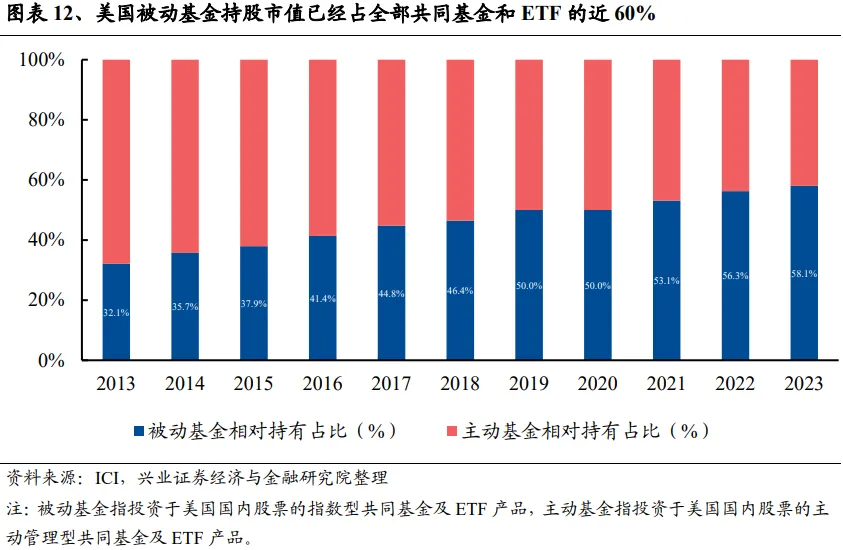

参考美国,过去十几年间被动基金加速扩容。2008 年金融危机后,美国被动型产 品加速扩容。2014 年至 2023 年,投资美国国内的被动指数型基金合计获得了约 2.5 万亿美元规模的资金净流入。至 2023 年底,美国被动基金持股市值已经占全 部共同基金和 ETF 的近 60%。

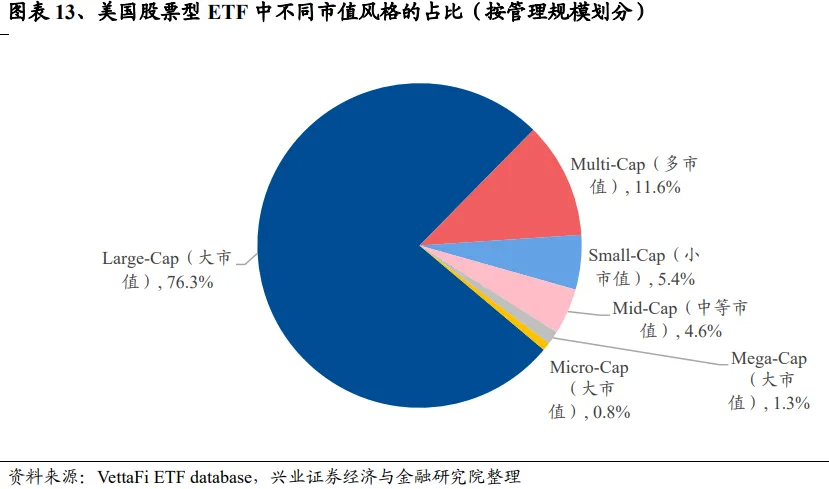

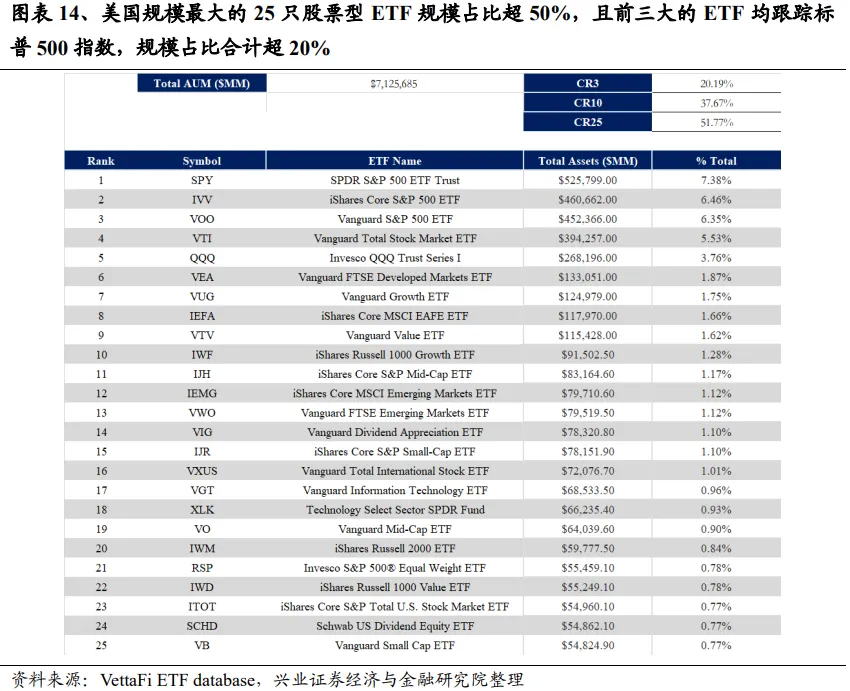

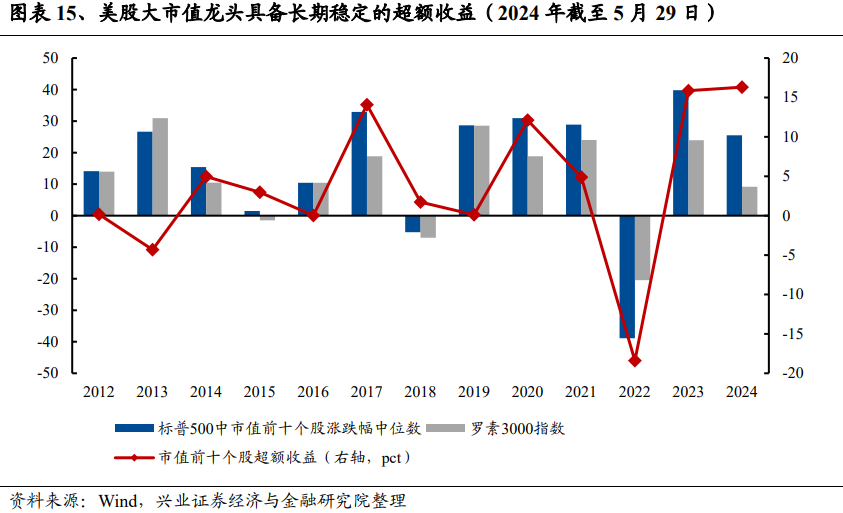

被动基金扩容是美股龙头长期跑赢的重要原因。按市值风格划分,美国股票型 ETF 中聚焦大市值风格的 ETF 占比达到了 76%。按 ETF

划分,规模排名前三的 ETF 均跟踪标普 500 指数、其规模占比已经超过 20%。聚焦大市值股票、高集中度、

持续扩容是美国被动基金市场的三大主要特征,其扩容对龙头长期跑赢起到了重 要推动作用。

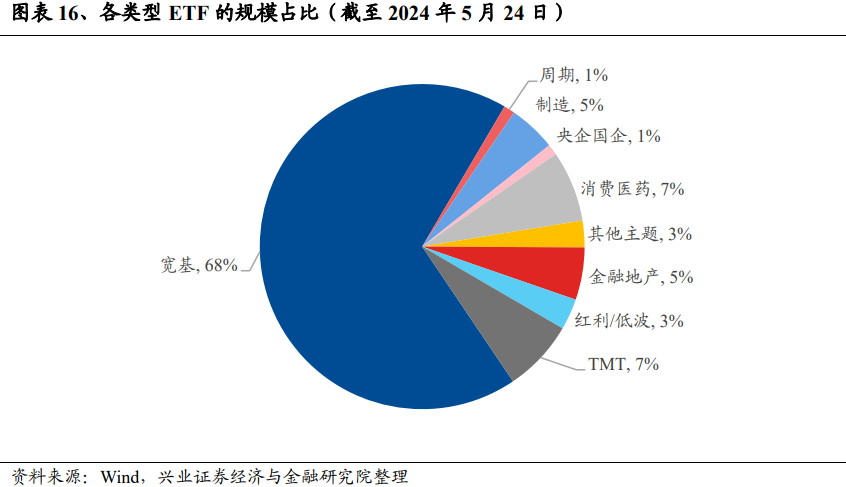

若国内被动基金扩容持续,龙头风格有望长期受益。当前来看,跟踪沪深 300、 科创 50、上证 50 等大市值指数的宽基类 ETF 仍是市场主流。截止 2024 年 5 月 24 日,宽基 ETF 占比 68%,其中沪深 300 在宽基中占比 46.4%。若国内被动基金 扩容持续,龙头风格有望长期受益。