本文来自于“Wind资讯”微信公众号。

本周四(2月1日)凌晨美联储将公布2018年第一次利率决议,这也是现任美联储主席耶伦任期内主持召开的最后一次利率决议,新任美联储主席鲍威尔将在3月的美联储决议上亮相。不过本次美联储只公布货币政策声明,并没有记者会。

目前市场对美联储2018年升息频次预期普遍在3次附近,而机构预期本周美联储决议或将强化这一预期,并预期首次升息时间将在3月。这将为美联储全年货币政策步伐奠定基调,而在美联储加息周期推进的同时,欧洲央行货紧缩预期亦急剧升温,欧元兑美元飙涨下美元跌势进一步加剧。

2018美联储货币政策基调

安联首席经济顾问Mohamed A. El-Erian最新撰文称,美国和全球经济前景更加乐观,对低通胀的担忧也得到一定的缓解,本周FOMC会议可能会强化年内加息三次的基准预期。

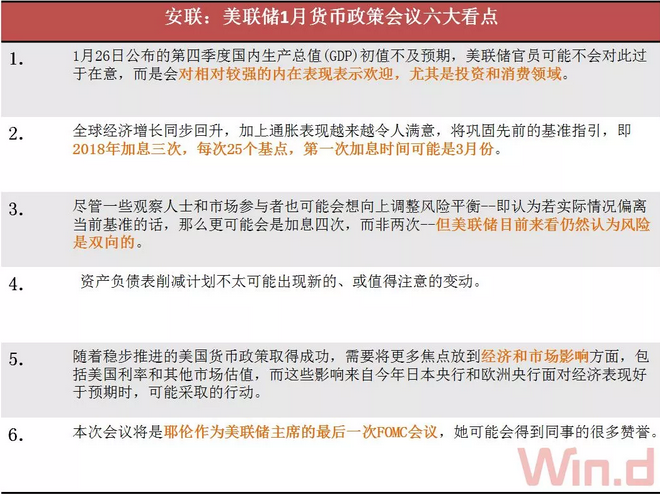

Mohamed A. El-Erian强调,本次货币政策会议需聚焦以下六大看点。

Mohamed A. El-Erian还最后补充表示,美联储主席耶伦通过与其他理事和地区联储银行行长协调和高效的合作,有效地推行了“漂亮的政策正常化”--即逐渐、谨慎、有序地退出多年的非常规货币政策,缩减宽松的过程既没有打乱市场,也没有令经济增长脱轨。新任美联储主席杰罗姆•鲍威尔在此基础上向前推进、并继续取得进展的条件非常有利。

此外,高盛(Goldman Sachs)在最新的报告中警告称,本周的美联储会议不会只是做做样子,措辞上的鹰派倾向将略有加强。高盛经济学家Jan Hatzius在最新报告中表示,“我们预计FOMC将发布总体乐观的会后声明,包括对风险平衡的措辞调整,以及对通胀评估更显强硬的重新措辞。综合起来看,我们认为声明的基调将暗示3月会议加息,除非经济状况急剧恶化。”

2018全球货币政策料继续收紧

本周日(1月28日)欧洲央行(ECB)管理委员会委员、荷兰央行行长Klaas Knot表示,宽松政策已经实现了预期,欧洲央行应该表明,当前购债计划9月到期后,将如何尽快结束资产购买计划。他强调,“无论如何,没有理由继续实施该计划。我认为,我们应该明确这点。”此外,欧洲央行官员Ardo Hansson亦在近日发表了相似观点的讲话,由此进一步支撑了欧元涨势。

目前,市场普遍预计美联储2018年将加息3次,IMF预计税改到2020年累计将为美国GDP增速贡献1.2个百分点。除此之外,欧洲央行、日本央行的紧缩预期也开始升温。

花旗银行董事总经理、中国首席经济学家刘利刚近日在Financial Times撰文指出,2018年也将进一步看到全球货币政策收紧。在10个发达经济体的央行中,花旗预期有7家会在2018年上调政策利率,美国和加拿大预计上调75个基点,在英国,澳大利亚,新西兰,挪威和瑞典,每国预计上调25个基点。可能是发达经济体央行资产购买的一个分水岭。

瑞银:4大坚定看空美元理由

通常来说,一种货币的走向发生变化时首先要看相对货币政策。但这一次,相对货币政策似乎不能为美元疲软提供现成的解释。实际上,从表面来看,它反而带来了一个被经济评论人士普遍讨论的谜题。

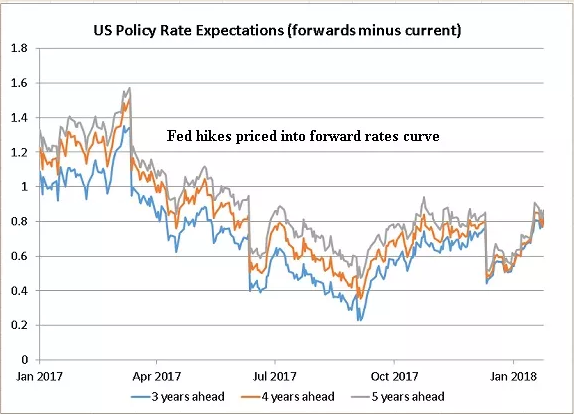

支点资产管理公司(Fulcrum Asset Management)董事长Gavin Davies近日在Financial Times撰文指出,美国政策预期转变与欧元区的情况形成鲜明对比。随着货币政策收紧,在多数时间,市场对未来政策利率的预期基本未变,因此随着即期政策利率上行,市场预期的美联储未来加息次数减少。如下图所示,自2017年初以来预期的美国升息幅度逐渐减少。

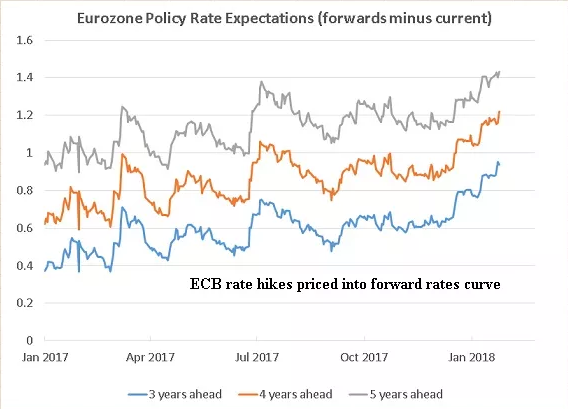

而相反,虽然欧洲央行将即期政策利率维持在-0.4%的水平,并继续对利率提出非常温和的前瞻性指导,但市场已经改变了对欧洲央行在前瞻性指导期结束后将会做什么的看法。外界日益强烈地认为,欧洲央行将会很快推动利率正常化。因此,预计未来3-5年货币紧缩力度将会明显上升。

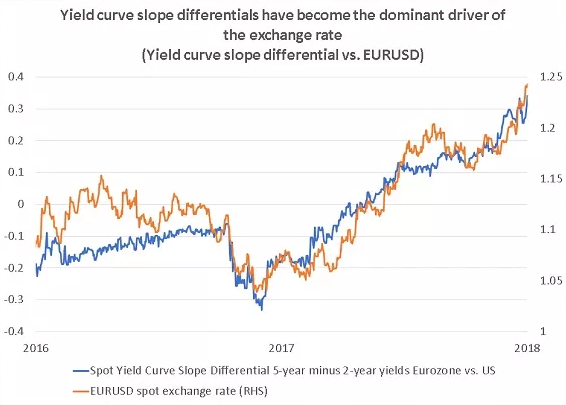

Gavin Davies最后表示,在下图中,比较了两条曲线的斜率之差(欧元区斜率减去美国斜率)与美元兑欧元汇率。对欧洲央行政策的预期转向鹰派以及对美国政策预期略转向鸽派让欧元区收益率曲线相对显得更为陡峭,同时正如所预期的那样,这还伴随着美元的大幅走软。

因此,货币政策预期改变仍然是美元兑欧元、或许还有美元兑其他许多货币汇率的重要推动因素。

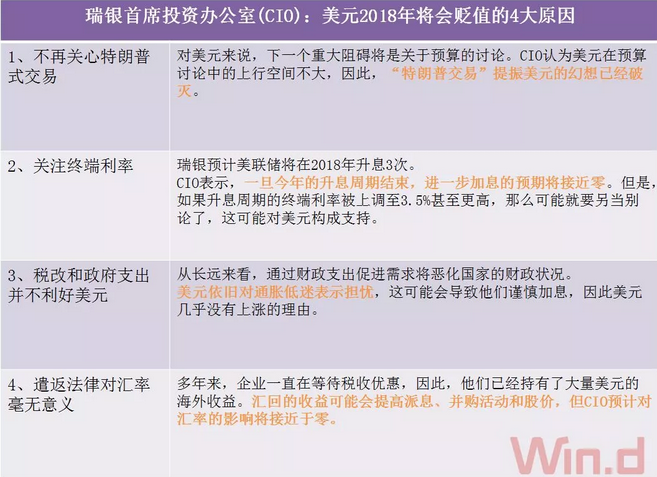

针对美元2018年走势,瑞银首席投资办公室(CIO)的外汇策略主管Thomas Flury指出,有四点理由将支撑美元2018年贬值,尽管利率预期向好,但美元今年仍将会走弱。

(编辑:张鹏艳)