本文来自“汇通网”,作者为陆行。

对于全球投资者来说,美联储始终是一个绕不开的关注重点。美联储的政策走向往往能对全球经济造成深远的影响,美联储的政策决策也每每令全球市场出现剧烈的波动,甚至美联储官员的一言一行都会牵动全球投资者的心,美联储官员的措辞微妙变化也有可能对市场造成核弹般的反应。

2018年到来,全球各家投行也纷纷对美联储这一年的政策路线做出预期。不过尽管各家投行的观点不一,但普遍的共识是美联储仍能轻易在全球市场上唤起风暴。

2018年美联储将如何“呼风唤雨”?看看各家投行怎么说。

第一轮讨论:关于“加息”

美联储正走在货币政策正常化的道路上,总体来说市场普遍预期2018年美联储不太可能偏离这一道路。也就是说美联储会持续加息,几乎不可能停止加息或是降息。

而“加息”也往往是美联储引起最大市场波动的举措,各家投行们对于美联储政策的讨论也都关注于此。

问题的关键就在于——究竟是加息几次?

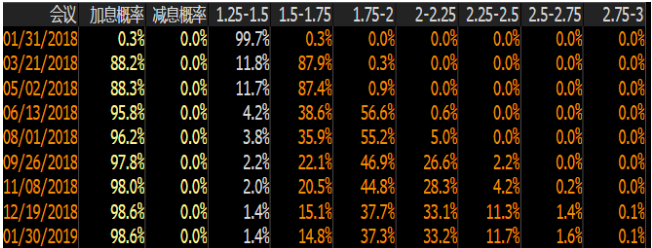

(从美联储利率期货看市场对美联储的加息预期,数据更新于1月15日)

鹰派阵营:2018年不止加息3次!

尽管美联储12月公布的点阵图显示,预计明年加息3次。不过却有不少投行提出了不同的预测——特别是在12月点阵图公布后不久,美国税改法案也终于落地,其对经济产生的潜在影响或许会改变美联储的货币政策计划。

高盛预计美国劳动力收紧、通胀正常化的背景下,美联储2018年将会加息4次。

在2017年12月24日,特朗普签署了涉值高达1.5万亿美元的税收改革法案,这意味着2018年起美国政府将为美国企业和大多数个人提供了一系列的减税措施。市场预期减税政策能够在短期内有效提振美国经济,促进通胀水平恢复。

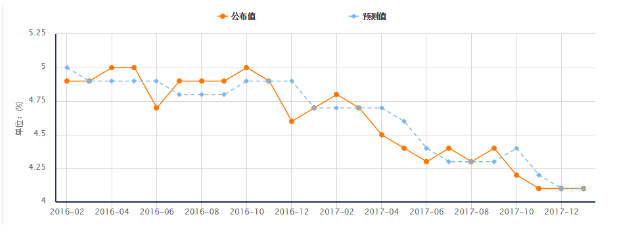

而另一方面,美国已经基本接近充分就业水平,2017年的失业率不断走低,10月、11月和12月失业率均为4.1%,非常接近美联储预期的自然失业率4.0%。如果2018年失业率进一步走低,就意味着美联储很可能会采取行动,加速收紧政策了。

(美国2006年、2007年失业率逐步走低)

而正因如此,高盛才会大胆预测美联储可能提速加息,从而避免美国通胀水平过高,经济发展过热的可能。

德意志银行也持类似观点,认为美联储2018年可能加息4次。德意志银行高级经济学家瑞安(Brett Ryan)表示:“(加息三次)只是让货币政策回到了一个中性的水平,即既不支撑经济发展,也不阻碍经济发展。”

他表示:"美联储目前仍处于宽松的货币政策中,我们距离中性联邦基金利率——即接近2.75%的利率还有一些距离。”所以他认为美联储可以在不放缓经济的情况下加息。

他认为,过去一年,美联储都在对外界表示对于资产价格过高的担忧。而且,尽管美联储在努力的“去宽松”,但市场金融状况还是没有收紧。

鸽派阵营:2018或只加息2次

而投行中,持鸽派看法的似乎更多——或许也正因此,大部分投行对于美元也持更悲观的预期,认为美元在2018年会持续疲软。

比如,荷兰合作银行高级美国策略师马瑞(Philip Marey)就认为,美国2018年核心通胀率会持续低于美联储2%的目标,这就会拖慢美联储加息的脚步,导致美联储2018年仅加息两次。

荷兰合作银行认为,美联储2018年可能会放弃在3月进行首次加息,而仅会在6月和12月加息两次。美联储选择在2017年的12月加息,实际上就减少了在2018年加息3次的可能性。

值得注意的是,2018年1月初公布的美联储12月会议纪要似乎也佐证了他的猜想。在会议纪要中,似乎刻意避谈3月加息。因此道明和荷兰合作银行都预计美联储2018年的首次加息会是在6月。

荷兰合作银行分析师解释道:“必须承认,2018年存在很多不确定性。.首先,2018年美联储会经历很大的人事变动。 所以2018年美联储是鹰是鸽,很大程度上由美国总统特朗普来决定。这也意味着今年12月的点阵图不如往常有参考性。

“第二,减税可能对经济造成重要的影响,也可能因此最终影响美联储加息周期。

“第三,尽管目前美联储公布了点阵图,如果未来几个月实现菲利普斯曲线(即随着失业率走低,通胀率走高),那么也可能改变美联储的预测。

最后,明年2月鲍威尔将接任美联储主席之位。尽管他对货币政策的观点和耶伦类似,但近期不少FOMC成员都在推动对美联储目前货币政策框架的重新思考。”

道明证券宏观策略师Brittany Baumann表示:“我们认为,美联储2018年只会加息两次。我们可能更偏向鸽派。”

她继续补充道,美联储官员在预测2018年加息时,看的是一些重要的数据,特别是通货膨胀数据。

Baumann表示:“在财政刺激措施下,如果通货膨胀率仍然低于目标水平,而中性利率也没有令人信服的表现,那么美联储将利率提高到2%上方将变得更加谨慎。我们认为美联储会继续加息,但一旦达到2%的水平,美联储将收紧政策。”

瑞士联合银行(UBS)也是鸽派预期的有力支持者。

瑞银首席经济学家Seth Carpenter就预期,美联储2018年仅加息两次。

尽管不少分析师认为特朗普的税改能够刺激通胀上涨,但他却持不同看法。他对美国2018通胀水平提出悲观的预期,认为美国通胀率在2018年底仅能达到1.7%左右,依旧低于美联储设定的2%目标。

中立阵营:美联储如期加息3次

布朗兄弟哈里曼银行全球新兴市场外汇策略主管Win Thin表示,他们预计美联储明年将有两到三次的加息——而这和美联储的预期相近。

他指出,华尔街的一些人认为美联储可能会在2018年加息四次,尽管这并非毫无可能,但未免也有点过于激进。

他特别提到,美联储现在最需要看到的就是通货膨胀率的上升。因此,如果通货膨胀率真的上升了,那么市场对明年美联储收紧政策的预期将会加强。

花旗银行也认为,美联储2018年加息步调会如预期般有条不紊,全年加息三次。

尽管如此,花旗还是提醒,由于美国通胀依然表现低迷,同时美国联邦公开市场委员会(FOMC)的人员组成也将发生巨大变化,这两大因素预计将阻碍美联储更加激进地加息。

不仅如此,花旗还预测,即使美联储收紧政策,还是难以挽回美元在2018年疲软的命运。在花旗看来,美联储将持续加息的预期是“不可持续”的。

三菱东京日联也持有类似的担忧。他们预计,尽管2018年美联储大概率加息3次,但加息立场很可能更趋谨慎,美元大概率持续下跌。

三菱东京日联预计,2018年初美联储将对进一步加息持谨慎立场,未来数月美国经济数据不大可能大幅改善。

如果通胀也未能出现起色,将导致美联储加息立场更趋谨慎,这也是预计未来数月美元将进一步走软的原因之一。

(美联储2017年12月公布的加息“点阵图”)

第二轮讨论:关于“缩表”

2017年9月,美联储宣布从10月开始缩减其高达4.5万亿美元的资产负债表。美联储每月将缩减60亿美元美国国债和40亿美元抵押贷款债券(除此之外的美国国债和抵押贷款债券仍将进行再投资)。一年内,缩表规模将逐季度增加。

理论上来说一年后,美联储将允许至多300亿美元美国国债和200亿美元抵押贷款债券到期,而不进行再投资。

不过,不少投行对于美联储未来的缩表节奏也有不同的预期。

鸽派阵营:美联储“缩表”过几个月就会停止

一些投行认为,一旦经济出现不好迹象,美联储可能会暂停缩表计划。

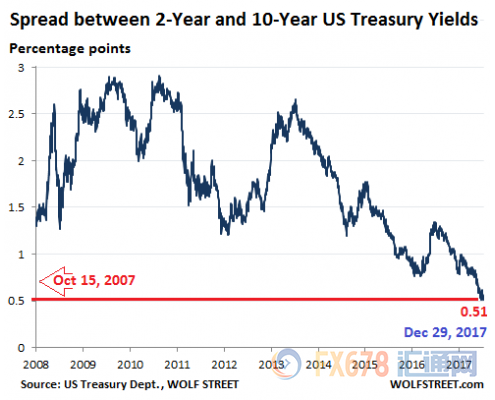

比如,霍伊辛顿资产管理公司首席经济学家Lacy Hunt就曾提醒道,美联储的缩表可能会演变成一场“危险的游戏”,导致收益率曲线倒挂的现象出现——而这一现象通常被认为是经济衰退即将到来的前兆。

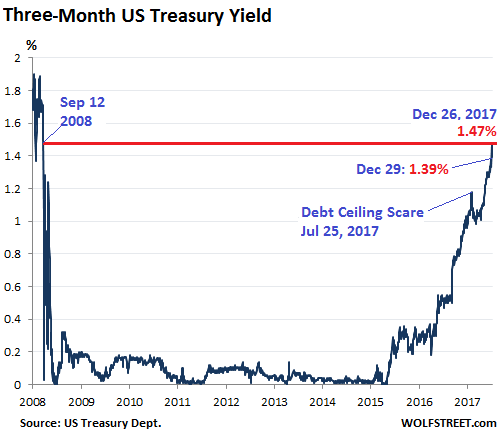

(美国3个月期国债收益率曲线已飙升至2008年水平)

(美国2年期及10年期国债收益率利差已跌至危险水平)

这位经济学家认为,缩表可能打断信贷增长,遏制超额储备,放缓经济增速,令本就固守低位的通胀率进一步承压。而这造成的结果是:美联储5个月后就会停止缩减资产负债表。

他们警告称,如果政策制定者坚持到2018年年底,那么美国国债收益率曲线很有可能会彻底倒挂。

鹰派阵营:美联储2018年将提速“缩表”

不过,高盛却预测,随着美国经济快速恢复,美联储2018年可能会提高缩表速度,扩大缩表规模——不过相对加息来说,这一举动对市场的影响估计有限。

高盛指出,美联储在2017年已经明确表示,除非经济前景出现“实质性”恶化,导致联邦基金利率大幅下降,换句话说,就是经济出现衰退或接近衰退,才会暂停缩表。而目前来看,美国经济复苏足够强劲,2018年不太可能出现上述情况。

而关于收益率曲线反转的问题,高盛认为,实际上出现反转的可能性不大。只有当市场认为基金利率已经超出其可持续水平,或者期限溢价为负,又或者这两者同时出现的情况下,收益率曲线才会出现反转。但2018年终端基金利率的定价将上升,因此收益率曲线不太可能出现反转。

值得注意的是,从过去的历史经验来看,资产负债表的膨胀和美股道琼斯指数的暴涨存在很强的关联性。如果关联性继续,随着美联储缩减资产负债表,美股或许也会遭到重创。

第三轮讨论:美联储还有可能转向宽松货币政策吗?

尽管大部分投行都只对美联储2018年的“加息”和“缩表”政策作出了预期,但还有一个投行对美联储2018政策道路提出了不同寻常的预期——法国巴黎银行大胆预测,美联储2018年并非完全不可能改变美联储政策目标,从而转而走向宽松的货币政策道路。而这预计将对美元造成致命打击。

美联储目前的政策主要目标是通胀达到2%,但从2017年12月的会议纪要上来看,至少有好几位美联储成员都曾表示有兴趣研究改变美联储目前货币政策路径——尤其是改变政策目标。

有人提出政策目标可以改变为物价水平。此外也有人提出可以将政策目标设置为名义GDP水平(不考虑通胀水平的GDP)。

法巴银行指出,无论采取上述哪种政策目标,都意味着美联储可能会采取相较于上次经济衰退后更加扩张性的货币政策。如果以物价水平为目标,意味着美联储需要采取更加宽松的政策才能弥补过去这么多年未能达到的通胀水平。

美联储目前正走在货币政策正常化的道路上,如果改变政策目标,就意味着改变整个政策方向。而如果美联储政策方向转向宽松,对于已经疲态尽显的美元来说会是更加致命的打击。

十大投行:无论美联储如何呼风唤雨,也难挽救疲弱的美元

不过,事实上,除了美银美林等极少数投行对美元持乐观预期外,大部分投行都不看好美元在2018年的走向,就连政策预期最为鹰派的高盛也是如此。

因为除了美联储以外,干扰美元的因素实在过多——而且2018年,预计对美元最大的影响因素将从经济转为政治因素。特朗普政府的政策存在不确定性风险,会令美元贬值,同时特朗普本人也更倾向于美元疲软的状态。

不仅如此,即使没有特朗普的不确定因素影响,美元本身命运前景也相当悲观。道明证券的外汇策略师Ned Rumpeltin认为,2018年将是美元的分水岭。只要全球经济协同增长保持稳定、再通胀行情持续、美国通胀没有意外上扬,全球宏观经济背景会导致美元稳定贬值。

(美元指数过去12个月震荡下跌)

(编辑:曹柳萍)