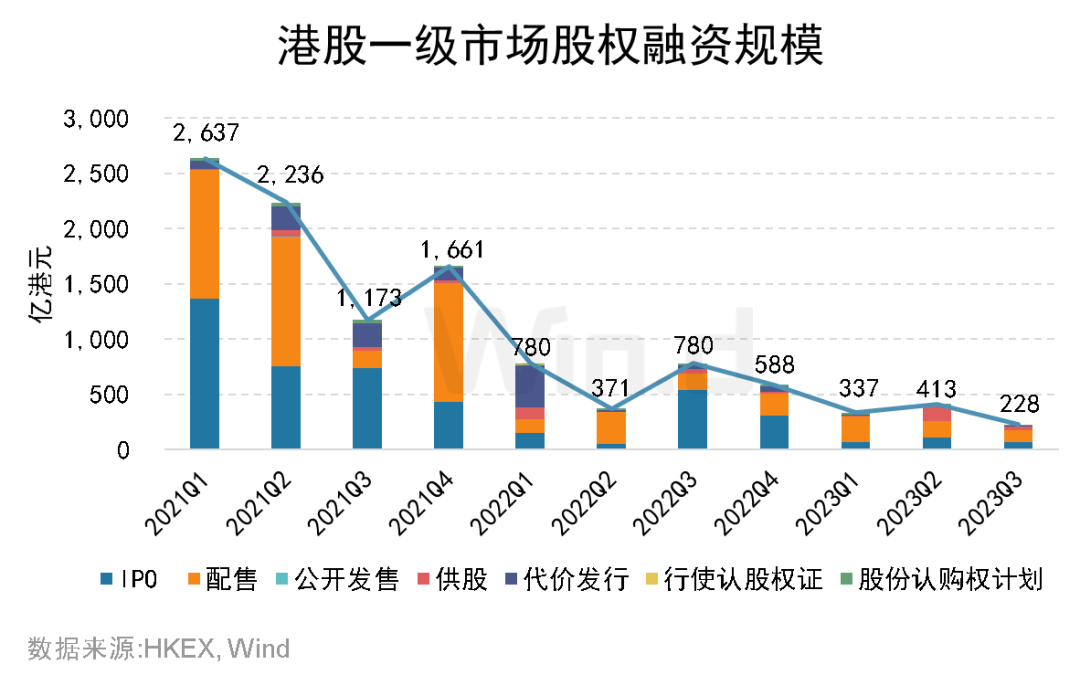

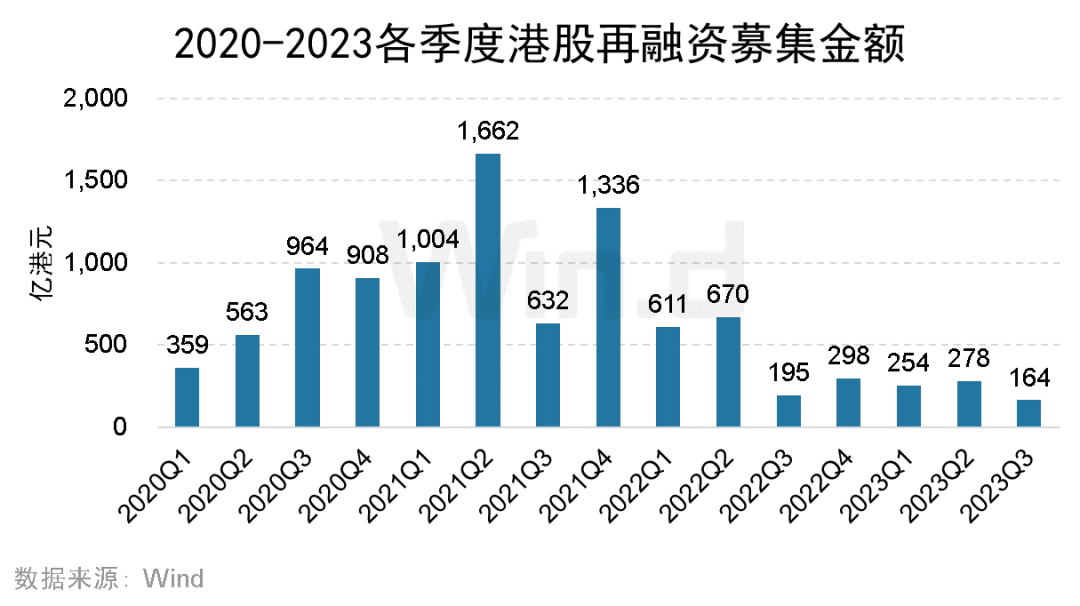

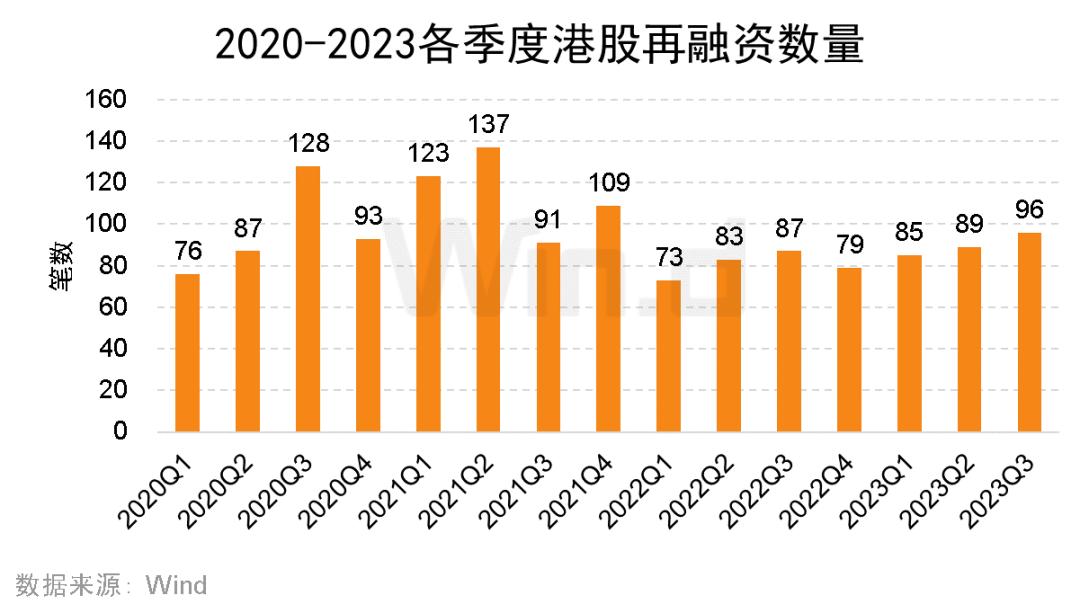

2023年前三季度,受二级市场震荡下行的影响,港股一级市场股权融资(包含IPO与再融资)金额为978亿港元,较去年同期融资金额1,931亿港元减少49.37%。分季度来看,第三季度较于第二季度有所回落,但随着创业板上市改革政策消息落地,激活创业板,预计第四季度港股融资活力有望进一步恢复。

新股IPO市场,2023年前三季度共有44家企业成功IPO上市(其中2家为介绍上市),较去年同期的55家减少20%;IPO募集金额为246亿港元,较去年同期的737亿大幅缩减66.6%;募资超过1亿美元的IPO项目仅有9家,最大IPO项目为珍酒李渡(6979.HK),募资金额为53.09亿港元。再融资市场,数量同比略增11.11%,但募集金额较去年同期下降52.81%,最大两起再融资项目为安踏体育(2020.HK)和越秀地产(0123.HK),金额分别为118.02亿港元和83.60亿港元。

从IPO承销维度来看,中金公司以58.25亿港元的承销金额位居榜首,高盛以29.87亿港元位居第二,中信建投以25.70亿港元位列第三。从IPO承销家数方面,富途证券以参与了26家IPO的承销商项目拔得头筹,华盛资本以19家承销家数位居第二,中金公司和老虎证券以16家承销家数并列第三。

前三季度港股股权融资市场概览

01股权融资规模趋势

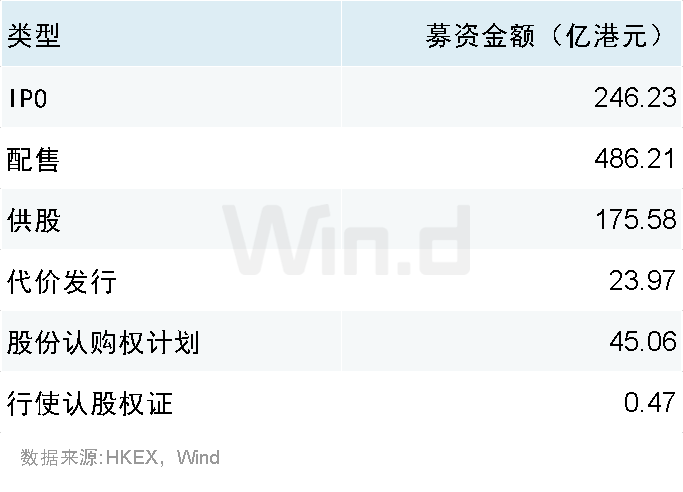

2023年前三季度港股一级市场股权融资总金额为978亿港元,较去年同期融资金额1,931亿港元同比锐减49.37%。其中,IPO融资规模为246亿港元,较去年同期下降66.6%;代价发行融资规模较去年同期更是降幅达94.59%;股份认购权计划增长较为显著,共募集45亿港元,较去年同期增长23.21%。

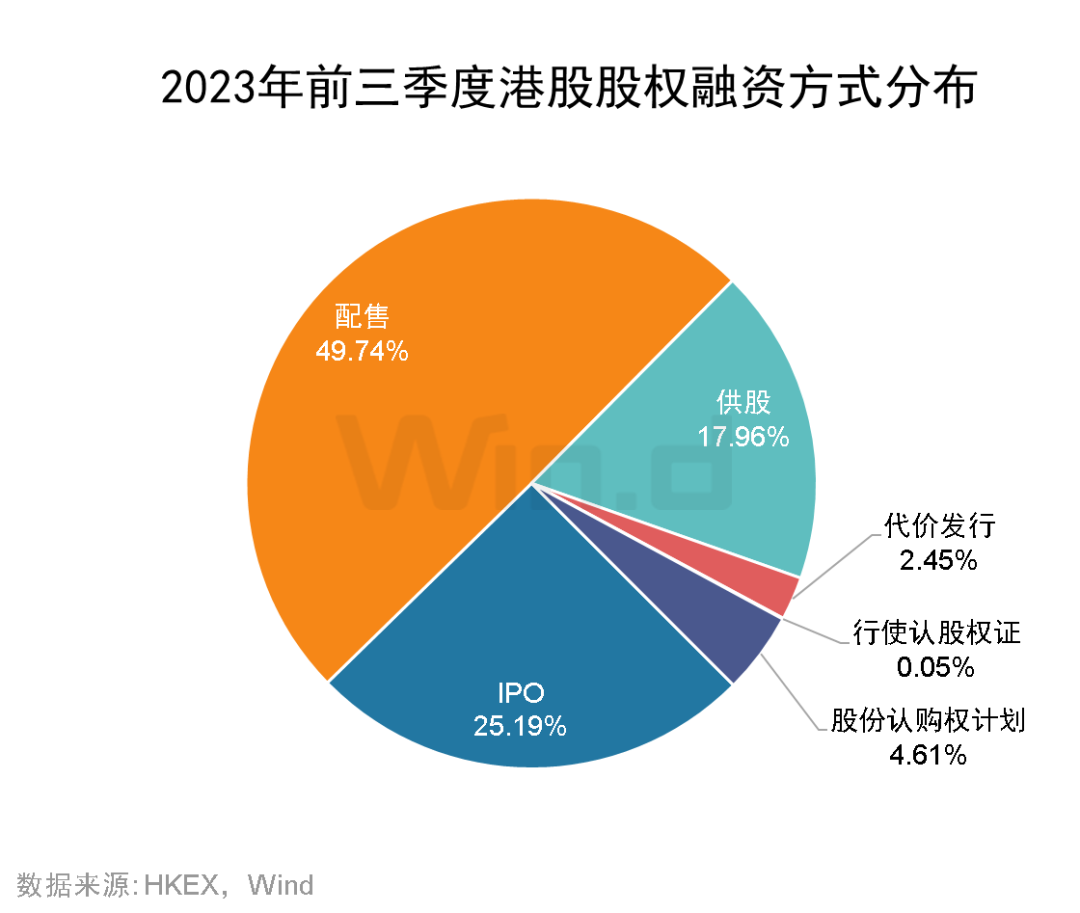

02融资方式分布

从具体融资方式来看,2023年前三季度IPO募资金额为246.23亿港元,占总募集金额的25.19%;配售募集金额为486.21亿港元,是份额最大的融资方式,占比达49.74%;供股募资金额占比紧随IPO之后,募集资金175.58亿港元,占比达17.96%。

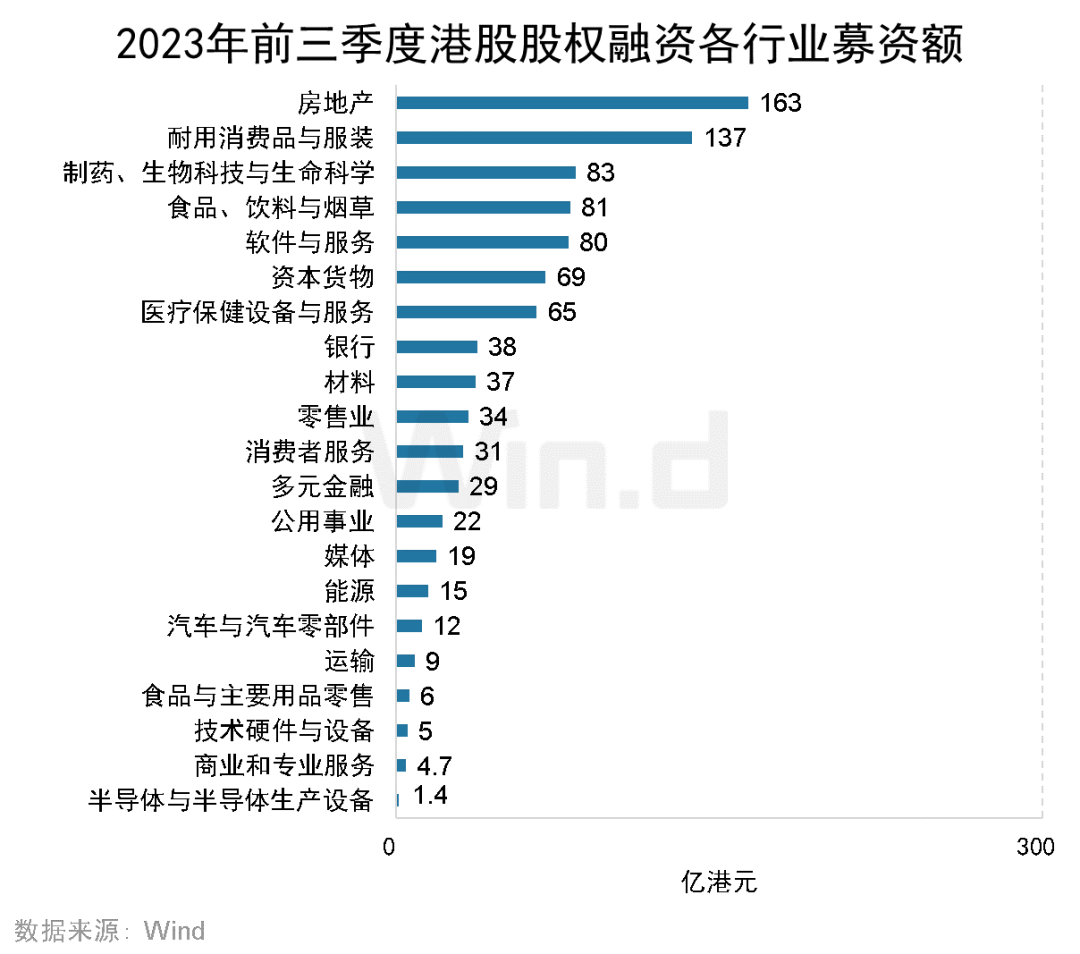

03融资主体行业分布

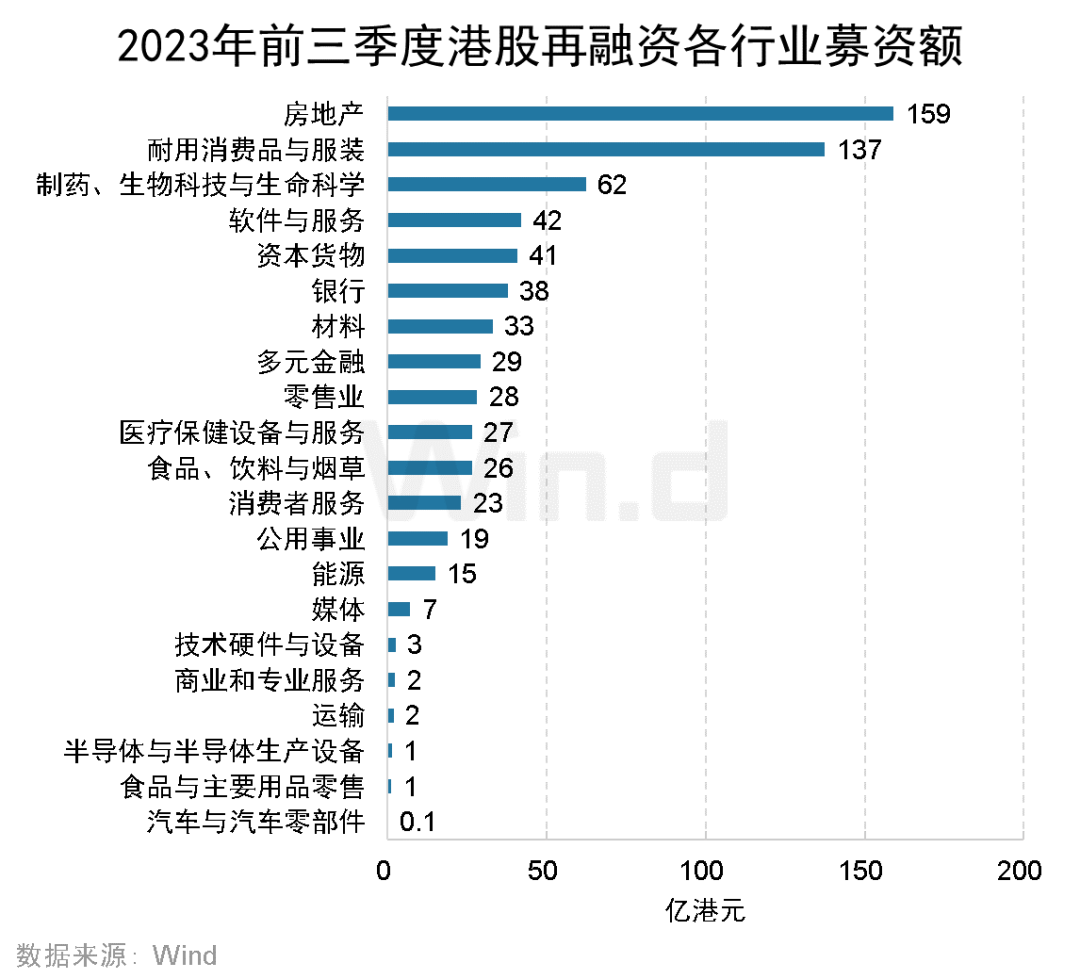

从各行业融资金额来看,房地产、耐用消费品与服装以及制药、生物科技与生命科学三个行业在2023年前三季度融资金额位居前三,募集金额依次为163亿港元、137亿港元和83亿港元。

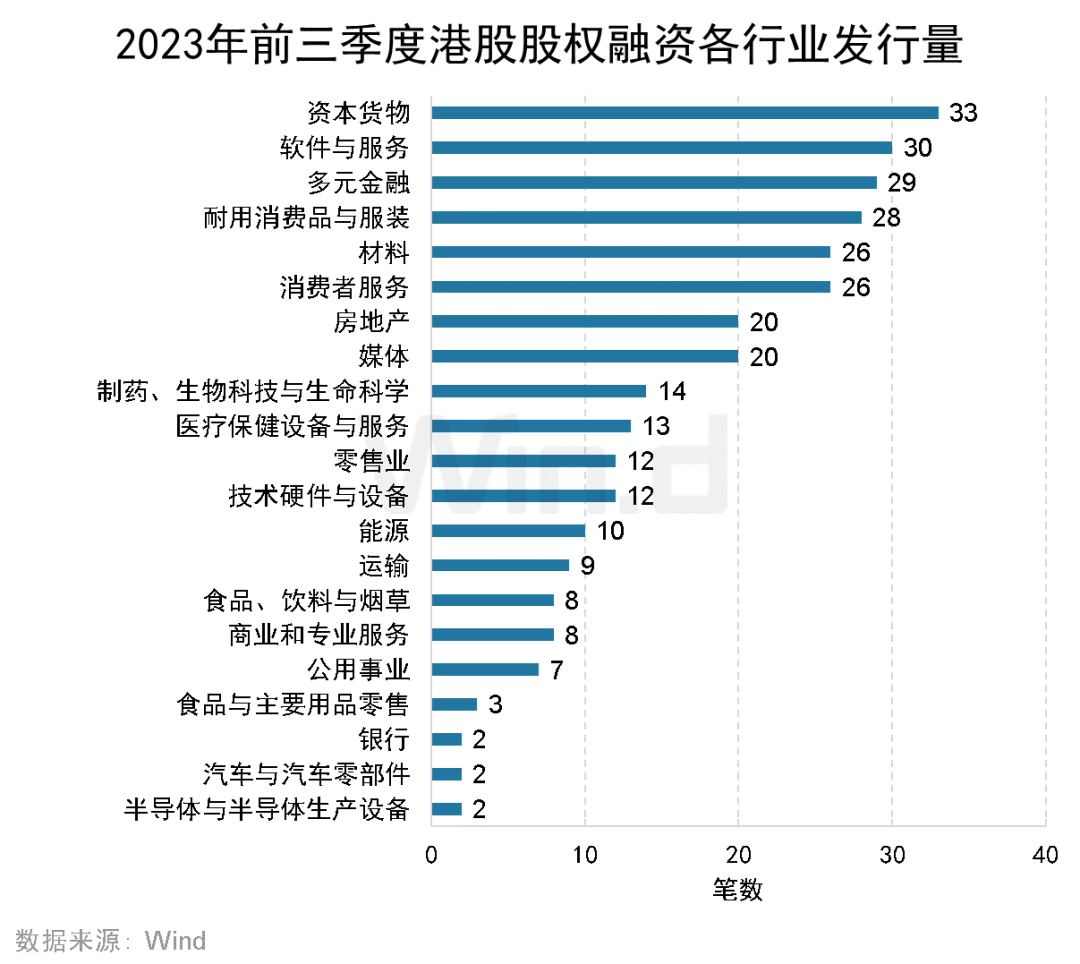

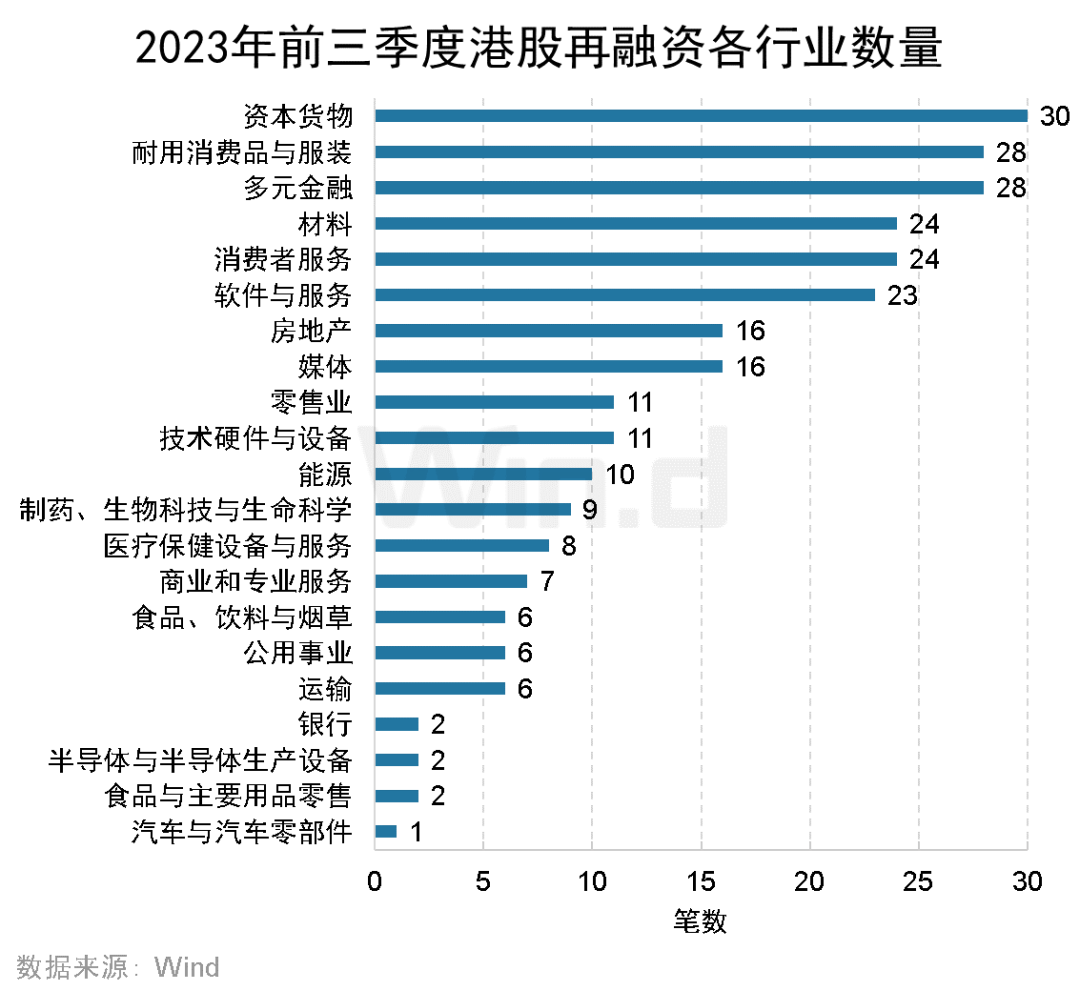

从各行业融资事件数量来看,资本货物行业以发行33起位居第一,软件与服务行业和多元金融行业紧随其后,分别以发行30起和29起位列第二名和第三名。

首发篇

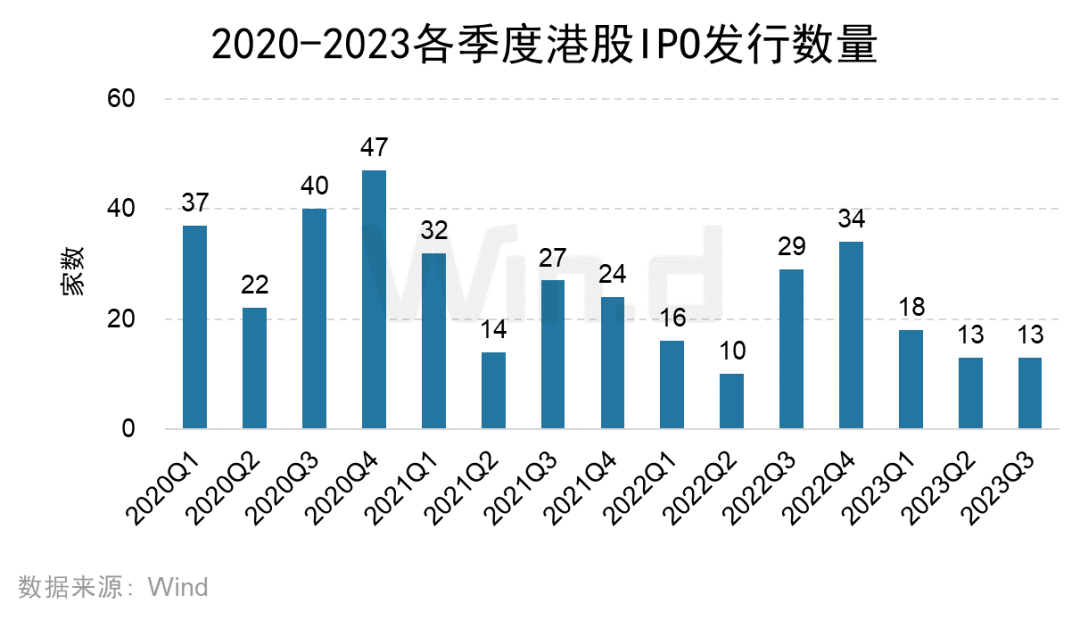

01IPO发行数量趋势

2023年前三季度港股IPO发行数量为44家,较去年同期的55家减少20%。

02IPO融资规模趋势

2023年前三季度IPO募集金额共246亿港元,较去年同期的737亿港元大幅缩减66.6%,其中,第一季度募集金额为67亿港元,第二季度为112亿港元,第三季度回落至68亿港元。

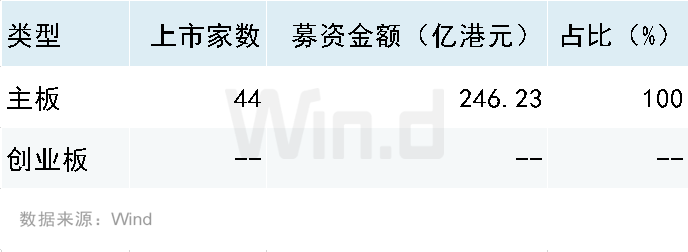

03IPO上市板块分布

从IPO上市板块来看,2023年前三季度共44家企业在香港主板成功发行上市,无创业板上市公司。

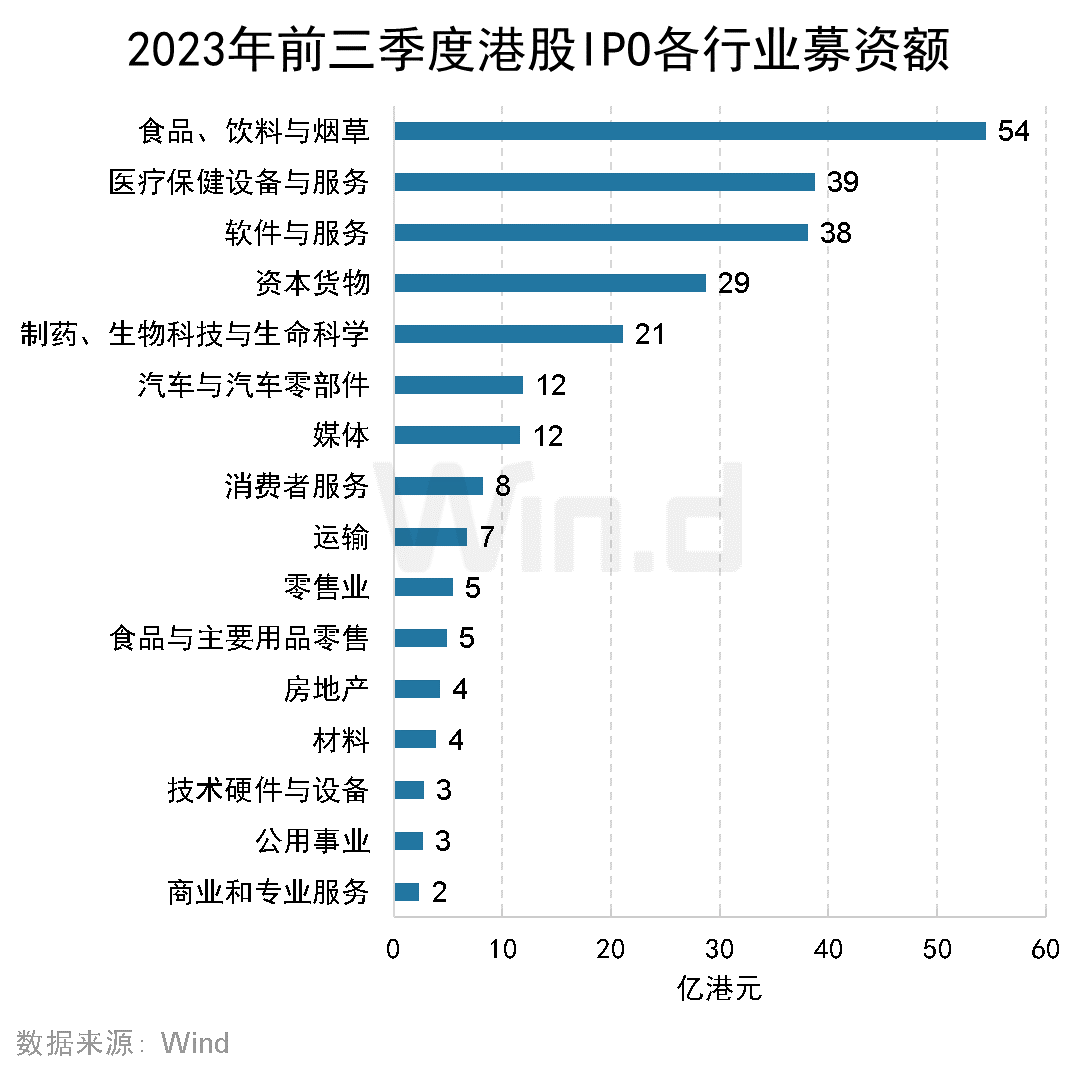

04IPO上市主体行业分布

从各行业IPO募资金额来看,IPO募资规模最高的行业为食品、饮料与烟草,募资总计54亿港元;其次为医疗保健设备与服务行业,募资金额为39亿港元;软件与服务行业位居第三,募资金额为38亿港元。

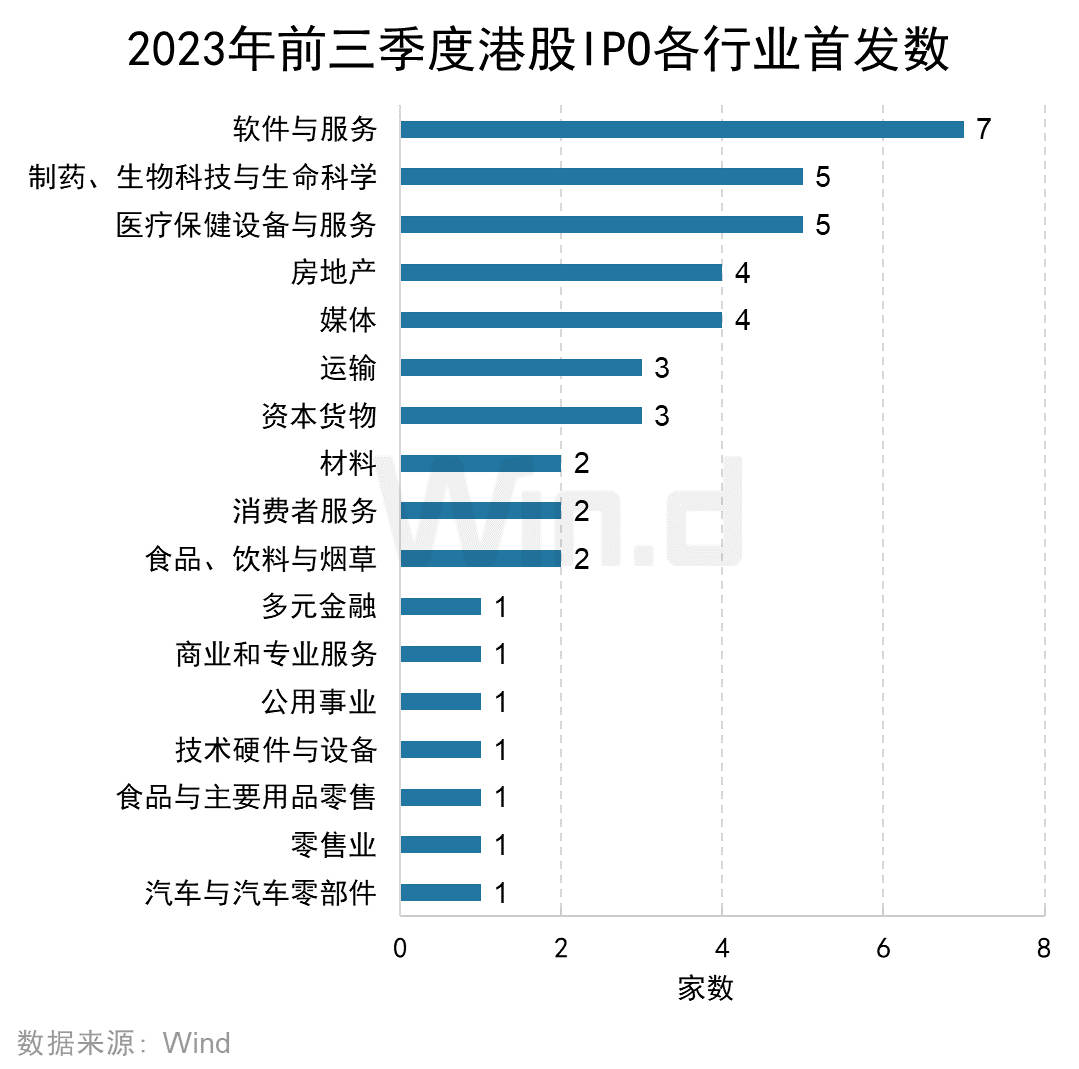

从各行业IPO发行数量来看,软件与服务行业共有7家企业IPO,位列第一;生物制药和医疗保健设备行业各有5家企业IPO,并列第二;房地产和媒体行业各有4家企业IPO,并列第三。

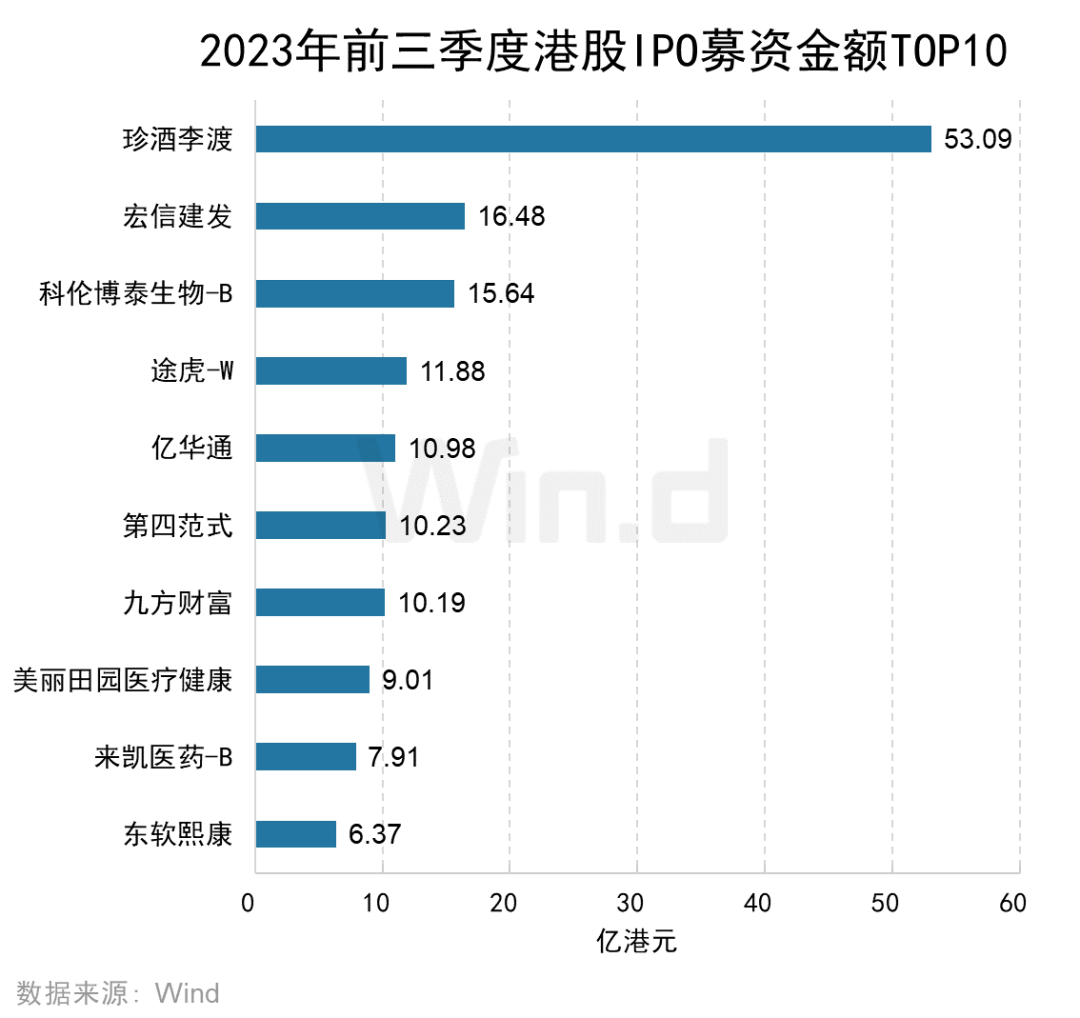

05IPO融资金额 Top10

2023年前三季度,IPO募资金额最高的公司是珍酒李渡,募集金额为53.09亿港元;宏信建发和科伦博泰生物-B分别以16.48亿港元和15.64亿港元的募集金额位列第二名和第三名。前十大IPO项目共募集151.79亿港元,占全部IPO募资总额的61.65%。

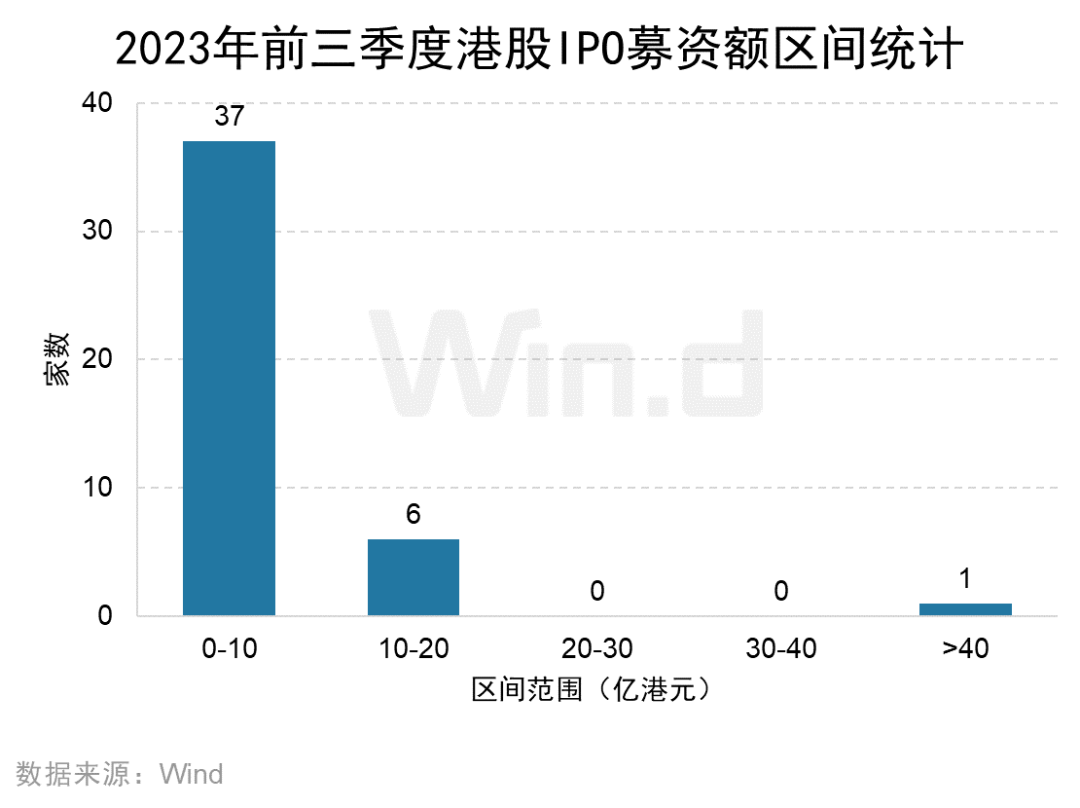

06融资金额区间统计

2023年前三季度港股IPO融资金额在10亿港元以下的数量最多,高达37家,占到IPO总数的84.09%;其次是募资金额在10-20亿港元的区间,家数为6家;仅1家IPO融资规模超过40亿港元。

再融资篇

01增发融资趋势

2023年前三季度,再融资募集总额为696亿港元,较去年同期的1,475亿港元锐减52.81%。再融资项目数量为270起,较去年同期的243起略增11.11%。

02再融资主体行业分布

从各行业再融资金额来看,2023年前三季度,再融资金额最高的行业是房地产,金额达159亿港元,主要来自越秀地产和万科企业,融资金额分别为83.6亿港元和39.15亿港元;耐用消费品与服装行业以137亿港元的募集金额排名第二,主要来自安踏体育的118.02亿港元融资;生物制药行业以62亿港元融资金额位列第三。

从各行业再融资数量来看,资本货物行业的再融资事件数量为30起,位列第一;耐用消费品与服装和多元金融行业以28起融资事件数量并列第二。

03再融资项目融资Top10

再融资募集规模最高的企业是安踏体育,募资金额达118.02亿港元,占2023年前三季度再融资总规模的16.95%;越秀地产以83.60亿港元的募资规模位居第二;万科企业以39.15亿港元的募资规模位居第三。

机构篇

01IPO承销规模排行榜

2023年前三季度,从IPO承销金额来看,中金公司以58.25亿港元的承销金额稳居IPO承销榜榜首,承销家数为16家;高盛以29.87亿港元的承销金额位居第二,承销家数为3家;中信建投以25.70亿港元的承销金额位居第三,承销家数为4家。

02IPO承销数量排行榜

从IPO承销家数来看,富途证券以担任26家IPO承销商位居榜首;华盛资本以担任19家IPO承销商位居第二;中金公司和老虎证券以担任16家IPO承销商并列第三名。

03IPO保荐规模排行榜

中金公司作为保荐人角色参与了15家IPO,承销金额约52.94亿港元,稳居保荐规模榜榜首;高盛以29.87亿港元的保荐规模位居第二,保荐家数为3家;中信建投以25.70亿港元的保荐规模位居第三,保荐家数为4家。

04IPO全球协调人排行榜

中金公司以全球协调人身份参与了16家IPO,位居全球协调人排行榜第一位。

05IPO账簿管理人排行榜

中金公司以账簿管理人身份参与了16家IPO,位列第一;富途证券紧随其后,参与了15家IPO,位列第二;工银证券和国泰君安参与了14家IPO,并列第三。

06再融资承销规模排行榜

摩根士丹利以98.60亿港元的再融资承销规模位列第一,承销数量6起;中信里昂以75.64亿港元的承销规模位列第二,承销数量4起;花旗以70.98亿港元的承销规模位列第三,承销数量4起。

07再融资承销数量排行榜

元库证券以承销商身份参与了10起再融资事件,位列第一名;摩根大通、中金公司和摩根士丹利以承销商身份各参与了6起再融资事件,并列第二。

发行中介篇

01IPO核数师排名

普华永道参与了14家IPO,位列核数师排名中的首位;安永参与了11家IPO,位列第二;毕马威参与了7家IPO,位列第三。

02IPO律师排名

IPO境内律师(涉及中国境内业务/法律)方面,竞天公诚律师事务所参与了14家IPO,位列第一;通商律师事务所参与了13家IPO,排名第二;天元和金杜律师事务所以参与了7家IPO并列第三。

IPO境外律师(涉及中国港澳及境外业务/法律)方面,迈普达律师事务所参与了11家IPO,位列第一;高伟绅律师事务所参与了8家IPO,位列第二;金杜和达维律师事务所参与了7家IPO并列第三。

本文转载自微信公众号“Wind万得”,作者:Wind;智通财经编辑:徐文强。