今日A股大幅调整,芯片半导体等赛道调整明显,中芯国际等龙头股纷纷走弱,主力资金净卖出半导体行业近27亿元,拖累科创50指数大跌3.72%,失守900点整数关口。截至收盘,沪指跌幅1.13%,创业板指跌幅2.11%,北向资金全天大幅净流出超70亿。

A股市场上,芯片、半导体等板块大幅调整,寒武纪跌超9%,中芯国际跌超8%,芯原股份、中微公司等股跟跌。

其他热点方面,游戏、电子竞技板块活跃,华立科技20%涨停;证券板块盘中异动,首创证券一度冲击涨停;旅游股表现活跃,曲江文旅一度涨停。

跌幅方面,近两日爆涨的科技股遭遇回调,先进封装Chiplet、光刻胶、半导体、中芯国际概念等板块指数跌幅居前。此外,消费电子板块下挫,苹果产业链方向领跌,瀛通通讯跌停,龙头立讯精密一度闪崩超7%。

具体来看,苹果产业链纷纷大跌,瀛通通讯跌停,立讯精密一度跌超7%,强瑞技术、安利股份等股纷纷走低。消息面上,近日,多个社交平台热传中国移动停售iPhone,对于苹果公司有可能即将发售的iPhone 15也不再继续进行合约机销售。中新网记者从中国移动集团获悉,上述消息均为假消息,对于苹果可能即将发售的iPhone 15,中国移动也会继续合作销售。

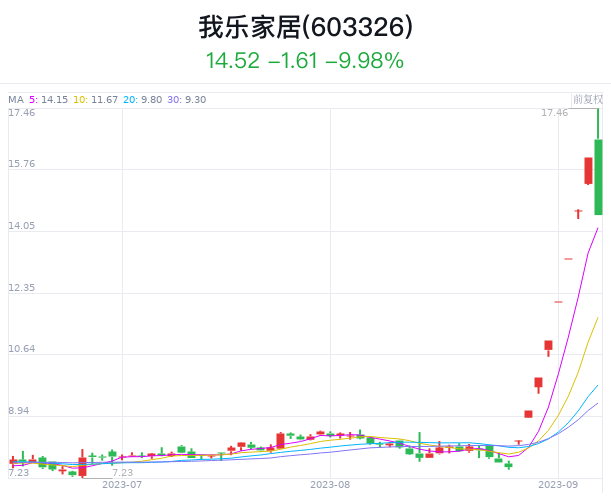

焦点个股方面,8连板牛股我乐家居尾盘跌停,消息面上,因涉嫌超比例减持,公司相关股东收到证监会立案告知书。针对股东违规减持,公司工作人员称事先确实并不知情,该股东所持股份是自二级市场购买,所以不需要预先披露减持计划。在其电话通知公司的时候已经完成减持。

从个股看,两市上涨457家,下跌4536家,59家涨幅持平。两市共23股涨停,共7股跌停。

截至收盘,沪指跌1.13%报3122.35点,成交3172亿元;深成指跌1.84%报10321.44点,成交4497亿元。创业板指下跌2.11%,报2056.98点。

资金动向

北向资金全天净流出70.73亿。主力资金重点抢筹旅游、装修建材、航运等板块,主力净流入居前的个股包括银信科技、星星科技、电科数字等。

要闻回顾

1、今年前8个月我国外贸进出口总值27.08万亿元 处于历史同期高位

海关总署今天公布,今年前8个月,我国外贸进出口总值27.08万亿元人民币,处于历史同期高位。据海关统计,今年前8个月,我国进出口总值27.08万亿元,同比微降0.1%。其中出口15.47万亿元,增长0.8%。进口11.61万亿元,下降1.3%。8月当月,我国进出口3.59万亿元,环比增长3.9%,月度进出口整体呈现平稳态势。

2、我乐家居公告相关股东被证监会立案调查

我乐家居午间公告,因涉嫌超比例减持,于范易等相关股东已于9月7日收到证监会的立案调查告知书。我乐家居公告称,本次立案事项系针对公司持股5%以上股东,公司生产经营活动不会受到影响。

3、中国移动:停售iPhone为假消息 即将发售的iPhone 15也会继续合作销售

近日,多个社交平台热传中国移动停售iPhone,对于苹果公司有可能即将发售的iPhone 15也不再继续进行合约机销售。7日,记者从中国移动集团获悉,上述消息均为假消息,对于苹果可能即将发售的iPhone 15,中国移动也会继续合作销售。

4、美国半导体行业协会总裁:没有一个国家可以扭转芯片供应链 半导体行业需要中国

前不久,刚刚结束访华行程的美商务部长雷蒙多宣称将继续向中国出售芯片,但美国“永远不会向中国出售最强大的芯片”。美国是否能凭一己之力改变半导体行业生态?美国半导体行业协会总裁约翰·诺伊弗称,没有一个国家可以扭转芯片供应链,半导体行业需要中国。中国是我们供应链的一个重要组成部分,同时也是我们非常大的客户群。如果一个国家试图凭一己之力扭转整个供应链,其成本将高得令人望而却步,而且我认为创新能力将会下降,没有一家公司、一个国家能做到这一点。

后市研判

1、中信证券:A股有望迎来新一轮盈利周期上行的起点

中信证券研报指出,2023年中报体现出明显的盈利周期底部特征,Q2单季度净利润、营收、ROE、资本开支等多项指标均出现环比继续下行。单看中报净利润的结构,亮点和拖累点均非常清晰。我们认为三季度开始,A股有望迎来新一轮盈利周期上行的起点,其中高端制造和服务类消费保持高景气,盈利增量主要来自上游资源品价格端的触底反弹,以及政策密集出台对全行业需求的边际提振。我们更新了2023年盈利预测,预计中证800/非金融板块2023年盈利增速分别恢复至+4%/+6%,大类行业层面,工业板块实现底部反转,消费和科技全年同比增速最高。

2、华创证券:白酒板块期待中秋国庆旺季表现 优选确定性龙头

华创证券研报称,当前旺季双节回款陆续启动,酒企促回款、拉动销动作密集,旺季有望实现小幅量增、价格企稳、挤压增长。首选业绩确定性与景气度兼具的茅台(业绩确定性极强,经营治理全面改善),汾酒(营销体系已回正轨,业绩及基本面依然强势),老窖(管理层和团队最市场化,业绩弹性仍足);其次推荐五粮液、洋河,均具备较强的基本面和较高性价比的估值,建议加大关注。持续推荐今世缘、古井等区域龙头,经营稳健业绩确定性强。

3、华泰证券:顺周期胜率正在提升

华泰证券指出,历史上政策博弈往往围绕“拐点、力度、有效性、有效持续性”拉锯,当前地产政策力度超预期或提振市场情绪,后续或将进入有效性验证阶段。配置上,资金面环境未发生根本性变化下,延续景气-筹码-主题的框架。景气维度,1)顺周期板块胜率提升,考察供给侧变化,建材、MDI、小金属、工业金属、钢铁等占优,2)不依赖总量经济强复苏的电子、医药、军工等;筹码维度,筛选上述行业公募配置系数中低位的行业;战略看多电子、医药,战术配置建材/MDI/小金属,军工/钢铁/工业金属基本面有正面预期,但留意筹码压力,谨慎看多。

本文转载自“腾讯自选股”,智通财经编辑:刘家殷。