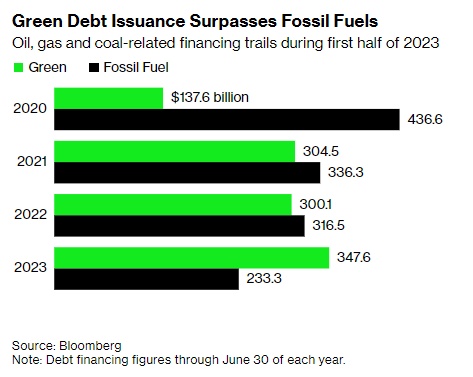

在如今这个绿色低碳转型的时代下,企业和政府在债券市场上为环保项目融资的金额首次超越化石燃料融资。

智通财经APP获悉,汇编数据显示,今年上半年,绿色债券销售和贷款安排筹集了近3500亿美元的资金,相比之下,石油、天然气和煤炭相关融资不到2350亿美元。上年同期,绿色能源融资额约为3000亿美元,化石燃料为3150亿美元。

不过,从气候的角度来看,“现在说这是否是个好消息还为时过早,”环保非营利组织Rainforest Action Network的研究经理April Merleaux表示。

Merleaux称,今年的绿色债券发行大多来自金融机构、政府、少数公用事业公司和相对较少的可再生能源公司,目前尚不清楚所有这些资金的具体用途,以及这对能源转型意味着什么。

“透明度仍然是这个市场的一个主要问题,”她表示。

以莱茵集团(RWE AG)为例,这家德国公用事业公司今年通过出售绿色债券筹集了10亿欧元(11亿美元)。该公司表示,所得款项将用于太阳能和风能项目。

但Merleaux表示,莱茵集团是欧洲最大的温室气体排放企业,也是主要的煤炭开发商。“能源转型显然需要更多的融资,但我不认为可再生能源的融资应该同时流向那些正在开设新煤矿的公司,”她表示。

油气公司现金充裕

如果分析现在的债券市场和2020年新冠疫情爆发时的情况,或许可以从另一个角度解释为什么绿色债券融资额在最近超过了化石燃料债券。

在疫情爆发时,化石燃料融资额是企业和政府从绿色债券和贷款中筹集资金的三倍多。而现在,大多数化石燃料公司现金充裕,这在很大程度上是由于俄乌冲突导致的能源价格上涨。

Bloomberg Intelligence高级信贷分析师Jaimin Patel表示,炼油商正在产生(预计还会继续)的现金流非常强劲,这些公司可能不需要进入固定收益市场来支持运营或偿还到期债务。

事实上,包括瓦莱罗能源(VLO.US)、马拉松原油(MPC.US)、Phillips 66(PSX.US)和HF Sinclair Corp.(DINO.US)在内的公司都有足够的现金余额来支付至少到2025年到期的债券,这些到期债券总偿还金额仅为43亿美元,而相关公司的预期自由现金流超过600亿美元。

Patel表示,目前的现实情况是,许多炼油行业的公司能够利用过剩资金来提高股息和回购股票,以提高股东回报。并且,鉴于炼油产能短缺,尤其是在美国,这种趋势很可能在可预见的未来持续下去。

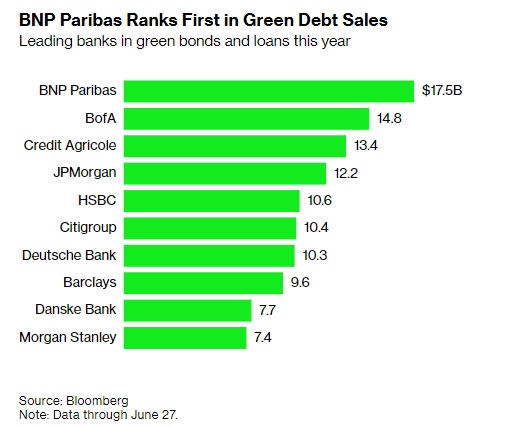

银行业受益

不管原因如何,银行业成为了绿色债券发行激增的最大受益者之一。根据数据显示,法国巴黎银行(BNPQY.US)、美国银行(BAC.US)和法国农业信贷银行(CRARY.US)今年上半年都从绿色债券交易中赚取了逾6000万美元的手续费。并且,他们碰巧也是这些债券和贷款的主要承销商。

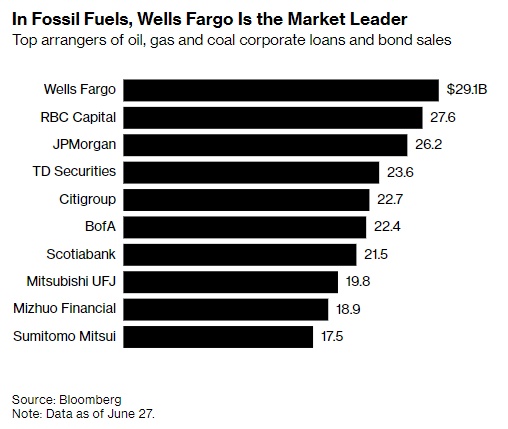

在化石燃料融资方面,富国银行(WFC.US)、加拿大皇家银行资本市场和摩根大通(JPM.US)是石油、天然气和煤炭公司债券和贷款的主要协调人。富国银行上半年在这方面的营收达到近1.05亿美元。