本文来自微信公众号“克而瑞地产研究”,作者为“CRIC研究”。

近年来,在高标仓储需求增加、国家政策支持以及房企自身多元化、提升盈利能力的需求下,越来越多的传统住宅开发企业加入了物流地产开发运营的行列。万科(02202)作为房企进军物流地产的先行者之一,发展至今已初具规模。目前万科已累计获取物流地产项目50个并设立物流地产基金,其中一二线城市建筑面积占比较大达74.9%。另外,万科在大量拿地的同时还通过参股普洛斯私有化加速了其物流地产版图的扩张,未来或将形成与普洛斯协同发展的态势。

多元化战略布局物流地产,目标行业领先

万科近年来加速了多元化业务的发展,收购印力集团商业地产、参股普洛斯私有化都极大地丰富了万科的多元化布局。从万科物流地产的发展轨迹来看,万科早在2014年就涉足物流地产,先后进驻廊坊、贵阳和武汉。2015年6月,万科撤销物流地产事业部,成立万科物流地产发展有限公司,并在住宅和传统商办地产之外,积极拓展消费地产、产业地产,而产业地产的业务重点方向之一就是物流地产。

目前,万科已累计获取物流地产项目50个,总建筑面积370万平方米,权益建筑面积283万平方米,分布在23个城市。这些物流地产项目大都选址在各城市产业集聚的空港物流园,电子商务物流园或高新技术开发区中,目前的客户主要来自于快递业和电商零售行业。其中,武汉阳逻物流项目、南京溧水物流园、南京江宁空港物流园、天津武清电子商务园等多个项目在获取项目的当年都已完工出租。

在2017年11月新获取的项目中。西安沣东项目通过收购股权获得,区位优势明显,是现存物流地中距离市中心最近的点,临近机场,可有效降低物流成本。天津滨海天津港项目位于滨海新区经济开发区,周边非高标的物流出租率在75%以上,未来会改造成为高标库,租金收益会有增长。

截止2017年上半年,万科物流地产已经有11个项目建成运营,其中9个在稳定运营。这9个稳定运营的项目出租率达98%,在行业中达到了一个比较高的出租率水平,净运营收入(NOI)也处于较好水平。物流地产作为万科多元化战略的一个重要组成部分,目前的规模在国内已具有一定的影响力。万科管理层曾表示,物流地产板块未来的目标是成为行业领先,全球第一也可预期。

投资布局逐年增加,聚焦一二线城市高标仓储需求

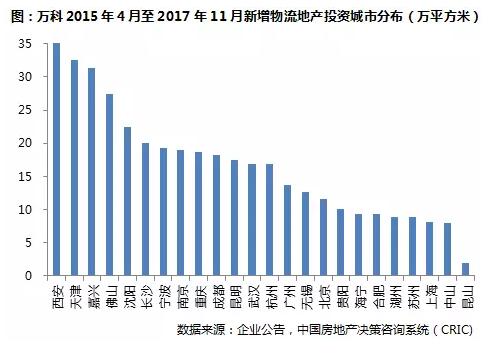

2015年以来,万科新增物流仓储用地的投资布局逐年增加,不断强化在物流地产市场的份额。2015年和2016年万科分别新获取物流地产项目建筑面积50.7万方和99.3万方。2017年1-11月万科物流地产投资步伐明显加快,新增物流地产项目32个,累计获取220万方物流用地。这主要是因为经过了近一年的商谈,大部分项目都集中在今年签约。

万科对物流地产项目的布局更倾向于一二线城市。2015年至今万科在一二线城市新增物流地产项目的建筑面积和成交金额占比分别达到了74.9%和81.1%,其中二线城市占到了较大的比重。这主要是因为万科物流地产聚焦品牌大客户、主打高标准的现代化仓储物流服务的定位。而显然,受区域经济水平和电商发展影响,一线及周边卫星城市将会有更多高标仓储的需求。

值得注意的是,万科新获取物流地产项目的权益占比也在逐年增加,新增物流地产用地的加权平均权益从2015年的50.4%上升至今年的83.3%。2017年新获取的项目中有数量近7成的项目权益在90%以上,不断上升的权益占比也说明万科物流地产的布局在2015、2016年的试水之后更倾向于独立开发运营的模式。

从城市分布来看,目前万科在西安、天津、嘉兴、佛山、沈阳这五大城市布局的建筑面积排在前五位。分区域来看,万科目前物流地产的新增土地重点布局在长三角和中西部区域,建筑面积分别占到了36.7%和34.3%。目前在长三角地区,上海拥有最优质的物流仓储设施,而随着租金水平的高企和需求外溢,经济发达的一线城市也会带动了周边二线及三四线城市的物流地产发展。

土地获取优势、物流地产基金,加速万科物流地产布局

目前一二线城市工业物流用地的资源稀缺性也是万科近两年战略布局物流地产、抢占一二线城市市场份额的重要原因。对于物流地产而言,土地资源是最为重要的资源之一。而受工业用地新政及供给侧改革影响,土地供应市场收紧,目前在一二线城市能通过开发以满足高标仓储需求的物流地产用地显得尤为稀缺。

从2015年至今万科新增物流用地的结构来看,万科作为国内地产开发的龙头企业,凭借品牌和开发能力,相比传统物流企业在一二线城市工业物流用地的获取上有较大优势。通过这两年的土地储备,万科在一二线城市的物流地产项目布局也已初具规模。对于万科而言,提前抢占一二线城市物流用地对万科物流地产战略发展的重要性不言而喻。

此外,万科不仅在土地获取方面占有优势,还借力物流地产基金加速物流地产投资布局。2017年10月,万科产业园认缴15亿元参设物流地产投资基金。该基金认缴出资总额为人民币60亿元,未来将投资于中国境内确定区域的拟建、在建及已建成的物流地产项目。

物流地产相比传统的住宅开发而言投资回报周期长、收益较为单一且需要一定的资金沉淀。因此物流信托是目前国内外物流地产后期运营的主流模式。设立物流地产投资基金可以借助外部合作方力量,通过高杠杆实现资产的周转、加快公司在物流地产领域的投资运作。

参股普洛斯私有化,协同发展、资源互补

万科在大量拿地的同时、经过了近2年的布局,2017年7月联合厚朴投资、高瓴资本、中银投以及新加坡普洛斯的创始人梅志明先生共同参与了普洛斯的私有化,交易总价约159亿新加坡元(合784亿元人民币)。其中万科占股21.4%成为第一大股东,11月末该收购要约已获普洛斯股东批准。

普洛斯的业务范围涵盖中国、日本、美国和巴西,包括了5500万平方米的物流基础设置。其中,中国市场占普洛斯总资产价值的57%,为普洛斯最大的市场。截止10月,普洛斯在中国有38个市场,建设和管理了254个物流园区和轻工业园区,覆盖了中国主要的物流枢纽,如北京、上海、深圳、成都、广州、天津等地。

与万科自己获取工业物流用地并通过基金运营不同,参股普洛斯私有化更多的是一种协作发展的战略。万科区别于厚朴投资、高瓴资本以及中银投等财务投资者,其与普洛斯中国的物流地产业务在战略层面有一定的协同效应。

万科进军物流地产的优势在于品牌与拿地开发,而普洛斯拥有运营物流地产的丰富经验,在国内物流地产市场的客户资源和物流网络也将为万科带来更多的业务发展机会。除了物流地产的开发及运营外,普洛斯的业务还涉及物流地产基金管理。双方通过资源互补、发挥各自的优势可以带来更大的价值增量。另外,普洛斯在私有化并新加坡退市之后、未来可能谋求在港股上市。万科作为第一大股东,对港股上市的也会有一定的帮助。

我们认为中国的物流地产行业正处于成熟期并稳定增长,机遇与挑战并存。而万科作为房企进军物流地产的先行者,在高标仓储需求增加和工业物流用地日益稀缺的背景下,目前在一二线城市的重点布局已初具规模。相信未来在自有物流地产基金和参股普洛斯的协同效应下,万科物流地产离行业第一的目标将越来越近。(编辑:胡敏)