本文来自“雪球网”,作者为雪球号“流水白菜”。

保险公司的保单是值钱的。 每一张保单,每年都自动会释放出利润。 所以,保险公司的价值包括两个部分:净资产和保单的有效业务价值。

一、保险公司的内含价值

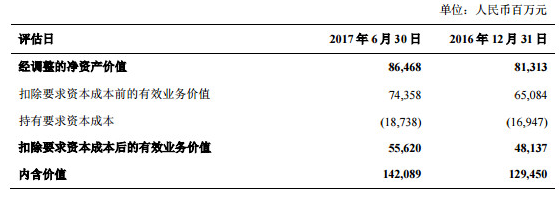

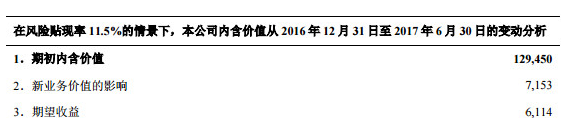

以新华人寿17年中报为例:内含价值=净资产+有效业务价值

16年内含价值 1294 = 813(净)+481亿(有效)

17年中期 1421=867(净) +556(有效)

二、保单是值钱的

保险公司除了净资产值钱,同样还值钱的包括保单。

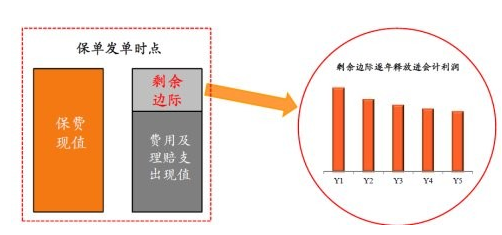

一张保单,一部分是费用和理赔,另外一部分是利润(剩余边际) 利润是未来每年释放的。(注:剩余边际,是有效业务价值释放后的说法)

从上图可以看出,剩余边际是每年到点就自动释放出来 下图分别是中国平安和新华人寿2017年的中报。

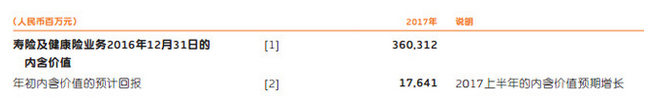

平安2017年中期,自动释放了176亿的利润(年初内含价值的预计回报)

这个预计回报是到点触发的。到这个点,保险公司就能收到的钱。

同样,新华人寿也有一个期望收益,这个期望收益,也是到点收钱。

三、保单值多少钱,这是个问题

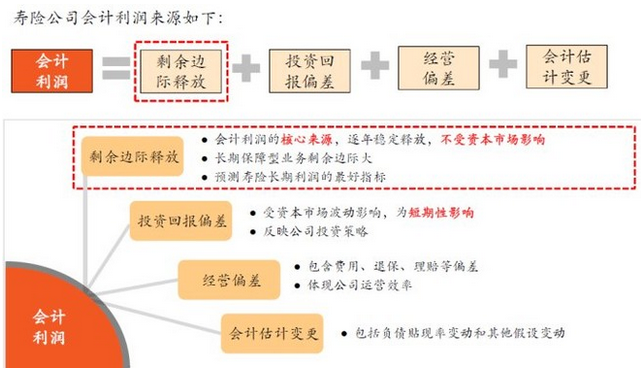

1、一张保单值多少钱(会计利润),主要看剩余边际释放。

2、一张保单值多少钱,是假设出来的,具体经营会有偏差。

3、保险公司的假设往往很保守,这样,保单的假设价值(有效业务价值才有效)市场才相信。

4、这些假设,主要包括投资回报,经营等。

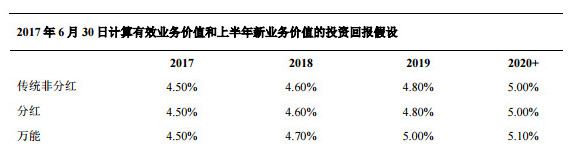

四、保险公司的假设一般很保守

下图为新华的投资假设,这个假设,现在看起来,买银行理财产品就能达到。

长期来说,十年期国债达到3差不多就可以。(过去十年,十年期国债的平均为3.5)

所以,假设是保守的。

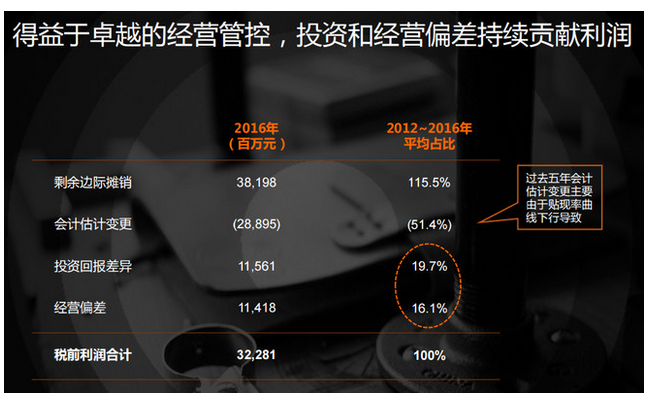

从平安的半年报中,由于假设保守,平安的保单释放的利润比假设的高很多,注意看第5项和第9项。

第5项,运营假设中,贡献了123.8亿的利润。第9项,投资回报差异,贡献了160亿的利润。

中国平安出色的经营,半年时间,由于假设保守和投资上的运气,多贡献出290亿的利润。

保单的实际释放出来的利润,远高于假设。

保单是值钱的, 如果认真看,还会看明白一点:保单的利润是滞后的。

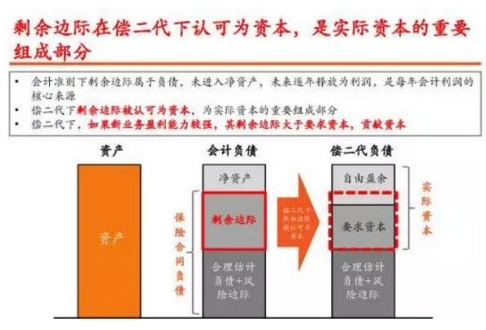

附:偿二代让保险公司变为轻资产

从上图偿一代和偿二代的最大区别:

偿一代:1-5年,账面亏损。

偿二代:1-5年,账面盈利。

前些年,保险喜欢融资,不爱分红。因为保费一增长,资本就不够了。是重资产。更不喜欢销售保障型的产品,一个原因是这类产品资本消耗更为剧烈。

现在,销售保障型产品,利润兑现的速度更快。是轻资产。所以我们看到保费大增的情况下,偿付能力还在上升。同时,分红逐渐慷慨。

不融资爱分红,叫人怎么不喜欢呢?

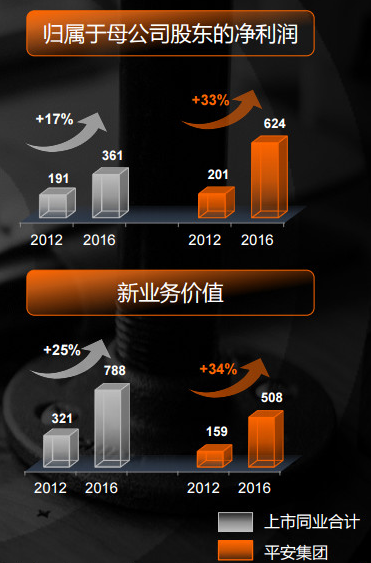

五、新业务价值增长路径

保险公司每年都要销售不少保单,这些保单的价值,就是新业务价值。

新业务价值增长,一般的办法是:1、更多的人; 2、人的效率提升。

这张图是平安的(这篇文章也都是),可以从中看到整个行业的总体趋势:由于代理人增长非常迅速,叠加了效率的提升,新业务价值保持了高速增长

六、每一年的利润,由上一年的保单价值决定

保险公司的利润,是由历年囤积的保单,按年提取的。 这个保单总量的价值,我们叫它剩余边际(不考虑税收等因素单纯的叠加),每年释放出来的利润,就是剩余边际摊销。

12年剩余边际余额 1683亿 ,13年就释放159亿的利润(摊销)(税前)。

13年剩余边际余额 1993亿, 14年就释放187亿的利润。

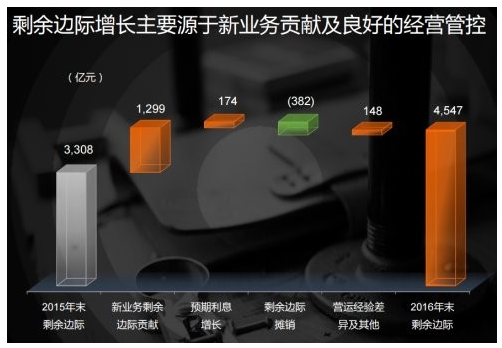

15年剩余边际余额3308亿,16年就释放382亿的利润。

所以,我们很容易得出这么一个结论: 第二年的保险公司的利润,在不考虑其他因素的情况下,是很容易预测的,大概就是上一年,剩余边际的百分10左右。16年剩余边际4500亿,那么,不考虑其他因素的情况下,平安寿险的利润就有450亿。(税前)

七、利润的扰动

从某种角度来说,保险公司的利润很容易预测,但考虑到保险其他因素的扰动,保险的业绩就变得扑所迷离。比如准备金的计提和抽取;比如投资收益的大增大减,比如运营效率的提升或者下降。

16年,中国平安剩余边际摊销382亿,但最终的结果,在几大因素是百亿百亿的扰动下,充满了各种刺激。

对这些因素,我们一般会用跨越牛熊的视角来判断,会用十年期国债十年的均值来判断,会用数年的运营效率来判断。这些扰动项,长期投资者会看得淡:上下波动,均值回归。

此外,中国平安还提供了一个12-16年的平均占比,我们可以看到平安投资和运营上的优秀(或者也可以说假设上的过度保守)。

八、剩余边际的增长基础

剩余边际要增长,前提是剩余边际的生成,要比摊销来得更多。 按照网友的说法,入水要大于出水。

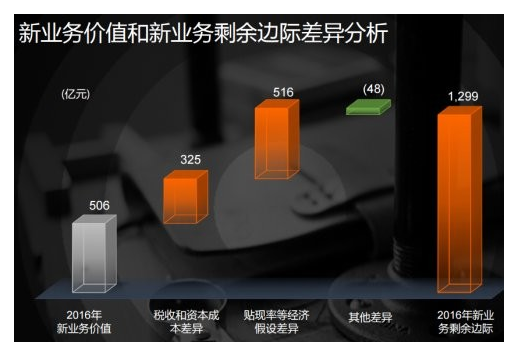

入水:16年,平安的剩余边际生成了1299亿,出水:16年,平安的剩余边际释放了382亿,入水是出水的3倍多,所以,剩余边际高速增长。

每年的保单价值高速增长,入水远高于出水 生成远高于释放,所以是高成长,假如明年开始,平安的保单价值不再增长,但每年利润每年百分30的增速,入水要等于出水,也要等到5年后。

450*1.3*1.3*1.3*1.3*1.3=1670亿(平安的剩余边际17年大概增加了1500亿),境外保险公司为什么估值不高,因为很多公司,入水等于进水,他们已经没有什么成长性了。

下图可以看出,中国所有的保险公司都处于快速的增长周期:

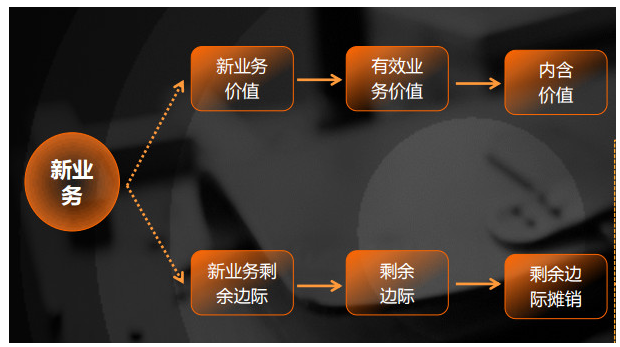

附:两种视角下的保险公司

保单能赚多少钱,有两种视角。 保险公司提供了两种视角:

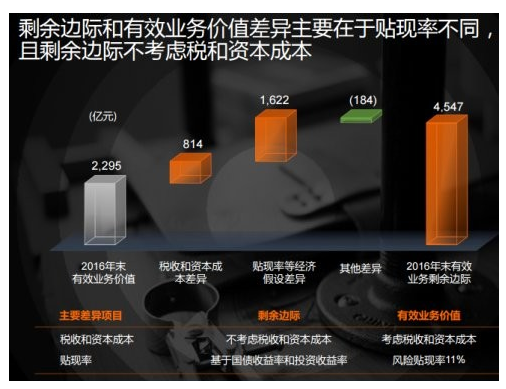

第一种:【新业务价值---有效业务价值(每年保单价值的总和)】一脸谨慎,不仅考虑了税收,资金成本,而且贴现率什么的考虑得特别高,叫目的是为了告诉投资者说,你看,我多么保守。

第二种:【剩余边际】花一样好看,直接把未来所有年份释放的利润加在一起, 不考虑税收,不考虑资金成本,所以第一眼看到的人晚上做梦也会笑。 这种视角,主要是偿二代下,剩余边际作为认可资本存在。

附二:剩余边际和-有效业务价值的差异。

两者差异:

(编辑:胡敏)