本文来自“玩转港股”微信公众号,作者为杨饭。

号称四大股份制银行的招商银行(03968)、民生银行(01988)、浦发银行与兴业银行,其实早在七八年前,在国内银行发展普遍同质化的情况下,其各自的业务发展实是各有千秋、难分伯仲。招商银行在一代银行家马蔚华的带领下,背靠招商局这棵大树,稳扎稳打,零售业务极具特色;而民生银行则依靠民营机构的背景、机制灵活,在董文标这员闯将的冲锋号角下,高歌猛进;兴业银行虽然偏居一隅,但李仁杰的运筹帷幄之下,素有“同业之王”,的美誉,浦发银行更是立足于全国经济中心大上海的背景,发展对公存款,甚是稳健。

但岁月是把杀猪刀,几年的时间过去了,当年并驾齐驱的四大行现在的发展方向则出现了极大的分化,招行一马当先,兴业浦发稳扎稳打,而民生则逐步垫底;我们今天就选择发展最好的招商银行与渐趋落后的民生银行做个对比,抓取几个最能代表银行业经营能力与发展质量的几个主要指标来看看这么多年过去了,学霸的各项指标到底给了银行业多少压力?

相关数据均为2017财年第三季度财报数据,货币单位为人民币。

招行的营收是民生的1.6倍,大幅领先。

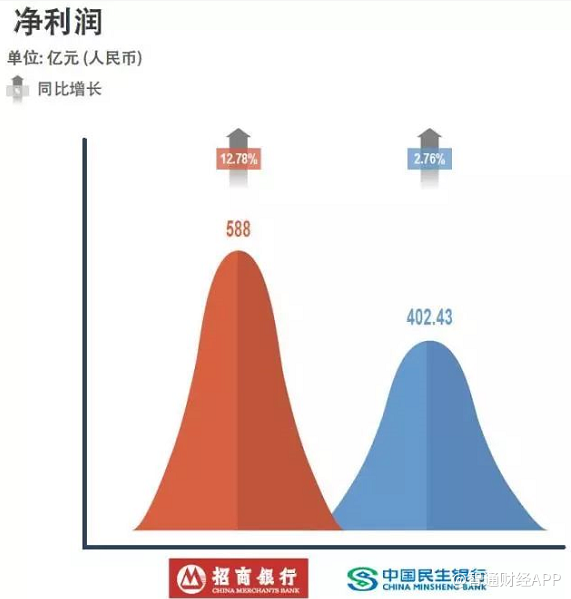

招行的净利润是民生的1.463倍;且同比增速更快,全部25家上市银行中排第5,超过招行的都是地方性银行,如贵阳、南京、常熟及宁波银行,民生是倒数第7。

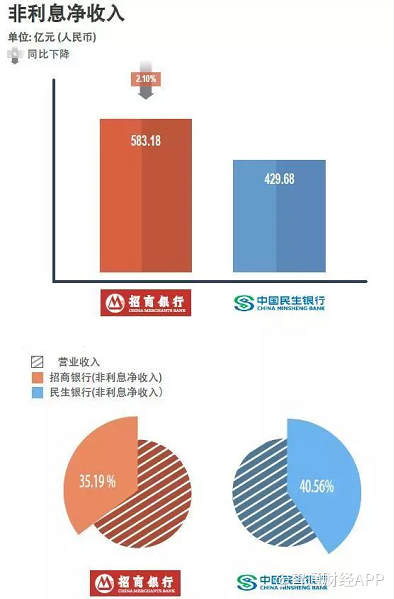

在非息收入方面,民生银行要好于招商银行,可以说是一大亮点。

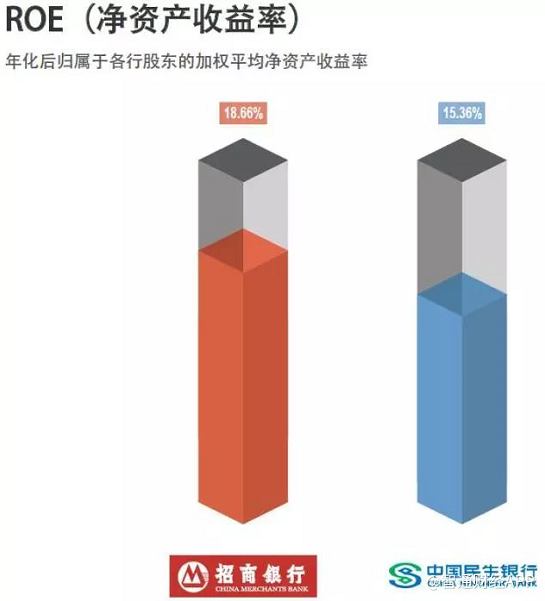

招行的净资产收益率超过民生3.3个百分点,显示了更高的资产盈利能力;

另外,在全部25家上市银行中,招行roe仅次于贵阳银行(19.02%)和宁波银行,而前两者都是地方性银行,民生排第8。

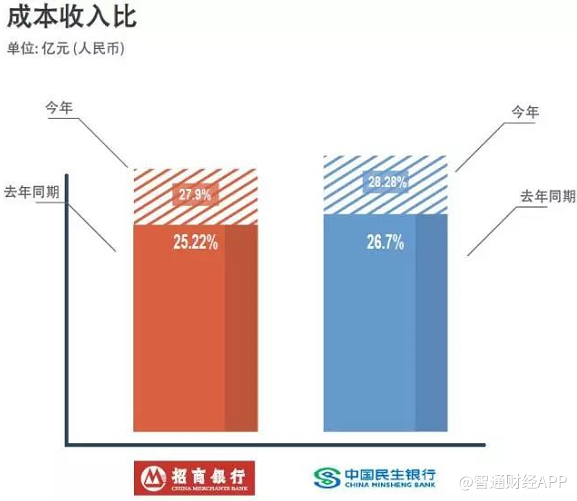

两者较为接近,都显示了较低的成本收入比。

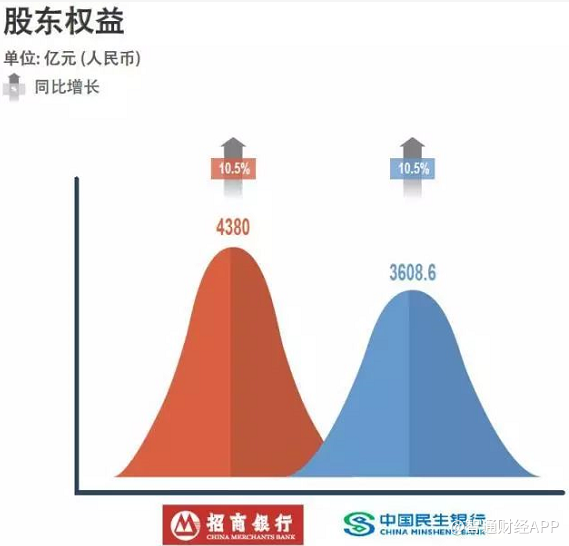

股东权益招行是民商的1.214倍,体现了更大的股东权益规模。

资产质量

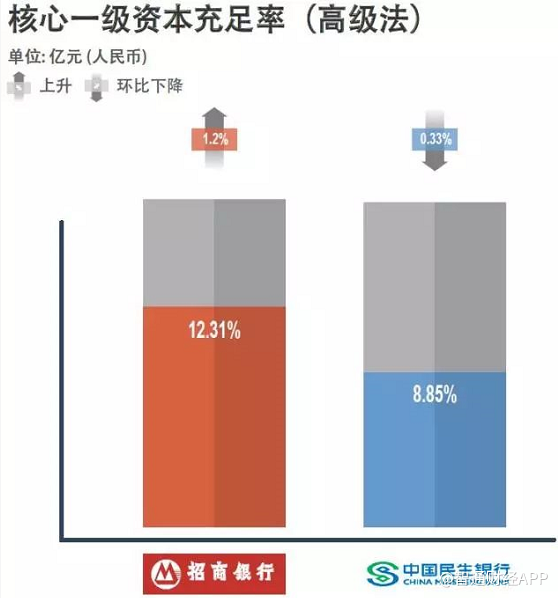

招行的核心资本非常充足,远高于民生。

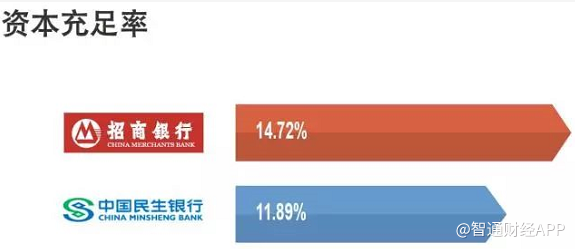

招行的资本充足率领先民生近3个百分点。

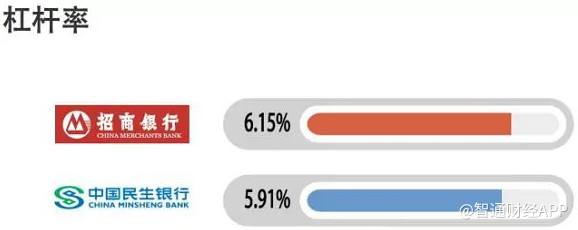

招行使用了略高的杆杆。

招行的拨贷比在几大股份制银行中是最高的,可以开始反哺利润了。

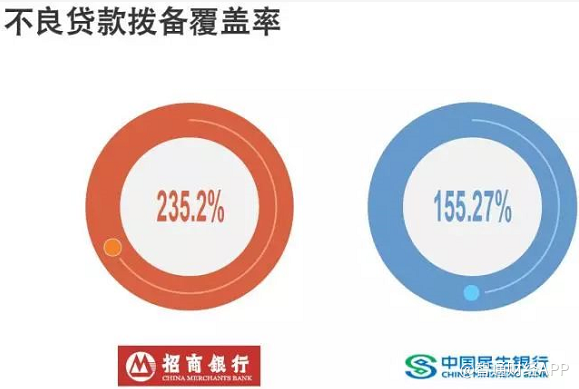

相对民生而言,招行的拨备计提较为充足,大幅领先80个百分点。

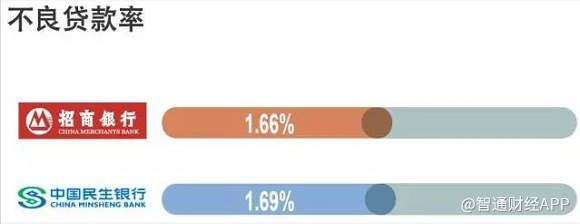

两者的不良贷款率均处于较低的水平,显示资产质量基本企稳。

注:“高级法”指2012年6月7日中国银监会发布的《商业银行资本管理办法(试行)》中的高级计量方法。

市场估值

以截止2017年11月3号港股市场的股价为基准;

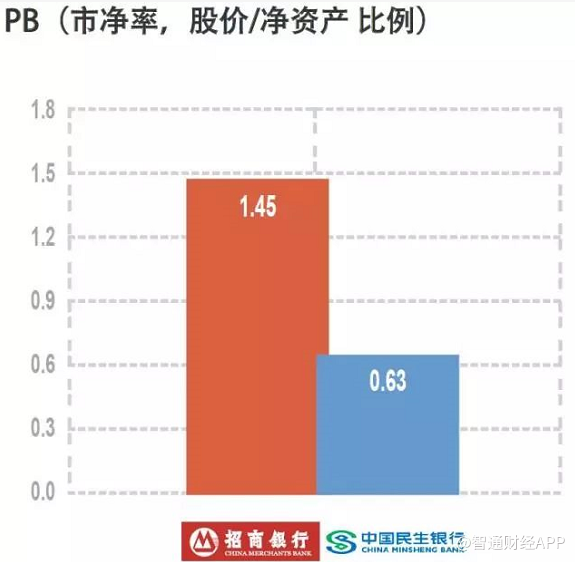

用市净率来估值,招行是民生的2.3倍。

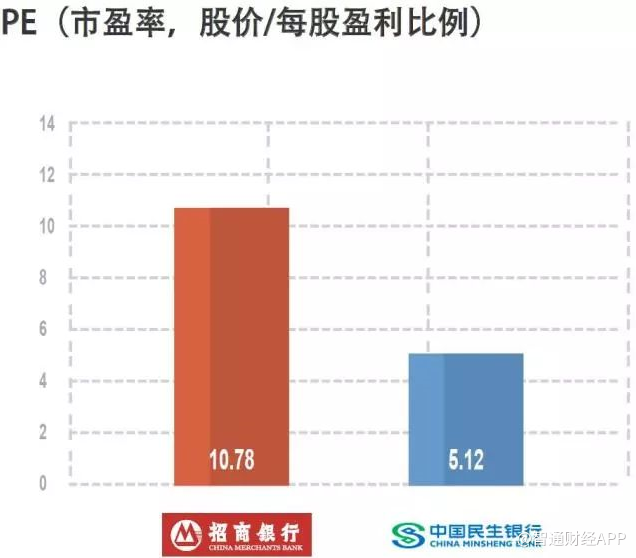

用市净率来估值,招行是民生的2.1倍。

结论

总体上看,招商银行的盈利稳步增长,非利息净收入同比下降,但仍占营业总收入比较高,经营效能保持良好水平,资本使用效率保持稳定;同时资产质量稳中趋好,拨备计提稳健审慎;发展全面向好,全面体现了一个优质银行的方方面面,确实为银行业中名副其实的学霸。

相比较招行各个指标,四大股份行都显得略微落后了。例如民生银行的核心资本充足率,只有8.85%,仅略高于监管指标,资本金的压力较大,限制了进一步提高分红的可能;而反应资产质量的拨贷比、不良贷款拨备覆盖率上也大幅低于招商银行。相比全面优秀的招商银行,股份行的同学们需要加把劲了!

落后就要挨打,资本市场也是如此,所以最终体现在市场上的估值,就是招商银行大幅领先于民生银行,无论是在PB(市帐率)还是在PE(市盈率)上,,招商银行享受的估值都是民生银行的1倍以上,虽然他们之间的并没有1倍以上的差距。

其实,换个角度看,只是因为招商银行太过优秀而已,实事求是的评价民生银行相对国外同类银行,各项指标也是中规中矩了,而且民生银行也并非一无是处,例如在零售收入占比上高达36.88%,甚至盖过了以零售见长的招商银行。学渣其实也曾经是学霸,只不过种种因素落后了,而学霸是否会持续保持领先地位呢?未来总是充满不确定性的!是选择估值较高的学霸,还是低廉的只是暂时落后但有潜力向上的落后者呢?这是一个难题,相信聪明如你的投资者,心中会有自己的答案。

(编辑:王梦艳)