智通财经APP获悉,3月24日,因发行人已完成财务资料更新,根据《上海证券交易所股票发行上市审核规则》第六十二条规定,上交所恢复江苏艾森半导体材料股份有限公司(简称:艾森股份)发行上市审核。华泰联合证券为其保荐机构,拟募资7.5亿元。

2022年12月30日,江苏艾森半导体材料股份有限公司因发行上市申请文件中记载的财务资料已过有效期,需要补充提交。根据《上海证券交易所科创板股票发行上市审核规则》第六十四条有关规定,上交所中止其发行上市审核。

招股书显示,艾森股份主要从事电子化学品的研发、生产和销售业务。发行人围绕电子电镀、光刻两个半导体制造及封装过程中的关键工艺环节,形成了电镀液及配套试剂、光刻胶及配套试剂两大产品板块布局,产品广泛应用于集成电路、新型电子元件及显示面板等行业。公司下游客户主要集中在集成电路封装和新型电子元件制造领域,涵盖了长电科技、通富微电、华天科技、日月新等国内集成电路封测头部厂商以及国巨电子、华新科等国际知名电子元件厂商。

据了解,艾森股份用于先进封装Bumping工艺的电镀锡银添加剂已通过长电科技的认证、尚待终端客户认证,先进封装Bumping工艺的电镀铜基液(高纯硫酸铜)已获得华天科技的正式订单;先进封装用g/i线负性光刻胶、OLED阵列制造正性光刻胶(两膜层)及晶圆制造i线正性光刻胶亦分别通过长电科技、京东方及华虹宏力的认证并获得小规模订单。上述产品目前的主要供应商均为国外企业,公司产品在技术水平上已经满足行业头部客户的需求,相关产品的技术突破有助于提升国内半导体关键材料的自主供应能力。

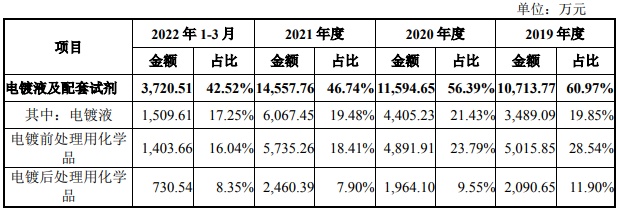

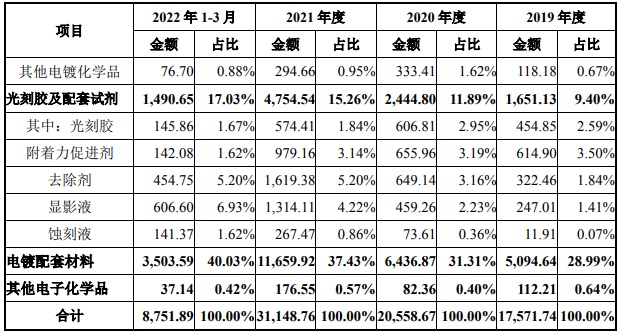

报告期内,公司主营业务收入按产品类别构成情况如下:

根据中国电子材料行业协会的数据,全球在集成电路、显示面板、光伏三个应用领域所使用湿化学品量的比例约为46%、36%及18%。2021年全球在三个应用市场使用湿化学品总量达到458.3万吨。

根据中国电子材料行业协会的数据,2021年中国集成电路晶圆制造(即前道工艺)用湿化学品市场规模38.3亿元,同比2020年的32.8亿元增长16.8%,随着国内诸多晶圆厂的投产,湿化学品的需求量也将随之增加,预计2025年中国集成电路前道晶圆制造用湿化学品市场规模将达到53.1亿元。

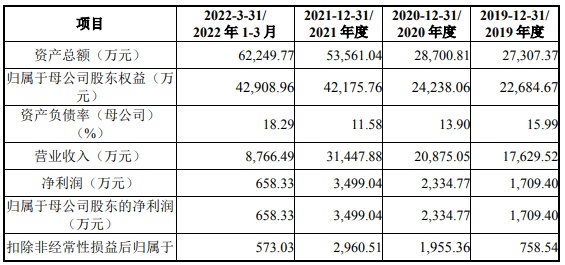

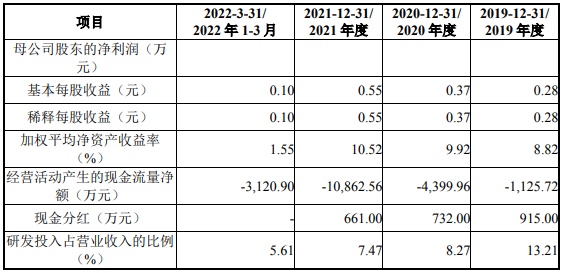

财务方面,于2019年度、2020年度、2021年度,公司实现营业收入约为1.76亿元、2.09亿元、3.14亿元。净利润分别约为1709.4万元、2334.77万元、3499.04万元。

需要注意的是,招股书提示,公司存在毛利率下降的风险。艾森股份产品包括电镀液及配套试剂、光刻胶及配套试剂以及电镀配套材料三大类别。报告期各期,公司主营业务毛利率分别为36.32%、35.87%、29.31%和23.74%,毛利率呈现持续下降的趋势。其中,电镀液及配套试剂板块的毛利率分别为48.76%、50.61%、46.41%和44.44%,光刻胶及配套试剂板块的毛利率分别为53.63%、45.70%、31.96%和20.17%;电镀配套材料产品的毛利率分别为4.21%、5.46%、6.59%和2.91%。

报告期内,公司电镀液及配套试剂产品毛利率受原材料价格上涨影响小幅下降,但仍保持在较高水平。公司主营业务毛利率持续下降,主要系受锡材价格大幅上涨的影响,公司电镀配套材料的收入占比持续提高,但毛利率水平较低,拉低了公司主营业务的毛利率水平;同时,由于光刻胶及配套试剂产品收入仍处于快速增长阶段,收入结构变化较大,低毛利的去除剂、显影液类的产品占比提高,使得2021年及2022年1-3月板块毛利率大幅下降。