智通财经APP获悉,在美联储主席出人意料的强硬言论加剧了对美国国债的抛售之后,亚洲债券看起来比其他新兴市场债券更有能力承受进一步的波动。相对于欧洲、中东、非洲和拉丁美洲等新兴市场地区,亚洲债券对美国国债收益率走势的敏感度较低,因其基本面普遍更为强劲。

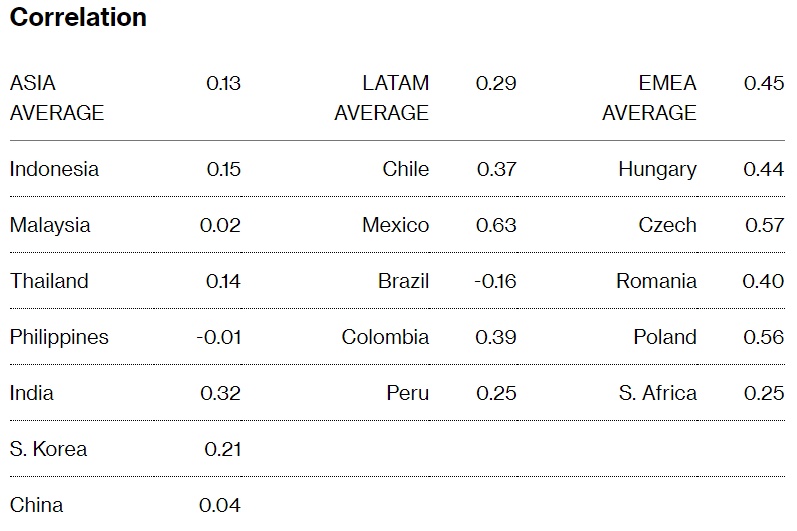

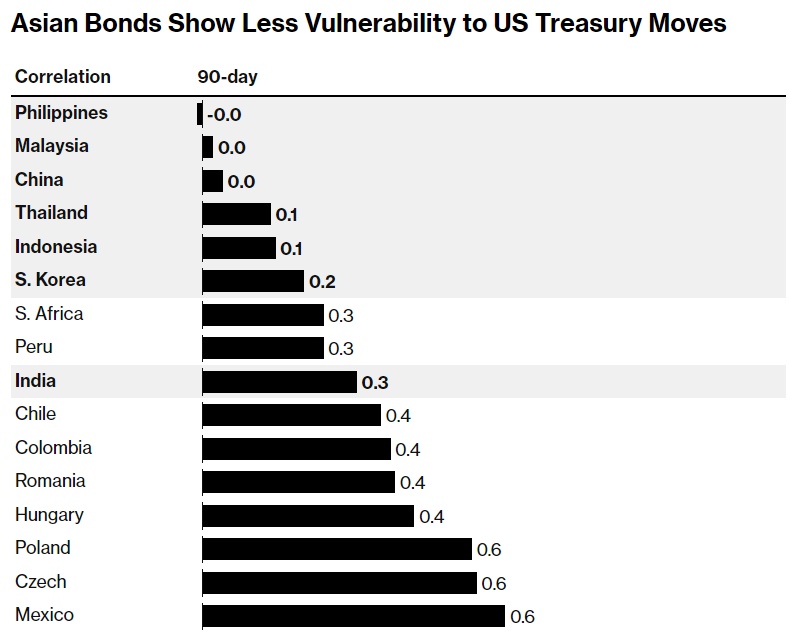

在90天期间,亚洲债券与美国国债的日均相关系数为0.13,欧洲、中东、非洲和拉丁美洲债券的日均相关系数分别为0.45和0.29。美联储主席鲍威尔周二发表鹰派言论后,美国国债收益率大幅波动,突显出美国债券市场的波动性持续加剧。这可能会提升亚洲债券的吸引力,因为它们的贝塔系数相对较低。贝塔系数是衡量资产相对于整体市场波动性的指标。

新加坡Maybank Securities固定收益研究主管Winson Phoon表示:"预计亚洲地区本币债券相对于公债收益率的贝塔系数将继续走低,因最高利率的能见度较好。该地区还受益于核心通胀缓解和货币稳定。"

亚洲几个主要经济体的政策利率已达到或接近极限水平。根据媒体调查的经济学家的中位数,印尼央行已暗示不需要再加息,而印度、马来西亚和韩国的基准利率似乎已接近峰值水平。泰国和印尼的核心通胀率已连续两个月下降,而韩国2月份的核心通胀率6个月来首次放缓。

此外,相对于全球新兴市场债券,亚洲债券被认为具有更低的信用风险,这导致在美国金融状况出现收紧迹象后,抛售规模较小。亚洲债券的五年期信用违约掉期平均为70个基点,低于欧洲、中东、非洲地区债券的147个基点和拉美的151个基点。

拉美债券也更容易受到美国收益率波动的影响,因为拉美与美国的贸易联系更紧密,而且墨西哥等国家的政策制定者倾向于与美联储同步加息。