受疫情的影响,海底捞(06862)的业绩持续承压了两年。不过,日前公司发布2022年业绩盈喜公告,大有困境反转之势。

22年啄木鸟计划收效明显,23年或迎新一轮扩张

智通财经APP了解到,2月24日,海底捞发布2022年年度业绩预告。报告显示,2022全年公司实现营业收入不低于346亿元,同比下降不超过15.8%;净利润不低于13亿元,剔除票据收益,即公司注销从公开市场及以要约收购方式回购的2026年票据确认收益约为3.29亿元,净利润不低9.71亿元。去年同期为-41.61亿元,2022年公司业绩明显改善。

分年度来看,2022年下半年海底捞实现营业收入不低于178.36亿元,同比下降15.1%,净利润不低于15.67亿元。不仅如此,与同行对比,海底捞的净利率改善也好于预期。数据显示,2022年下半年海底捞的净利率为6.9%,而九毛九为3.2%,百胜中国为5.4%。

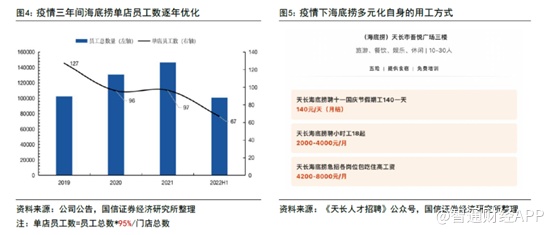

根据调研数据显示,目前海底捞单店约70-90人,较巅峰期大幅简化,此外公司2022下半年引入灵活用工模式,按翻台率配置门店人手,同时调整薪酬结构为“低底薪+高分红”模式,重心放在改善和提升已有门店的经营情况而非开新店。

除此之外,2021年11月海底捞开始实施“啄木鸟计划”,2022年上半年公司新开18家门店,关闭26家门店,由于新店短期内无法大量创收,因此收入端有所下滑,但是“啄木鸟计划”将效益较差的门店关停也减少了运营成本,为净利率恢复做出了贡献。

不过,2022年中报公司也表示,计划择机启动“硬骨头”门店计划。即公司考虑将部分“啄木鸟计划”关停的门店重新开业。管理层会在重新评估这些关停门店的选址、物业条件、人员配置、经营面积、经营提升潜力等因素,在满足市场条件,保证顾客满意度、不影响现有门店经营表现及人员充足的情况下,循序渐进地选择符合重新开业条件的“硬骨头”门店。目前在“啄木鸟计划”逐步过渡至“硬骨头计划”的规划下,

据国信证券研报显示,海底捞2023年1月同店数量(1100家),同店翻台率基本恢复到2022年同期水平;从线级城市看,三线及以下城市恢复最好,其次是二线,最后是一线;1月新开2家门店,且门店均在二线城市。2022财年尤其是下半年利润端的强势反弹,代表着公司内部调整已经接近尾声,伴随着国内经济的复苏,2023年门店扩张有望重回高增,2023年极可能是海底捞新一轮门店扩张的起点。

火锅行业快速复苏,龙头将持续向好

餐饮市场的逻辑简单可以归为短期疫情后的复苏以及中长期市场规模扩容的提升。

短期来看,疫情第一波冲击缓和后,居民生活回归正常,居民消费意愿不断增强。据草根调研显示,2023年1月10日之后,随着社会感染面达峰以及双节临近,食饮消费领域的活跃度显著提升。整体来看,春节“不打烊”的餐饮商家在各线城市都在增加,一、二线城市中的品牌餐饮或连锁餐饮基本上全“不打烊”。餐饮预订、排队等卖方市场特征也逐步增强: 北京市餐饮协会数据显示,多家品牌餐饮企业包间预订火爆,门店包间翻台率达到200%: 同时,旅游升温带动异地餐饮消费大幅增长四川异地消费者占比约三分之一,日均消费额同比增长43%,对餐饮消费的贡献达到47.6%。旅游出行的增加叠加春节假期消费旺盛,餐饮企业复苏向好。

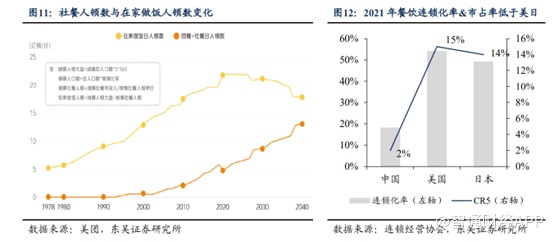

中长期方面,社会就餐率提升,餐饮市场有望翻倍扩容。据美团数据显示,目前在家做饭“人顿数”是社餐人顿数的约4.5倍,但社餐人顿数在近20年持续提升,2027年有望升至7亿顿/日,并有望在30年后超过家庭餐饮,成为我国消费者首选就餐场景。据此计算,餐饮行业中长期仍有翻倍扩容空间。同时,2021年我国餐饮连锁化率与CR5市占率分别为18%及2%低于美日连锁化及CR5平均水平52%及15%。

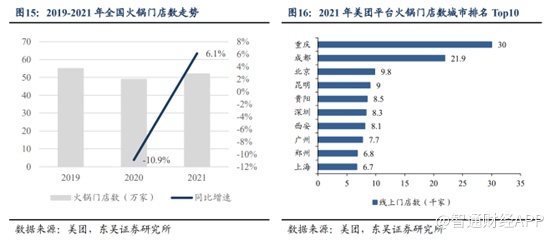

在餐饮市场中,火锅仍然是中餐市场最大赛道,且规模快速增长。据Frost&Sullivan数据显示,2020年火锅因受众广、制作便捷等优势以14.1%份额排名中式餐饮细分赛道首位,保持多年行业领先地位,最大细分赛道也决定着业内玩家拥有最高的天花板与成长空间。据艾媒数据,2021年火锅市场规模达4998亿元,并有望于2025年达到6689亿元,年复合增长率达到7.6%,其中火锅赛道增速快于餐饮行业平均,市场份额有望持续提升。

由于火锅餐厅的毛利率以及净利率高于行业平均水平,因此吸引众多市场参与者,其中以川式火锅为代表的细分赛道在2020年占据市场65%份额。但由于竞争激烈,约50%的火锅餐饮企业活不过5年。

除此之外,疫情之下,餐饮企业数字化、零售化变革加速,独立运营门店转型艰难,连锁餐饮加盟形式更受青睐;另外优质连锁餐饮以资本实力为支撑,能及时把握住中小餐饮企业出清的机会。据Frost&Sullivan数据,2017年我国火锅餐厅行业CR5为5.5%,其中海底捞以2.2%独占鳌头。2020年海底捞市占率逆势至5.8%,而整体火锅行业CR5仅提升2.4%,因此头部企业有望在疫后继续提升市场份额。

疫情之下,海底捞之所以能快速提升市场份额,在于公司勇于逆势出击。2020年海底捞逆势扩张,全球门店达到1298家,同比增长69%,翻台率在2020H2恢复至3.7次/天,接近2019年80%水平。

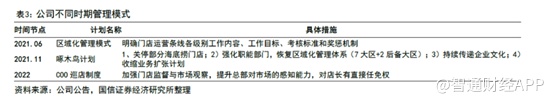

然而,由于毒株的演进与不断变化的防控措施,使得餐饮企业客流量锐减,因此海底捞的门店亏损也日益严重。2021年公司持续对管理制度进行调整和改革,围绕“连住利益,锁住管理”、“双手改变命运”的核心理念推出多项制度革新,持续探索和打磨疫情下的最优解。以啄木鸟计划为例:1)公司把产品收到总公司直接管理,做产品市场调研和前置规划。公司将把大陆分成24个位区(地区需求不同),根据过去消费特征进行产品差异化规划,优化仓储运输、产品研发、提前规划上新节奏。2)让企业基层员工、中高层干部通过加强培训、参与公司决策等方式更快融入海底捞集体。

在啄木鸟计划的计划下,公司经营逐步化危为机,翻台率在疫情形势与防控趋严之下仍实现稳中有进,东吴证券预计2022年7-8月翻台率同比恢复至115~120%,2023年春节翻台率向上。

2022年海底捞再次推出COO巡店制度,以加强门店监督与市场观察。经营角度主要考察翻台率、员工流失率、拉新复购率、毛利率、计件工资等指标,并且每个月的做制度检查。

此外,公司也在适当优化员工数+多元化用工方式:据公告披露数据,目前单店员工量70-90人,较巅峰期(100-120人/店,为开店进行人员超储)大幅简化。此外,公司在2022下半年也引入灵活用工模式(按翻台率配置门店人手),增加外包员工的引入,组合拳以应对疫情下成本上行压力。

从海底捞管理体系的迭代更新不难看出,公司的出发点本质是增收与降本。巡店考核标准的细化是为了提升门店经营标准与效率,通过保证顾客体验、调动员工工作积极性,实现门店运营效率(翻台率)的提升。多元化用工制度,引入灵活用工人才,重新设计店长以上管理者的薪酬结构,本质是为了应对疫情下门店员工成本上升的压力。在这些举措下,海底捞2022年下半年业绩大幅增长。

无疑目前海底捞的经营已至拐点阶段,随着后续复苏的持续进行,公司作为火锅行业龙头企业,凭借着其品牌优势、资金优势以及不断完善的管理制度,海底捞的市场份额也有望持续得到提升,公司的经营业绩也有望持续向好。