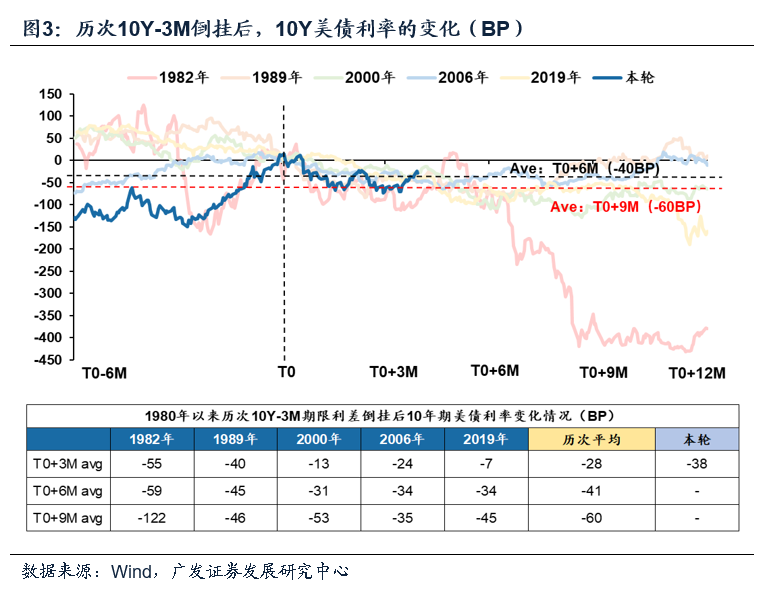

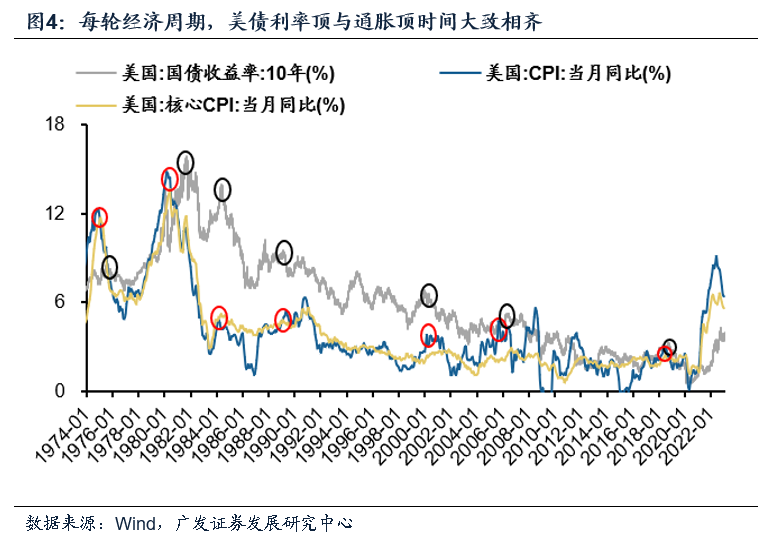

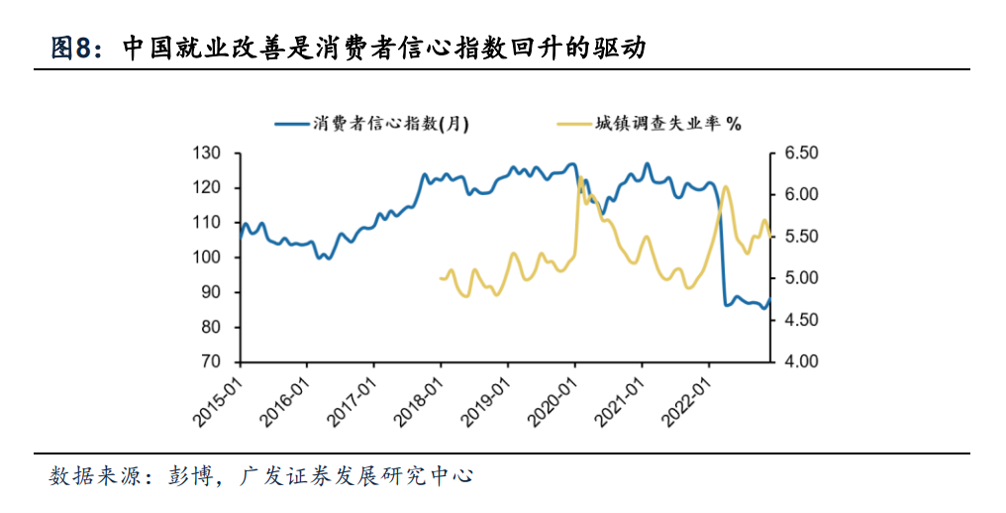

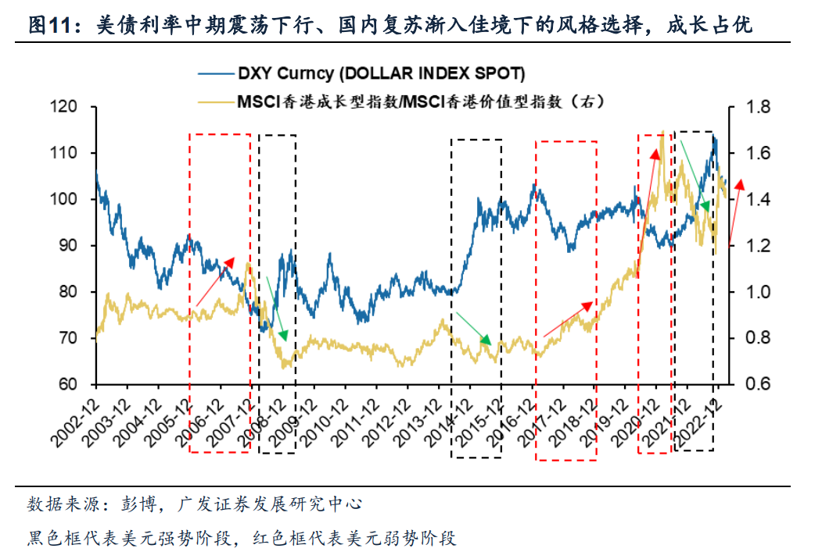

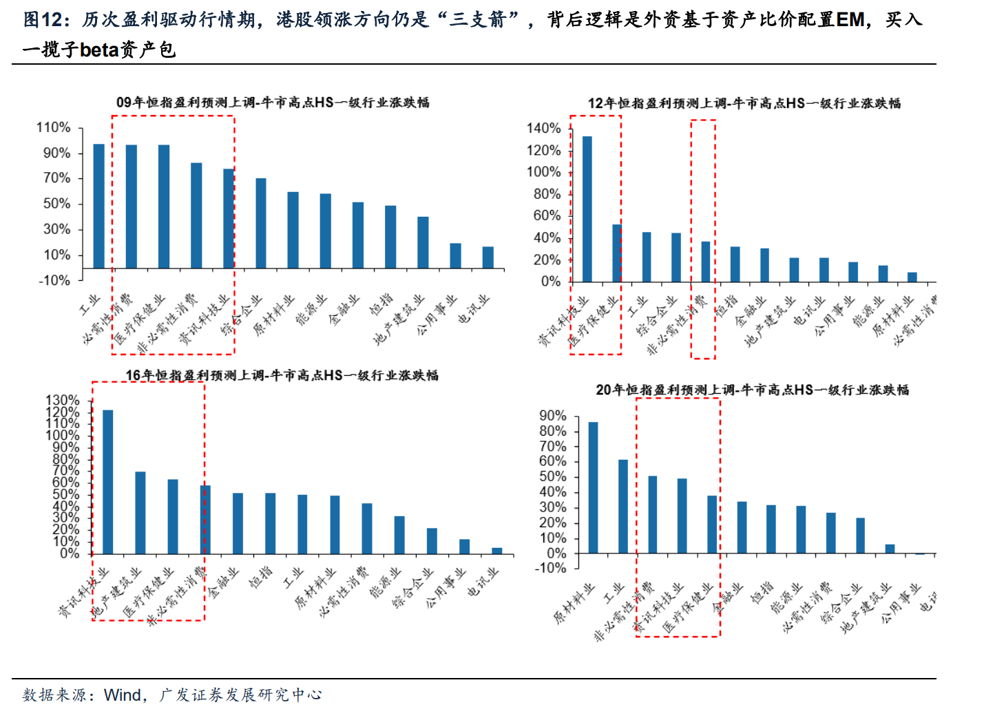

1、当前港股的赔率空间已经凸显。(1)恒指远期PE回落至很少逗留的均值-1STD以下;(2)指示海外风险溢价的全球市场指数30D累计涨幅回落至中性偏低水平;(3)恒指股价动量已显著回归接近历史波动区间下限。 2、胜率变化的方向之“此消”,我们判断10Y美债利率中期呈震荡向下。 3M/10Y倒挂标记10Y利率顶。80年代以来的稳健结论,10Y/3M利率倒挂往往预示本轮周期长端利率顶已至,22/10触发这一条件,标记4.3%利率顶。基于统计规律,未来1-2季度的美债利率目标波动中枢3.5%。 通胀顶—>利率顶。过去半个世纪的经验是,每轮周期,美债利率顶与通胀顶时间大致相齐,我们认为后续美国通胀将有效缓解。 3、 胜率变化的方向之“彼长”,三大视角看国内复苏渐入佳境。 视角三:库存周期。被动去库—>中期主动补库,盈利/股价动能逐渐增强。目前仍在这一进程的初期。 4、配置“三支箭”,成长占优。基于胜率改善的方向——美债利率中期震荡走弱、国内复苏渐入佳境,仍是三支箭占优,背后逻辑是外资基于资产比价配置EM,买入一揽子beta资产包,这个过程成长仍占优。三支箭方向:(1)扩大有效需求:地产竣工链(家电/家具);(2)扩内需“消费优先”&“消费升级”:可选消费(黄金珠宝/服饰/免税)、必选消费(啤酒/超市)、医疗保健(医疗服务/器械/创新药);(3)扩内需“重建”&“发展”:平台经济。 报告正文 我们22年11月10日领衔市场call港股牛市。 22.11.10《破晓,AH股光明就在前方》指出“当前的疫情防控/地产调控优化,AH股复合政策底框架基本满足;外部环境来看,美债利率今年年底有望筑顶并确认下行拐点,我们判断AH股光明就在前方。” 22.11.13深度报告《港股“天亮了”》指出 “港股迎来战略机遇”、“港股弹性远大于A股”、“这是我们2019年以来的第三个最重要判断。 22.11.18《港股“牛市三阶段”》判断“本轮港股行情按“牛市三阶段”演绎。一阶段:11月以来事件信号带来主权风险溢价下降。二阶段:价值重估。市场对于基本面修复的预期得到确认,带动估值回升。三阶段:盈利兑现。 22.12.19《港股估值&景气扫描:给点阳光就灿烂》继续看好港股:“港股当前整体市场估值依然是基于弱势经济环境下的基本面”、“景气弱势资产多是宏观政策可以扭转弱势的方向,虽短期难重回高光,但随着政策效果显现,行情“给点阳光就能灿烂”。 23.01.06《“扩内需”引领港股牛市二阶段》判断随着疫情达峰港股已经进入牛市第二阶段,牛市二阶段的价值重估行情主要由中国扩大内需战略引领。 23.2.2《大涨过后,AH 股怎么比较?》调整对港股和A股的性价比,从判断港股“弹性远大于A股”到“弹性略大于A股”。 近期港股迎来回调,我们对于市场的关切做了总结和展望(详参23.2.9《四大视角把握港股牛市“位置感”》、23.2.22《港股牛回头的原因和展望》。 回顾22Q4至今港股行情,赔率/胜率框架解释力强。22/11至23/01反弹是高赔率下迎来胜率改善的契机,23/02至今港股回调是赔率空间压缩后胜率后劲不足,美债收益率反弹主导调整。 站在当下,怎么看港股赔率/胜率? 当前港股的赔率空间已经凸显 1.恒指远期PE已回落至很少逗留的均值-1STD以下; 2. 指示全球风险溢价的MSCI world指数30D累计涨幅回落至中性偏低水平; 3. 恒指股价动量已显著回归接近历史波动区间下限。 胜率变化的方向之“此消”,10Y美债利率中期呈震荡向下 2.1 3M/10Y倒挂标记10Y利率顶 根据80年代以来的规律,10Y/3M倒挂后未来9个月美债平均下行60bp,这一统计特征指向未来1-2季度10Y美债利率波动中枢预计3.5%附近。 2.2通胀顶—>利率顶 过去半个世纪的经验是,每轮周期,美债利率顶与通胀顶时间大致相齐或滞后。22/10开始美国核心通胀迎来高位连续改善,标记4.3%利率顶。 后续美国通胀将有效缓解,我们的通胀分析框架为:商品↓—>非房服务↓,住房↓。按照过去3个月CPI环比速度外推,23年底美国通胀有望回落至3%的区间。 胜率变化的方向之“彼长”,三大视角看国内复苏渐入佳境 被动去库—>中期主动补库,盈利/股价动能逐渐增强。目前仍在这一进程的初期。 基于胜率改善的方向——美债利率中期震荡走弱、国内复苏渐入佳境,仍是三支箭占优,背后逻辑是外资基于资产比价配置EM,买入一揽子beta资产包,这个过程成长仍占优。 三支箭方向:(1)扩大有效需求:地产竣工链(家电/家具);(2)扩内需“消费优先”&“消费升级”:可选消费(黄金珠宝/服饰/免税)、必选消费(啤酒/超市)、医疗保健(医疗服务/器械/创新药);(3)扩内需“重建”&“发展”:互联网平台经济。 风险提示

广发策略戴康:千金难买牛回头

687

2月25日