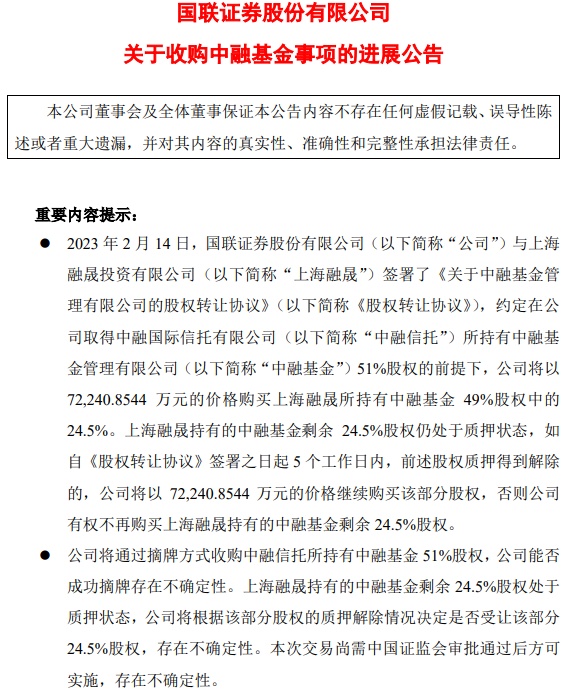

智通财经APP获悉,2月14日,国联证券(601456.SH)发布关于收购中融基金事项的进展公告。公司当日与上海融晟投资有限公司签署了《关于中融基金管理有限公司的股权转让协议》。依据协议,国联证券约定在取得中融国际信托有限公司所持有中融基金51%股权的前提下,将以7.224亿元的价格购买上海融晟所持有中融基金49%股权中的24.5%。

公告提到,上海融晟持有的中融基金剩余24.5%股权仍处于质押状态。如自《股权转让协议》签署之日起5个工作日内,前述股权质押得到解除,国联证券将以7.224亿元的价格继续购买该部分股权,否则国联证券有权不再购买上海融晟持有的中融基金剩余24.5%股权。

按此计算,国联证券将以约14.448亿元的价格购买上海融晟所持有中融基金49%股权。该转让价格与国联证券此前披露的受让价格区间相符。

同时,公告还提到,国联证券拟收购中融基金100%股权资产评估项目事宜已完成国资评估备案。根据评估备案结果,中融基金股东全部权益评估值为26.99亿元,较评估初值26.97亿元增加200万元。Wind数据显示,截至2022年12月31日,中融基金的公募管理规模为1107.54亿元。

对于此次交易价格,东吴证券此前分析指出,按照挂牌底价计算,中融基金估值约为29.49亿元,对应2021年P/E估值为38.52倍。对比同业,国联证券此次收购中融基金估值溢价较高(2021年10月国泰君安收购华安基金15%股权对价对应P/E为16.99倍;2022年5月山东金资收购富国基金16.68%股权对价对应P/E为9.45倍)。但考虑到国联证券在交易中额外收获了控股权,并进一步填补了财富管理业务版图,此次交易所产生的收益依然值得期待。

国联证券表示,本次收购将有助于公司快速获取公募基金牌照,补齐业务短板,提升整体综合金融服务能力,深化泛财富管理转型,抢抓公募基金行业发展红利,并与公司现有资源优势整合,完善综合金融服务体系,提升整体经营效益,更好服务城乡居民多渠道增加财产性收入和实体经济发展。

实际上,近期也有多家券商加码布局公募业务。2月3日,中泰证券控股万家基金已获监管批准。根据公告,本次交易完成后,中泰证券持有万家基金的股权比例由49%上升至60%,万家基金成为中泰证券的控股子公司。另外,据证监会显示,招商证券和广发证券的两家资管子公司在此前1月相继递交材料,拟申请公募业务资格。另外,财信证券、开源证券也在去年相继提交了设立公募基金公司申请。

整体来看,据Wind数据统计,由券商参控股的券商系公募机构已达67家,是数量最多的一类公募机构,其中包括8家拿到公募牌照的券商资产管理公司和4家拿到公募牌照的证券公司。

银河证券在研报中指出,资管和代销等财富管理类业务具有毛利率较高、资本占用少的优势,更加注重财富管理战略转型的券商,其经营战略可能体现在资管业务规模增速较快、参控股公募基金且利润贡献较多。