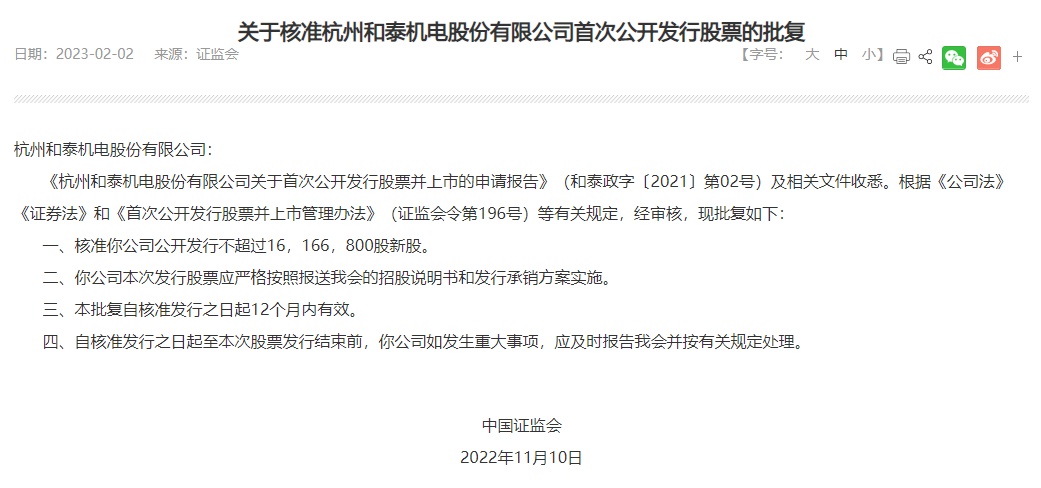

智通财经APP获悉,2月2日,证监会发布核准杭州和泰机电股份有限公司(和泰机电)首次公开发行股票的批复。证监会表示,核准和泰机电公开发行不超过1616.68万股。

据招股书,和泰机电主营业务为物料输送设备的研发、设计、制造和销售,是国内先进的物料输送设备制造商之一。该公司的主要产品包括板链斗式提升机、胶带斗式提升机等多系列输送设备及其配件,广泛应用于水泥建材、港口、钢铁、化工等多个行业,为客户提供环保高效的散状物料输送解决方案。

为响应国家“一带一路”战略方针,该公司积极布局海外市场,先后取得 CE 认证、ATEX 防爆认证等产品资质认证,客户辐射东南亚、中东、非洲、美洲等地区。同时,公司在境内已与诸多优质客户形成了良好的合作关系,包括中国建材、华润水泥、海螺水泥、金隅集团(冀东水泥)、山水集团、华新水泥、红狮集团等。

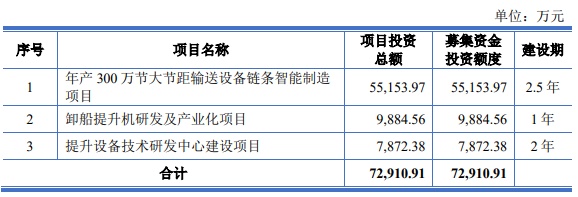

本次发行募集资金在扣除发行费用后,和泰机电将投资于以下项目:

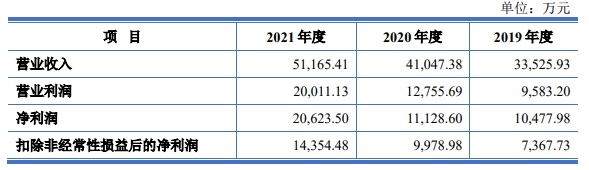

财务方面,2019年、2020年、2021年,和泰机电实现营收分别约为3.35亿元、4.10亿元、5.12亿元;同期,该公司实现净利润分别约为1.05亿元、1.11亿元、2.06亿元。

值得注意的是,该公司产品是水泥生产商、采掘企业客户生产线的主要配套设备之一,产品价值量较高。物料输送设备整机使用年限一般为 8-10 年,易损配件使用年限一般为 2-3 年。下游客户采购公司整机产品存在时间间隔。报告期各期,该公司前五大客户占主营业务收入比重为 31.44%、36.60%、36.23%。且客户相对分散,集中度不高,不排除未来因技术更新、产业政策等因素影响导致客户流失的情况。