这家起诉苹果(AAPL.US)siri专利侵权,索赔100亿人民币(暂计)的公司已启动赴美上市征程。

智通财经APP了解到,专注于对话式人工智能的中国认知智能企业小i机器人已于2022年12月20日向SEC递交了招股说明书,申请以“XI”为代码在纳斯达克上市。公司欲在此次IPO中发行600万个ADS,每三个ADS代表一股普通股,发行价、募资规模尚未披露。

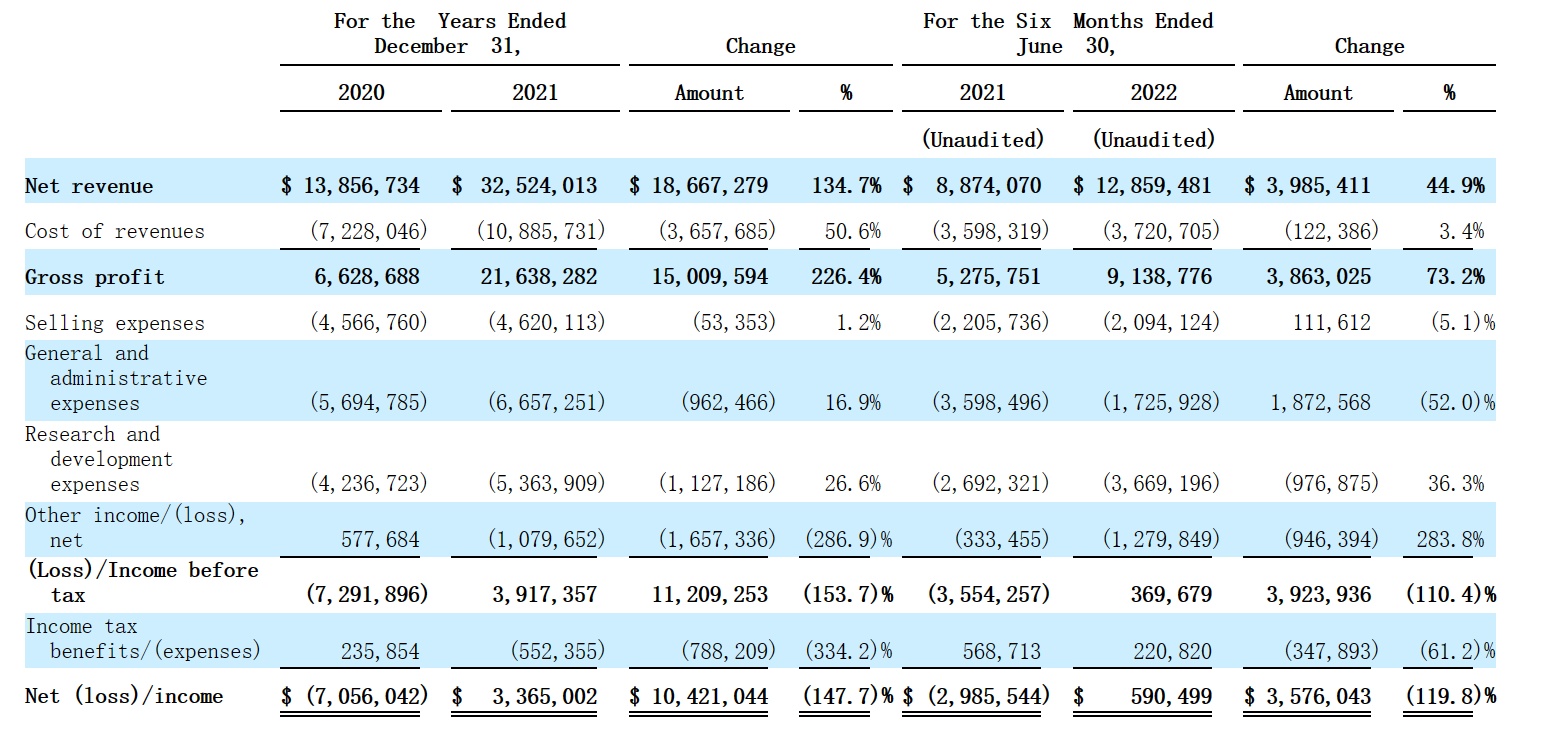

在招股书中,小i机器人展现了亮眼财报。公司2021年的收入增长134.7%至3252.4万美元,净利润扭亏为盈,从亏损705.6万美元转为盈利336.5万美元。至2022年上半年,其业绩表现依旧强势,报告期内收入增长44.9%至1285.95万美元,净利润同样是扭亏为盈,从2021年上半年的亏损298.55万美元转为盈利59万美元。

但与财报相比,小i机器人与苹果的专利侵权纠纷似乎更惹人注目。早在2004年,小i机器人便申请了一种聊天机器人系统的发明专利,并于2009年获得授权。而苹果于2011年在iphone4S手机上首次推出Siri,后又将Siri搭载于全线产品中。经司法鉴定,Siri技术方案落入小i机器人的专利权利要求的保护范围。小i机器人与苹果的专利纠纷也就此展开。今年的1月11日,此案再次开庭审理,但截至目前结果未知。

展现高成长业绩以及在专利上能与苹果叫板的小i机器人,能否获华尔街青睐?

由C端向B端转型

成立于2001年的小i机器人,专注于以自然语言处理为核心的认知智能技术,但在超20年的发展历史中,公司的表现可谓是跌宕起伏。

在早期阶段,小i机器人的产品主要面向C端用户,公司先后与MSN、QQ、新浪无线、TOM无线等SP企业展开合作,这使得公司的产品在市场中快速渗透。至2008年时,C端用户已突破1亿大关。此时的小i机器人,是机构投资者追捧的香饽饽,其获得了IDG与英特尔的投资。

但庞大的用户基础却败给了商业化瓶颈,由于变现模式的不清晰导致持续亏损,再加上2008年时金融危机爆发对互联网企业的冲击,小i机器人经营受明显影响,公司不得不由C端向B端转型。

凭借过硬的技术实力,在向B端转型后公司陆续接到了来自巨头企业与政府机构的订单。2008年8月,小i机器人为江苏移动开发的智能客服机器人上线,这成为全球第一个为移动运营商领域服务的智能机器人。2009年至2010年,小i机器人分别为交通银行总行、京东商城、湖北电信提供智能客服机器人服务,这也分别成为了金融领域、电子商务领域、电信运营商领域的第一个智能服务机器人。

随着在B端各行业各场景的不断渗透,小i机器人已颇具规模,在完成E轮融资,估值升至20亿人民币后,其于2015年12月成功在新三板挂牌。为进一步加速行业覆盖速度,小i机器人逐渐将硬件部分交予合作伙伴,集中精力聚焦于软件业务,并加大在销售端的资源投入。

至2018年4月时,小i机器人结束了不到三年的新三板生涯,退市后欲冲击港股。且在同年的7月份时,小i机器人在发布会上公布了包括智能客服、智慧金融、智慧城市、智能办公、智慧医疗、智能机器人、智能硬件、智能制造的八大领域解决方案,加速公司产品在行业中的渗透速度。

但至2019年时,小i机器人再起波浪,CEO朱频频与首席财务官一同离职。关于此事目前市场中仍有不同解读,有消息称是因为朱频频财务造假,虚增了公司收入东窗事发,亦有消息表示,这是因为公司内部对企业未来发展方向的差异而内斗所导致。

一系列变故致小i机器人上市搁浅,而这一拖,便是三年。在经过疫情的“洗礼”后,小i机器人重振旗鼓欲返回资本市场,而这一次选择的却并非香港,而是纳斯达克。

亮眼业绩背后的秘密

目前,小i机器人的产品和技术的整体架构可分为三个层面,分别是基础设施、聚合赋能平台、以及应用领域。在基础设施方面,公司主要采用第三方的产品和技术,将信息集成到基础架构层中。在聚合赋能平台方面,公司依托自主研发的认知智能(CIAI)平台开发了包括自然语言处理、语音处理、计算机视觉、机器学习、情感计算、数据智能和超自动化六大核心技术。

小i机器人已将上述六大核心技术商业化,形成了包括对话AI、知识融合、智能语音、超自动化、数据智能、智能构建支持、视觉分析、智能硬件支持、以及元宇宙九大产品系列,从而搭建起了公司的产品平台。

在应用领域方面,小i机器人凭借聚合赋能平台以及产品平台形成了多个成熟的应用行业,旨在满足不同领域的业务需求,其中便包括了AI+联络中心、AI+金融、AI+城市公共服务、AI+建筑、AI+元宇宙、AI+制造、AI+智能医疗等七大领域。

从变现模式来看,小i机器人主要有三大收入来源,其一是包括定制软件在内的软件产品和服务的销售,其二是M&S服务(包括了软件的更新下、升级以及技术产品的支持等服务),其三是云平台产品收入,即来自云平台上的标准化软件产品。2021年时,小i机器人软件产品和服务、M&S服务以及云平台产品收入的占比分别为74.22%、8.5%、17%,且公司主要面向国内市场,2021年中,对中国大陆客户的收入占比高达97.7%。

从业绩来看,小i机器人2021年收入增长134.7%,这得益于各大业务板块的齐发力。其中,软件产品和服务的销售在新签订两份主要合约后大增109.9%,其中一份合约是为中国建筑提供绘图平台。M&S服务在公司提供更多的多样化服务后录得43.1%的收入增长,云平台产品销售是公司于2021年新开发的业务,报告内录得553万美元。

由于软件产品和服务下的两份主要合约为毛利率更高的定制化产品,因此小i机器人2021年的整体毛利率升至66.5%,较2020年时提升近20个百分点。在此基础上,公司紧抓降本增效,销售费用、一般和行政管理费用温和增长,从而带动净利润于2021年扭亏为盈。

至2022年上半年时,小i机器人整体收入增长44.9%至1285.95万美元。其中,软件产品和服务的收入增长57.8%,这主要得益于2021年时与中国建筑所签订的绘图平台合约带来的收入增长以及2022年2月与中国建筑第三工程局安装工程有限公司签订的《人工智能与大数据基础服务平台项目软件产品采购合同》带来新收入增量。同时,云产品和服务随着推广的扩大录得44.5%的收入增长。

值得注意的是,在与中国建筑定制化高毛利合作项目的带动下,小i机器人2022年上半年的整体毛利率进一步提升至71.1%,销售费用、一般及行政费用大幅缩减,从而带动期内净利润扭亏为盈。

从上述的分析中不难看出,小i机器人2021、2022年上半年收入、净利润增长的原因十分相似,在收入端,主要得益于与中国建筑签订的项目以及新开拓的业务云产品和服务的持续放量,高毛利的定制化产品带动了毛利率的大幅提升。在运营端,公司降本增效,缩减费用支出以提升整体盈利水平,从而呈现出了亮眼财报。

客户高度集中,商业化难言乐观

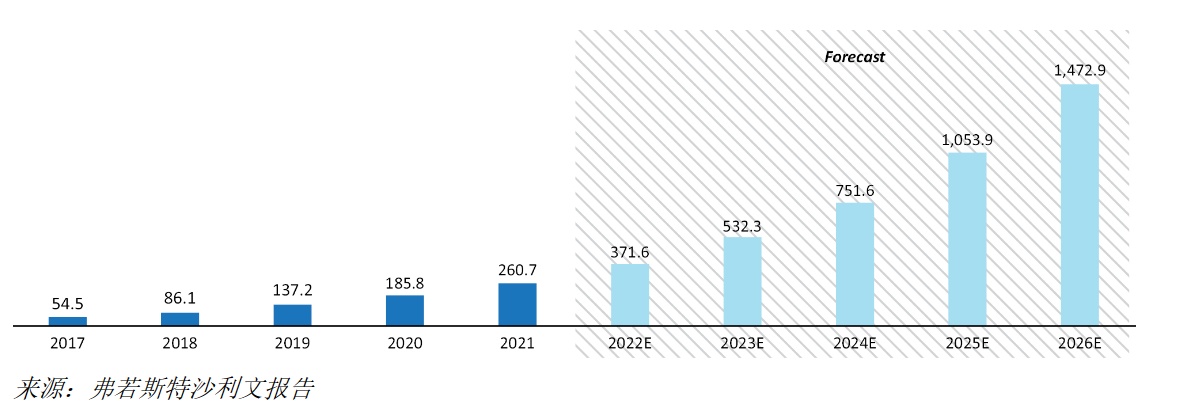

基于行业发展趋势而言,小i机器人处于黄金赛道中。据弗若斯特沙利文数据显示,得益于政策端的大力支持、技术的飞速进步以及降低企业成本的显著作用,中国人工智能市场从2017年的545亿人民币增长至2021年的2607亿元,年复合增速高达47.9%。其预计至2026年时,中国的人工智能市场将达到14729亿人民币,年复合增速仍高达41.1%。

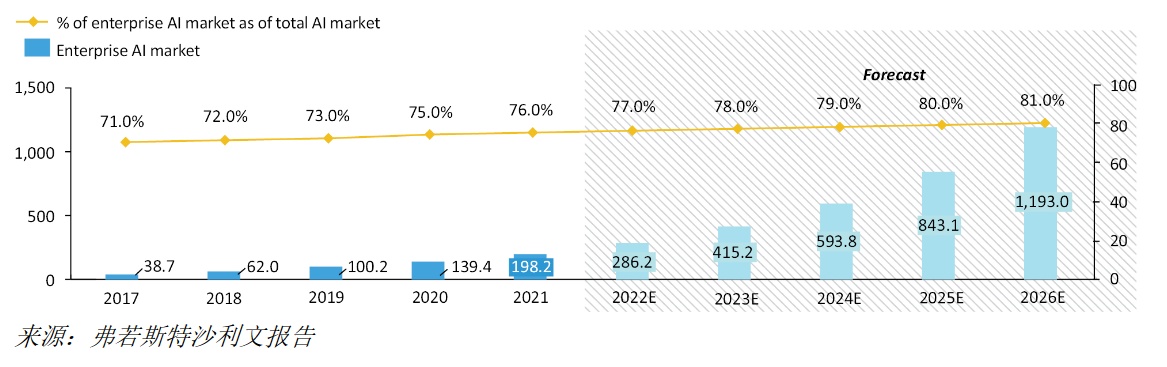

而在整个人工智能市场中,又以企业人工智能市场(即各行业企业在人工智能解决方案中的第三方和内部支出的汇总)为大头,至2026年时,中国企业人工智能市场有望达到11930亿元,2021至2026年的复合增速为43.2%。

目前,小i机器人已依托六大核心技术覆盖了包括联络中心、金融、城市公共服务、建筑、元宇宙、制造、智能医疗等七大领域,并已形成了一定市场规模,这就意味着其将从行业的高速发展中持续获益。

但小i机器人面临的潜在风险也足够明显。首先,人工智能领域是一个剧烈竞争、高度分散的行业,特别是在诸如联络中心这样这样的赛道中,市场已形成了充分的竞争,且人工智能需要不断的投入资金用于技术和产品的研发,特别是小i机器人产品遍布多个领域,这对公司资金的高效运作以及研发投入产出比有较高要求。

其次,小i机器人目前对头部客户仍过度依赖。据招股书显示,2021年时,公司来自最大客户的收入占比为41.2%,来自前五大客户的收入占比为67.1%。至2022年上半年时,最大客户收入占比为26.2%,前五大客户收入占比升至71.8%。小i机器人2021年收入规模约2亿人民币,但近约七成收入来自五个客户,这足以说明,公司在不同行业、不同场景、不同客户的拓展方面仍有较大的成长空间,商业化效率有待提升。

客户过于集中的弊端也在资产负债表中得以体现。智通财经APP发现,2022年上半年时,小i机器人的总资产为5763.5万美元,总负债为6028.2万美元,资产负债率高达104.59%。且在4418.25万美元的流动资产中,应收账款高达3549.9万美元,占比高达80%。大额的应收账款,对公司资金流动性有较高要求,且易发生坏账风险。而客户高度集中便是造成应收账款高企的主要原因。

综合来看,小i机器人亮眼业绩背后与2021年以来公司和中国建筑签订的项目合同有直接关系,这不仅提振了公司收入规模,亦使盈利能力大幅提升从而扭亏为盈。但显而易见的是,小i机器人在商业化上仍不尽如人意,客户集中度过高增加了潜在经营风险。如何在市场高速发展,但竞争剧烈、技术变化快速的行业中加速商业化,是小i机器人首要考虑的问题。