核心观点

【观策·论市】短中期风格转换期再度降临,如何预判和应对。开年以来,市场对于风格的判断明显出现了分歧,行业和风格轮动明显,这种均衡的局面主要有两个因素,第一, 开年后没有出现特别超预期的宏观环境变化;第二,陆股通、两融等各类资金均有加仓,增量资金风格相对均衡。往后看,1月的业绩披露期是短期影响风格的关键因素,受此影响,A股经常演绎“春节前上证50占优、春节后中小成长占优”的局面。

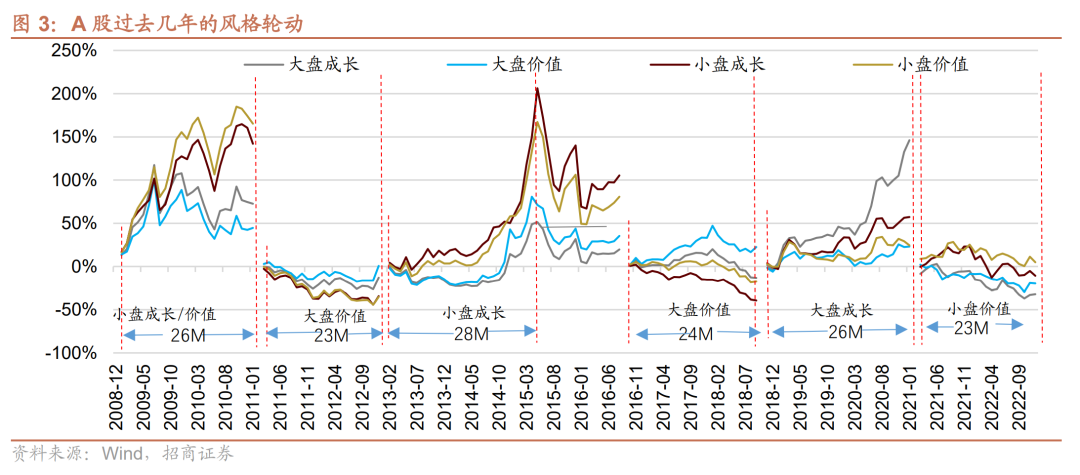

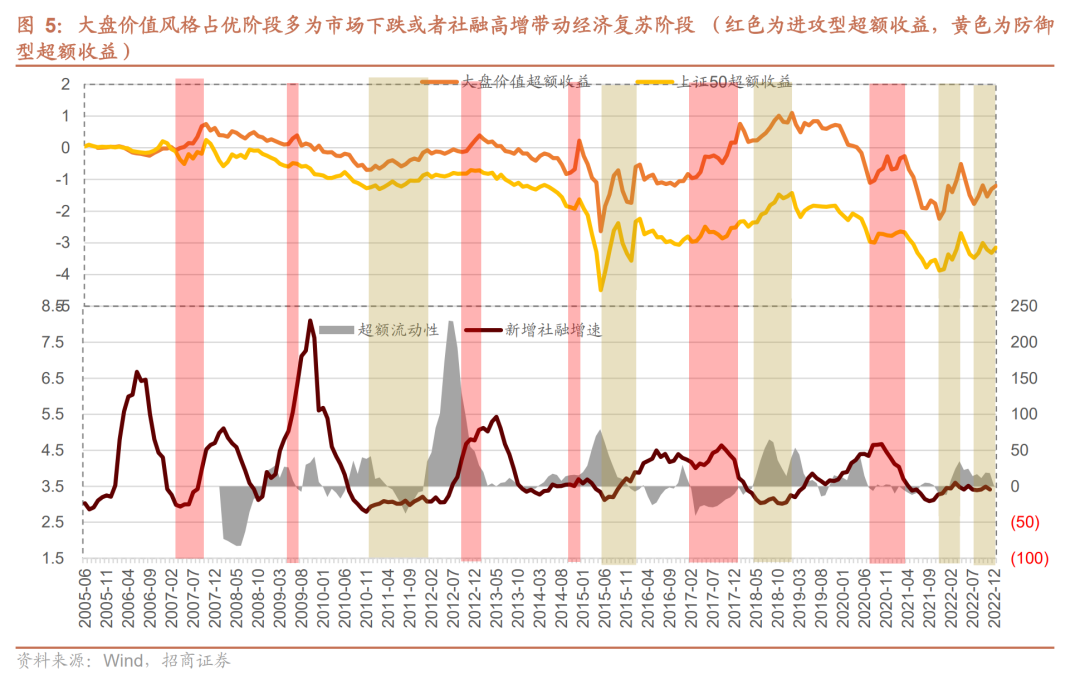

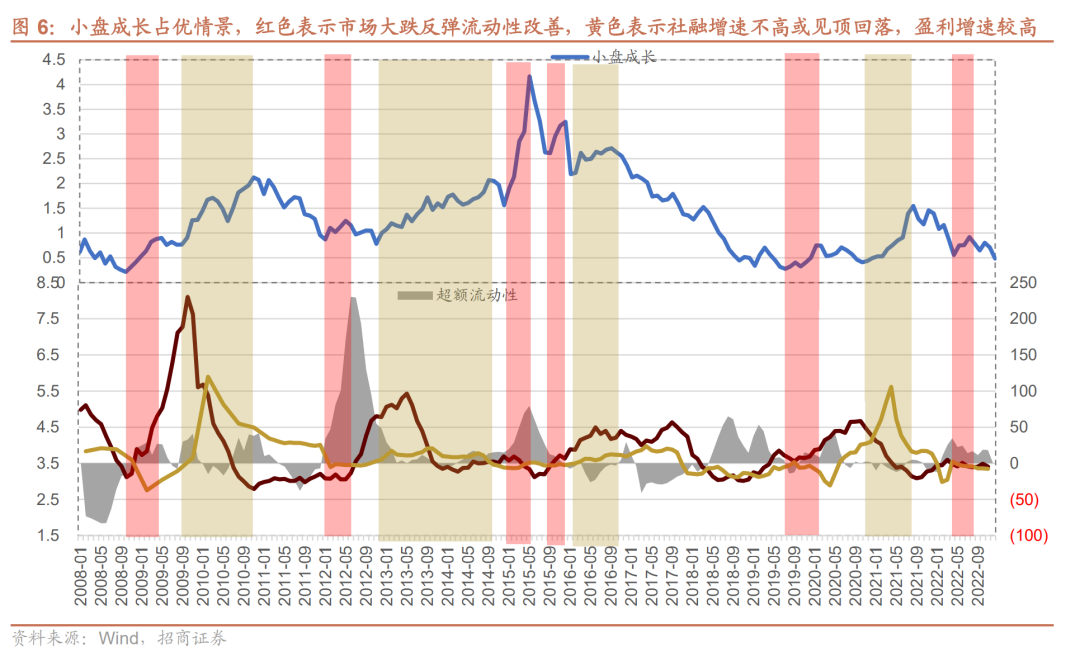

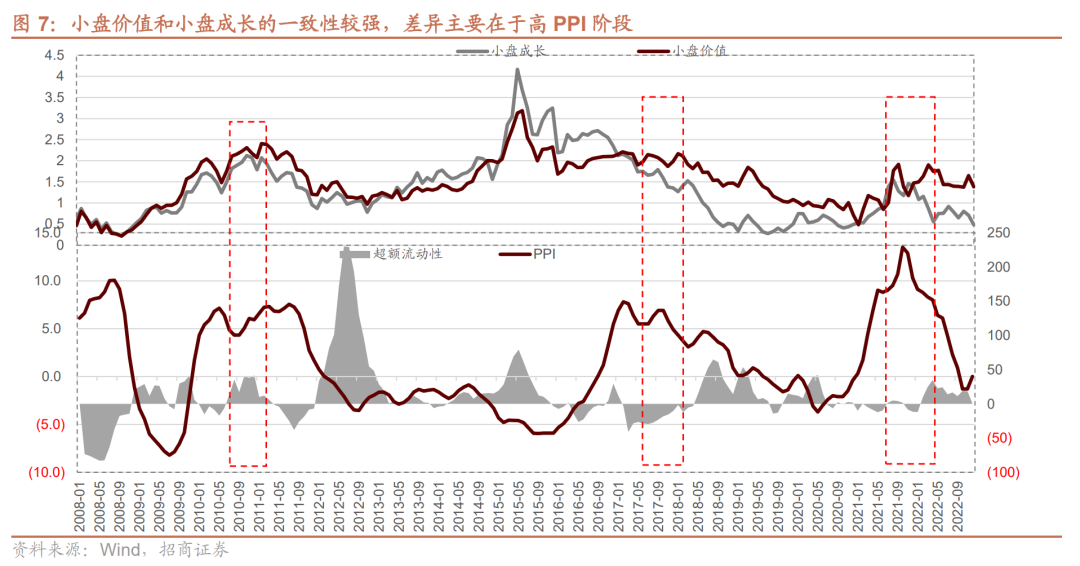

中长期来看,A股风格切换有两年到两年半左右的周期运行特征,市场环境包括宏观、金融数据、流动性、增量资金等是风格的重要驱动因素。四种风格占优的市场环境可以概括为:大盘成长=大量增量机构资金+社融回升但盈利还没有明显回升;大盘价值=市场持续大跌or 社融增速很高投资拉动经济复苏;小盘成长=市场触底反弹,流动性改善 or 社融增速不高或见顶回落,盈利改善;小盘价值单独占优=高PPI。展望2023年,经济温和复苏,流动性温和改善,在产业政策和新产业趋势驱动下,2023年2月之后小盘成长占优的概率可能更大。

【复盘·内观】本周A股市场指数全部上涨,主要原因在于,1)经济和消费复苏预期走强;2)近期人民币汇率持续升值,北上大幅流入;3)近期公布的美国12月ISM非制造业经理人指数大幅回落至荣枯线之下,美元和进一步加息预期同时走弱;4)国内稳增长政策预期继续走强,流动性宽松预期。

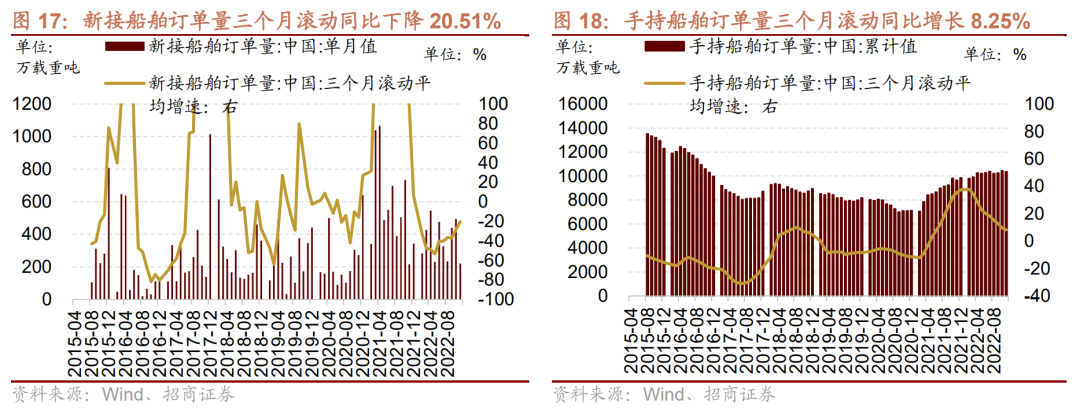

【中观·景气】11月北美PCB出货量同比增速扩大,12月部分工程机械销量改善。12月份液晶板价格月环比多数持平,11月LCD显示器出货量同比、环比均上升。11月北美PCB出货量同比增速扩大,订单量同比降幅收窄。12月份我国重卡市场环比上升16%,同比下降6%。11月主要企业推土机销量当月同比增幅扩大,叉车、起重机销量当月同比降幅扩大,内燃机销量当月同比降幅收窄,压路机销量当月同比由负转正。1-11月新接船舶订单量累计同比降幅缩窄,手持船舶订单量累计值同比增幅扩大。

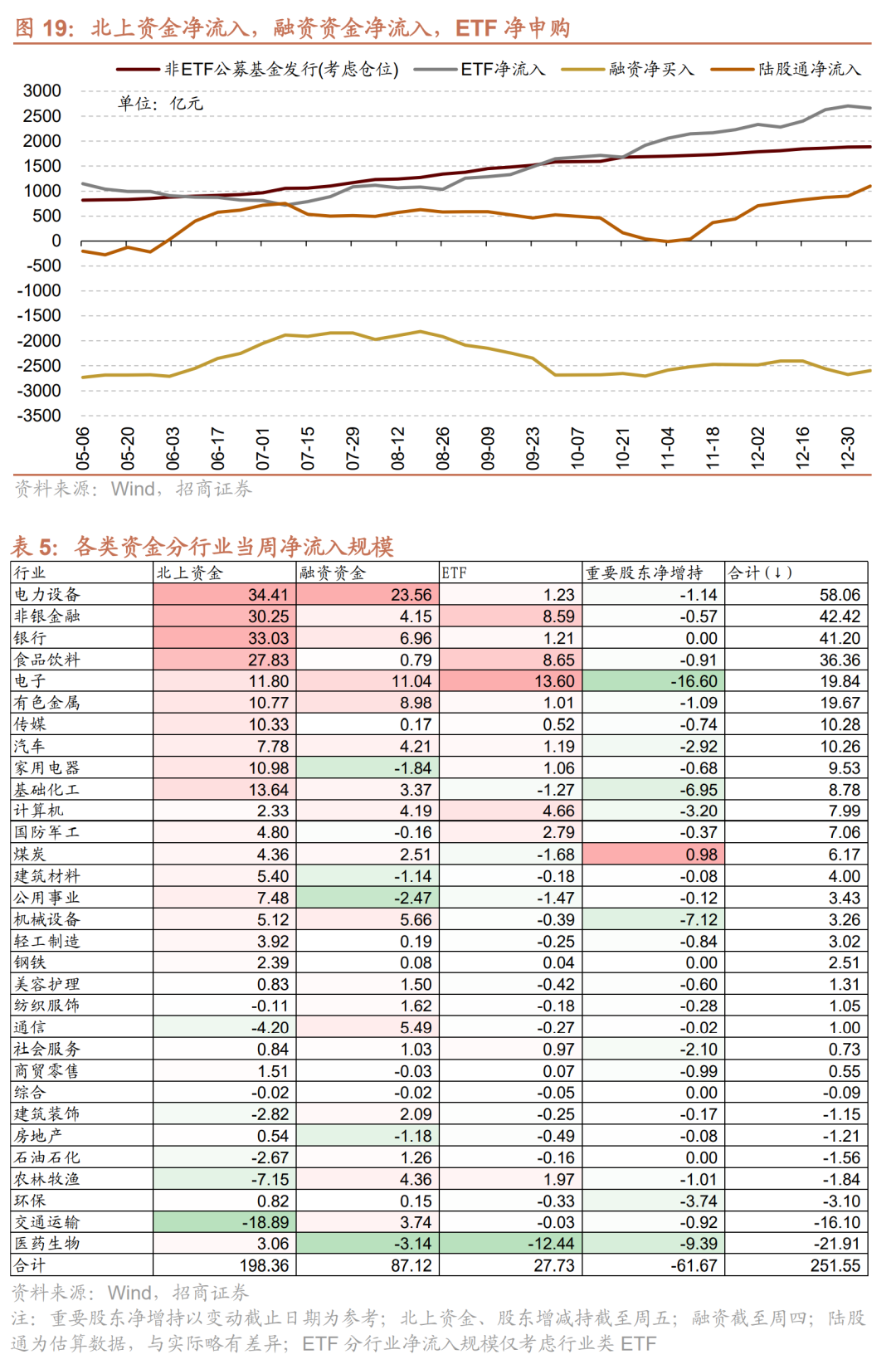

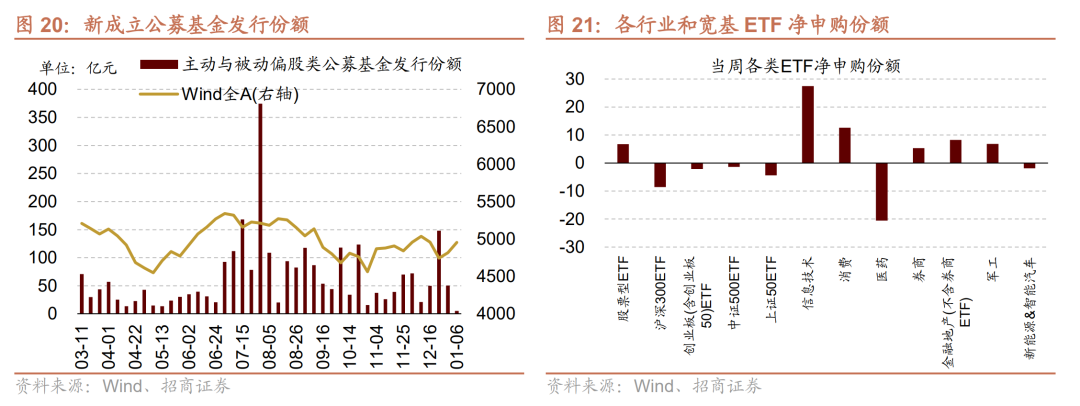

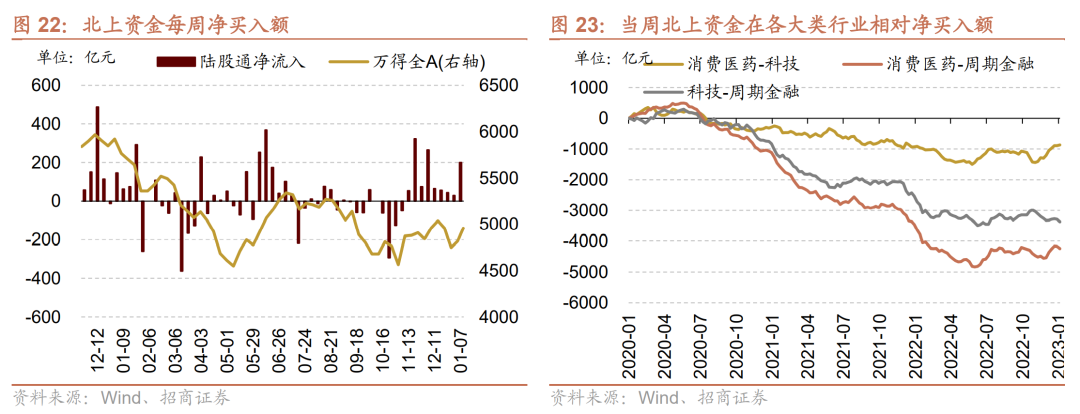

【资金·众寡】北上两融净流入,ETF净申购。北上资金本周净流入200.2亿元;融资资金前四个交易日合计净流入77.1亿元;新成立偏股类公募基金5.1亿份,较前期下降45.2亿份;ETF净申购,对应净流出42.5亿元。行业偏好上,北上资金净买入规模较高的为电力设备、银行、非银金融等;融资资金净买入电力设备、电子、有色金属等;信息技术ETF申购较多,医药ETF赎回较多。重要股东净减持规模缩小,计划减持规模提升。

【主题·风向】本周产业观察——新型电力系统蓝皮书出炉,储能系统成核心增量。新型电力系统发展蓝皮书发布,提出打造源网荷储聚合体,推动系统友好型“新能源+储能”电站建设,实现新能源与储能协调运行。与传统电力系统相比,新型电力系统的最大不同在于储能,建议关注国内大型储能以及火电灵活性改造等类储能产业投资机会。

【数据·估值】本周全部A股估值水平较上周上行,PE(TTM)上行0.4至13.7,处于历史估值水平的27.0%分位数。板块估值多数上涨,其中,计算机板块上涨较多,社会服务板块下跌较多。

【风险提示】美联储政策收紧超预期;国内经济不及预期。

01观策·论市——短中期风格转换期再度降临,如何预判和应对

我们在2022年11月发布了2023年年度策略报告,2023年A股进入中期反转的结构性震荡上行周期,自报告发布之日走势类似“N”型走势。需要更加重视科技自立自强,能够安全发展、迈向制造业高端化、聚焦硬科技的专精特新成长标的。围绕以高端制造、医疗医药、新能源、自主可控、军工装备(高医新自军)为代表的新时代五朵金花进行重点布局。兼顾稳地产带来的龙头地产和地产链消费的阶段性机会。偏中小成长风格相对占优,年度关注指数科创50、北证50、创业板综。

而对于近期的风格变化,此前我们描述了A股有明显的春节效应,A股经常演绎春节前上证50占优,春节后中小成长占优的局面。而今年春节前,随着中央经济工作会议召开,稳增长预期升温;同时市场对于疫情后复苏预期逐渐打满,市场演绎大盘蓝筹风格,上证50相对占优。

而今年春节前后都是业绩预告披露的高峰期,此前过高的预期在业绩预告披露前后往往会低于预期,导致中小成长的压力更大。但春节后,政策预期落地进入复苏观察期,而疫后复苏进入兑现期,上证50阶段性占优局面可能阶段性告一段落。中小成长业绩披露落地,进入业绩真空期和下一年的新预期形成阶段,又开始重新憧憬新一年的高增长,调整的中小成长利空落地而反弹。因此,中小成长风格在春节后有望回归。我们预计今年春节前后可能会演绎经典“从上证50到科创50”的局面。

中期来看,风格切换有两年到两年半左右的周期运行的特征,每两年到两年半左右就会有一种风格显著占优, 2021年2月以来相对占优的是小盘价值风格。而一旦到了今年二月,短期风格博弈结束后,又将会迎来一个新的中期窗口布局期。如果2023年是地产基建共振向上,社融超预期改善则可能是大盘价值占优;如果2023年是外资加速流入,公募基金恢复到大规模净流入状态,则可能是大盘成长风格占优;但是上两种风格出现的条件在2023年出现的概率相对较低,因此,2023年经济温和复苏,流动性温和改善,在产业政策和新产业趋势驱动下,小盘成长占优的概率可能更大。

风格是A股投资中至关重要的事,近期风格的不明确使得投资者更加关注

2022年在典型的内部流动性冲击以及经济削弱的背景下,A股出现了较为明显的调整,大盘价值的防御属性体现,成为2022年最强风格,对应的,煤炭、建筑、交运、银行、地产相对抗跌。

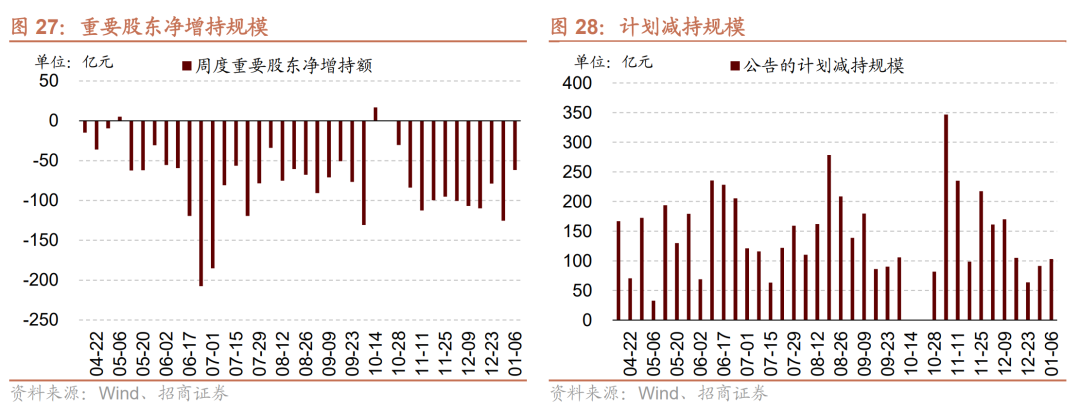

而开年后,市场对于风格的判断明显出现了分歧,传统低估值大盘价值、“核心资产”属性为大盘成长、进攻性成长风格小盘成长都有人看好。而开年之后的行情也反映了这种分化。开年之后各种指数普涨,而且涨幅的差异非常小。不同观点的投资者都按照自己的想法进行布局。

而由于涨幅过于接近,很多人都出现了一些错觉,比如很多人认为开年之后是核心资产占优,消费龙头指数确实表现不错,但科技龙头却相对一般,大盘成长略微跑输了小盘成长,中证1000略微跑赢了中证100。

但是,如果认为小盘占优似乎也不对,因为小盘价值表现又比较一般,但是差异非常小。

这种很均衡的风格使得市场更加关注未来风格的走向,毕竟都不想输在开年。

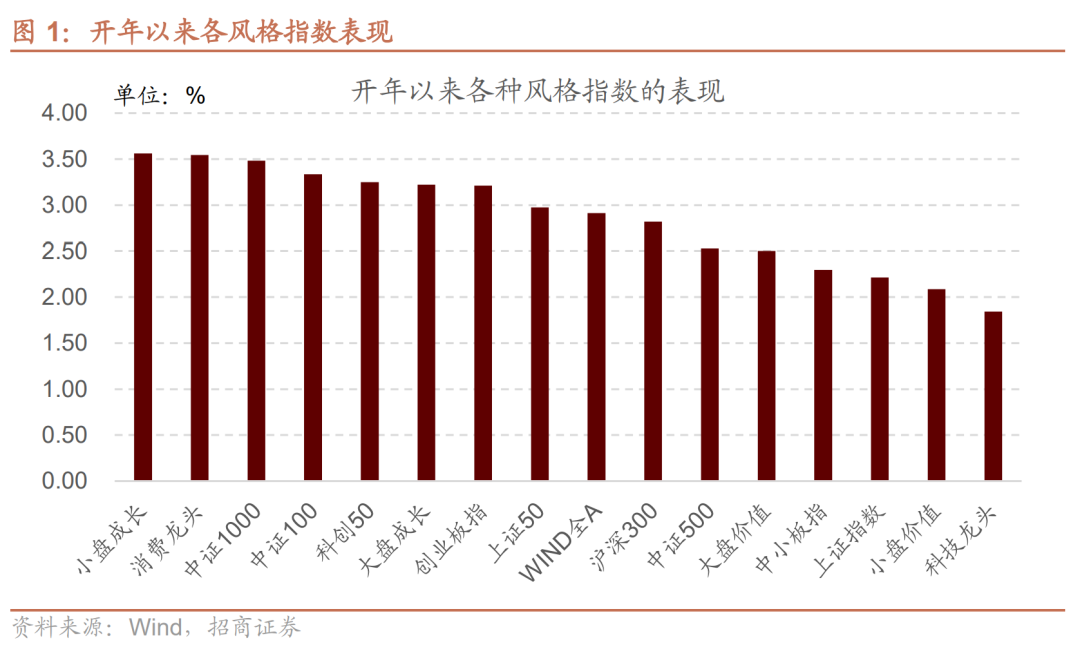

行业层面所体现的风格也比较不明确,涨幅最大的是新能源、计算机,接下来是建材、家电、轻工,这与我们一月观点中的市场布局思路完全接近——左手布局低预期成长计算机医药等,右手布局地产需求端政策,家电家具消费建材等。除了出行消费相关板块进入到兑现阶段表现较差外,其他行业的涨幅也相对均衡。

这种均衡开局的原因主要是以下几个方面,

第一,开年后没有出现特别超预期的宏观环境的变化,人民币的升值、北上资金的回流、疫情的缓解等都基本符合预期,目前缺乏关键的风格和行业驱动因素。

第二,增量资金也基本均衡,融资余额开年后增加77亿,北上资金增加200亿,加上各种机构投资者年后开始复工加仓,增量资金的风格也相对均衡。

简单的说,目前缺乏足够多的基本面和流动性的因素让市场出现明确的风格和行业交易。正因如此,投资者就更加迫切地希望知道未来风格演绎的逻辑和方向。

这个问题可以分别按照短期和中期角度来分析。

短期来看,进入业绩预告披露高峰期成为市场关键变量

主板年报业绩预告有条件指满足下列条件之一;创业板年报业绩预告有条件指出现第(一)、(二)、(三)、(五)、(六)项情形之一;科创板年报业绩预告有条件指出现第(一)项至第(三)项情形之一;主板中报业绩预告有条件指出现第(一)项至第(三)项情形之一。

(一)净利润为负值;

(二)净利润实现扭亏为盈;

(三)实现盈利,且净利润与上年同期相比上升或者下降50%以上;

(四)扣除非经常性损益前后的净利润孰低者为负值,且扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入低于一亿元;

(五)期末净资产为负值;

(六)公司股票交易被实施退市风险警示后的首个会计年度;

(七)本所认定的其他情形。

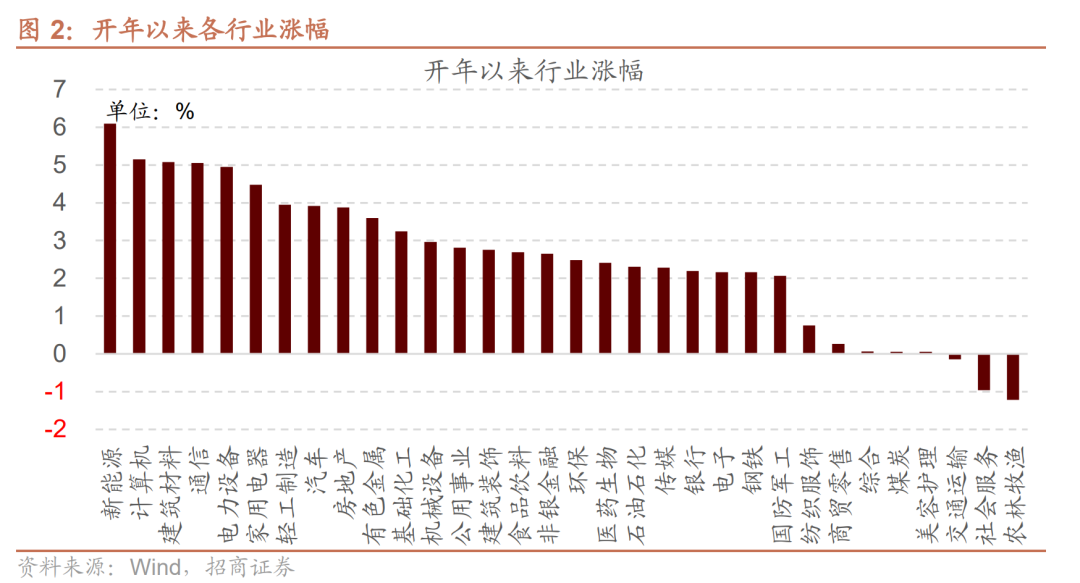

尽管没有强制要求,但是过去三年,每年基本有50%左右的公司公布了业绩预告。

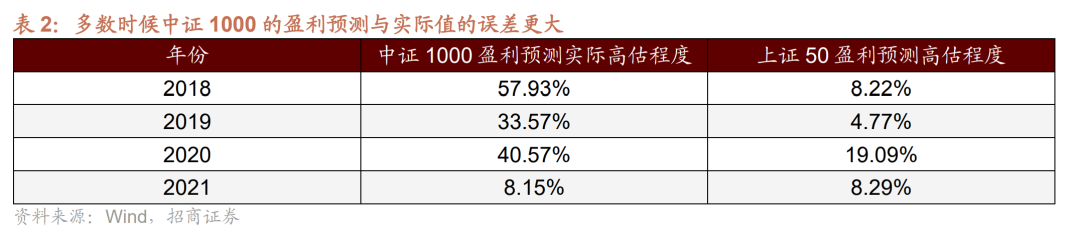

从实际情况来看,出现业绩“爆雷”,也就是说,净利润为负值或者净利润下降50%以上的公司更容易披露业绩预告且引发关注,除此之外,由于市场普遍会高估中小公司的业绩,对于中证1000的预测误差远大于上证50。

因此,中小公司在业绩预告期披露时更容易出现业绩低于预期的情况,这是我们此前描述的“春节效应”的关键原因。

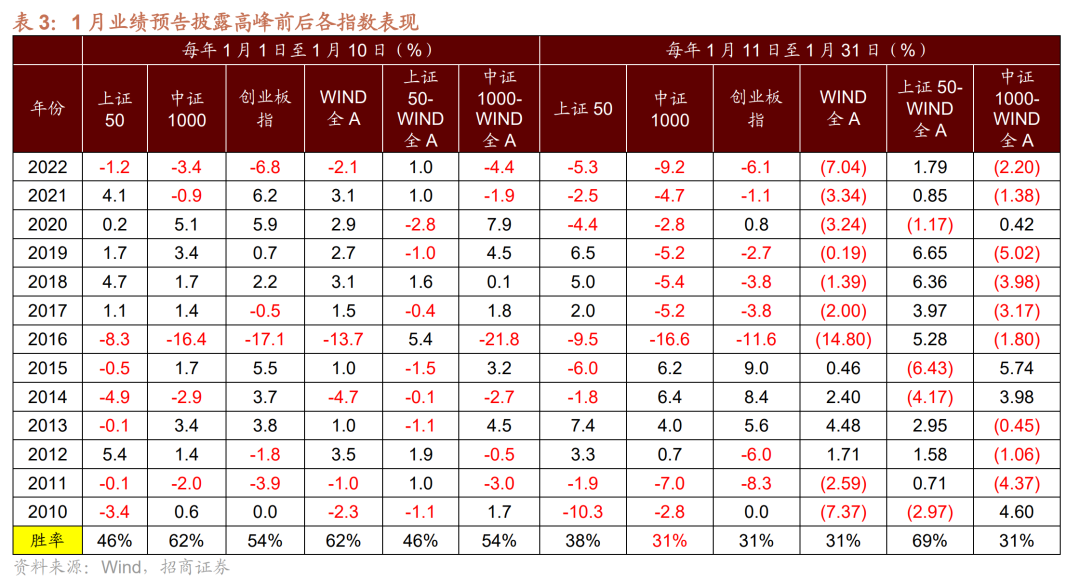

具体而言,业绩预告披露高峰期一般始于1月10日那一周,因此,我们统计了2010年以来过去13年的情况。每年开年后1月1日至1月10日尚未进入业绩披露高峰期的阶段,投资者开年之后按照自己的想法布局,上证50 和中证1000能够55开。但是随着业绩披露高峰来临,业绩预告成为市场重要关注因素,结果A股整体表现明显趋弱,11-31日,WIND全A指数历史上涨概率从62%下降到31%,而过去七年,每年1月后两旬都录得下跌。

中证1000是下跌主力,尤其是过去7年,每年都下跌,且六年跑输WIND全A,上证50表现也不是特别好,只是在过去六年跑赢WIND全A。

由于2022年经济和盈利有一定压力,尤其是四季度受到疫情的影响比较大,预计2022年业绩预告很有压力,这很可能成为后续市场风格阶段性变化的关键力量。

反过来,业绩披露期结束后,风格马上逆转,2010年以来业绩预告期披露期结束后,13年中有12年,中证1000逆袭上涨,相对WIND全A 的胜率为100%,而上证50尽管上涨的概率也比较大,但是跑输WIND全A的概率为92%。

当我们知道这个效应和原理之后,如果你比较明确知道某种风格未来十个交易日大概率会跌,但是在往后二十个交易日大概率会涨,那么应该如何操作才最合理?这应该取决于投资者的交易策略。

中期决定风格的市场环境

中期来看,决定市场风格的市场环境,且每两年-两年半占优风格会切换一次,这种切换时间窗口对于A股投资极其重要,最强风格和最弱风格之间的两年累计回报差可以达到40-200%之间,可以说,选对风格是A股最重要的事之一。A股有两件最重要的事:

第一,选对风格。

第二,选对赛道。

过去两年是一个类滞涨的环境,以煤炭,钢铁,化工为代表的周期相对表现最佳,小盘价值占优,这个结果完全符合我们在2021年2月发布报告,《风格轮动启示录:不可不察的风格切换》中描述了①两年到两年半一个风格,②每年二月是重要的风格变盘窗口,③明确当前处于风格切换的重要观察窗口,可能出现“中小价值转大盘价值”。

2021年之后的风格基本符合我们当初报告的描述,2021年是小盘价值明显领涨,2022年大盘价值最抗跌,其次是小盘价值,最终两年小盘价值相对占优。过去两年小盘成长上涨11%,是唯一上涨的风格指数。相对表现最差的大盘成长超额收益达到44%。

两年过去了,我们又非常接近2月的风格变盘窗口,那么站在现在来看,在业绩披露效应和春节效应结束之后,未来两年又是什么风格占优,核心就是宏观经济的变量。

简单而言,四种风格适用于四种不同的场景

大盘成长

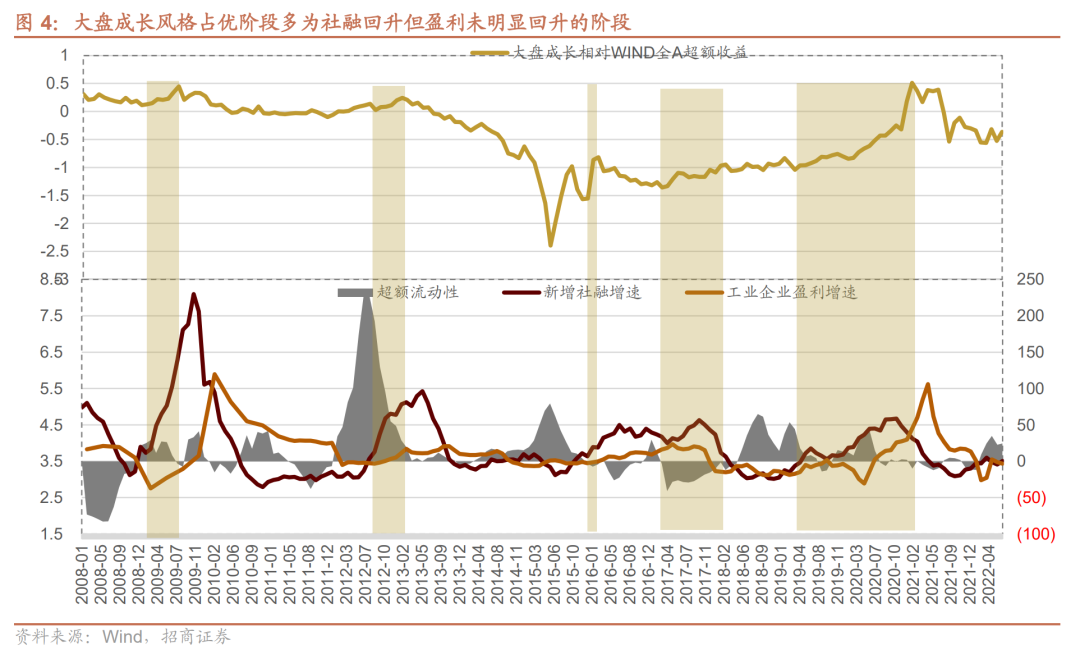

大盘成长,核心成分是消费、科技、医药的龙头公司,特点是市值大估值相对较高,这类大盘成长风格想要占优,第一需要经济预期改善,更重要的是增量资金,而且是偏机构化的增量资金。

因此,在社融增速明显改善,经济预期修复,但盈利增速尚且不高时,同时迎来以外资和公募为代表的大量增量资金时,大盘成长才能持续性占优。如果社融改善不明显,或者缺乏大规模机构增量资金,大盘成长难以表现。

公式:大盘成长=大量机构增量资金+社融回升但盈利还没有明显回升

大盘价值

大盘价值和大盘成长不一样,组成里面金融地产电力建筑权重较大,估值低,因此,大盘价值占优是两种场景,

第一,遭遇流动性冲击,市场大跌时,体现较强的防御性;

第二,社融增速非常高,房地产销售投资和基建投资形成共振向上。

公式:大盘价值=市场持续大跌 or 社融增速很高投资拉动经济复苏

小盘成长

小盘成长是属于所有风格进攻型最强的指数,主要是以新能源、新材料、医药、信息科技等行业为主,小盘成长占优也是两种场景:

第一, A股大跌后见底,流动性改善(大盘价值逻辑一的镜像);

第二, 社融增速不高或者见顶回落,但是盈利比较高(大盘价值逻辑二的镜像)

小盘成长和大盘价值是两种几乎对称的风格。

公式:小盘成长=市场触底反弹,流动性改善 or 社融增速不高或者见顶回落,盈利改善

小盘价值

小盘价值是和小盘成长属性较为接近,但是有更高权重的化工、交运、金融、煤炭、钢铁等周期股,因此,小盘价值和小盘成长的差异就在于,小盘价值会在PPI比较高,滞涨压力比较大的时候有更好的表现,但此时,由于流动性环境的恶化,小盘成长表现相对更差

公式:小盘价值单独占优=高PPI

总结来说,四种风格占优的公式如下:

大盘成长=大量增量机构资金+社融回升但盈利还没有明显回升

大盘价值=市场持续大跌 or 社融增速很高投资拉动经济复苏

小盘成长=市场触底反弹,流动性改善 or 社融增速不高或者见顶回落,盈利改善

小盘价值单独占优=高PPI

根据上述公式,我们基本可以排除中期的小盘价值,以目前的形势来看,大盘价值持续占优的概率也比较低。

所以2023年成长风格大概率占优,到底是小盘成长还是大盘成长,就看A股是否会有汹涌澎湃的增量机构资金支持了,如果没有,有限的增量和存量再调整更容易催生持续性的小盘成长风格。

对于近期的风格变化,此前我们描述了A股有明显的春节效应,A股经常演绎春节前上证50占优,春节后中小成长占优的局面。而今年春节前,随着中央经济工作会议召开,稳增长预期升温;同时市场对于疫情后复苏预期逐渐打满,市场演绎大盘蓝筹风格,上证50相对占优。而今年春节前后都是业绩预告披露的高峰期,此前过高的预期在业绩预告披露前后往往会低于预期,导致中小成长的压力更大。

但春节后,政策预期落地进入复苏观察期,而疫后复苏进入兑现期,上证50阶段性占优局面可能阶段性告一段落。中小成长业绩披露落地,进入业绩真空期和下一年的新预期形成阶段,又开始重新憧憬新一年的高增长,调整的中小成长利空落地而反弹。因此,中小成长风格在春节后有望回归。我们预计今年春节前后可能会演绎经典“从上证50到科创50”的局面。

中期来看,风格切换有两年到两年半左右的周期运行的特征,每两年到两年半左右就会有一种风格显著占优, 2021年2月以来相对占优的是小盘价值风格。而一旦到了今年二月,短期风格博弈结束后,又将会迎来一个新的中期窗口布局期。如果2023年是地产基建共振向上,社融超预期改善则可能是大盘价值占优;如果2023年是外资加速流入,公募基金恢复到大规模净流入状态,则可能是大盘成长风格占优;但是上两种风格出现的条件在2023年出现的概率相对较低,因此,2023年经济温和复苏,流动性温和改善,在产业政策和新产业趋势驱动下,2023年2月之后小盘成长占优的概率可能更大。

02复盘·内观——市场普涨,成长股领涨

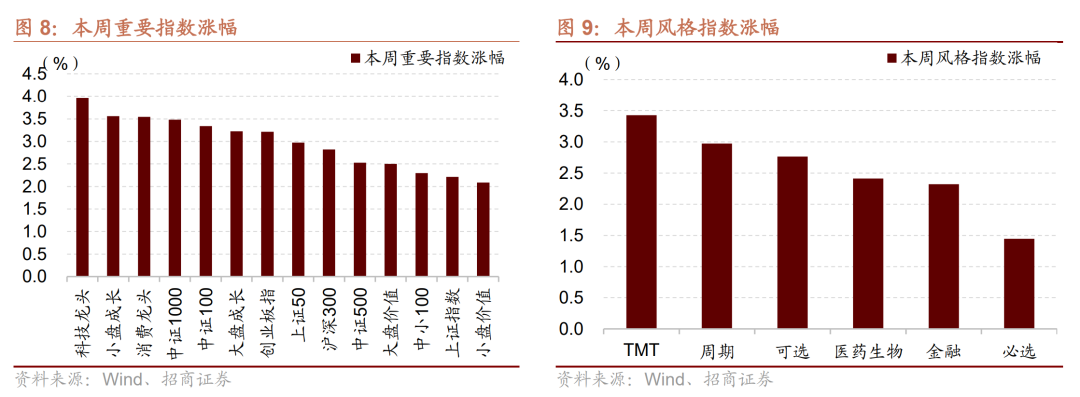

本周A股主要指数全部上涨,主要指数中科技龙头、小盘成长、消费龙头领涨,小盘价值、上证指数、中小100涨幅落后,本周日均成交8135亿元,较上周相比明显放量。南向资金本周净流入港股112.1亿港币,北向资金本周净流入A股200.2亿人民币,北向资金连续9周净流入A股。风格方面,TMT、周期领涨,必选消费涨幅落后。

本周A股市场指数全部上涨,主要原因在于,1)随着全国多地感染数据达峰回落,市场对后续经济和消费复苏预期走强;2)近期人民币汇率持续升值,北上连续大幅流入A股;3)近期公布的美国12月ISM非制造业经理人指数大幅回落至荣枯线之下,美元和进一步加息预期同时走弱;4)近期国内稳增长政策预期继续走强,流动性宽松预期走强。

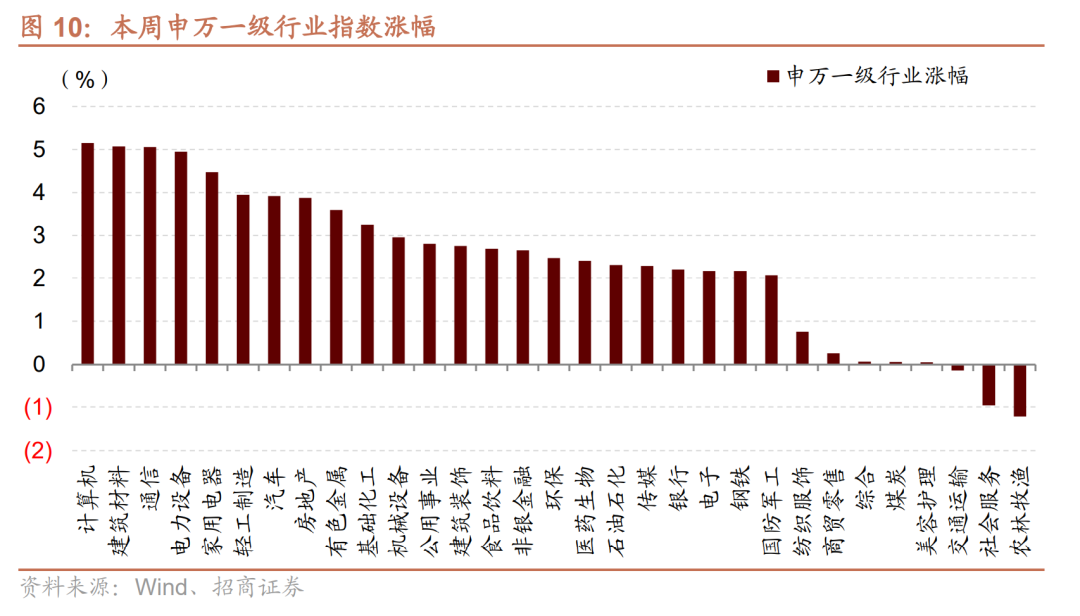

从行业上来看,本周申万一级行业绝大多数上涨,仅3个一级行业下跌,计算机、建筑材料、通信涨幅居前,涨幅均超5%,农林牧渔、社服、交运跌幅居前。从涨跌原因来看,本周涨幅居前的行业原因主要为,计算机(数据二十条和数据资产“入表”等政策催化,23年景气预期较强)、建材(稳增长预期),跌幅居前的行业原因主要为,社服、交运、美容护理等(交易复苏预期过于提前,板块轮动)。

03中观·景气——11月北美PCB出货量同比增速扩大,12月部分工程机械销量改善

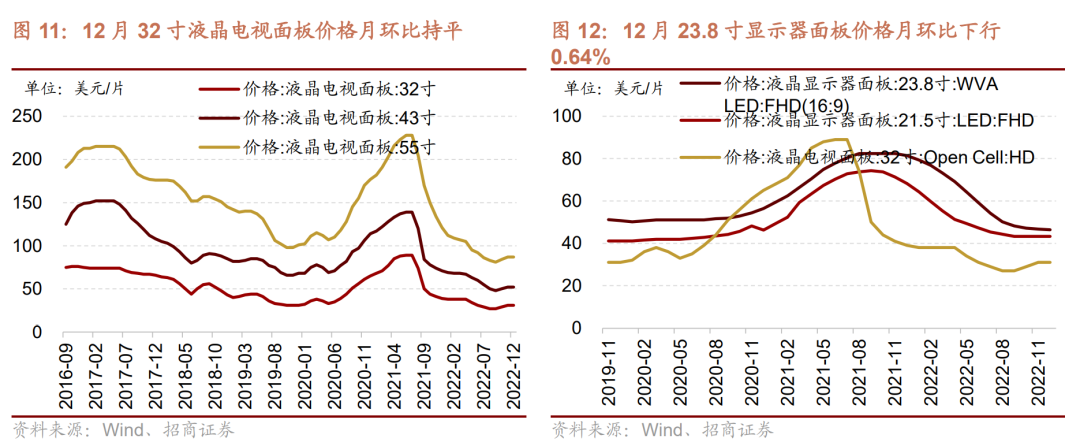

12月份液晶板价格月环比多数持平。截至12月30日,液晶电视面板方面,32寸液晶电视面板价格为31.00美元/片,与上月持平;43寸液晶电视面板价格为52.00美元/片,与上月持平;55寸液晶电视面板价格为87.00美元/片,与上月持平。液晶显示器方面,23.8寸液晶显示器面板价格为46.40美元/片,月环比下降0.64%。21.5寸液晶显示器面板价格43.30美元/片,与上月持平,7寸平板电脑面板价格9.40美元/片,月环比下降1.05%。

11月LCD显示器出货量同比、环比均上升。11月份TV LCD出货量为22.50百万,月环比上行2.27%,月同比上行6.13%;LCD NB出货量为27.90百万,月环比上行0.36%,月同比下降28.83%;LCD显示器出货量为11.30百万,月环比上行10.78%,月同比下降31.10%。

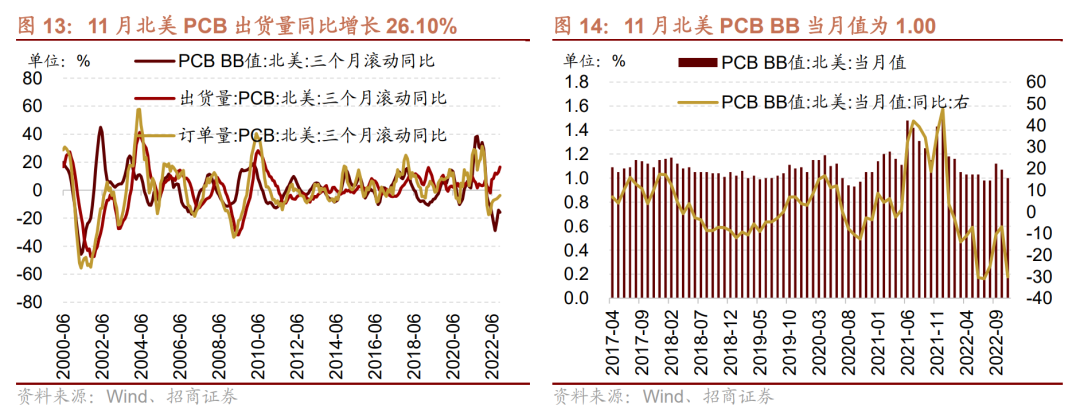

11月北美PCB出货量同比增速扩大,订单量同比降幅收窄。11月北美PCB出货量同比增长26.10%,同比增速较上个月扩大17.1个百分点,三个月滚动同比增速扩大至16.57%;PCB订单量同比减少4.10%,同比降幅较上个月收窄0.4个百分点,三个月滚动同比降幅收窄至-3.73%。

11月北美PCB BB当月值为正。11月北美PCB BB当月值为1.00,较前值有所下降。

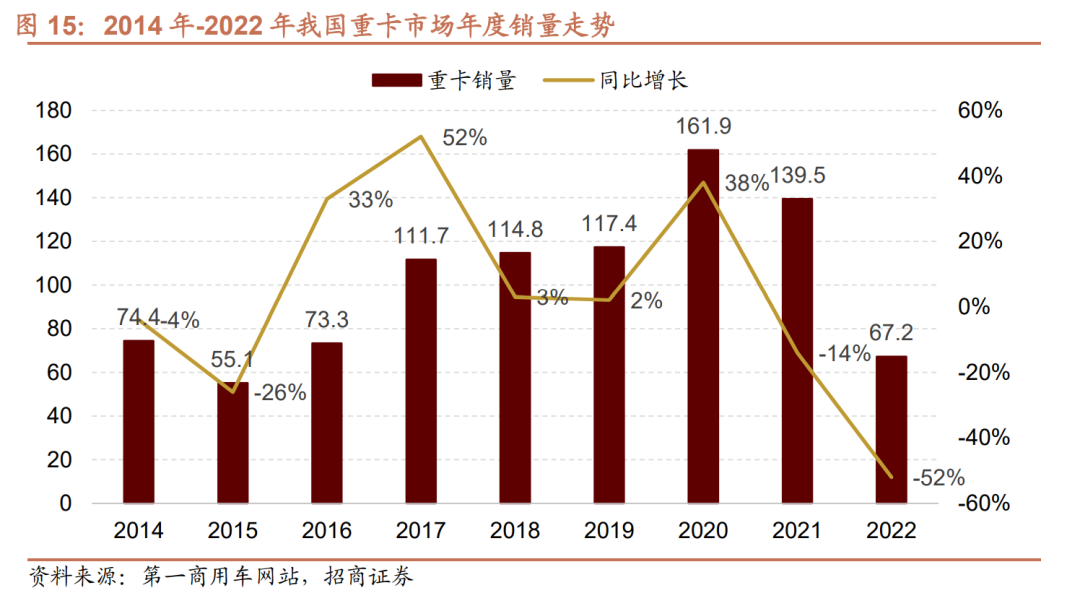

今年12月份,我国重卡市场约销售5.4万辆(开票口径,包含出口和新能源),环比上升16%,比上年同期的5.75万辆下降6%,净减少3500余辆。5.4万辆是近七年来的历史最低点,2022年12月份也是重卡市场自2021年5月份以来的连续第20个月下降。

累计来看,2022年全年的重卡市场累计销售67.2万辆,比上年同期的139.5万辆下降52%,减少了72万辆之多。即使在上年同期基数较低的下半年,2022年的重卡行业销量最终也未能实现同比逆转,由此可见终端需求之低迷。关于国内需求低迷、市场销量继续同比下降这一“现象”,第一商用车网表示:2022年全年,在“双碳”战略的强力推动下,尽管货运市场整体低迷,但新能源重卡细分市场全年销量预计将达到2.3万辆,比上年同期增长了一倍多。另一方面,2022年全年重卡出口预计会达到17万-18万辆,再创历史新高。

11月主要企业推土机销量当月同比增幅扩大,叉车、起重机销量当月同比降幅扩大,内燃机销量当月同比降幅收窄,压路机销量当月同比由负转正。11月份推土机销量同比增幅扩大至65.80%,(前值54.7%),三个月滚动平均增速扩大至54.07%(前值36.4%);叉车销量同比降幅扩大至-5.79%,(前值-3.08%),三个月滚动平均降幅收窄至-4.79%(前值-7.86%);压路机销量同比由负转正至13.70%,(前值-0.82%),三个月滚动平均增速扩大至6.53%(前值0.32%);起重机销量同比降幅扩大至-3.47%,(前值-3.02 %),三个月滚动平均增速转负至-0.48%(前值+2.11%);内燃机销量同比降幅收窄至-7.78%,(前值-13.19%),三个月滚动平均降幅收窄至-6.97%(前值-7.7%)。

1-11月新接船舶订单量累计同比降幅缩窄,手持船舶订单量累计值同比增幅扩大。1-11月新接船舶订单量累计值为3960.0万载重吨,累计同比下行37.77%,较前值降幅缩窄了1.41个百分点;三个月滚动同比下降20.51%。1-11月手持船舶订单量累计值为10361.0万载重吨,累计同比上升7.49%,较上月增幅扩大了1.03个百分点,三个月滚动同比增长8.25%。

04资金·众寡——北上两融净流入,ETF净申购

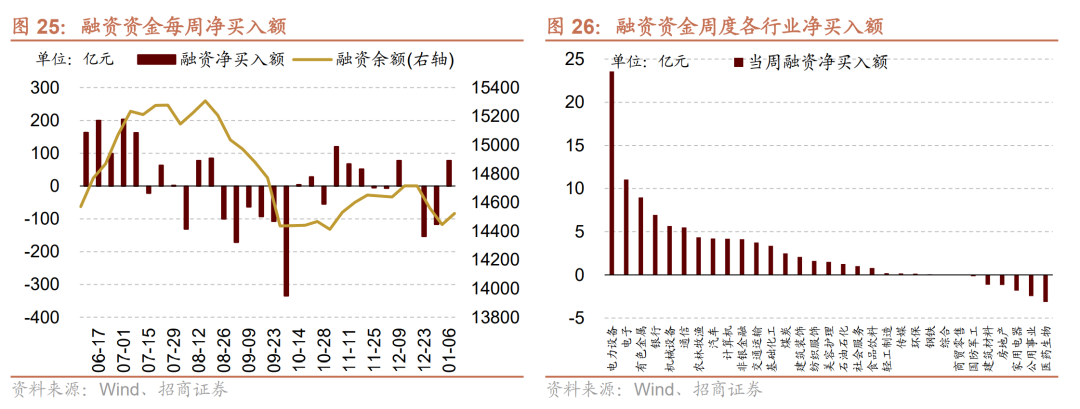

从全周资金流动的情况来看,本周北上资金呈现净流入态势,融资资金净流入,新成立偏股类公募基金下降,ETF净申购。具体来看,北上资金本周净流入200.2亿元;融资资金前四个交易日合计净流入77.1亿元;新成立偏股类公募基金5.1亿份,较前期下降45.2亿份;ETF净申购,对应净流出42.5亿元。

从ETF净申购来看,ETF净申购,宽指ETF以净赎回为主,其中沪深300ETF赎回最多;行业ETF申赎参半,其中信息技术ETF申购较多,医药ETF赎回较多。具体来看,股票型ETF总体净申购6.7亿份。其中,沪深300、创业板ETF、中证500ETF、上证50ETF和双创50ETF分别净赎回8.6亿份、净赎回2.1亿份、净赎回1.4亿份、净赎回4.4亿份、净申购2.2亿份。行业方面,信息技术ETF净申购27.5亿份;消费ETF净申购12.6亿份;医药ETF净赎回20.6亿份;券商ETF净申购5.3亿份;金融地产ETF净申购8.3亿份;军工ETF净申购6.8亿份;原材料ETF净赎回0.2亿份;新能源&;智能汽车ETF净赎回1.9亿份。

本周新成立偏股类公募基金规模较前期回落,新成立偏股类基金5.1亿份。

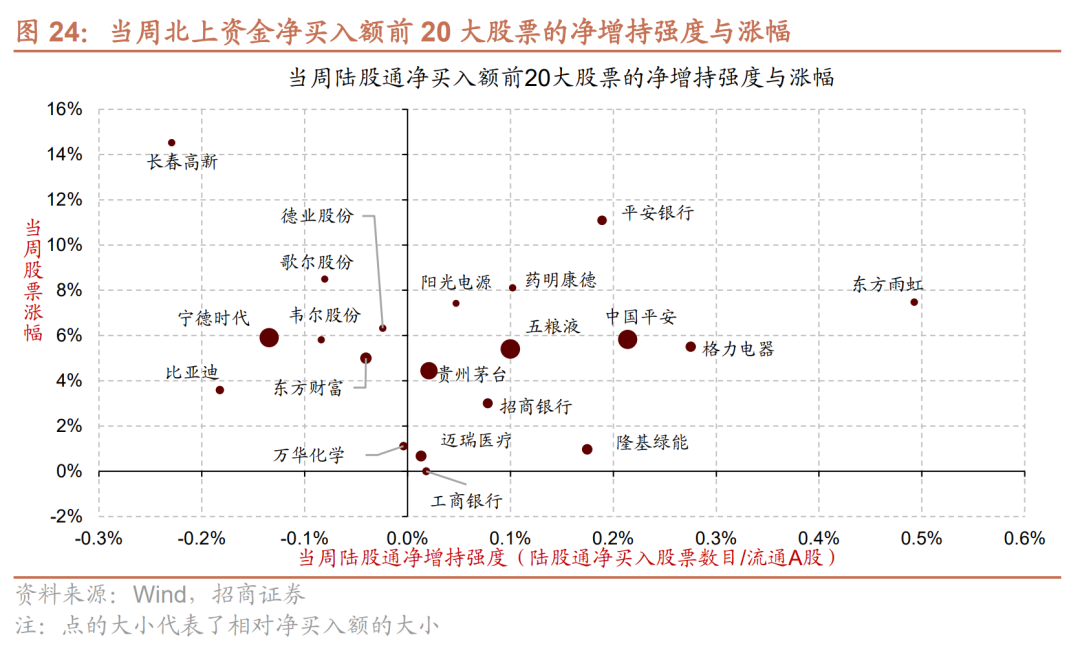

本周(1月2日-1月6日)北向资金净流入200.2亿元,净买入额扩大171.2亿元。行业偏好上,北上资金净买入规模较高的为电力设备、银行、非银金融等,分别净买入34.4亿元、33.0亿元、30.3亿元;集中卖出交通运输、农林牧渔、通信等,净卖出规模达-18.9亿元、-7.2亿元、-4.2亿元。

个股方面,北上资金净买入规模较高的为五粮液、宁德时代、中国平安等;净卖出规模较高的包括先导智能、上海机场、天赐材料等。

两融方面,融资资金前四个交易日净流入77.1亿元。从行业偏好来看,本周融资资金集中买入电力设备,净买入额达23.6亿元,其他净买入规模最高的行业主要包括电子、有色金属、银行等;净卖出的主要是医药生物、公用事业、家用电器等。从个股来看,融资净买入较高个股包括中国联通、宁德时代、平安银行等,净卖出较多的主要包括药明康德、中国中免、贵州茅台等。

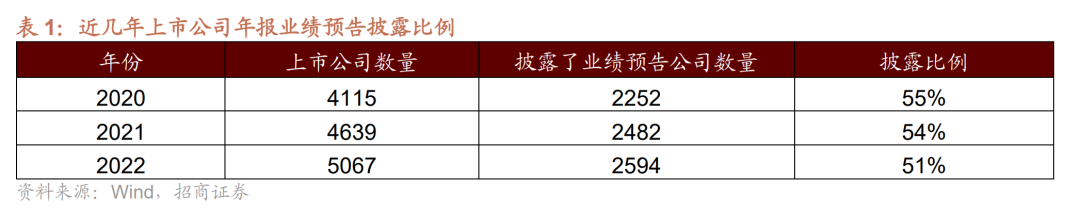

从资金需求来看,重要股东净减持规模缩小,计划减持规模提升。本周重要股东二级市场增持3.4亿元,减持65.1亿元,净减持61.7亿元,净减持规模缩小。其中,净增持行业仅煤炭;净减持规模较高的行业包括电子、医药生物、机械设备等。本周公告的计划减持规模为103.1亿元,较前期提升。