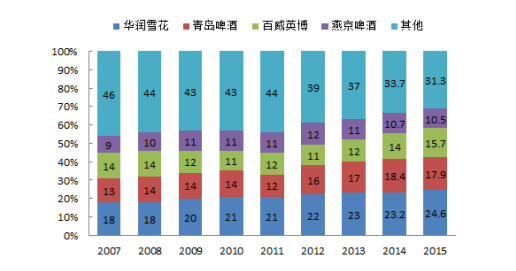

经过了数十年的时间沉淀,我国的啤酒行业已经结束了“群雄逐鹿”的时代,进入到华润雪花、青啤、百威英博、燕京和嘉士伯5强争霸的时代。

从这些企业所占据的市场份额可以看出,目前排在前列的啤酒企业,所占据的市场份额较为均衡,不难想象各大啤酒企业所面临的竞争压力依然较为激烈。在目前的局势之下,拥有护城河对于啤酒企业来说显得尤为重要。

尤其是华润啤酒(00291)这样,占据了中国啤酒市场近四分之一份额以及世界市场5.4%份额的企业,要想不被竞争对手颠覆其行业地位,就必须拥有宽阔的护城河。那么,华润啤酒的护城河究竟有多宽呢?

并购整合成就千亿品牌价值

首先,从经营层面来分析。根据智通财经APP的了解,华润啤酒能够有今天的市场地位,并购整合立下了汗马功劳。

华润啤酒历史上几次大的并购分别是,2001年,收购大连棒棰岛啤酒,确立辽宁市场龙头地位;2010 年,收购西湖啤酒45%股权及在2011年对西湖啤酒实现全资控股;2013年,收购金威啤酒,跻身广东主流啤酒厂商。

除了外部的并购整合外,华润还积极开展内部整合,2015 年,公司剥离全部非啤酒业务,专注于啤酒业务。2016年,公司收购SABMiller持有华润雪花啤酒有限公司49%股权,从而实现全资控股华润雪花。

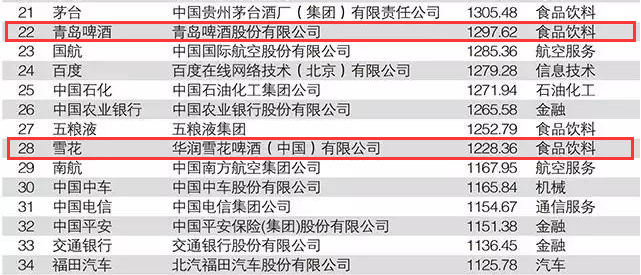

这一系列的动作,使得华润啤酒的一项重要无形资产——雪花的品牌价值也在不断攀升。智通财经APP了解到,在2017年中国500最具价值品排行榜中,雪花以1228.36亿元的品牌价值,排在榜单的第28位,在食品饮料行业则排在第四位。

全国布局,规模优势明显

当然,华润啤酒能够取得上千亿的品牌价值,还得益于公司在全国的布局。

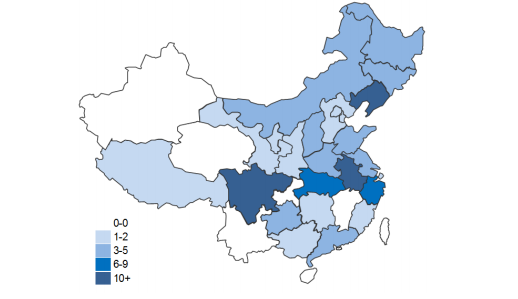

智通财经APP了解到,目前华润在全国拥有98家啤酒厂,旗下含雪花啤酒品牌及30多个区域品牌,产品覆盖中国大陆各省、市、自治区及直辖市。

根据智通财经APP的了解,啤酒的有效运输半径为200-300公里,因此啤酒企业要想在全国市场占据较高的份额,就必须采取全面布局的策略。华润啤酒正是由于其全国性布局,使得公司的产品的网络效应得以显现,而随着网络效应的循环强化,强大的公司会变得更加强大。

这种强大体现在有效规模上,有效规模指的是一个规模有限的市场只能容纳一家或者刚好几家公司有效率的提供服务。

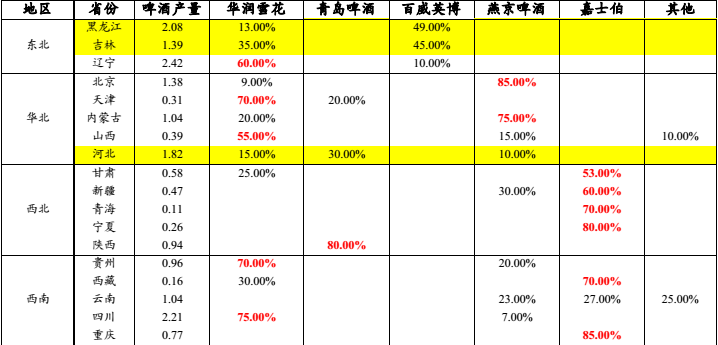

据统计,华润雪花在辽宁、天津、山西、贵州、四川、安徽等多个省市的份额超过5成,保持了较强的竞争力。此外,公司在吉林、西藏、浙江、江苏、广东等省份的市场份额也达到或超过3成。

依托纯生,抢占中端市场

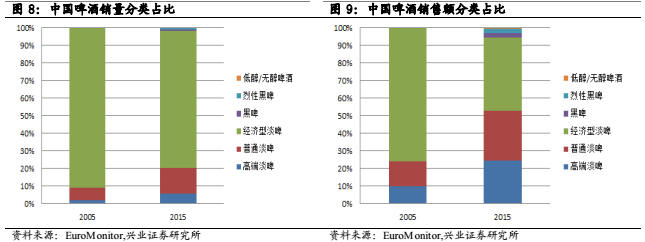

不过,今时不同往日。随着国人消费能力的大幅提升,啤酒已不再是为了单一满足饮酒需求,国内啤酒行业升级不仅体现在消费层次越来越向中高端转移。截至2015年,我国经济型淡啤销量占比已经降至78%。

若以销售额划分,我国高端淡啤和普通淡啤的销售额,在2015年已经占到总销售额的50%以上,而经济型淡啤的销售额,从2005年的近8成下降至4成左右。

在此环境下,市场份额已经不能说明一切,最终还是要依靠产品的竞争力说话。

随着啤酒消费不断向中高端转型,啤酒已经越来越不是一种不看品牌拿了就走的消费品,产品的高端化、差异化是决定消费者粘性的关键,也将决定产品的命运。因此,投资者必须要了解什么样的啤酒是好啤酒,才能更好的做出投资决策。

根据智通财经APP的了解,如果把麦芽汁的浓度作为划分啤酒低、中、高端的标准,可以把麦芽汁浓度在6°~8°(巴林糖度计)的啤酒划为低端,麦芽汁浓度在10°~12°划为中端,而麦芽汁浓度在14°~20°的啤酒则为高端啤酒。

我们在日常生活中可能已经注意到,凡是涉及到排名的事情,往往是中间大两头小。在啤酒行业也是如此,中端市场也会是消费人群最多的市场,因此,谁能占住中端市场的份额谁就最可能在竞争中胜出。

根据智通财经APP的观察,华润啤酒在中端市场的优势,主要体现在产品的麦芽浓度和价格优势上。

目前,华润啤酒旗下主打中端市场,麦芽度为10°P的雪花纯生500毫升灌装啤酒,在天猫超市的售价为8元每灌。百威旗下的纯生啤酒,规格为麦芽度9.7°P,500毫升的灌装啤酒售价为6元。青岛啤酒旗下的青岛纯生,麦芽度为8°P,500毫升灌装啤酒的售价也在6元左右。燕京啤酒旗下的10°P,500毫升灌装啤酒平均售价为7元每罐。

华润有望凭借产品更高的纯度和更高的定价体现产品差异化,打开中端市场需求空间,同时提高消费者的忠诚度。

盈利能力有待进一步提升

当然,企业的经营策略是否有效,最终还是要反应到财务报表中去。

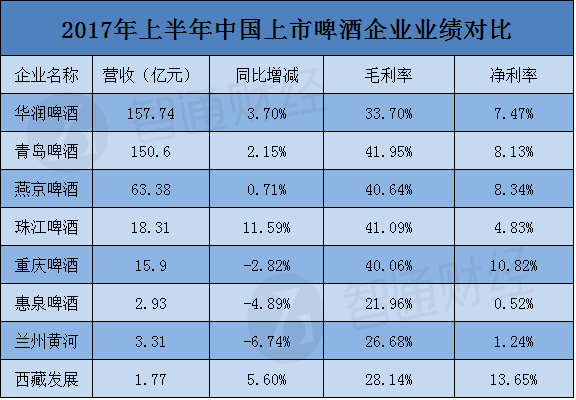

通过对比可以发现,华润啤酒在2017年上半年实现营收157.74亿元,同比增长3.7%,表现好于另外两大本啤酒巨头,青岛啤酒和燕京啤酒,这体现了公司在经营上取得的成效。

不过,目前华润在盈利能力上的表现还不如青岛和燕京,毛利率较青岛啤酒低了8.25个百分点,净利率也不及青岛啤酒和燕京啤酒的8.13%和8.34%。

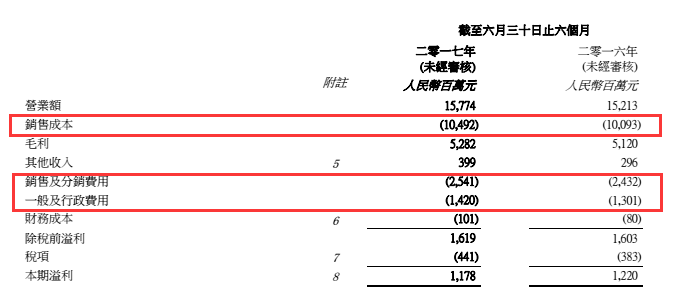

智通财经APP注意到,造成华润啤酒盈利能力不及青岛和燕京的主要原因是公司成本及费用率偏高。根据公司2017年上半年财报,公司的销售成本为104.92亿元,同比增长销售成本增加3.95% ,高于营收的增速。

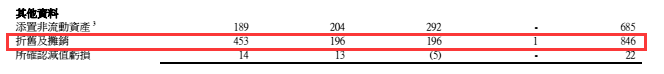

其中主要的原因之一,是公司的产能利用率偏低,造成存在8.46亿元的折旧及摊销成本,固定资产折旧率超过4%。此外,公司在上半年的销售及分销费用和一般及行政费用的增速分别达到4.48% 和9.15%。

综合来看,华润啤酒虽然在毛利率和净利润方面较青岛啤酒和燕京啤酒有一定差距,但其在产品品牌、网络效应、有效规模以及中端产品的竞争力方面有较强的优势。未来如果华润能够提升产能利用率以及更好的控制费用率,这家公司的护城河必将越来越宽广,为股东赚取更多的利润。