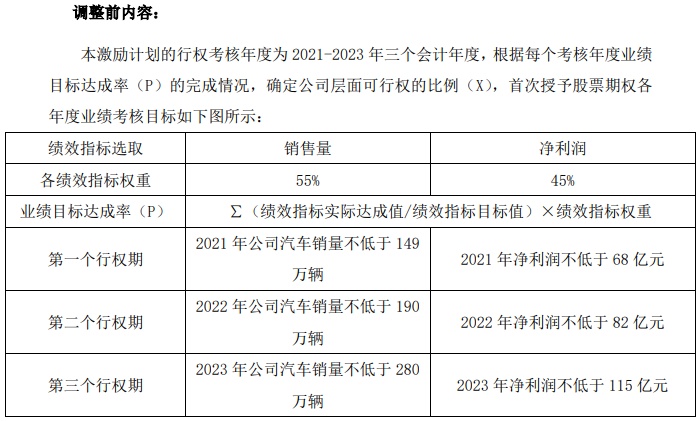

智通财经APP获悉,长城汽车(601633.SH)近日发布《关于调整2021年限制性股票激励计划及2021年股票期权激励计划业绩考核目标的公告》,将公司2023年的业绩目标由“汽车销量不低于280万辆、净利润不低于115亿元”更新为“2023年汽车销量不低于160万辆、净利润不低于60亿元”。

业绩来看,长城汽车2022年三季报披露,公司前三季度实现营业总收入994.80亿元人民币,同比增长9.56%。归属于上市公司股东的净利润81.60亿元,同比增长65.03%。

对于本次调整的原因,长城汽车方面表示,当前经营环境与公司在制定2021年限制性股票及股票期权激励计划时发生重大变化,尤其是中国新能源汽车渗透率实现快速突破,新能源汽车市场竞争格局发生较大变化,该重大变化是公司在制定2021年限制性股票激励计划及股票期权激励计划中不可提前预知的因素,与当时公司考虑的市场和行业环境存在重大差异,原限制性股票及股票期权激励计划所设定的业绩考核指标已不能和公司当前所处的市场和行业环境相匹配。

2022年可谓车市寒冬,此前一路高歌猛进的特斯拉公布了2022第四季度交付数据。特斯拉于2022年第四季度全球生产了超过43.9万辆汽车,交付了超过40.5万辆汽车。2022年全年,特斯拉全球共交付了131万辆汽车,同比增长40%;共生产了137万辆汽车,同比增长47%。这一貌似不错的增长的背后,但是却没有达到年初设下的增长50%的目标。特斯拉的增速不及预期,给新能源汽车在2023年的销量泼了一盆冷水。

按照乘联会预期,2022全年,国内新能源乘用车累计销量预计在640万辆~650万辆之间,市场渗透率在27%左右;2023年,国内新能源乘用车批发销量预计将达到840万辆,同比增长30%。乘联会数据显示,2022年前11个月,长城汽车新能源车销量约为11.45万辆,同比微增1.1%,位列2022年1~11月新能源厂商销量排行榜第九位。这一成绩,与其他自主品牌存在着明显的差距。

而在下调2023年销量目标之前,长城汽车无法完成2022年销量任务似乎已是板上钉钉。

回望2021年,长城汽车全年累计销量约128.1万辆,同比增长14.79%。净利润67.3亿元,同比增长25.41%。尽管销量和净利润都保持了两位数增长,但这两项考核目标完成度分别为86.0%和99.7%,均未达标。

根据长城汽车发布的产销数据,2022年11月,公司总计销售87560台,同比下降28.53%。1-11月,公司总计销售99.01万台,同比下降11.49%。距离190万辆的年度目标相差甚远,目标达成率仅为52.11%。

市场认为,长城汽车下调销量目标或与旗下几个品牌销量下滑有一定的关系,长城汽车旗下有五大品牌,包括哈弗、魏牌、长城皮卡、欧拉和坦克。11月长城汽车五大品牌只有坦克品牌实现小幅增长,魏牌和欧拉品牌均腰斩。

目前来看尚不知调整后的长城汽车能否在销量方面迎来转机。长城汽车方面认为,本次2023年激励目标的调整与公司的业绩增长更为匹配,更具有科学性和合理性。但同时长城汽车也强调,本次经调整后的公司层面业绩考核指标仍然具有挑战性。