报告摘要

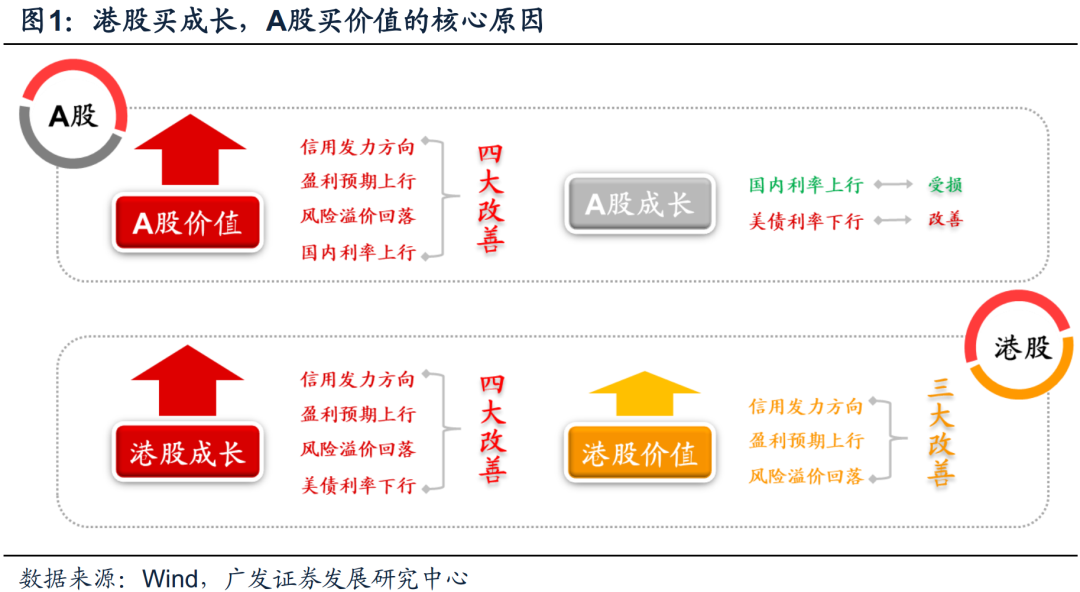

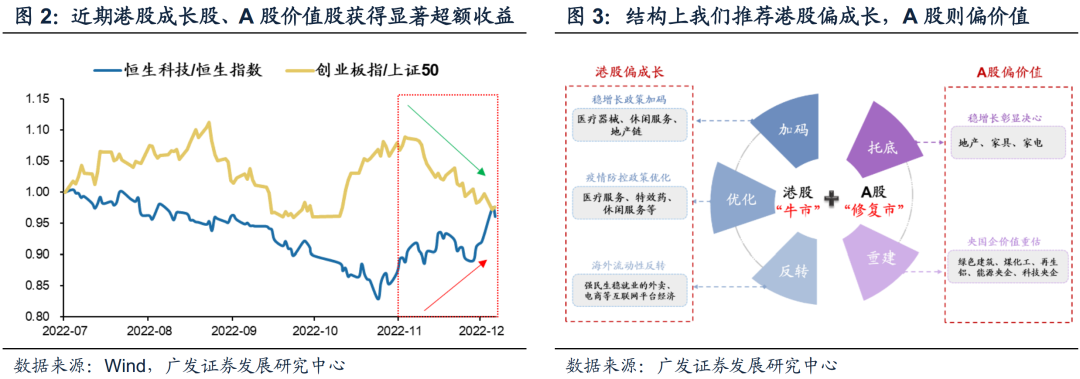

● AH股“破晓”:港股买成长,A股买价值。自11.10《破晓,AH股光明就在前方》以来,我们提示“港股走牛市,A股走修复市”,但结构上,推荐侧重点有所不同:港股的推荐思路是“三支箭”,成长类行业居多;A股的思路是优先配置“托底+重建”,以地产链、央企等价值类为主。

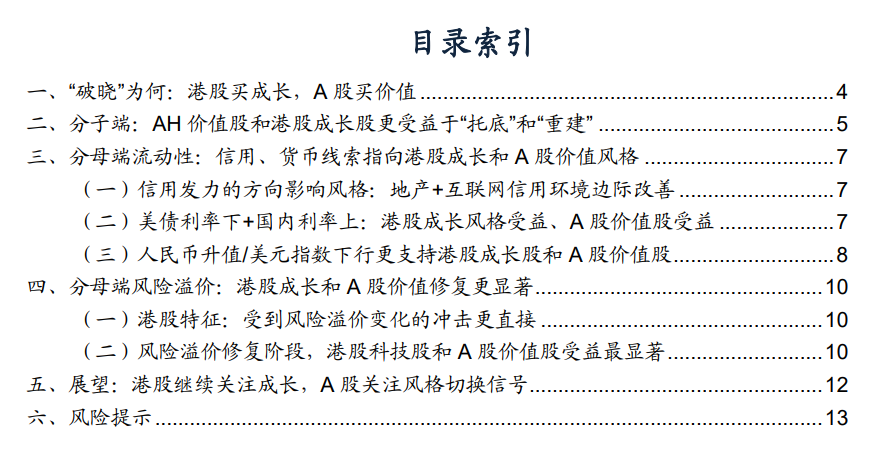

● 为什么我们对于A股和港股,结构上有所区别?其核心原因源于:(1)A股:①价值股具备“四大改善”;②成长股“一喜一忧”。因此A股价值股显著优于成长股。(2)港股:①价值股获得“三大改善”;②成长股具备“四大改善”,边际受益更大。因此港股成长价值俱佳,但成长略优于价值。具体来看——

● 分子端企业盈利:“托底”与“重建”对港股成长股和价值股均形成盈利改善预期,但对于A股来说更多地改善价值股的盈利预期。在“托底、重建”中A股、港股地产链、消费链均得到改善。但由于A股与港股的成长股结构不同,港股在“托底、重建”中边际改善最大的在于互联网等成长股,A股成长股则在此过程中缺乏分子端边际受益逻辑。

● 分母端流动性:信用、货币线索指向港股成长和A股价值风格。(1)信用发力的方向影响风格,政策指引23年信用边际改善的方向是地产链+互联网产业;(2)美债利率下+国内利率上,港股成长受益、A股价值受益;(3)人民币升值更支持港股成长股和A股价值股。

● 分母端风险溢价:港股成长股和A股价值股修复更显著。离岸市场的特征使得港股受到风险溢价的冲击更直接和迅速。当前港股处于牛市一阶段:风险溢价下行,而前期港股科技股的风险溢价受到影响更为严重,因此风险溢价改善的过程当中是科技股的反弹更强烈。A股则有所不同,在“托底”和“重建”中风险溢价改善最显著的主要是前期政策压制、当前政策坚决“稳地产”下的地产链,以及中国特色估值体系助力资本市场地位提升下,估值迎来重估契机的优质央企国企。

● 展望:港股继续关注成长,A股当前仍是价值优先。23年港股成长股的“四大改善”预计能够继续,继续关注港股“三支箭”。与部分投资者认知不同,本轮A股价值股的投资逻辑“买预期,卖现实”交易的是政策而不是基本面,A股当前政策持续加码+业绩真空期仍将是价值占优,而一旦经济企稳改善的信号出现,届时A股将出现风格的切换(转型、突围),当前配置继续关注“托底”和“重建”:①托底:地产链(地产适度信用下沉、家电家具)、受益于防疫政策优化的出行链(休闲服务)和中期受益的医药链;②重建:能源&科技类央企、互联网。

● 风险提示:疫情反复,全球经济下行超预期,地缘风险超预期。

报告正文

1“破晓”为何:港股买成长,A股买价值

11.10我们发布《破晓,AH股光明就在前方》提示“港股走牛市,A股走修复市”的投资机会。但对于A股和港股的结构上,我们的推荐侧重点有所不同:其中,我们对于港股的推荐思路是港股“三支箭”,并首推了医疗、互联网平台(外卖、电商)、非必须消费等成长类行业;对于A股的思路是,优先配置“托底”+“重建”,以地产链、央企等价值类为主,23年下半年则要配置“转型”+“突围”,以制造、成长为主。

为什么我们对于A股和港股推荐结构有区别,即港股买成长、A股买价值?

(1)A股:①价值股具备“四大改善”:信用发力方向+盈利预期上行+风险溢价回落+国内利率上行;②成长股“一喜一忧”:受益于美债利率下行,但受损与国内利率上行。因此价值股显著优于成长股。

(2)港股:①价值股获得“三大改善”:信用发力方向+盈利预期上行+风险溢价回落;②成长股具备“四大改善”,边际受益更大:信用发力方向+盈利预期上行+风险溢价回落+美债利率下行。因此成长价值俱佳,但成长略优于价值。

2分子端:AH价值股和港股成长股更受益于“托底”和“重建”

23年A股进入盈利回升周期,国内经济在“以发展保安全”的同时“以安全促发展”,预计22年底至23年上半年的重心在于经济“托底”和信心的“重建”。因此当前AH股分子端的核心改善点均在于“托底”和“重建”;需要注意的是,“托底”与“重建”驱动港股成长和AH价值股的盈利预期改善,但对A股成长股作用有限。

1. 在“托底、重建”中A股、港股地产链、消费链均得到改善

托底和重建首当其冲的契合点在于地产链,同时推动了A股和港股价值股的盈利预期改善。“以安全促发展”,11月以来,地产政策开始出现边际变化,即从“稳销售”到“稳信用”的信号意义有所增强,相较于前期的“需求侧”刺激为主,已逐渐朝着“稳供给”发力。11月以来,“第二支箭”、“金融十六条”、“第三支箭”等政策发布,意味着政策开始更加关注对于供给端信用主体的保护。一是边际修复了市场对于政策端“稳经济”、“稳增长”的预期信心,二是政策托底力度加强之下,地产信用风险亦有望边际缓解。我们认为,本轮地产下行压力在投资端、财政端、就业端均造成了显著影响,我们预计23年“稳地产”政策将更坚决,在地产投资企稳回升前,地产宽松政策将继续加码。

而国内防疫政策的优化,短期有利于消费重启的出行链+餐饮链,中期有利于医药(医疗设备/特效药)。参考20年国内疫情的第一波冲击:一方面外需回流的免税购物需求、社交属性的白酒需求等均存在景气度改善,另一方面高端化、品牌连锁化、产品创新驱动龙头公司份额提升,供给结构的改善,如酒店餐饮龙头连锁化率在第一波疫情冲击下显著提升,带来行业集中度提升,改善龙头公司盈利。参考海外各地区在“高接种率”下的优化及后续走向“共存”后的市场表现:随着疫苗的不断接种,及防疫措施的不断优化,医药设备和特效药需求将提升。

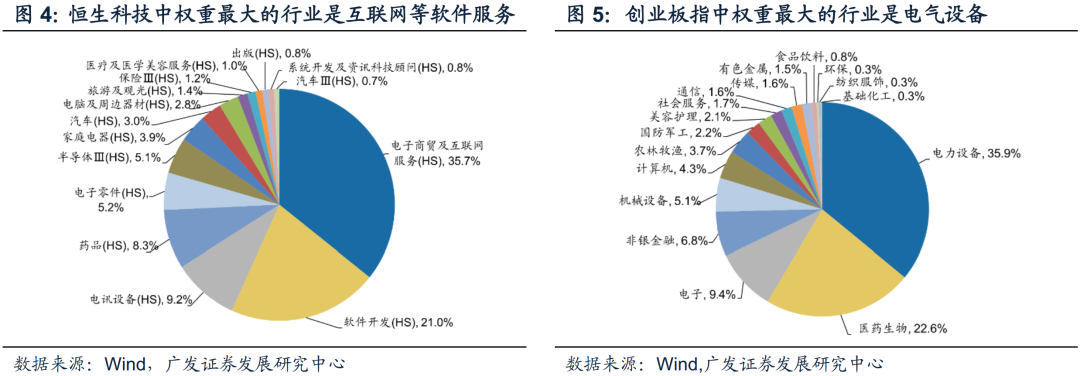

2. A股与港股成长股的结构不同,港股在“托底、重建”中边际改善最大的在于互联网等成长股,A股成长股则缺乏分子端边际改善逻辑

A股与港股成长股的结构不同,港股成长和实体经济内需相关性更大,而A股成长则不然。港股成长股以科技服务业,即互联网公司为主,其本质是服务内需的平台经济,与实体经济内需,尤其是线上线下服务业以及游戏等消费相关。而A股成长股则以科技制造业为主,电力设备、电子、机械设备、计算机等科技制造业是创业板的主要权重行业,而排名第二的医药生物(权重22.6%)是仅有的靠前的消费行业。因此港股科技股受到内需推动政策的影响更大,而A股成长股则是与国内制造业需求、海外出口需求相关性更大,与实体经济内需相关性更小。

对于港股来说,托底和重建最大的契合点则在于互联网。在信心重建的过程当中,港股互联网&平台经济政策措施边际宽松、监管预期趋于稳定,盈利预期也得到显著改善。(1)22.3金稳委会议之后,国内政策对互联网/平台经济态度开始从21年的“反垄断+严格管制”转变为“设置红绿灯,促进平台经济持续健康发展”,此后国务院在多次国常会中强调发挥平台经济稳就业作用。在此政策基调下,与民生、就业强相关的外卖、电商等企业的盈利、估值有望迎来逐步修复。(2)同时游戏版号也重启发放:2018.4游戏版号审批暂停后,国产游戏版号审批数量呈现显著下跌,2018年过审数量同比2017年大幅收缩77.72%。2021.7版号审批再次暂止,此后游戏版号一度停止发放,从2022.4开始版号重启发放,11.17今年第6批游戏版号发放(70款),22.4-22.11期间累计发放384个。4月来发放数量与节奏已逐渐正常化,同时游戏内容精品化进程也在加速,印证了平台经济健康发展的政策导向。

3分母端流动性:信用、货币线索指向港股成长和A股价值风格

3.1 信用发力的方向影响风格:地产+互联网信用环境边际改善

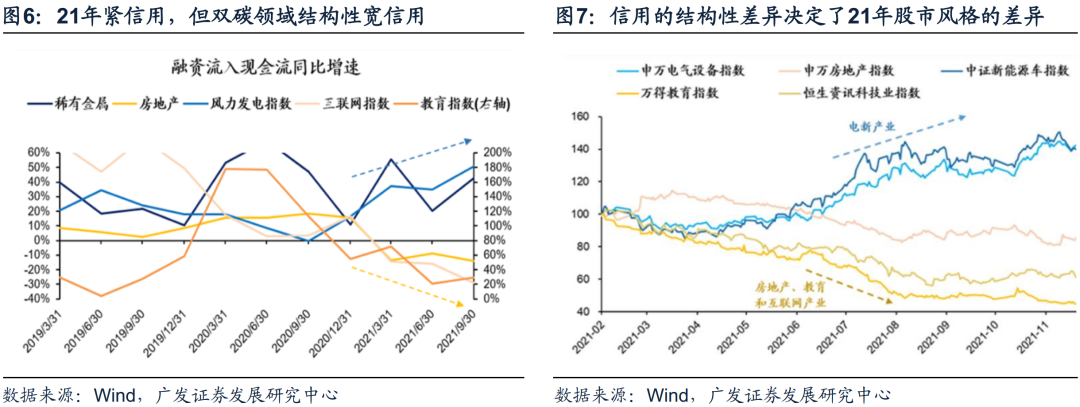

“托底”+“重建”指向23年信用边际改善的方向是地产链+互联网产业。我们在4.18《“慎思笃行”下的风格研判:误区与本质》中提出:“事实上,信用在总量上的方向并不直接决定风格,决定风格的是信用资源边际倾斜的结构。”站在当下,政策的边际变化指引23年信用边际改善的方向是地产链+互联网产业:①地产各项优化政策,尤其是“三支箭”,均指向地产信用、融资能力和条件的反转;②互联网&平台经济政策措施边际宽松、监管预期趋于稳定,互联网产业的政策缓和将边际改善互联网产业的信用情况。

3.2 美债利率下+国内利率上:港股成长风格受益、A股价值股受益

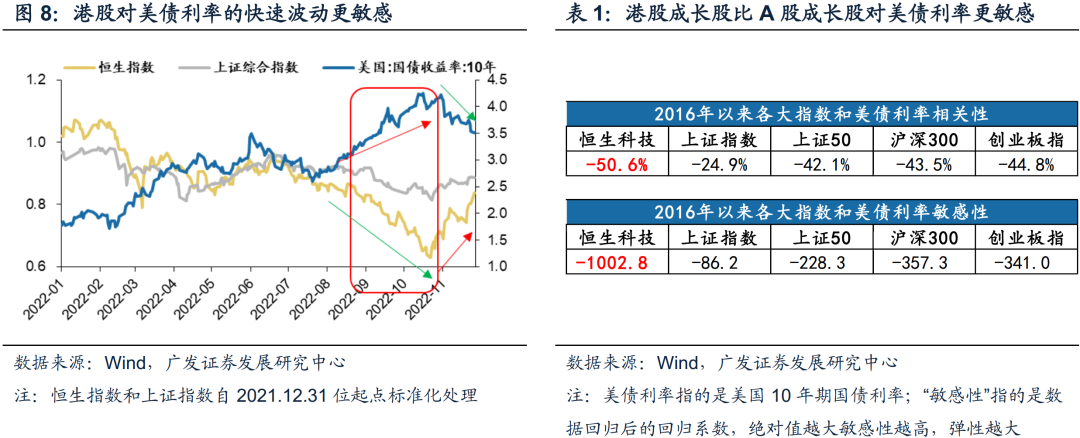

港股对美债利率的快速波动对更敏感。港股作为离岸市场,大部分资产来自于中国大陆,而主要投资者则来自海外,这便造成了港股上市企业盈利能力受到国内经济环境影响但折现率却与海外无风险利率紧密相连。22年8月以来海外无风险利率快速上行时,相较A股,港股DDM模型分母端更加承压;而一旦23年海外无风险利率有所回落,相较A股,港股的弹性亦将更大。更进一步的,港股成长股对美债利率的相关性和敏感性均高于A股成长股。16年以来,恒生科技与10年期美债利率的相关性高于创业板指、沪深300、上证50、上证综指等A股典型的宽基指数;从敏感性来看,对于同样单位的美债利率变动,恒生科技的变动幅度更是大幅高于创业板指、沪深300、上证50、上证综指等A股典型宽基指数。因此本轮美债利率从10.24的4.25%,大幅下降74个BP至12.2的3.51%的过程当中,港股成长股最为受益,弹性更高。另一方面,近期国内10年期国债利率近期走高,从10.31的2.64%上行28个BP至12.6的2.92%,国内货币环境的边际收紧则对A股价值股有利,对A股成长股不利。综合“美债利率下+国内利率上”的利率环境,港股成长风格受益于美债利率下,且弹性更强;A股价值风格受益于国内利率上;而A股成长股一边受到国内利率上的压制,一边受益于海外的美债利率下,流动性环境对A股成长股并非全面利好支持。

3.3 人民币升值/美元指数下行更支持港股成长股和A股价值股

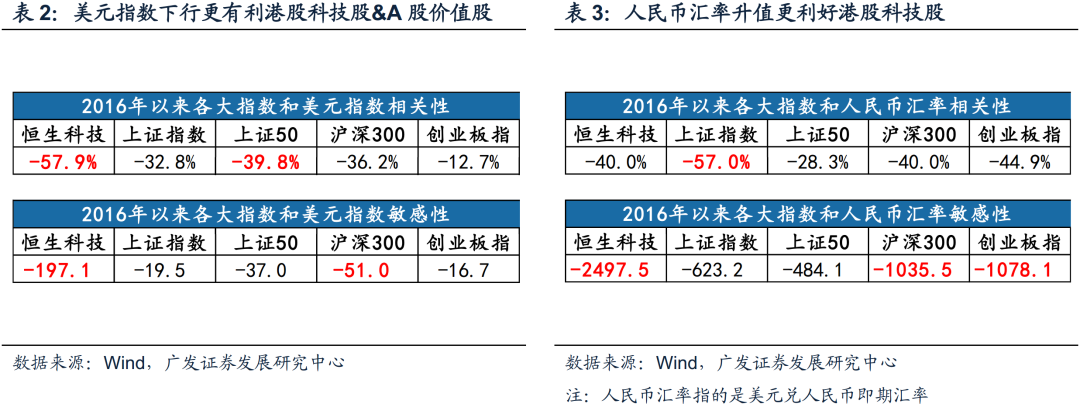

对于A股来说,人民币升值/美元指数下行往往对应中国与美国的相对经济增速改善,因此A股价值股的股价往往表现更好。2016年以来,A股各主要宽基指数与美元指数的相关性中价值类指数相关性更高:上证50(与美元指数相关性-39.8%,下同)>沪深300(-36.2%)>上证指数(32.8%)>创业板指(-12.7%),弹性来看,沪深300、上证50的弹性更高;同时期内,与美元兑人民币即期汇率相关性更高的宽基指数为:上证50(-57.0%)>创业板指(-44.9%)>沪深300(-40.0%)>上证50(-28.3%),弹性来看,沪深300和创业板指的弹性不相上下均较高。

但是对于港股来说,人民币升值/美元指数下行则对港股成长股的支撑更强。由于港币采取联系汇率制度,因此港股以港币计价约等于以美元计价,人民币升值/美元指数下行,对应美元流动性宽松,即港股流动性宽松,此时港股成长股显著受益。2016年以来,恒生科技与美元指数的相关性和敏感性都显著高于A股任何宽基指数,即美元指数下行对于恒生科技的股价支撑更为显著。同期间内,恒生科技与美元兑人民币即期汇率的相关性为-40.0%,弹性则是沪深300和创业板指的2.5倍,同样印证人民币汇率升值对恒生科技的支撑显著高于对A股任何宽基指数的支撑。

4分母端风险溢价:港股成长和A股价值修复更显著

4.1 港股特征:受到风险溢价变化的冲击更直接

离岸市场的特征使得港股受到风险溢价的冲击更直接和迅速。A股作为在岸市场,经济、财政政策和货币政策能够较好的互相配合,盈利估值双杀的时间较少;且当货币政策宽松、风险偏好提升时,A股的分母端驱动力更为直接强劲。港股作为离岸市场,其盈利端主要取决于中国大陆,而分母端流动性则受到以美国为主的发达市场的流动性影响,风险偏好则同时受到大陆/海外的影响,盈利&流动性&风险偏好均是以离岸为主。对于像港股这样的离岸市场,当地政策对于股市的辐射影响力度微弱,当市场出现盈利估值双杀的情况时无法通过政策手段对金融市场进行逆周期调节,这种“无缓冲”的情况使得离岸市场的估值偏低,同时也导致离岸市场的投资者的信心更容易受到冲击,因此往往一旦有“风吹草动”,在风险溢价端港股受到的冲击会更加直接。在22年中国经济周期下行+中概股事件频发+互联网反垄断政策+海外流动性恶化背景下,港股的风险溢价受到的影响更为明显。

4.2 风险溢价修复阶段,港股科技股和A股价值股受益最显著

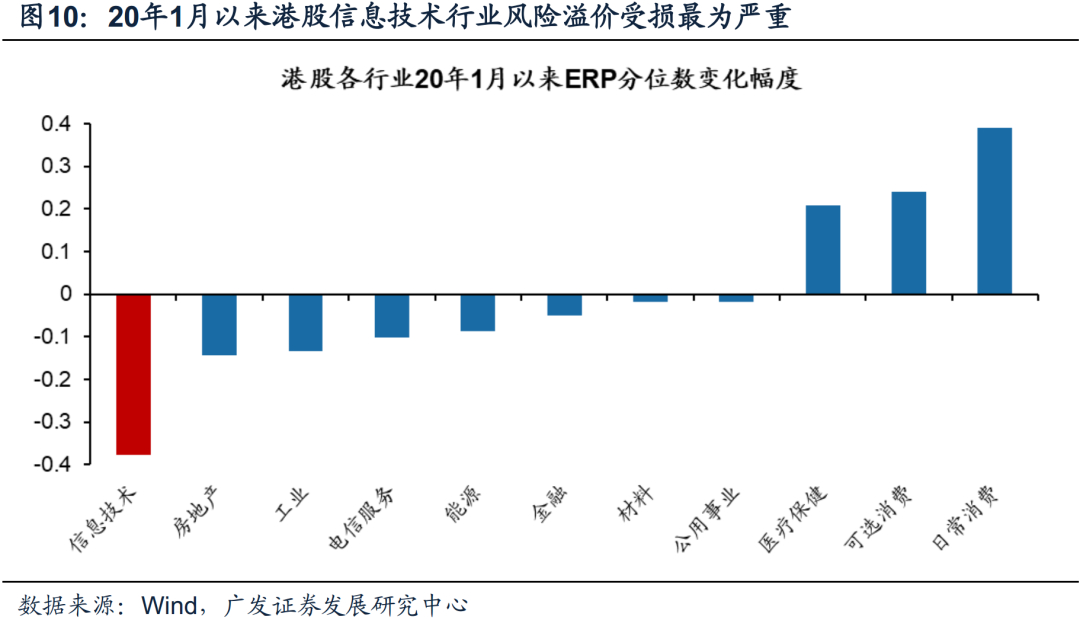

我们在11.18《港股“牛市”三阶段》中提出,当前港股处于牛市一阶段:风险溢价下行。前期港股科技股的风险溢价受到影响更为严重,因此风险溢价改善的过程当中是科技股的反弹更强烈:①自20年1月反垄断法修订草案公开征求意见,新增规制互联网市场平台经济反垄断条款后,信息技术行业风险溢价受损最为严重,而当前随着“重建”步伐中互联网反垄断预期稳定下,港股互联网风险溢价将优先改善;②海外流动性紧张改善后对全球资金的风险偏好的释放,对港股风险偏好的改善也更为直接。

A股则有所不同,在“托底”和“重建”中风险溢价改善最显著的主要是地产链和央企和国企等价值股。我们在12.4年度策略展望《破晓》中提到,发展促安全,坚决“稳地产”,在“托底”思路下,地产链等价值股在稳增长预期统一后,最优先受到风险溢价回落的改善。另一方面,在信心与秩序的“重建”中,中国特色估值体系助力资本市场地位提升,央企在“双碳目标+科技自主+再加杠杆”中被赋予领头羊角色,优质央企国企的估值迎来重估契机。但另一方面,A股成长股以新能源、半导体等制造业为主,在过去的一年当中是持续受到政策支持鼓励的;而当前来看政策支持的力度并没有非常显著的边际变化,与地产、互联网等领域的政策反转带来的风险溢价触顶回落相比,实际上A股成长股的风险溢价并没有显著的修复逻辑。

5展望:港股继续关注成长,A股关注风格切换信号

展望未来,我们认为港股牛市继续买成长,A股当前仍是价值优先,但需要关注风格切换的信号——

1. 港股:继续买成长,把握港股投资“三支箭”

港股成长股的“四大改善”预计能够继续,成长股的优势将持续:

①信用发力方向:关系到内需民生,互联网&平台经济政策措施边际宽松预计将会持续,融资能力将持续改善;

②盈利预期上行:防疫政策的持续优化、“稳地产”政策决心持续、平台经济政策缓和,带来港股成长股的盈利继续改善;

③风险溢价回落:平台经济政策环境持续优化+中国CDS改善,港股科技股风险溢价仍在回落的路上;

④美债利率下行:美债利率已在筑顶,预计23年将会在回落通道当中。

2. A股:当前仍是价值优先,关注风格切换信号

与市场认知不同,我们认为本轮A股价值股的投资逻辑是:政策持续推出阶段盈利预期和风险溢价改善,价值股占优;而当经济企稳后,政策退坡+价值股内生动力有限,市场风格将切换至成长股——

市场上部分投资者认为,价值股的股价和基本面正向相关,因此认为需要等到价值股的盈利得到印证后再进行投资。但我们认为,本轮A股价值股的投资逻辑,交易的是政策而不是基本面“买预期,卖现实”——即前期地产链等价值股的政策环境较为恶劣、景气预期持续恶化,而随着政策的纠偏、反转,地产链等价值股的景气预期得到重新统一、风险偏好改善,股价迅速领先景气反转;而成长股由于政策持续支持,并没有边际改善,因此当前价值股>成长股。展望未来,我们认为在经济基本面企稳之前,政策将持续不断地加码稳增长,直到基本面出现好转的信号即业绩验证出现,稳增长加码的政策才会边际减少乃至退出。在“房住不炒”和22年的高基建增速下,如若宏观杠杆率和赤字率不能大幅上行,在稳增长政策退坡后无论是消费还是地产的后续内生后劲都或将不足,持续的业绩验证或将缺席,此时价值股的投资价值将边际减小;而另一方面彼时的成长股将迎来海外流动性改善+国内经济修复较难强劲从而流动性也边际改善的环境。因此我们认为,当前政策持续加码+业绩真空期仍将是价值股占优,而一旦经济企稳信号出现,则A股将出现风格的切换。

行业配置上,当前A股配置继续关注“托底”和“重建”:(1)首先是“托底”:“稳增长”地产产业链重塑以及防疫政策的边际优化——地产及地产链to-C的家具、家电,以及短期受益于防疫政策优化的出行链和中期受益的医药链;(2)其次是“重建”:“二十大”后信心与秩序的重塑——央国企、科创企业估值重塑受益的绿色建筑、煤化工、再生铝等行业及能源&科技类央企,以及互联网反垄断预期稳定下,有望困境反转的互联网及平台经济。

6风险提示

(一)疫情反复,国内投资者风险偏好下行,外资超预期流出;

(二)全球通胀压力提升,美联储超预期收紧,导致美债利率超预期上行,人民币汇率过快贬值,新兴市场金融条件快速恶化,风险偏好大幅下行;

(三)俄乌地缘风险超预期发酵,逆全球化加剧,大宗商品价格超预期上行,全球风险偏好超预期下行。

本文选编自公众号“戴康的策略世界”,作者:广发证券分析师戴康、韦冀星;智通财经编辑:魏昊铭。