智通财经APP获悉,据港交所12月5日披露,澳亚集团有限公司(简称“澳亚集团”)通过港交所上市聆讯,中金公司和星展银行为其联席保荐人。

根据弗若斯特沙利文的资料,澳亚集团是中国前五大奶牛牧场运营商之一,于2021年,就原料奶的销量、销售额及产量而言,公司在中国所有奶牛牧场运营商中排名第三、第四及第五,市场份额分别为1.6%、1.8%及1.7%。公司为多元化的下游乳制品制造商客户群提供优质原料奶。公司拥有多元化客户群,覆盖全国及地区领先的乳制品制造商(包括蒙牛、光明、明治、君乐宝、新希望乳业、佳宝及卡士)及新兴乳制品品牌(如元气森林及简爱),且公司不依赖控股股东作为下游客户。公司因能够大规模稳定供应优质及可追溯的原料奶而受客户认可,这使公司的客户能够推广其各种高端乳制品,满足终端客户的需求。于2019年、2020年及2021年以及截至2021年及2022年6月30日止六个月,公司生产了约56.54万吨、58.28万吨、63.88万吨、29.83万吨及35.92万吨的原料奶。

根据弗若斯特沙利文的资料,公司是中国第一家设计、建设及运营规模化及标准化万头奶牛牧场的奶牛牧场运营商。凭借传承自母公司佳发集团自1997年以来在印度尼西亚开展相关业务的经验获得的专业技术及专业知识,公司于2009年开始在中国运营自己的奶牛养殖业务。截至最后实际可行日期,公司在中国拥有及经营十个奶牛牧场,总占地面积约为14657亩。截至2022年6月30日,公司的总存栏量为111424头奶牛,其中57383头为成母牛。

据弗若斯特沙利文的资料,按每头成母牛的平均产奶量(奶牛牧场产出及效率的关键指标)计,公司自2015年至2021年已连续七年位居中国第一。于2021年,公司每头成母牛的年平均产奶量达到12.7吨/年,就每头成母牛的年平均产奶量而言,远超行业平均水平8.7吨/年及中国前五大奶牛牧场运营商的平均水平11.5吨/年。根据弗若斯特沙利文的资料,就单个奶牛牧场排名而言,公司于2019年、2020年及2021年分别拥有6个、7个及5个奶牛牧场,按每头成母牛的年平均产奶量计,位列中国十大万头规模化奶牛牧场之中。根据脂肪含量、蛋白质含量、菌落总数及体细胞数等各种主要质量指标,公司的原料奶质量一直超越市场标准。

截至2022年6月30日,公司在中国拥有及经营两个大规模肉牛饲养场,饲养 28152头肉牛,其中26566头为荷斯坦肉牛。根据弗若斯特沙利文的资料,截至2021年12月31日,就肉牛的数量而言,公司是中国第十一大肉牛饲养场企业,市场份额为0.03%。

公司的两个主要业务分部分别为原料奶业务及肉牛业务。原料奶业务,公司通过自有规模化奶牛牧场繁育及饲养奶牛,并将原料奶出售给中国下游乳制品制造商,供其进一步加工成优质乳制品。公司多元化的客户群包括:(i)全国及地区领先的乳制品制造商,于2021年及截至2022年6月30日止六个月约占公司原料奶业务总收入的83%及81%;(ii)新兴乳制品品牌,于2021年及截至2022年6月30日止六个月约占公司原料奶业务总收入的15%及16%。

肉牛业务,公司于2018年开始肉牛养殖业务,以满足中国对牛肉产品日益飞速增长的需求。公司通过自有规模化肉牛饲养场饲养肉牛,并将肉牛出售给中国的食品服务公司(如左庭右院)及优质牛肉加工企业用于进一步加工成牛肉产品。公司的肉牛业务与原料奶业务协同运作。通过使用公司奶牛群的阉割公牛作为肉牛种群的来源,公司能够利用公司原料奶业务的资源来发展公司的肉牛业务并实现协同效应。

公司面临的部分主要风险如下:1、公司的业务及财务业绩对原料奶及肉牛的市场价格较为敏感。2、原材料市场价格的波动及原材料供应的任何中断均可能对公司的财务状况及经营业绩产生重大不利影响。3、公司的原料奶质量及产奶量受许多因素影响,其中若干因素是不完全在公司控制范围内的。4、公司生物资产的公允价值调整受到多项涉及不可观察输入数据的假设的影响,可能对公司的经营业绩产生不利影响。公司在业务上面临重大竞争且可能无法成功与现有竞争对手及未来的市场进入者展开竞争。5、公司与主要客户的关系或与该等客户的商业条款的变化均可能会对公司的业务及经营业绩产生不利影响。6、在公司的牧场、邻近牧场或一般由牲畜引起的任何重大疾病爆发均可能对生产及供应以及对产品的需求产生重大影响等等。

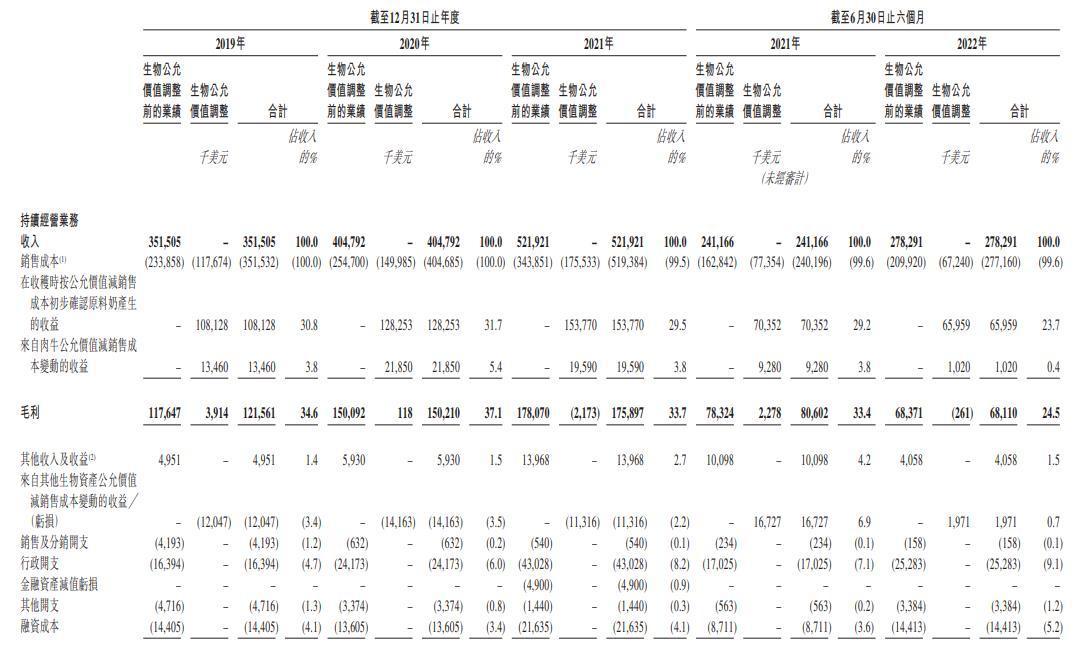

财务方面,于2019年、2020年、2021年及2022年截至6月30日止6个月,澳亚集团收入分别约为3.52亿、4.05亿、5.22亿及2.78亿美元;同期,毛利分别约为1.22亿、1.50亿、1.76亿及6811万美元。