新世纪医疗(01518)26日公告称,计划与大股东签订可变利益实体(VIE)协议,以3000万人民币的代价,取得北京新世纪妇儿医院和北京新世纪荣和门诊部剩余的30%少数股东权益的收益。

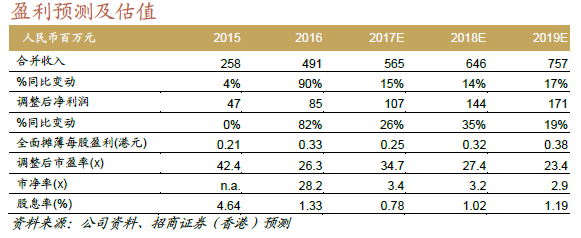

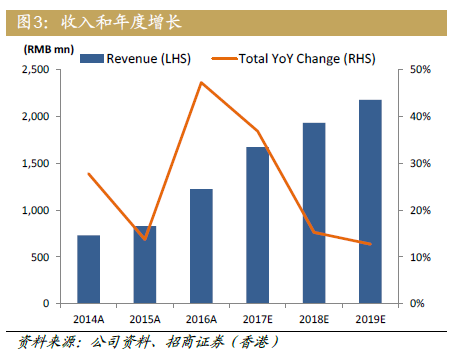

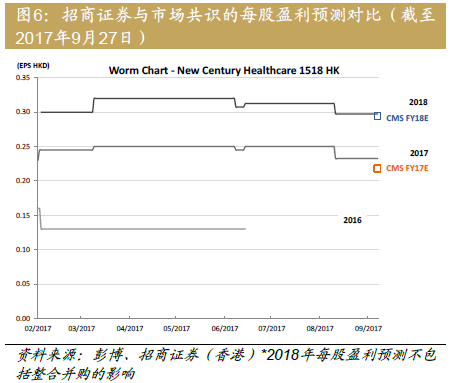

招商证券认为,这项收购若17年底前完成(属关联交易,需联交所和特别股东会审批),能将18年的EPS提升10%;其交易价格为4-5倍的16年的市盈率,而目前公司的估值为35倍/27倍的17/18年市盈率。

因此,机构上调新世纪医疗17/18年盈利+1%/10%,并上调目标价至港币10.5元(旧目标价:港币9.75元),基于25倍的17/18年扣除现金的市盈率,相对现价有19%的空间。

通过VIE协议收购少数股权

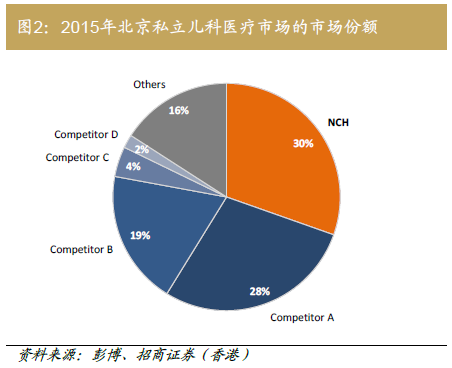

根据北京商务委对外商投资的管制,外商持有北京医疗机构的股权比例最高为70%。在此背景下,新世纪医疗上市后持有北京新世纪妇儿医院和北京新世纪荣和门诊部70%的权益,剩余的30%由大股东持有。根据新协议,原来70/30的股权结构不发生改变,但新世纪将取得上述两家机构剩余30%的收益权,总收益权达到100%。招商证券认为对于少数股权估值合理,能即刻增厚EPS。

外延扩张的催化剂将陆续到来

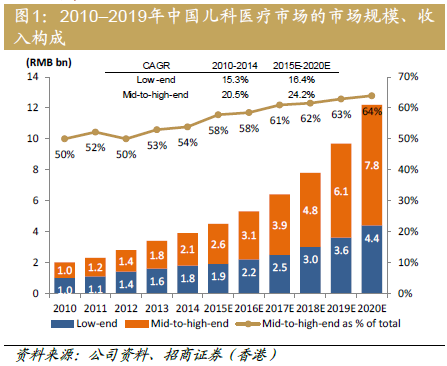

此外,招商证券还获悉公司正在积极加速外延式扩张的布局。在北京地区,公司正在积极布局诊所网络,目的是一方面帮助旗下医院调整运营结构,分流饱和的门诊量;另一方面为家庭医生和熊猫会员扩张进行战略布局。在北京以外地区,大股东13-15年先后在天津,成都和苏州通过PPP模式建立并运营妇儿或儿童医院。

机构认为在将来这些医院也许将被注入到上市公司,基于:1)重点城市的优质儿科资源非常稀缺;2)大股东主导前期运营,被注入后运营风险小;3)这次VIE协议也增加了招商证券对资产注入对价的信心。

预计公司17/18年的盈利增速为26%/35%,不包含上述潜在收购因素,一旦上述收购完成,将进一步提升公司未来的盈利增速。

估值吸引,重申买入评级,目标价提升至港币10.5元

招商证券更新了新世纪医疗17/18年的盈利预测,以反映上述两家医疗机构增加的30%收益权。

重申“买入”评级,最新的目标价为港币10.5元,基于25倍的18年除现金的市盈率,已经低于1倍的PEG。同时公司目前的估值为20倍的18年除现金的市盈率。

盈利预测不包含潜在的收购影响,因此低于市场共识。

(编辑:王梦艳)