欧洲央行正为本周再次大幅度加息做准备,目前市场的关注重点基本上已转向何时停止加息进程,即本轮加息周期的利率峰值最终会达到多高。

在本周四,欧洲央行宣布连续第二次加息75个基点可谓“板上钉钉”,其中存款利率或将升至1.5%。而在今年早些时候,这一加息幅度几乎是不可想象的,但在美联储连续三次加息75个基点之后,激进加息已成为全球央行收紧货币政策的常态步伐。

75基点预期已拉满,市场聚焦于利率终值相关的线索

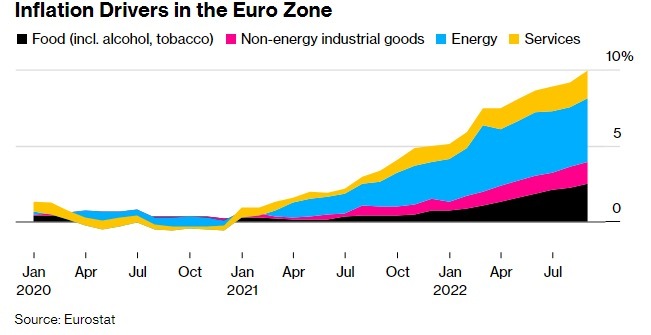

智通财经APP了解到,目前,投资者和经济学关注的焦点在于,在能源驱动的经济衰退可能席卷欧元区、欧洲大陆的家庭正努力应对不断飙升的供暖和抵押贷款账单之际,欧元区本轮加息周期的利率峰值将达到多少。

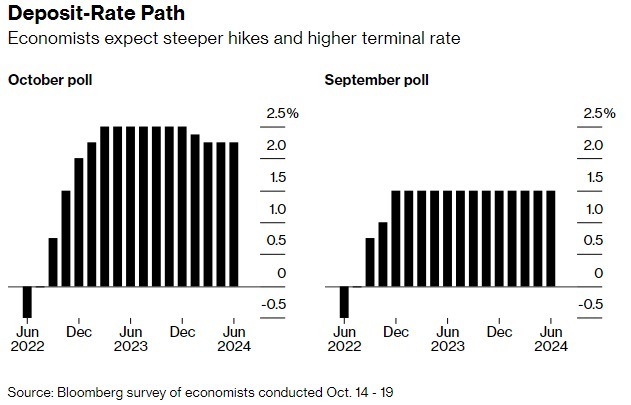

存款利率路径——经济学家预计加息幅度会更大,终端利率也会更高(2.5%)

这样的背景可能会让欧洲央行的“鸽派”人士重新发起货币政策“降温”呼吁,他们呼吁谨慎行事,不要过于匆忙地提高借贷成本。此前随着物价的同比涨幅升至略低于10%的水平(是欧洲央行目标值的五倍),他们的声音被“鹰派”呼吁所淹没。

接受彭博社调查与访问的分析师普遍预计,存款利率将在明年3月份达到2.5%的峰值,同时他们预计本月之后欧洲央行加息的步伐将会放缓。

为期两天的会议可能还会就危机时期向各大银行提供的廉价贷款提出更严格的条款,以及提供有关官员们计划如何缩减资产负债表规模的线索。

“欧洲央行抗击通胀的工作还远未完成,”德国最大规模的地区性国有银行巴登符腾堡州银行固定收益分析师Elmar Voelker表示。“但从2023年开始,他们可能会开始采取更灵活的行动。”

此前国际货币基金组织(IMF)就快速通胀和经济增长乏力的“毒性组合”发出警告,预计今年冬天欧元区19个成员国中超过一半将出现经济衰退。与此同时,该机构认为,明年可能不得不维持紧缩的货币政策。

因此,利率水平开始维持在抑制经济增长水平程度的这一政策路径还能走多远,可能会成为一个关键问题。

德国央行行长内格尔上周在华盛顿曾表示,欧洲央行不能过早放松政策,而斯洛伐克央行行长卡兹米尔则强调“我们需要实施紧缩措施”。货币市场则预计2023年欧元区借贷成本将攀升至3%以上,比利时央行行长温施等鹰派人士称这一利率水平是“合理的”。

西班牙央行预计2.25%-2.5%的利率区间可以使通胀在中期回到2%的目标,而葡萄牙央行担心欧洲央行面临的“最糟糕的情况”将是在政策步伐过于激进后不得不退缩。

“我们认为欧洲央行将在2023年2月结束紧缩周期。假设金融稳定得以保持,这与3月份开始缩减资产负债表规模的预期相符。”彭博经济学家David Powell表示。

和QT相关的线索也至关重要!

在市场观察人士看来,和利率水平相关的话题不会是此次会议聚焦的唯一话题,欧洲央行的政策制定者可能会对银行的长期TLTRO贷款宣布更严格的条件,该贷款旨在促进信贷,但其条款已变得过于慷慨。欧洲央行认为,这种改变在法律上是可行的。

量化紧缩(QT,也被称作“缩表”)可能也会引起政策制定者热议,不过市场预计欧洲央行不会过早采取具体行动。在量化紧缩进程中,欧洲央行将出售积累的近5万亿欧元(约4.9万亿美元)债券组合,这些债券主要是在近几年的危机期间所积累。

欧洲央行行长拉加德上个月对欧洲立法者们表示,QT将在“适当的时候”启动。一些官员倾向于通过使债券到期来缩减欧洲央行的资产负债表,同时关注利率以控制通胀预期。

欧元区的通货膨胀驱动因素

欧洲央行对消费者和专业预测人士的调查数据显示,未来几年物价涨幅将高于目标,政策制定者所青睐的一项市场指标也是如此。虽然工资谈判显示出了温和的增长,但一些分析人士认为这种增长可能不会持续太久。

爱尔兰央行行长马克鲁夫在本月曾表示:“随着实际工资水平迎头赶上,预计会出现一定程度的第二轮效应。”“我们希望避免的是第三轮或第四轮效应,即避免更高通胀的预期变得根深蒂固。”