智通财经APP获悉,美联储暂停政策可能只能在有限的时间内安抚市场,美银称美国国债市场脆弱易受冲击。对债券交易员来说,美国国债收益率的上行趋势并不难预测,令人烦恼的是短期波动。

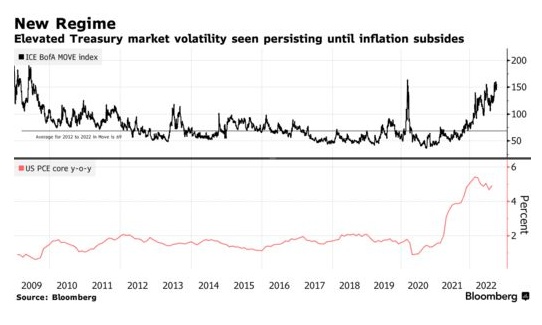

全球最大的债券市场正遭遇自2007年金融危机爆发以来最长时间的持续波动,与长期处于历史低位的利率时期所呈现的稳定状态形成鲜明对比。推动通胀的不确定性似乎不会很快消退:通胀率仍在40年来的高位运行,美联储正在大举加息,华尔街也在努力衡量仍然具有弹性的经济将在多大程度上保持下去。

然而,基金经理仍然看不到动荡的喘息之机。Columbia Threadneedle投资组合经理兼多元资产策略主管Anwiti Bahuguna表示:"未来6至12个月,债市波动性将保持在高位。美联储可能会在明年暂停加息,只有在经济强于预期的情况下才会恢复加息。”

持续的波动迫使一些主要买家离场观望,美银分析师警告称,美国国债市场的流动性或债券交易的宽松程度,已恶化到疫情爆发以来的最差水平,使其“脆弱易受冲击”。

美国国债收益率在6月至8月初回落后已大幅回升,因衡量通胀的关键指标9月跳升至1982年以来最高水平,且就业依然强劲。这些数据和美联储官员的言论导致市场预期美联储将在明年初将利率从目前的3-3.25%区间上调至接近5%的峰值。预计美国商务部将公布通胀指标CPI指数9月份同比增长6.3%,而第三季度经济增长2.1%,从前三个月的下滑中反弹。与此同时,在11月的会议之前美联储官员将处于安静期。

市场普遍预期美联储将在11月2日连续第四次加息75个基点,对于美联储的关键利率最终会升到多高,以及它是否会把经济拖入衰退,目前仍存在相当大的争议,尤其是考虑到随着全球央行一致收紧货币政策,全球经济放缓的风险越来越大。

普信固定收益投资组合经理Steve Bartolini表示:“如果他们在通胀回落、经济放缓之后暂停,那么市场波动性将会下降。美联储暂停加息的那一天,应该会看到波动率下降,但我们不太可能回到2010年代的低波动率体制。”

尽管高波动性可以提供买入机会,但随着收益率走高,任何认为触底的努力都受到了阻碍。此外,投资者还注意到,过去过度收紧货币政策之后出现的衰退和金融危机,都与波动率的显著飙升有关。

贝莱德美洲基本固定收益部门负责人Bob Miller称,这可能会给在低通胀、低利率和低波动性环境下起飞的杠杆金融投资带来更多痛苦。但对其他投资者来说,将有机会利用市场的混乱,建立具有吸引力的收益率超过5%的固定收益投资组合。

不过,Miller预计市场将继续受到价格波动的冲击,“除了全球金融危机之外,隐含波动率显然是1987年以来最高的。我们不会在短时间内回到过去十年的经历。”