【主编观市】

上周港股市场已经有了抵抗的苗头,但美债收益率涨幅过大对全球资本市场形成压制,而国内消费不振对市场形成负面冲击。

本周进入关键一周,因为对11月行情会有很强的指引。

从市场本身看,恒指经过了大幅下跌之后在16000点已经具备较强的抗压能力。

美股也在积极反弹,据华尔街日报报道,美联储官员可能考虑放缓激进加息步伐,虽然11月份加息75个基点大概率不变,但12月份加息50个基点的可能性在提升。

而本周欧洲央行、日本央行均公布利率决议,在美联储偏向宽松的吹风之下,或许也会同步靠齐。

国内利好也在集聚,上周五中证金融刚宣布整体下调转融资费率40BP,周末监管层又要扩大融资融券标的股票范围,新增的两融标的也大多是沪深300,中证500等指数成分股,这次覆盖标的具有代表性。这对于资金面而言是较大利好。预计以央企类为代表的大盘股将持续活跃。同时券商类个股也带来刺激。

近期市场最强方向是医药医疗类,上周已经提示,接下来自主可控的芯片类、业绩方向涨价类也可持续挖掘。

【本周金股】

长城汽车(02333)

长城汽车Q3业绩超市场预期。期内实现归母净利润25.6亿元,同比增长80.8%,环比下降35.5%;实现扣非净利润22.8%,同比增长181.1%,环比增长201.6%。披露财报的同一天,长城汽车还公告称,公司拟出资1000万元设立芯片半导体公司。

Q3单车收入达到13.2万元,同比提升2.3万元,环比提升1.0万元,创历史新高,主要原因在于高售价车型(坦克)占比提升,以及低售价车型黑、白猫停产。

今年9月中旬以前,公司受制于芯片等物料的紧缺,车型定价以追求盈利为主导,营销力度受限。展望Q4及明年,缺芯逐步缓解,并且公司通过自主垂直开发+多点供应体系确保供应链稳定;车型定价向性价比路线、对标策略转变(如哈弗H6 PHEV、好猫低配版、WEY C01、闪电猫等);同时哈弗加快渠道改革,向新能源转型,WEY品牌逐步开拓商超、快闪等。

长城汽车即将迎来产品大年,新能源销量有望高增长。1)多品牌混动车型矩阵即将推出:哈弗系列PHEV、WEY系列长续航PHEV、坦克系列混动车型,同时哈弗、WEY品牌渠道和营销焕新,公司混动车销量有望实现高增长;2)欧拉闪电猫(10月底正式上市)、纯电SUV等新车型均面向更大众的纯电市场,具有较大的销量潜力。

【产业观察】

半导体设备是目前限制国内晶圆扩产的核心环节。核心国产材料供不应求延续,叠加去美化加速推进,双轮驱动下国产化进程有望提速。

以硅片为例,上游硅晶圆订单供不应求,8寸及12寸需求健康。根据全球领先晶圆公司Sumco,其预期第三季度汽车和工控应用需求坚挺,8寸及12寸硅片现货价格上涨,长期合约价格均持稳,国内材料领军企业技术力持续提升,如沪硅产业子公司上海新舁300mm大硅片已实现14nm及以上逻辑工艺与3D存储工艺的全覆盖和规模化销售。下游Fab积极扩产能抢占市场,叠加去美化等因素国产替代加速推进,上游材料厂随之受益,将带动核心材料如大硅片、特气、前驱体、靶材等需求将同步成倍增长,为国产各类材料厂商提供强劲成长机遇。

国产设备招中标情况持续向好,年初至今北方华创已实现连续7月累计同比增长,前三季度业绩高增。北方华创2022年1-8月可统计设备中标累计数同比+6.35%,自2月以来连续实现了月度累计同比增长。1-8月华虹华力设备招标呈现结构性增长,核心前道设备增速亮眼。薄膜沉积设备同比+57.14%,光刻设备同比+50%,检测设备同比+425%,刻蚀设备同比+55.56%。

同时根据不完全统计,近期我国主要晶圆厂扩产绝大部分为28nm及以上制程产能,而美国芯片禁令其旨在管控先进制程芯片,对我国成熟制程相关扩产不会带来相关影响,对先进制程相关设备材料零部件有望加速替代进程。预计核心晶圆厂未来建设计划将符合先前预期,国产设备+材料+零部件招中标有望提速。

反弹市中港股芯片股与A股市场表现联动,重点关注中芯国际(00981)、华虹半导体(01347)。

【数据看盘】

港交所公布数据显示,截至上周五,恒生期指(十月)未平仓合约总数为137481张,未平仓净数39810张。恒生期指结算日10月28号。本周期指结算。

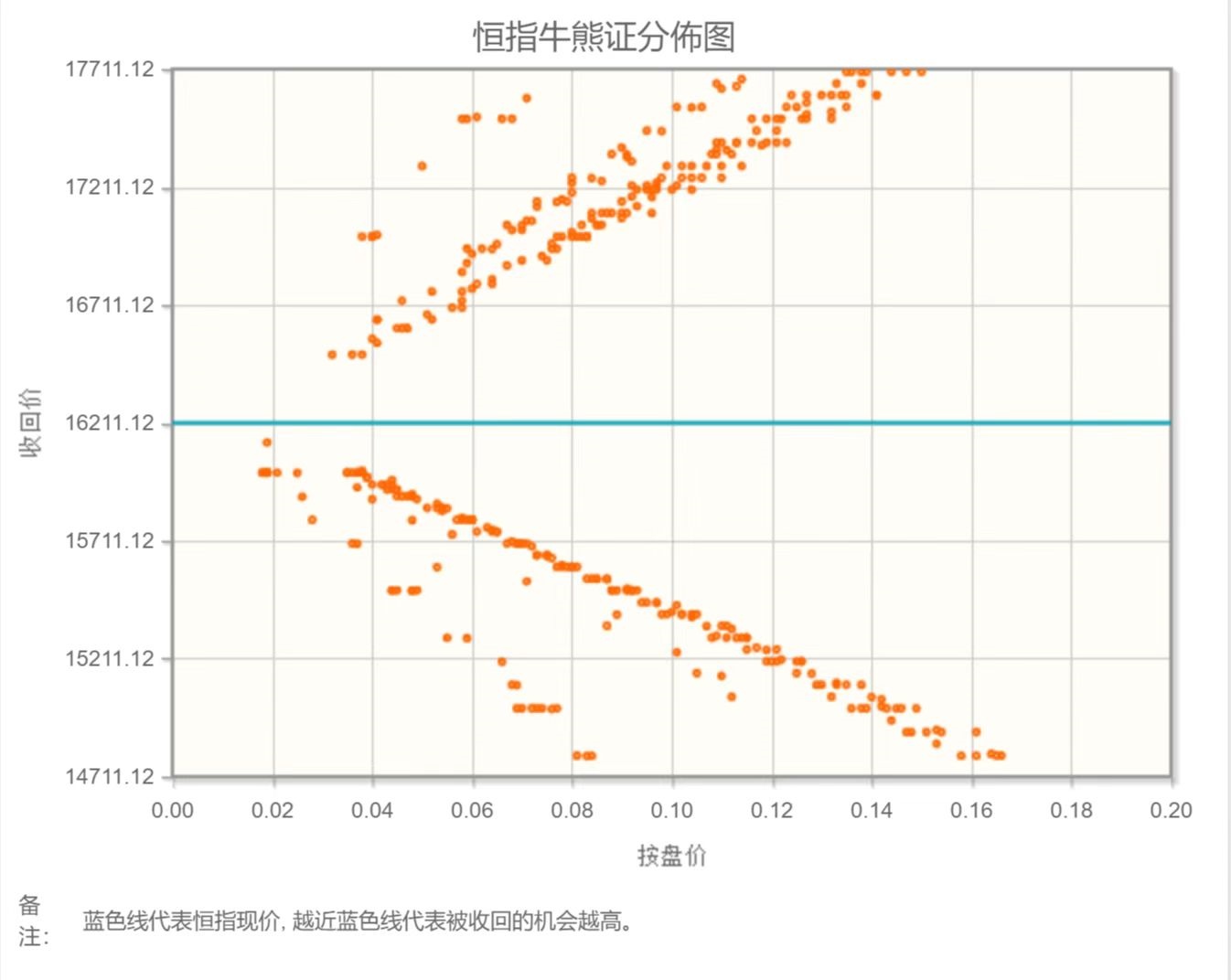

从恒生指数牛熊街货分布情况看,16211点位置,牛熊证密集区靠近中轴,市场在深度下探后有反弹动力。上周五媒体文章称,美联储会在十二月下调加息幅度,美股表现靓丽。机构预判美股传统上会有11/12月份出现一次冲高,基金在部署圣诞节行情。基金经理们指出,在已经公布业绩的S&P500公司中,七成的第三季度业绩好过预期。美国三大指数走出六月以来最大的上涨。港股恒生指数受外围大环境影响重,本周看涨。

【主编感言】

中金对港股的流动性与持股情况进行了分析。7月以来,受美联储激进加息导致的全球金融条件收紧和部分基金削减配置综合影响,海外主动资金整体流出45亿美元,其中新兴市场主动基金(流出30亿美元)和亚洲除日本主动基金(流出10亿美元)流出较多。海外被动型基金以及南向资金年初至今依然持续流入,南向资金有加速迹象,但从结果上看对股市定价影响相对较小。

港股处在底部区域已经是市场共识。什么时候能够扬眉吐气进入右侧?美国通胀见顶、美元回落、停止加息,是不是要等到这些信号出现的时候?不管未来走势如何,有一点很明确的迹象:在个别标的上(尤其是生物医药领域),港股通资金确实已经非常活跃,成为了买盘卖盘的主要交易对手方。这一类的投资机会,可以跟随A股相关板块来看,几乎不受港股大市影响。

另外,截至目前,受地产股拖累,港股物业管理股依然“躺在地板上”,但这两个板块的投资逻辑和标的质量其实差异还是很明显的。优质的物业管理股,可以提前纳入观察了。

【免责声明】本VIP资讯产品仅供交流讨论使用,不构成任何投资建议。未经授权,严禁转载。更多优质资讯及数据产品,请登录【智通财经】APP查询。