对于上市公司来说,业绩向来是最好的试金石。

时至10月下旬,三季报陆续出炉。智通财经APP注意到,在已披露财报的公司中,招金矿业(01818)的业绩“含金量”无疑属于最高的那一档。

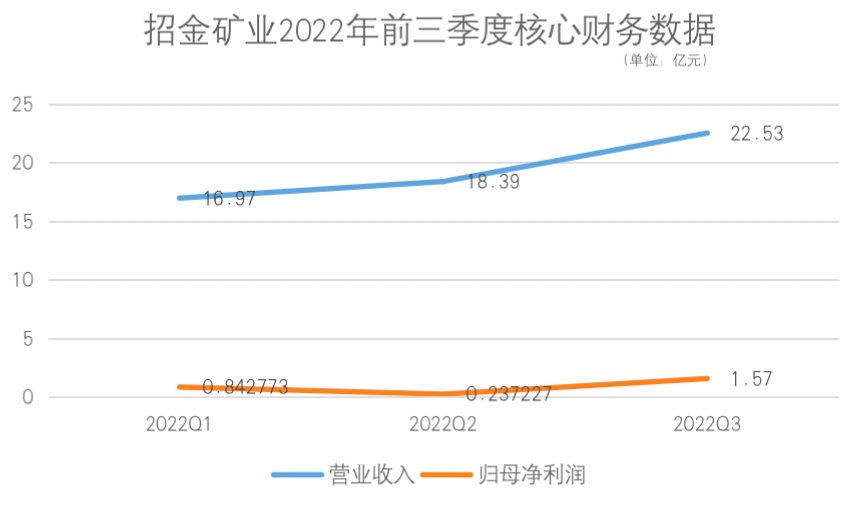

10月20日盘后,招金矿业公布了三季报。财报显示,今年前三季度,公司实现营收57.89亿元(人民币,单位下同),同比增加7.94%;归母净利润2.65亿元,同比大增659.78%。

分季度来看,2022Q3招金实现收入22.53亿元,归母净利润1.57亿元,同比分别增长了33.6%、836.8%,环比分别提升了22.5%、561.8%。

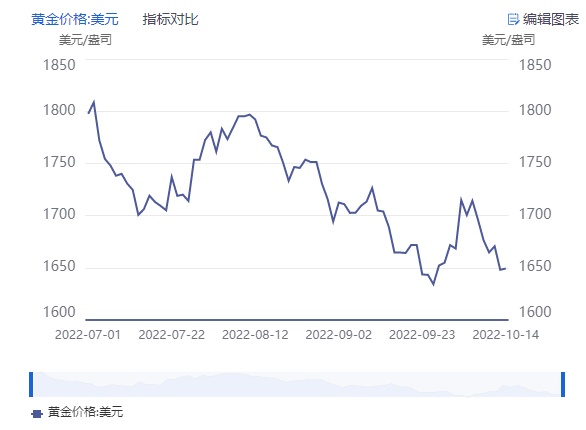

透过上述数据,不难看出进入下半年后招金矿业的业绩出现了进一步加速的迹象。不过耐人寻味的是,若回溯金价,7月以来黄金走势可谓是一波三折。数据显示,过去四个月里,黄金价格接连跌破1800美元/盎司、1700美元/盎司两个整数关口,当前金价仍徘徊在1650美元一线。

短期金价震荡寻底,却无碍招金矿业业绩高增,背后逻辑何在?

智通财经APP认为,Q3期间支撑招金矿业盈利爆发的核心因素或许在于报告期内公司的矿产金生产成本的持续快速下降。2022H1,招金生产了约8.65吨矿产金,占其全年计划的58.8%,这表明上半年公司金矿生产的恢复情况十分顺利。同期,招金的综合克金成本由上一年度同期的242.98元/克降至今年上半年的193.98元/克,降幅高达20.17%。

众所周知,黄金企业的矿产金生产成本与其生产规模密切相关,随着矿产金产量的持续释放,企业的生产成本自然会有所下探。从上半年的趋势来看,招金的矿产金产量上升态势已经确立,下半年或将“更上层楼”,与之相对的生产成本的下降速度抑或会在H2有所加快,而矿产金生产成本的下降则将直接提升公司的盈利能力。

结合最新财报数据来看,Q3招金矿业的盈利显著加速,无疑已印证了上述观点。更为关键的是,今年已经是招金海域项目的建设年,而日前世界矿业巨头紫金矿业宣布其将联手公司一起开发,该矿预计将在未来2-3年内达产,这也意味着招金后续的成长确定性极高。

在智通财经APP看来,海域金矿达产后,一方面将使得招金的在产金矿产量大增(按照海域金矿70%权益并表后,招金的产量将在2021年的基础上实现翻番);另一方面,鉴于海域金矿生产规模大、资源品位高,且同招金本埠的直线距离仅约45公里,完全达产后综合克金成本预计有望低至100元/克,这势必会极大地拉升公司的整体盈利能力。

而在上述具备较高确定性的利好因素以外,投资者亦不妨对今年Q4乃至明年全年的黄金走势抱以更多乐观的期待。

诚然,受疫情反复、地缘冲突、持续高通胀等多重因素影响,今年金价波动的复杂程度远远超出了市场预期。尤其是3月以后,尽管全球经济衰退预期持续升温,但在强势美元背景下,原先作为避险资产的黄金始终难以摆脱空头行情,金价在震荡中寻底似乎成了常态。

美联储鹰派超预期延阻了黄金的牛市,不过从市场的讨论来看,目前主流观点倾向于本轮加息的终点在5%左右,后续的加息路径可能为11月、12月、明年1月依次加息75Bp、75Bp、25Bp。

以美联储为首的全球主要央行继续采取激进的紧缩政策,或许会令本就承压的全球经济雪上加霜。宏观数据方面,欧洲地区受能源危机影响,9月制造业PMI纷纷创下新低;中国制造业PMI小幅回升,不过仍徘徊在荣枯线附近;美国制造业PMI指数整体好于预期,但随着连续加息后联邦目标基金利率快速走高,美国经济硬着陆的风险正在积聚。

另外,值得一提的是,当地时间周三,美联储发布了最新褐皮书。其中,美联储对美国经济发出警告,在该报告中,提及“衰退”一词的次数达到13次,相比之下,9月份的褐皮书中提到了10次。

综上,今年来黄金和美元的关系体现了“跷跷板”效应,强美元的确在很大程度上压制了黄金的表现,但时间无疑站在黄金这边,后续来看随着美联储加息接近尾声,黄金多头或将最早于年内便会组织起一轮像样的反攻行情。

而展望明年,在美联储超强的加息力度下,由此引发的宏观经济的衰退恐难以避免,在此背景下金价中长期上行趋势料将不会改变。

基于此,对于投资者而言,现阶段做多招金矿业或许正当其时。一方面,公司Q3财报验证了其基本面正处于景气上升阶段,而海域金矿即将投产更是为招金的中长期表现上了一道“保险”;另一方面,金价预期上行这一“催化剂”仍在发酵,后续一旦金价拐点确立,招金的股价有望快速向上修复。