事件:美国8月非农就业人口增加31.5万人,失业率 3.7%,劳动参与率为62.4%,平均每小时工资同比 5.2%。

8月新增非农就业数据年内第5次超预期,但较上月有较大幅度的回落。结合失业率与劳动参与率超预期上升的情况来看,本月美国劳动力市场有降温迹象。然而从劳动力供需缺口角度来看,7月美国职位空缺数再度上升,劳动力供需缺口有所扩大,且即使新增的劳动力人口全部实现就业,劳动力供需缺口也依然在历史高位,这距离实现美联储的目标还有一段距离。考虑到平均时薪同比仍处于5.2%的高位,我们认为就业带给通胀的上行压力仍未消除,预计8月核心CPI转升的可能性较大。结合鲍威尔在杰克逊霍尔会议上的鹰派发言, 我们认为9月美联储加息75bp仍将是大概率事件。

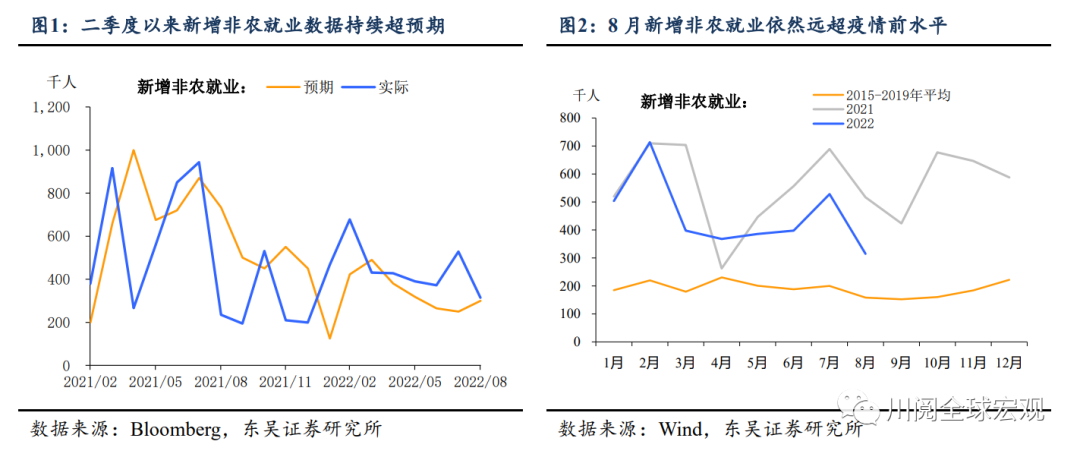

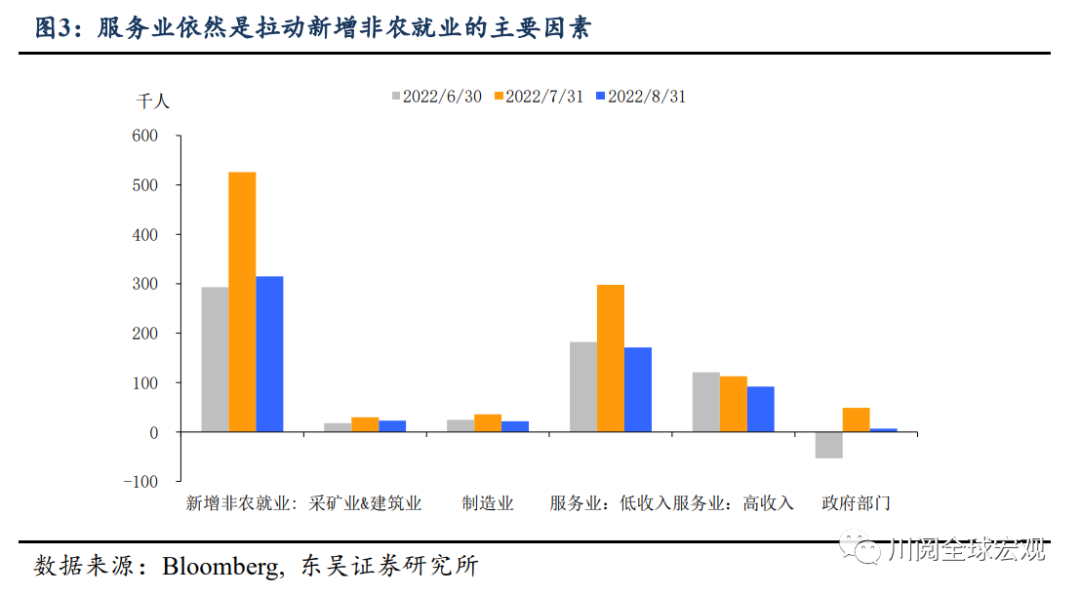

美国劳动力市场的坚韧程度再次超出市场预期,但新增人数较上月出现较大回落。美国8月非农就业人口超预期增长31.5万人,但本月的这一增长为年内最低,较上月环比下降40.1%。虽然较疫情前同期水平来看依然较多,且有一定季节性因素存在,但结合本月超预期上升的失业率数据,美国劳动力市场有降温迹象。

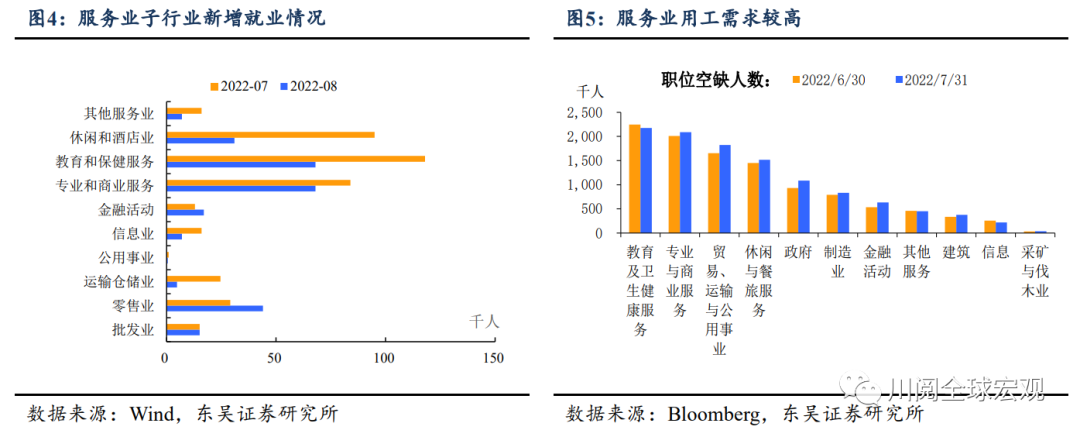

具体来看,服务业依然是拉动就业增长的主要因素。其中,低收入服务新增就业达17.1万人,为本月最高,教育和保健服务、零售业、休闲和酒店业的新增就业增长是该类就业上升的主要因素。从职位空缺数据来看,目前教育及卫生服务依然是职位空缺最多的行业,预计还将对非农就业形成支撑。

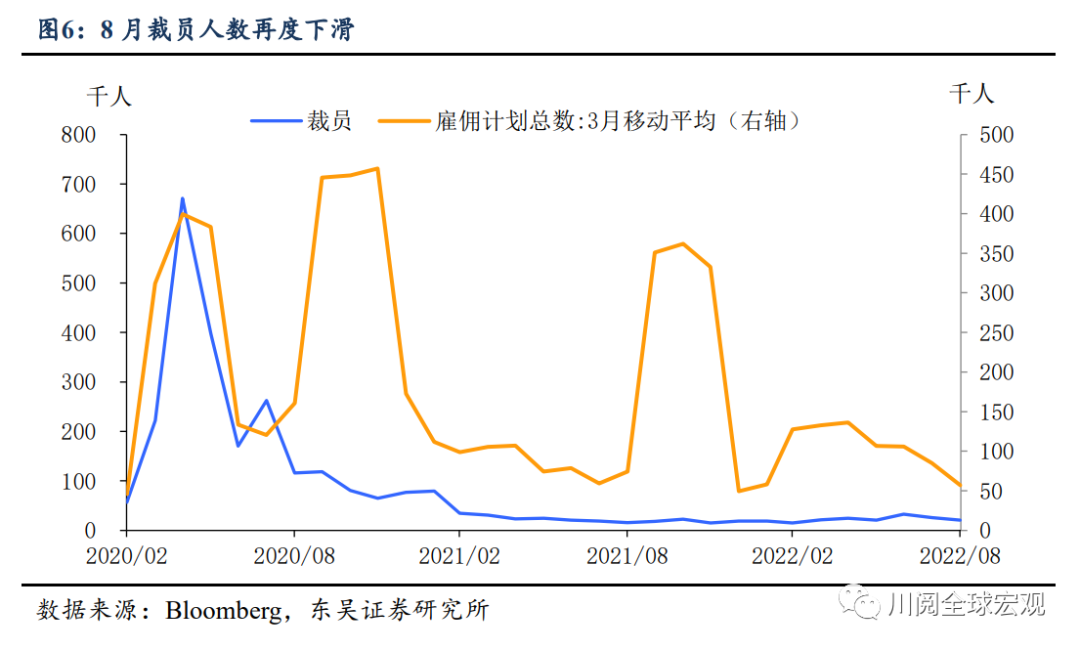

8月裁员人数再度下滑,企业招聘计划人数小幅上升,总体而言企业用工决策较前期更加谨慎。美国8月裁员人数降幅扩大,环比下降21%至2.05万人,企业招聘计划环比上升64.6%。2022年的累计裁员人数为1993年以来的最低水平,同比下降 27%。

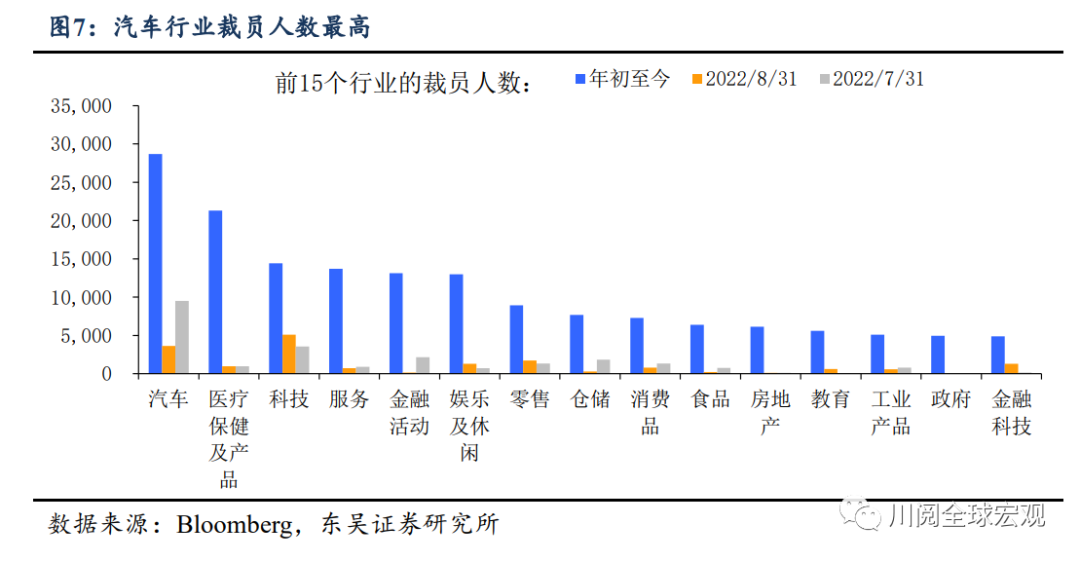

调查数据显示汽车行业是今年裁员人数最高的行业,其次则是医疗和科技行业,8月汽车、金融行业的裁员人数大幅下降,本月裁员人数最多的行业是科技。具体来看,本月裁员的最主要缘由从上月的市场环境因素转变为成本因素,其次则是结业,这两类因素解释了61.5%的裁员情况。另一方面,企业雇佣计划较上月有所回升,但从总体走势上来看,企业招聘更加保守。

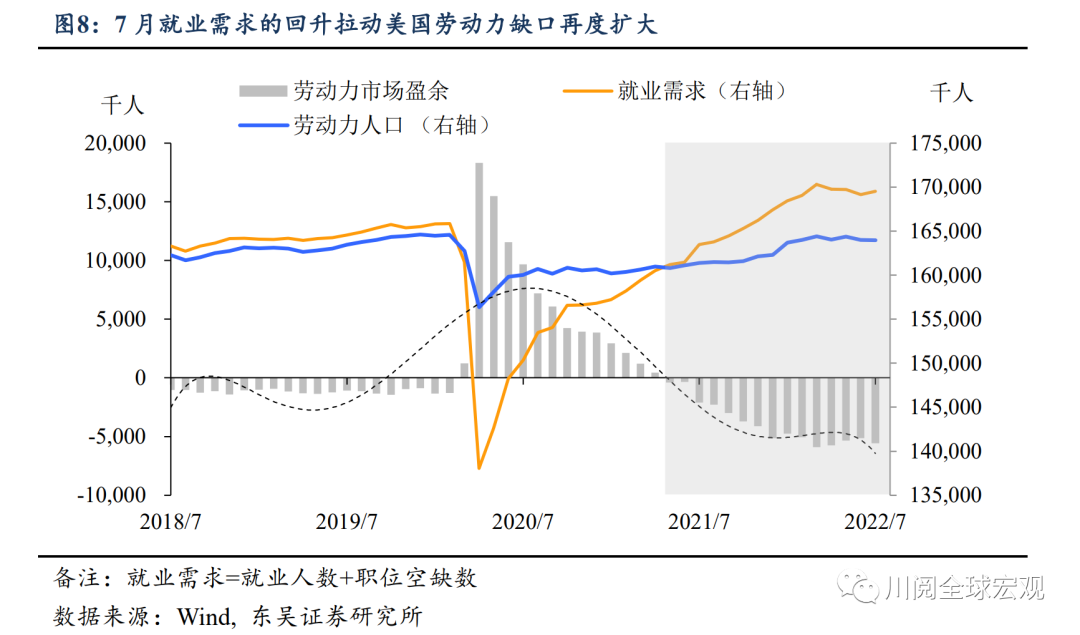

本月失业率与劳动参与率的上升较超预期,表明美国劳动力市场有降温迹象。然而从7月的美国用工需求再度上升的情况来看,美国劳动力供需缺口实际上较6月有所扩大,且即便考虑到新增的劳动力人口,这一缺口也明显高于疫情前水平,我们认为这与美联储的目标仍有一定距离。7月美国职位空缺数意外走高,增加19.9万人至1123.9万人。根据美国就业人数与职位空缺数计算,美国就业需求一改此前4个月的下降势头,回升至16952.9万人,较年初上升53.1万人。据我们的计算,7月的美国劳动力供需缺口已回升至557万人左右。虽然本月劳动参与率的上升喜人,劳动力人口较7月上升了近80万人,但即便这些就业意愿完全被满足,当前的供需缺口也依然在480万人左右的高位,远超疫情前水平。劳动参与率距离疫情前63%以上的水平仍有一定距离,劳动力市场依然紧张。

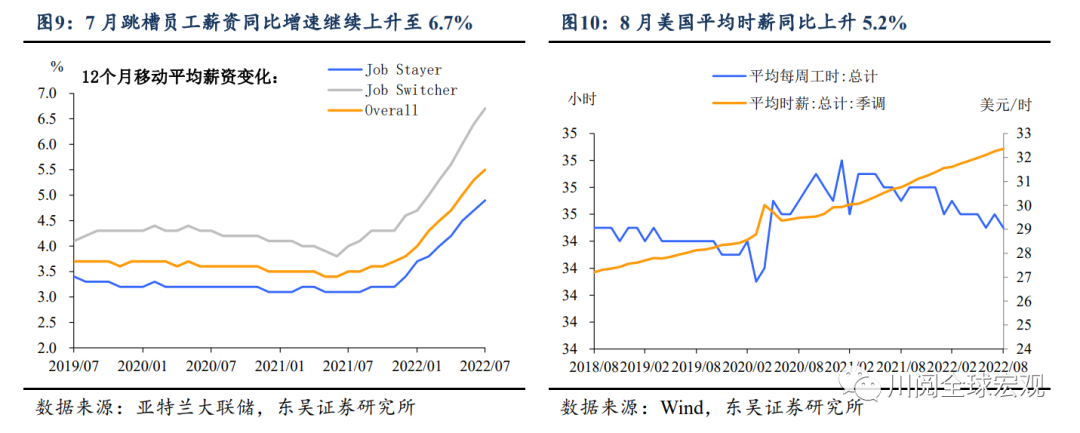

结合用工需求的扩张和劳动力缺口的情况来看,目前薪资上涨趋势未见明显缓解,通胀压力依然较大。目前供需缺口依然较大,8月的平均时薪继续上升至32.36美元/小时,平均时薪增速依然在5.2%的高位,而跳槽员工薪资增速已达6.7%,明显超出美联储2%的通胀目标水平。由于疫情后的就业回暖落后于产出,尽管生产放缓,在供需缺口依然较高的情况下,就业还需要一段时间的追赶。

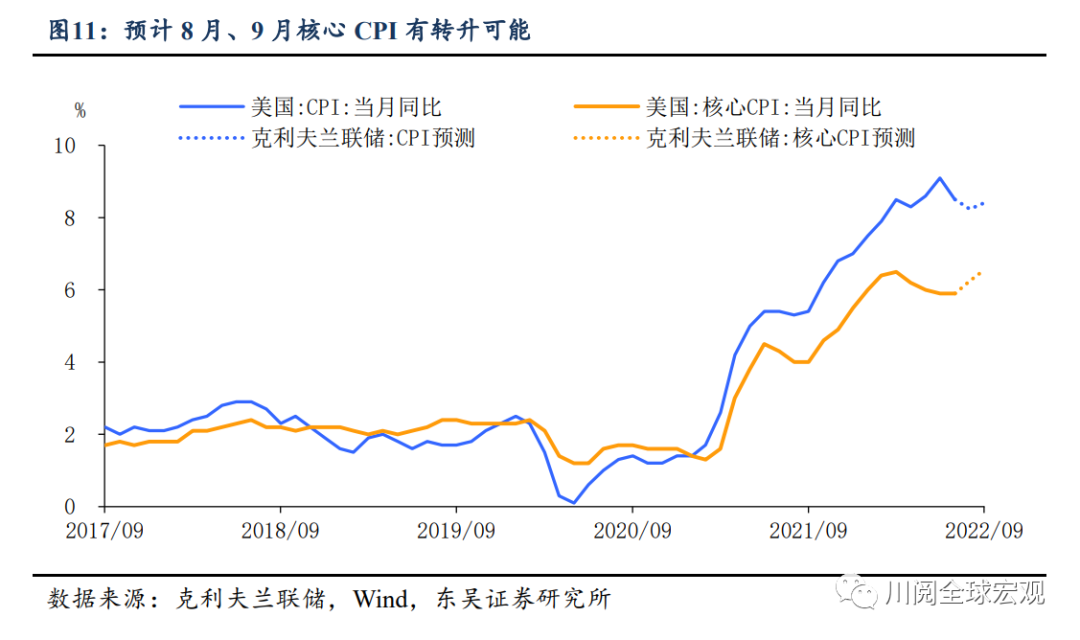

持续上升的时薪和劳动力缺口将继续推升物价上行压力,我们认为8月核心CPI有增高可能。我们认为薪资的高增长将继续推升物价上行压力,8月美国通胀仍可能超市场预期。根据克利夫兰联储的预测,8月核心CPI同比增速将上升至6.25%,9月将进一步上升至6.56%,这与我们的测算结果一致,预计通胀很难在年内回落至4%。

根据此前鲍威尔在杰克逊霍尔会议上的鹰派发言,即“历史告诫我们不要过早放松政策,7月较低的通胀数据值得欢迎,但还不足以让美联储相信通胀正在下降,9月加息规模取决于整体数据”,同时结合本月的就业数据和对CPI的测算,我们认为美联储于9月再次加息75bp为大概率事件。

本文编选自微信公众号“川阅全球宏观”,作者:李思琪、陶川;智通财经编辑:楚芸玮。