成立于1995年的中国旭阳集团(01907),至今已经走过了27个春秋。

回溯公司经营历史,中国旭阳凭借自身在焦炭行业的领先地位、经验、技术及数字化程度,通过各种发展战略大幅扩展公司的焦炭、精细化工产品,以及氢能产品。

业务横跨传统能源、新能源,与此同时中国旭阳的业绩表现则继续保持着稳健上升的增长态势。智通财经APP注意到,日前,中国旭阳披露了2022年中期业绩公告。财报显示,上半年公司实现收入225.3亿元(人民币,单位下同),同比增长21.1%;归母净利润17.37亿元,同比提升0.8%。此外,公司还计划派发中期股息每股12.3分。

逆势增长,业绩多点开花

2022年以来,全球通胀高企、宏观经济衰退预期强化,在此背景下,中国旭阳顶住外部不利因素的压力,仍然交出了一份处处透着稳健增长信号的中报“成绩单”。

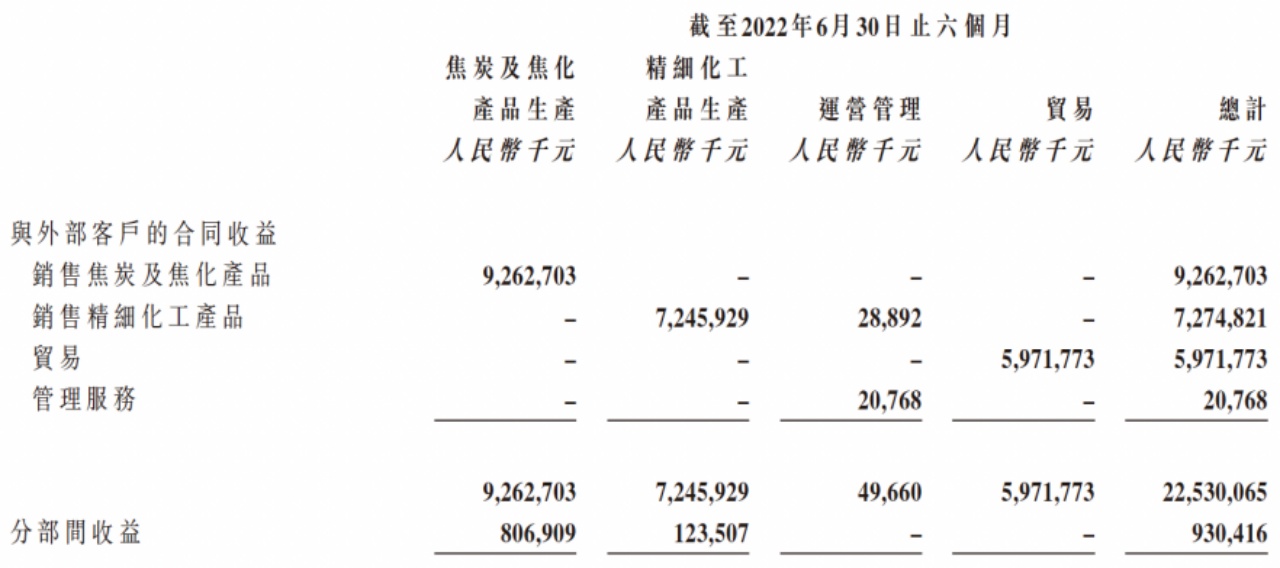

分业务来看,上半年中国旭阳的焦炭及焦化产品、精细化工产品、运营管理服务和贸易四大板块分别实现收入92.63亿元、72.46亿元、4966万元、59.72亿元。

其中,中国旭阳的核心业务焦炭及焦化产品收入同比增幅达到20.2%,贡献了报告期内公司业绩增长的主要增量;同期,精细化工产品、贸易板块的收入增幅亦分别达到了18.7%、28.5%。

上半年中国旭阳业绩多点开花,既得益于公司继续保持积极扩张的步伐,核心产品产能不断提升;又得益于相关产品市场价格稳中有升,增厚公司业绩。

以焦炭及焦化产品为例,今年年初中国旭阳的焦炭年产能约为1105万吨,同时公司位于旭阳呼和浩特生产园区、旭阳印尼苏拉威西生产园区的焦炭产能正在有序扩张中。截至8月26日,呼和浩特生产园区300万吨/年焦化及制氢综合利用项目第一阶段年产100万吨焦炭的生产设施的建设工程已经完成,而余下年产200万吨的焦炭生产设施的建设工程将于2022年底前完成。另外,苏拉威西生产园区的扩张亦将于2023年中及2024年初分阶段完成。

另据财报披露,上半年旭阳焦炭产品的平均售价约为每吨3218.7元,较2021年的平均售价每吨2795.3元上升了约15.1%。

精细化工产品方面,旭阳目前设有三条不同的精细化工品生产线,包括碳材料类化工产品、醇氨类化工产品及芳烃类化工产品。值得一提的是,上半年公司投资并增加了旭阳沧州及东明生产园区芳烃类化工产品生产线中的己内酰胺产能,至2022年底该部分产能有望达到75万吨,届时旭阳将跻身世界顶尖己内酰胺生产商之一。

焦炭、化工产品渐入佳境,另一方面中国旭阳未来极具潜力的新业务氢能产品亦开始放量。财报显示,旭阳目前在定州、邢台以及呼和浩特三个不同的旭阳生产园区拥有完整的氢气生产链条。其中,定州的氢气生产设施的产能已可达每日13000公斤,同时定州氢电油气综合能源站也于近期投入运营,结合之前投运的旭阳邢台和保定两座加氢站,现集团已整体拥有三座500公斤/天加氢站。

再来看成本端,全球范围内的通胀刺激了焦煤等众多上游原材料的价格,这导致了中国旭阳的成本上升较快。上半年,旭阳的销售成本约为195.17亿元,同比升幅26.8%。

但即便如此,旭阳的盈利能力依然保持稳定,毛利率为13.4%;净利润则达到17.36亿元,继续保持正增长。

基本盘稳固,前瞻优化布局

中国旭阳的中期财报再度验证了公司基本面稳健,而展望后市,公司的成长潜力亦料将加速释放。

在智通财经APP看来,中国旭阳的中长期看点既在于公司的基本盘焦炭和精细化工产品产能的渐次释放,又包括了公司近年来持续投入的氢能业务已经接近质变临界点,未来势必将大放异彩。

首先就基本盘来看,焦炭方面,今年来受宏观经济影响,焦炭一度供需双弱,引发市场担忧情绪。但若将时间拉长,焦炭的供需结构决定了其未来整体将维持供需紧平衡的态势,因此价格并不具备大幅下行的空间。

展开而言,焦炭的国内供给格局整体呈现产能下降、结构优化的特点。数据显示,截至2021年末,全国焦炭产能合计约为53650万吨,较2019年下降2314万吨。

而自2020年12月起,中国4.3米及以下焦炉已停止运行;同时5.5米及以上焦炉产能规模则在2021年升至39975万吨,占比由2019年的60%升至现在的74.5%。

在环保压力下,可预期的是未来行业内落后产能仍将进一步淘汰,而身处这一趋势之中,作为行业龙头的中国旭阳则将强者恒强。

需求端方面,焦炭的下游主要是钢铁行业。2022年初,国家多部门联合印发《关于促进钢铁工业高质量发展的指导意见》,文件将钢铁行业碳达峰时间由2025年调整至2030年,延迟了5年。

钢铁行业碳达峰节奏放缓,料将支撑未来更长一段时间里的焦炭需求。

焦炭中期供需无忧,而回看旭阳自身,公司的焦炭业务仍处于产能释放过程中,未来新增产能陆续投产后,将带来稳定的业绩增量。

另外,旭阳的己内酰胺新增产能,预计亦将从今年下半年开始为公司带来新的增量。

对于投资者而言,旭阳的氢能业务或许更具想象空间。

据了解,旭阳现有氢能资源27亿方/年,到2025年、2030年分别有望达到66亿方/年和122亿方/年。

就发展来看,当前旭阳正在积极引进先进液化装备及技术,并加快推进1000kg/d液氢示范项目,致力实现旭阳氢能又一重要节点性突破。

此前,旭阳氢能于2020年7月建成投产旭阳定州园区一期1000kg/d高纯氢装置,标志着公司在氢能领域迈出了实质性的一步。在此之后,旭阳氢能在一期基础上相继建成投产旭阳邢台园区1000kg/d高纯氢项目、旭阳邢台园区500kg/d加氢站示范项目,以及保定500kg/d撬装加氢站项目。

近期,旭阳又完成了旭阳定州园区二期12000kg/d高纯氢项目和500kg/d氢电油气综合能源站建设,使旭阳京津冀区域氢能保供基地规模和能力大幅扩充。

此外,旭阳集团亦利用氢气资源优势有效拓展氢燃料电池车辆应用场景于自身业务,其中旭阳定州园区已实现氢燃料电池重卡车辆短途运输,以及引进氢燃料电池多功能洗扫车进行园区道路环境洗扫作业;旭阳邢台园区引进氢燃料电池重卡17辆,开通向本地钢企供应冶金焦路线,每天加氢265公斤、替代燃油400升,年间接减排二氧化碳650吨。

所有这些,均系旭阳集团积极响应国家“双碳”战略,按照“一线(制-储-运-加-用)、一网(辐射全国的智慧氢能供应网)、两翼(技术+服务)、四阶段”思路实施的旭阳氢能全产业链布局发展,成功奠定了行业地位与优势。

而后续,伴随旭阳邢台园区年产高纯氢3750万方和工业氢1.6亿方氢能源示范引领等在建项目陆续投产以及其他规划项目包括旭阳唐山制氢项目、旭阳呼和浩特制氢项目、旭阳张家口电解水制氢项目等有序启动实施,加之继续在保定、邢台、定州和呼和浩特等地拓展建设加氢站及氢电油气综合能源站,与政府合作推进年输气10万吨定州至高碑店氢气长输管道项目、搭建“容易线”百辆氢能重卡雄安建材运输应用场景、构建“氢能汽车速跑线路图”之高碑店新发地至北京农产品运输线、清苑农产品批发市场至雄安新区农产品运输线、清苑农产品批发市场至保定市各大商超/食堂/餐饮及农贸市场运输线,系统布局旭阳氢能网络基础设施,打造多区域“制-储-运-加-用+研”氢能示范及产业生态,实现快速扩张。

同时,着力扩大集团内部氢能应用场景,谋划定州园区兆瓦级分布式氢能发电站等项目示范,依托公司业务规模打造日均超2000辆氢燃料电池重卡、年产品运量超4000万吨之旭阳自身业务氢能重卡运输场景,逐步完成传统物流线路低碳化、清洁化、氢能化替代。

小结

在供给受约束、需求有支撑的背景下,焦炭的周期性正在弱化,未来价格料将长期保持高位运行。基于此,随着中国旭阳的新增焦炭产能落地,公司现阶段的支柱产品焦炭的规模仍将进一步扩大。与此同时,己内酰胺的新增产能,亦会为旭阳未来的业绩贡献新的增量。

而更长时间维度来看,前瞻布局氢能业务,亦印证了旭阳作为焦炭、化工的龙头企业持续推进煤化工产业转型和升级的决心。可预期的是,伴随氢能技术的发展,以及后续大规模商业化提上日程,旭阳的氢能业务必将发展成为公司的新增长极。