47.9%——营业额同比增速;

20.4%——归母净利润同比增速;

43.6%——MiC等建筑科技项目新签合约占比;

1.02亿港元——净经营性现金流,6年来首次实现上半年转正。

这是中国建筑国际(03311)在新冠病毒频繁变异,地缘政治矛盾升级,大宗商品价格剧烈震荡,全球经济波动的2022年上半年给市场交出的答卷,这对于一个貌似“传统”的建筑企业,实属难得,这给市场带来了惊喜,同时也带来更大的期待。

一、惊喜1——中期业绩靓丽

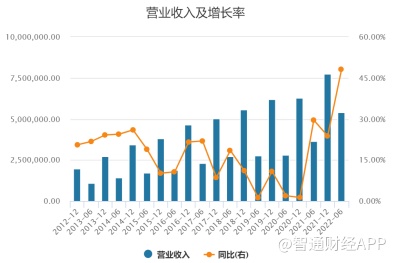

2022年上半年,中国建筑国际(03311)实现营业收入538亿港元,同比增长47.9%,该增速创公司2012年以来上半年营收增速新高。

充裕的在手合约是营收高增的根本保障,较高的合约质量使得其顺利向营收转化。

2022年上半年公司新签合约额904.8亿港元,同比增长28.3%,截止到2022年6月底,中国建筑国际在手合约额4999.4亿港元,其中未完成合约额2851亿港元,为2022年营业额的3.7倍之多。

公司充裕的订单能够有效地转化为营业收入,尤其在疫情反复的2022年上半年,这说明在手合约质量较高,或者换句话说,业主实力较强,这在一定程度上也印证了公司深耕中高端市场的战略定位。

高增长的营收带动下,公司归母净利润实现了20%以上的高速增长。据了解,20%以上的净利润增速,在国内建筑央企中,处于领先水平。放置于整个建筑上市企业来说,也是位列前茅的。

二、惊喜2——净经营现金流提前回正,是中国建筑国际(03311)蜕变的最佳指标

据了解,公司在2021年年报相关资料中,对于经营目标,提出“公司将争取尽快达成经营性现金流持续为正的目标,以高质量的盈利增长切实回报股东”。

令市场“惊喜”的是,2022年上半年,公司净经营性现金流转负为正,净流入1.02亿港元,提前完成2022年净经营性现金流回正目标,是6年来首次实现上半年经营性现金流净流入。

我们接下来有必要探析下,公司是如何实现的?

公司有关资料显示,2022年上半年,港澳业务经营现金净流入10.9亿港元,相比去年同期的4.4亿港元大幅提升;内地业务经营现金流净流出额大幅收窄,从去年同期的14.1亿港元,收窄至9.9亿港元。也就是说,港澳业务和内地业务经营现金流出现了同步好转。

港澳市场景气度回升,业务大幅增长,是公司净经营现金流转正的基本保障。

据了解,港澳市场的建筑工程业务,现金流回款较好。2022年上半年公司香港地区新签合约额273.9亿元,同比增长59.4%;营业额达到229.9亿港元,同比增速高达119.6%,并且,这是在香港第五波疫情影响之下完成的。

内地业务模式转型升级,推动现金流好转,是公司整体净经营现金流回转、并且有望持续的关键所在。

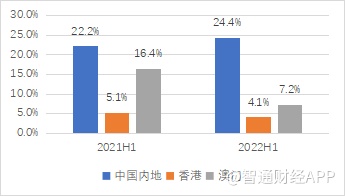

相对港澳业务来说,内地业务盈利性较好。拿2022年上半年来说,内地业务毛利率达到24.4%,而同期香港业务毛利率仅有4.1%,澳门业务毛利也只有7.2%。

现金流差是市场对内地业务主要诟病之处,典型“垫资施工”的业务模式是关键原因,从BT(Build—Transfer)模式到PPP(Public-Private Partnership)模式,项目建设完移交前,均需要施工企业大量自筹资金的投入,导致了施工企业常年经营现金流大量流出。

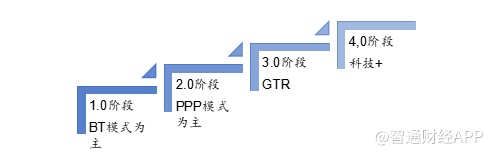

中国建筑国际(03311)自2007年以基建投资商身份进军中国内地市场,以BT模式为主承接内地业务;

2015年开始,公司开始以PPP模式zhu8bu替代传统BT模式,在内地开展业务;

2017年随着PPP规范性系列文件出台,公司自2018年开始着力控制,削减PPP项目,以提升项目周转率,改善现金流为目标,积极开拓以安置房政府定向回购(GTR)为代表的短周期投资模式,进行商业模式创新。2021年安置房定购等短周期投资模式开拓的业务规模稳步提升,占比达76%。

2020年以来,公司强化科技赋能,步入“科技+投资+建筑”的内核发展的新阶段,在此战略驱动下,中国建筑国际(03311),科技带动项目占比快速提升。2022年上半年,公司营业额中科技带动类业务占比达到37.8%,在新签合约中,科技带动类占比达到了43.6%。

随着宏观环境和政策变化,公司不断探索新商业模式,实现更为快速、更为健康的增长。内地业务卓有成效的转型升级,使得回款周期大幅缩短,推动了公司内地现金流明显好转。这种转型升级,随着“长改短、短改无”经营策略的持续深化,对现金流的带动会越加明显。

三、期待1——公司中期ROE步入回升通道,2025年有望重回15%以上

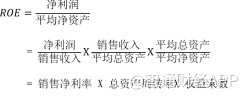

1、ROE是股权投资者的核心观测指标

ROE(净资产收益率),是企业净利润与平均净资产的比值。反映的是公司所有者权益,即股东的投资回报率。

从股权投资者角度看,投资回报来自于企业股票的二级市场价差,但这种价差,从中长期角度看,还是取决于企业经营利润的不断增长。这就是ROE的重要性所在,这也是ROE指标成为巴菲特最看重指标的原因所在。

从企业角度看,高ROE,尤其是维持长时间高ROE是一件极其困难的事情。

举例来说,A公司在2021年ROE为10%,2022年提高至15%,甚至20%是有可能的,对于不少周期品企业,是不难做到的。在大宗商品价格快速上涨的过程中,盈利能力翻倍式扩张,就可以带动ROE的大幅提升。但A公司能否持续维持15%左右的ROE水平?这对A公司来说是一个极大的挑战。

因此,我们不仅仅要关注某年度的ROE,更应该关注ROE的趋势以及公司的中长期ROE水平。

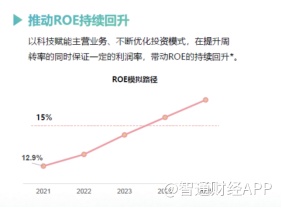

2、中国建筑国际(03311)ROE步入上行通道,2025年有望重回15%以上

我们可以测算,2021年中国建筑国际(03311)ROE为12.89%,2022年上半年为7.47%,年化14.94%,相比2021年出现了明显提升,这是短期波动导致的吗?笔者并不这么认为。

据了解,中国建筑国际(03311)相关资料中,指出未来“以科技赋能主营业务,不断优化投资模式,在提升周转率的同时保证一定的利润率,带动ROE的持续回升”,并且对公司未来ROE模拟路径中,提出了2025年公司ROE有望回升至15%以上。

对于“15%”这个目标能否实现?我们很难通过精准的财务模型来做判断,但我们可以从更深层、更根本的驱动因素上去看,这就要从ROE的拆解开始说起。

从上面ROE指标拆解可以看出,要提高ROE绝对值水平,有三个维度,即提高盈利能力、加快资产周转以及提高权益乘数。接下来,我们就中国建筑国际(03311)的业务现状及未来,来看下公司未来ROE的趋势。

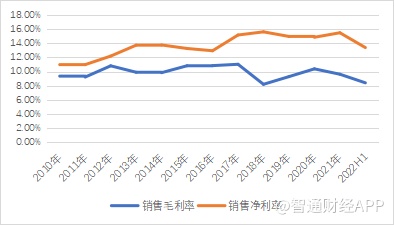

盈利能力维度——中期盈利能力有望保持

2010年以来,公司营收和利润规模均实现了5倍以上的增长,占半壁江山的内地业务,业务模式也经历了多次调整,从BT到PPP再到GTR、科技带动的特色总包,公司整体盈利能力保持了相对稳定。

尽管2021-2022年净利率出现了小幅下滑,但这更多来自于疫情带来的成本上升,这种上升,笔者认为是短期的。

中期看,香港业务盈利能力企稳回升概率大——2021年香港业务毛利率仅有4.3%,2022年上半年仅4.1%,香港第五波疫情带来的影响较大。我们看到公司作为全港最大的房建工程承包商, 2022年以来公司香港新签合约额大幅增长,这在一定程度上反映了香港市场景气度的明显回升。与此同时,经历了五次疫情冲击下的香港建筑市场,相信未来的影响会边际减弱。两个因素影响下,中期来看,香港业务的盈利能力企稳回升的概率较大。

中期看内地业务,毛利率不一定会下降。2021年内地业务毛利率23.3%,明显高于港澳业务,内地业务更多与投资带动有关(BT、PPP或者GTR等),是重要原因。

2021年以来公司逐步创新优化内地业务的商业模式,从原来的PPP业务,逐步“长改短”,向GTR项目过渡,随着MiC建筑科技的快速发展和普及,科技带动类项目占比快速提升,从“长改短”向“短改无”过渡。

那“短改无”后,内地业务盈利能力是否会下降?2022年上半年财报,给了我们一定的启示。

2022H1公司实现的538.1亿港元营业收入中,科技带动类占比达到了37.8%,相比2021H1提高了20.4个百分点,而投资带动类占比从去年的53.3%下降至36.4%。也就是说,在投资类占比大幅下降,科技带动类占比大幅提升的2022年上半年,公司内地业务毛利率是提升的,从2021H1的22.2%提升至24.4%。

2022H1公司新签合约额中,科技带动类项目合约额占比达到了43.6%,2025年目标比例是50%,因此可以预见的是,科技带动类项目占比在中期是提升的。这种业务模式结构的变化趋势下,参考2022年上半年财报,我们有理由相信,公司未来中期的盈利能力是有望保持的。

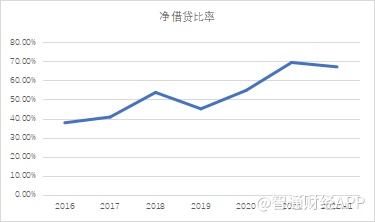

权益乘数维度——中期看,随着现金流逐步好转,可能会有一定程度的下降。

权益乘数,是平均总资产与平均净资产比值。权益乘数对于股权的投资收益率具有加速和放大作用,如果企业可以用相对低廉的债务成本保持高财务杠杆,说明充分利用了杠杆对于企业盈利能力的放大效应。

中国建筑国际借贷成本相对较低,2022H1融资成本仅3.9%。以深圳国际酒店项目为载体发行首笔绿色债券(22中建国投MTN001),是全国首单以装配式建筑认证最高等级发行的绿色债券,票面利率2.98%。较低的融资成本,为公司提高财务杠杆提供了有利条件。

然而,公司当前的杠杆水平位于相对高位。2022年6月底,公司净借贷比例为67.1%,相对于2021年末的69.4%,有所下降。

因此,笔者认为从权益乘数上看,公司中期大概率保持相对稳定的态势。

资产周转率维度—中期ROE提升的主要驱动力

总资产周转率主要由存货周转率、应收账款周转率、固定资产周转率等项目组成。对建筑企业来说,存货和固定资产占比相对较小,应收账款周转率是总资产周转率的最主要影响因素。

以中国建筑国际为例,2022年6月底,非流动资产总规模1019亿港元,其中贸易及其他应收款545亿港元,占比达到53%;流动资产规模1189亿港元,其中贸易及其他应收款551亿港元,占比达到46%。

因此,加快应收款周转,是提高总资产周转率的关键所在。

公司提出2022年上半年“继续拓展短周期、快周转的基建投资类项目,并坚持差异化竞争策略,特色总承包业务快速成长”。由此可见公司“长改短、短改无”的经营策略下,业务结构持续优化,带动公司资产周转率加快,是趋势性、确定性的变化。

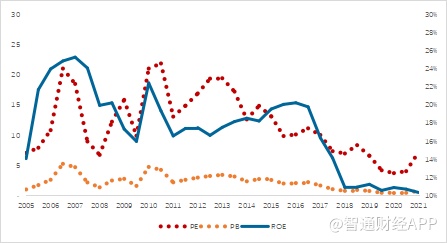

四、期待2——ROE趋势性回升,将持续推升中国建筑国际(03311)估值

通过前文对中国建筑国际(03311)ROE的拆解,我们有理由相信,公司管理层提出的对未来ROE模拟路径——步入回升通道,2025年回升至15%以上。

ROE回升,意味着公司可以为投资者带来更为丰厚的利润回报,从二级市场来说,如果能够带动企业估值提升,那么对投资者来说,一定程度上,也可谓是“戴维斯双击”。

从历史上看公司ROE与估值(PE、PB指标)看,正相关度相对较高,尤其是ROE与PB指标,正相关度更高,相关系数达到了0.77。

从上图也可以看出,2010—2016年间,公司平均ROE稳定在20%左右,2017年以后快速下降,目前在12%-13%左右。

在业务转型升级,科技带动类项目占比提升,资产周转不断加快的带动下,公司2025年ROE有望回升至15%以上,并有继续提升的空间。在此带动下,公司PB估值水平势必也会进入上升趋势。

笔者认为,公司ROE回升至15%以上,历史平均的2倍PB估值,也是大概率可以实现的。

五、蜕变式成长中的中国建筑国际,千亿市值可期

2022年上半年,我们看到了MiC产品从香港走向珠三角,从珠三角走向全国,实现了遍地开花;我们看到了MiC从低层的防疫建筑,到多层的酒店公寓,又实现了百米高层建筑的突破。这便是中国建筑国际(03311)的“科技+”。

2022年上半年,我们看到了一个建筑公司在疫情肆虐、经济波动的情况下,还能实现20%以上的快速增长,这便是中国建筑国际(03311)的增长韧性与潜力。

然而,笔者想说的是,2022年上半年交出的答卷,业绩靓丽仅仅是表现,公司深层次的变化才是其内涵所在。

从1.0的BT,到2.0的PPP,再到3.0的GTR,直到已步入科技+的4.0阶段,公司不断探索新商业模式,持续推动内地业务转型升级,使得回款周期大幅缩短,资产周转加快。叠加香港市场景气度回升,公司提前实现经营现金流回正的目标,并且推动ROE重拾上升趋势。

这才是一个完成“蜕变”的中国建筑国际。

经营现金流回正,仅是一个开始;ROE回升,也仅是一个开始,2022年将成为历史性“拐点”。

相信“蜕变”的中国建筑国际,会给市场带来更多的惊喜,也会有更大的惊喜,或许千亿市值已不遥远,让我们拭目以待。