对许多美股投资者来说,如今这一时期可以说是“混乱且犯错代价高昂”的时期。然而,2022年刚刚过半,在年底之前,美股半个世纪以来最猛烈的抛售潮可能将继续演绎。

在经历了自1970年以来最惨烈的上半年行情之后,美股如今正面临着三重打击:居高难下的通胀率、经济衰退风险,以及消费者信心下降对企业利润造成的巨大威胁。在几乎所有华尔街分析师对2022年的美股行情预测都出现一定程度误判后,投资者现在聚焦的是半个世纪以来的股票抛售潮是否已经结束?

多数分析人士表示下半年美股抛售潮难言结束,并预计股票估值将承受更大压力,呼吁投资者继续保持防御性仓位。Horizon Investments首席投资官Scott Ladner表示:“接下来可能将继续回调10%,而不是继续上行。”“市场迅速触底需要各大央行政策实质性转变,我们认为未来几个月不可能出现这种情况。”

半个世纪以来最猛烈的美股抛售潮可能还没有结束

事实上,美联储官员们预计今年接下来时间将继续大幅加息,以遏制高通胀率,而不是像2008年和2020年那样向市场注入大量现金——这在很大程度上是推动强劲牛市的“核心燃料”,如今这轮牛市已几乎陷入停滞。

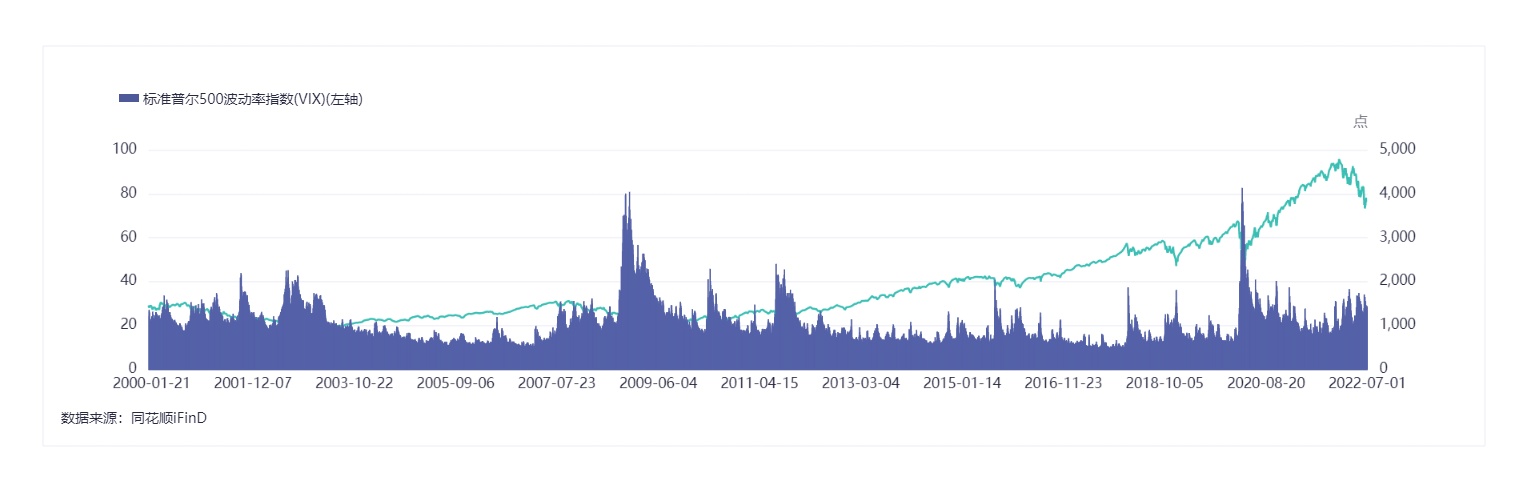

智通财经APP了解到,就单日跌幅而言,今年上半年可以说是美股最表现糟糕的半年,标普500指数14次单日跌幅超过2%,根据彭博社(Bloomberg) 汇编的追溯至20年前的数据,2022年这一跌幅统计指标跻身历史前十。

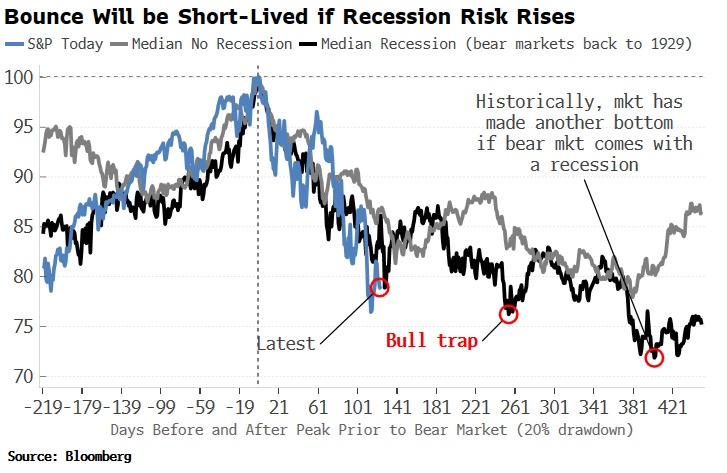

尽管如此,芝加哥期权交易所(CBOE)VIX指数(恐慌指数)仍低于以往熊市的水平,这可能暗示市场尚未看到引发持续上涨所需的剧烈冲击。根据以往熊市的历史,标普500指数应该会在2022年年底前出现一些反弹。然而,在面临经济衰退的年份,情况往往就不一样了,新的阶段性低点将接踵而至。

摩根士丹利分析师Michael J. Wilson表示,标普500指数需要再跌15% - 20%,至3,000点左右的水平,美股市场才能完全反映出经济衰退的实际规模。盛宝银行(Saxo Bank A/S)股票策略主管Peter Garnry表示,目前的底部比1月份的历史高点低了约35%,这意味着还将继续下跌至少约17%。Garnry强调:“特斯拉(TSLA.US)和英伟达(NVDA.US)等科技公司以及加密货币在过度投机这一因素被消除和触底之前,可能还将面临严峻考验。”

华尔街一些多头则认为下半年股市可能会有更好的表现,不过尚不足以收复迄今为止的全部跌幅。比如近日同样惨烈的欧洲股市,接受调查的华尔街策略师预计欧洲斯托克600指数今年将下跌4%。该指数目前跌幅已达到17%。

美企业绩即将面临大考

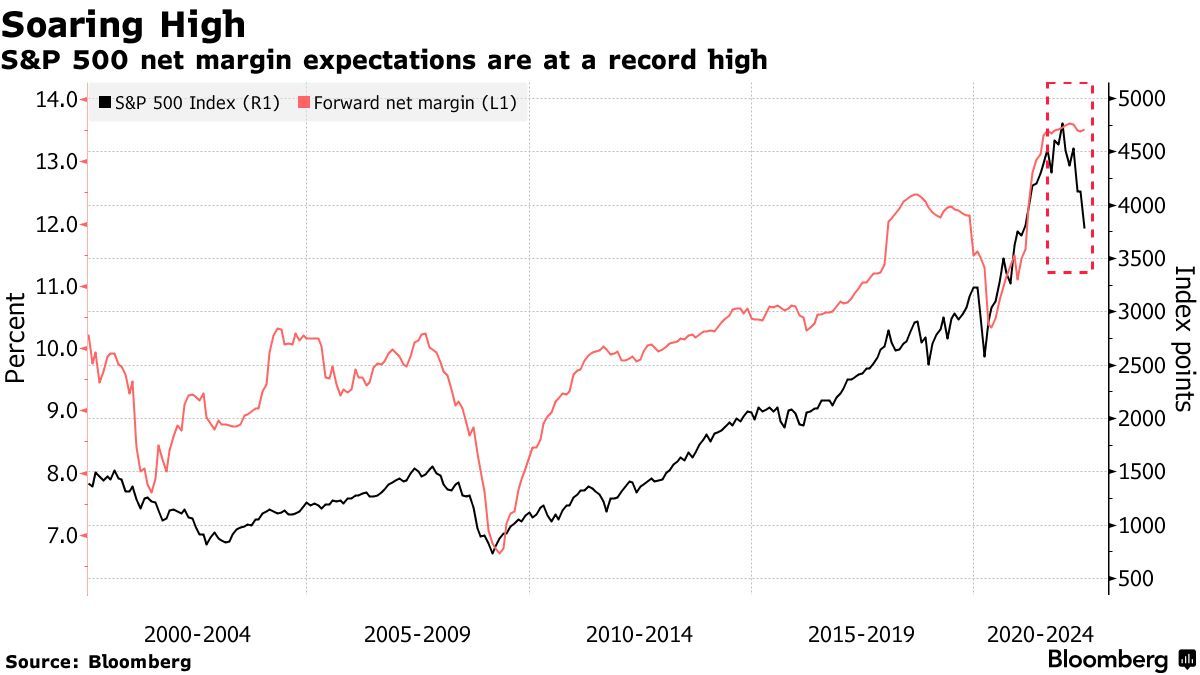

尽管前景一片黯淡,但企业盈利预期仍相对乐观。当美国和欧洲公司在两周后开始公布第二季度收益时,这一预期将受到考验。尽管消费者情绪恶化,但需求迄今仍保持强劲,然而最近有充分的迹象显示,美国的消费支出数据正在走向疲软。美国商务部上涨周四公布的最新消费支出数据显示,5月份经价格调整的商品和服务支出水平(实际个人消费支出)下修至环比下降0.4%,一个月前该项数据(4月数据)向下修正后为小幅增长0.3%。

Van Lanschot Kempen董事总经理Anneka Treon表示:“消费支出这一统计指标长期以来一直保持稳定,因为这一缺口被新冠疫情期间积累的储蓄和财富所填补,然而这显然是不可持续的。”

一些分析人士认为,由于全球利润率预期过于乐观,这一预期被下调的可能性非常大。高盛集团的策略师们认为,无论美国经济是否陷入衰退,明年美国企业的利润率都有可能下降。

标普500指数净利润率预期处于历史高位

欧股方面,根据彭博社的统计数据,分析师普遍看好斯托克600指数,是自2001年以来最乐观水平。花旗集团一项追踪每股收益上调和下调相对数量的指数显示,美国企业的该指标下调幅度是2020年以来最大幅度,而欧洲的下调幅度才刚刚开始超过上调幅度。随着俄罗斯削减天然气供应威胁到欧洲核心经济体的工业扩张,德国等欧洲市场也面临巨大风险。

强劲的盈利预期使得美国和欧洲的股市估值似乎低于长期均值水平,吸引一些投资者逢低买入,并推动短期反弹。但与债券收益率相比,股票(至少欧股)其实并不那么便宜。

关注两大信号:通胀明显降温+美联储政策转向

虽然市场对经济衰退的担忧在加剧,但所有问题的核心仍然是失控的通货膨胀率。尽管各大央行采取了激进的加息措施,但通胀率仍在继续上升,形成了可能成为本轮衰退引爆点的重要部分。近期有一些数据表明通胀即将见顶,比如美联储最爱的衡量通胀的指标——核心PCE价格指数较上年同期上涨4.7%,为自去年11月以来的最小涨幅,但是美联储官员们仍在继续推进大幅加息进程,以控制美国高通胀率,在他们看来降低通胀率是当前首要任务。

富达国际(Fidelity International)投资组合经理Caroline Shaw表示:“通胀率处于许多人从未经历过的水平,全球各大央行正将利率上调至全球金融危机爆发前以来从未见过的水平。”“这很有可能导致出现政策失误,而这些失误可能将对市场产生重大影响。”

在新兴市场,投资者也表示,他们需要看到美联储不再那么强硬,以缓解担忧情绪。在美联储加息重压下,今年上半年新兴市场股市创下1998年以来的最差表现,股票估值大幅坍缩。1998年亚洲金融危机曾重创金融市场,并且鹰派央行和经济增长放缓使得韩国等以科技行业为主的出口导向型市场持续面临压力。

正如前文Horizon Investments首席投资官Scott Ladner所强调的那样:“市场迅速触底需要各大央行政策实质性转变,我们认为未来几个月不可能出现这种情况。”

Swissquote高级分析师Ipek Ozkardeskaya表示:“通胀率将决定我们是否会在事态恶化前看到180度大转弯,或者世界是否应该在今年下半年迎接更悲观的局面。”