摘要

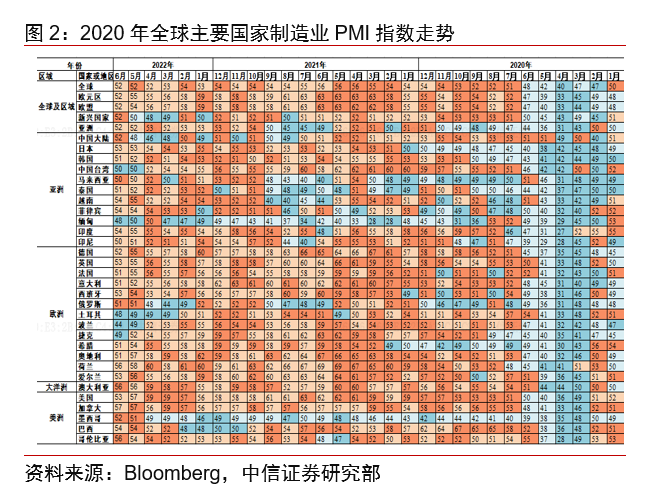

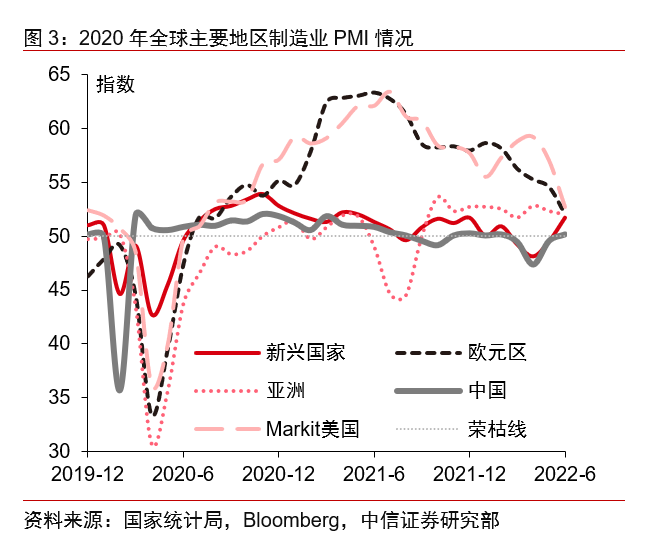

6月全球制造业增长动能与上月基本持平,大多数发达国家制造业回落,新兴国家景气程度分化。6月全球制造业PMI指数为52.3,较上月下降了0.1个百分点。多数西方国家PMI低于预期,经济增长下行压力增大。欧元区和欧盟制造业PMI指数分别为52.1和51.6,其中,欧元区PMI读数创去年9月以来单月最大降幅。新兴国家读数出现分化,PMI指数升至51.7,时隔三个月再次站上荣枯线。尽管中国等部分新兴国家PMI指数持续上行,但大多数发展中国家和地区PMI读数较上月略有下滑。亚洲PMI指数持续位于52左右,6月小幅下修录得52。

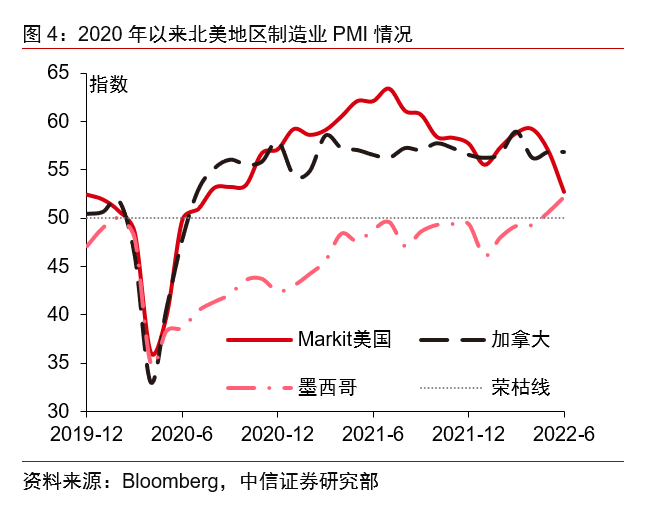

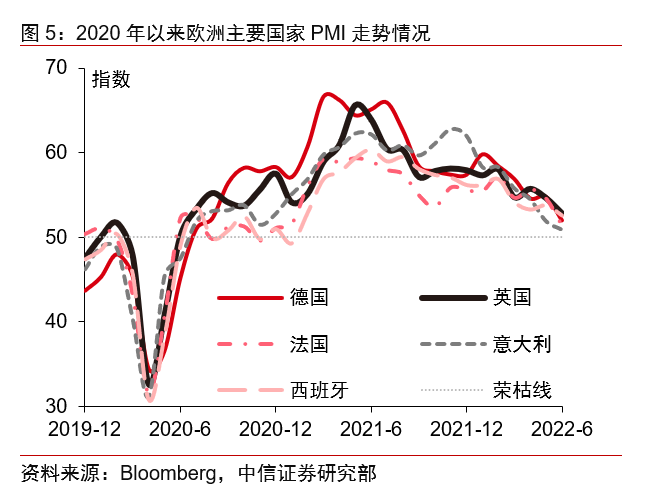

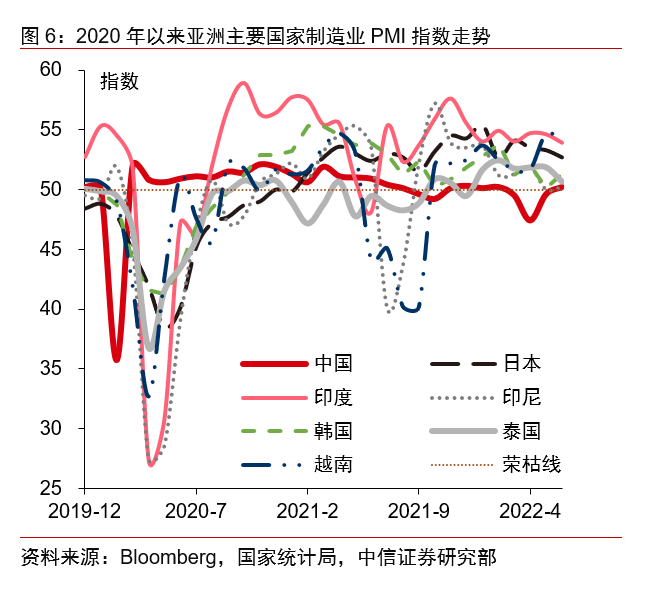

分区域来看:1)亚洲方面,6月主要国家制造业持续景气但制造业PMI稍有回落,越南及印度读数连续位于54左右表现亮丽;2)欧洲方面,欧洲国家制造业PMI超预期下行,经济衰退风险加剧,主要大国均下降至51-53左右,部分边缘国家制造业PMI指数则滑落至荣枯线以下,显示出边缘国家经济衰退的风险大于核心国家的现状。而经历地缘冲突及外部制裁的情况下,俄罗斯6月PMI指数逆势上扬,并连续三个月实现增长,显示出国内稳经济政策效果显著;3)美洲方面,除美国读数下行外,美洲主要国家6月读数较为稳定。除加拿大制造业PMI指数为全球主要国家中最高外,墨西哥及哥伦比亚制造业景气程度亦回升明显。墨西哥6月PMI指数为52.2,连续5个月增长后逐渐站稳荣枯线。

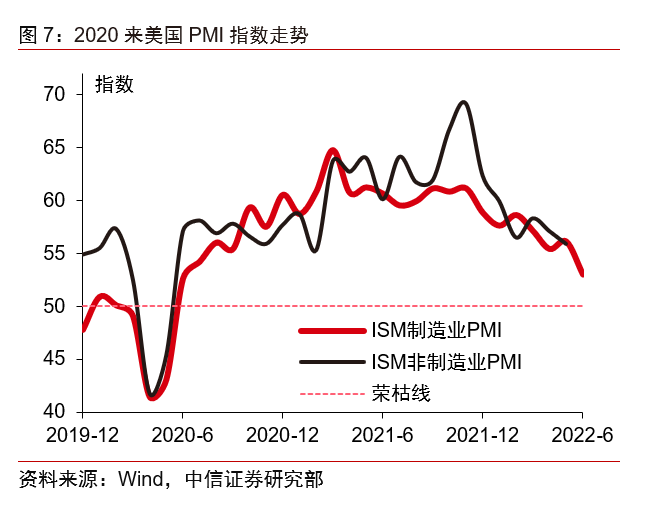

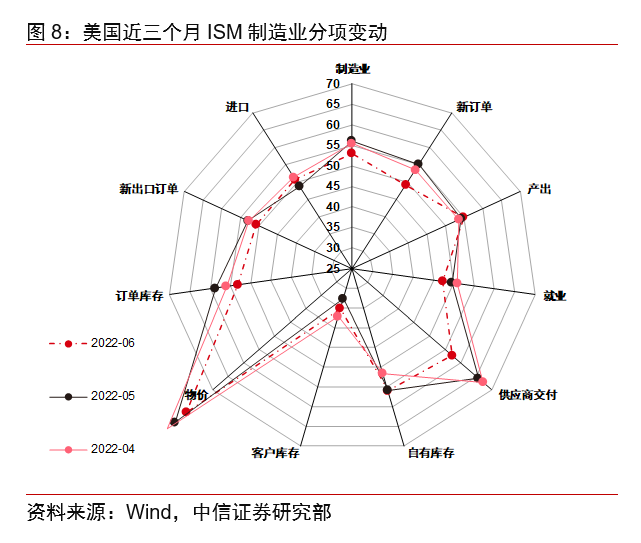

美国制造业PMI指数整体低于预期,新订单和就业分项超预期进入收缩区运行引发市场震荡和对经济衰退的恐慌。6月ISM美国制造业PMI指数由前月的56.1下降至53,远低于54.5的市场预期。超预期下行明显加剧市场对美国经济衰退的恐慌。PMI分项方面,物价分项略有下降但绝对值仍较高;新订单指数超预期滑落荣枯线可能暗示美国制造业增长前景不容乐观;人员更替频率叠加企业减少就业招聘岗位致就业分项读数步入收缩区间(47.3)。同时,季节性因素影响叠加中国复工复产驱动美国进口分项读数止跌回升(50.9),但新订单减少预示进口分项数据可能持续位于荣枯线左右低位徘徊。除此之外,新订单减少可能是厂商库存大幅下降的主要原因;客户库存绝对值仍较低,反映出下游高景气销售致终端去库明显,补库周期仍将持续。

整体来看,美国PMI读数下降明显,可能预示着美股净收益及铜等有色金属板块大宗商品价格持续下行。美国PMI指数对美股EPS同比及国际铜价往往具有先导性。美股方面,近期盈利下行原因主要来自于高通胀对居民消费和企业开支的压制,美债实际利率上行趋缓带来的估值修复难以扭转美股下行的趋势,预计当前美股的震荡行情至少会延续至今年三季度左右;大宗方面,铜等有色金属板块6月下跌明显,下半年可能持续走出震荡下行的行情。

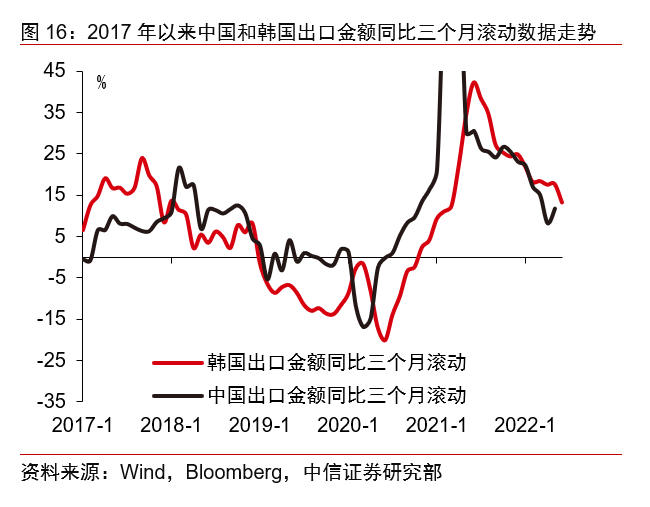

6月中国出口迎反弹,全年出口增速恐较去年下降。中国和韩国出口规模波动趋势往往具有一致性。6月我国受局部疫情得到进一步控制后物流恢复影响,出口金额短时反弹,同比增速为16.9%。中长期来看应重点关注海外需求边际转弱的变化趋势,下半年我国出口增速可能持续放缓。此外,市场担心的越南对我国短期出口替代作用不强,美国拟取消对中国进口加征关税,若落地,反而会利好中国的出口增速。

正文

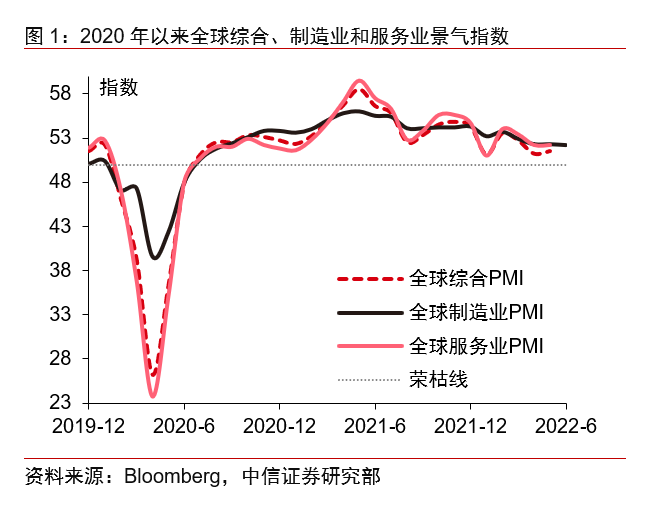

6月全球制造业扩张动能延续回落态势。2022年6月全球制造业指数由前月的52.3小幅下修0.1个百分点至52.2。整体来看,尽管今年以来,全球制造业PMI指数持续回落,但读数整体位于50-53区间仍显示出年中全球制造业增长动能依然处于扩张态势。不过,受高通胀和政策紧缩影响,终端需求逐步回落,预计下半年全球经济复苏动能将趋于回落。

6月数据显示大多数国家制造业景气程度回落,欧洲边缘国家制造业PMI指数滑落至荣枯线以下。6月,多数主要国家PMI低于预期,加拿大制造业PMI持续位于56以上,为全球主要国家中最高。美国等西方多数国家PMI读数多降至55以下,捷克、波兰等欧洲边缘国家PMI读数则下滑至荣枯线以下,显示出欧洲边缘国家的经济衰退风险大于核心国家的现状;除美国外,美洲国家制造业PMI指数仍较好;发展中国家制造业景气程度出现分化,中国、俄罗斯、马来西亚制造业PMI持续上行。其中,在持续受到本次地缘政治危机及外部制裁的情况下,俄罗斯6月制造业PMI逆势上行,由前月的50.8回升至50.9,增长了0.1个百分点的同时也实现了连续三个月的增长。而当月大多数发展中国家制造业PMI较上月略有下滑,缅甸等国家或地区下滑至荣枯线以下。

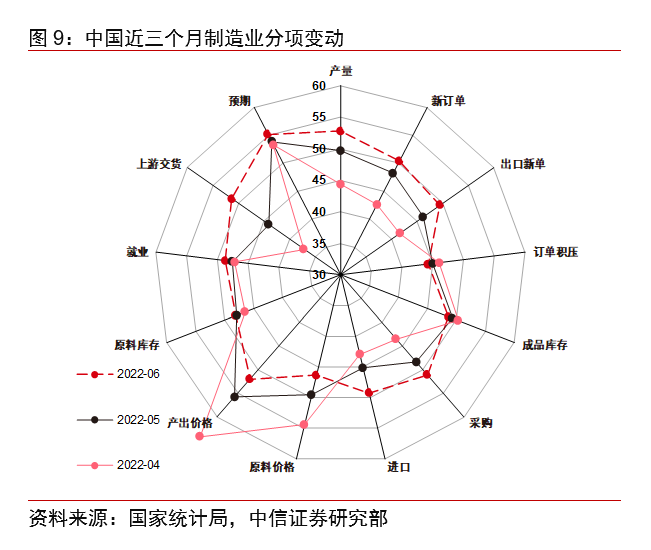

欧美国家制造业指数回落加速,新兴国家制造业景气分化。6月部分欧美国家制造业PMI指数下滑程度略超预期,显示出制造业增长下行压力加大。其中,6月欧元区制造业PMI指数由前月的54.6降为52.1,下降了2.5个百分点。该数据在连续五个月下降的同时,亦创下去年9月以来单月最大降幅;亚洲制造业PMI指数由前月的52.3下降至52,下降了0.3个百分点。受新兴国家制造业景气程度分化的影响,6月的新兴国家制造业PMI指数由上月的49.5上行至51.7,增长了2.2个百分点,时隔三个月后再度站上荣枯线。预计未来随着稳增长政策持续见效,中国可能将成为驱动新兴市场PMI指数持续回升的重要力量。

美国制造业景气程度下滑明显,墨西哥制造业持续转暖。北美方面,美国和加拿大制造业景气度较好,其中6月美国ISM制造业PMI由上月的56.1下降3.1个点至53,低于54.5的市场预期;加拿大制造业PMI指数则持续高位运行,6月读数与上月持平,均为56.8并已连续16个月位于56以上运行;5月墨西哥制造业继续回升,由50.6上升至52.2,该读数在连续5个月增长的同时亦逐渐站稳荣枯线上,显示出制造业持续转暖的趋势。

欧洲国家制造业PMI超预期加速下行,经济衰退风险加剧。今年以来,欧洲国家PMI持续处于高位滑落区间。进入5月,乌克兰危机以及高能源价格的影响逐渐显现,6月欧洲主要国家PMI指数加速下行。主要大国中,英国制造业PMI指数最高,由上月的54.6降至52.8,低于53.4的市场预期,并连续两个月下降;德国制造业PMI指数由上月的54.8降至52,与市场预期持平;法国制造业PMI指数由上月的54.6降至51.4,尽管高于51的市场预期,但该数据降幅达到3.2个百分点,且已连续两个月下降。从趋势上看,欧洲经济衰退可能较美国更早到来,四季度欧洲主要国家制造业PMI可能滑落到荣枯线以下,经济衰退风险渐行渐近。

亚洲主要国家制造业持续景气,越南和印度表现亮眼。尽管主要亚洲国家近期制造业略有下滑,但整体持续处于景气区间。其中,越南和印度制造业PMI指标表现最为亮丽,越南制造业PMI指标读数由上月的54.7降至54,降低了0.7个百分点。此外,6月印度制造业PMI指数由前月的54.6降至53.9,降低了0.7个百分点;日本PMI则由53.3下降至52.7,降低了0.6个百分点;中国方面,制造业PMI指数在连续三个月收缩后重返扩张区间,6月PMI指数由5月的49.6回升至50.2。尽管低于50.5的市场预期,该读数仍然反映出国内疫情防控形势持续向好,稳经济一揽子政策措施加快落地生效的良好趋势,行业复苏及企业经营预期逐渐明朗乐观。

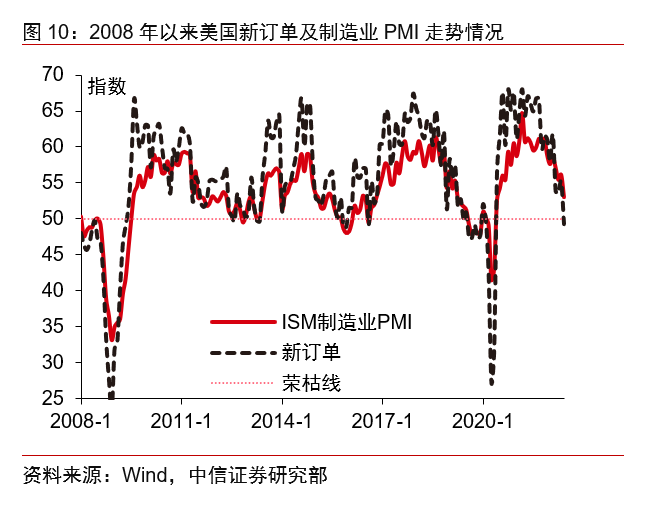

6月美国ISM制造业PMI指数降至53,低于预期。美国经济衰退的担忧明显升温,但不影响美联储7月加息幅度。2022年6月,美国ISM制造业PMI指数由前月的56.1下降至53,低于54.5的市场预期。数据公布后,市场对美国经济衰退的担忧明显上升,美元及黄金等避险资产上行明显,10年期美债利率一度下探至2.8%。综合近期各项数据,整体来看近期美国经济陷入衰退的可能性并不大,预计未来3-6个月可能在荣枯线以上区间持续回落并震荡。货币政策方面,对抗通胀仍为美联储当下利率操作的核心目标,预计7月美联储大概率仍会加息75bps。

美国分项数据中,新订单指数超预期下滑至收缩区,制造业增长前景不容乐观。一般来看,美国制造业新订单指数对制造业PMI具有先导性,一般提前三个月反映制造业PMI走势。6月该指标在连续24个月位于扩张区运行后首次下滑至50以下,录得49.2。下滑主要原因在于原料价格上涨和交付周期延长导致整个供应链的新增订单持续放缓。分行业看,新订单下滑行业主要集中在木及纸制品、家具、运输设备、电器设备、化学品及食品饮料领域。中国为美国上述部分产业产品的主要供给国,未来中国上述出口行业可能明显放缓。新订单指数的持续下滑可能预示着美国制造业景气程度将持续下降,经济衰退可能渐行渐近。

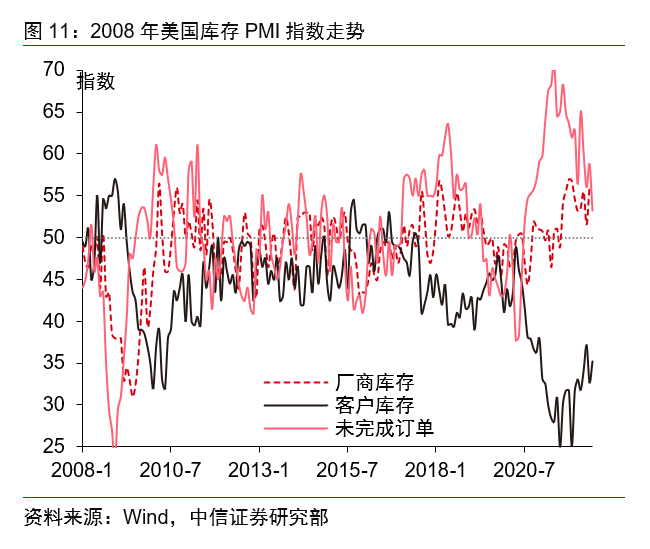

新订单减少可能是厂商库存大幅下降的主要原因,客户库存仍较低显示出美国终端补库周期仍将持续,供应链尚未完全修复。6月美国制造业客户库存波动回升,未完成订单库存PMI高位下行、厂商库存PMI明显下行,主要反映了去年四季度以来美国供应链拥堵问题逐渐缓解。一方面,客户库存仍处于收缩区间,反映出美国目前下游高景气的销售情况致终端去库明显,补库周期仍将持续;另一方面,6月厂商库存指数由上月的65.7大幅降至57.3,下降约8.4个百分点,除反映供应链紧张逐步缓解以外,新订单的减少亦是主要原因。

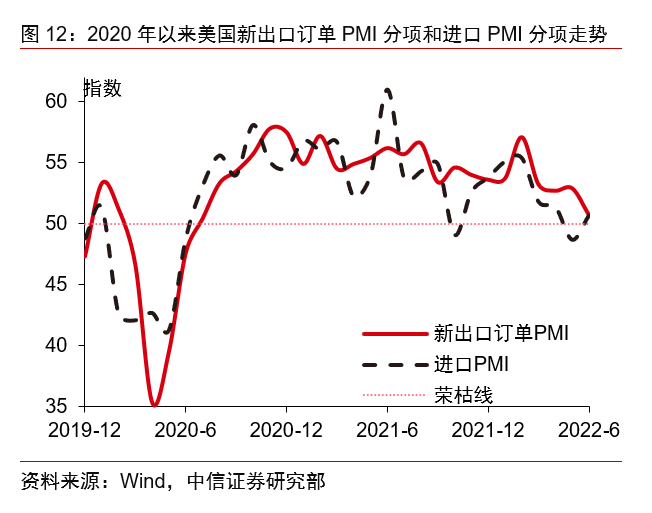

季节性需求增加叠加中国复产复工驱动美国进口PMI回升。6月美国新出口订单由上月的52.9下降至50.7,降幅为2.2个百分点。出口订单下降可能与海外经济增长和需求回落相关。进口方面,6月进口PMI分项由前月的48.7回升至50.9,环比上升了2.2个百分点。主要原因可能与返校和假期需求增长相关。同时,中国复工复产加快、供应链逐渐修复亦有利于美国进口回升。受订单及需求回落影响,未来美国进口PMI分项可能持续低位徘徊,不排除再度下穿荣枯线的可能性。不过,近期美国总统拜登团队正酝酿对华进口关税豁免政策,如若落地可能会短期改善进出口景气程度。

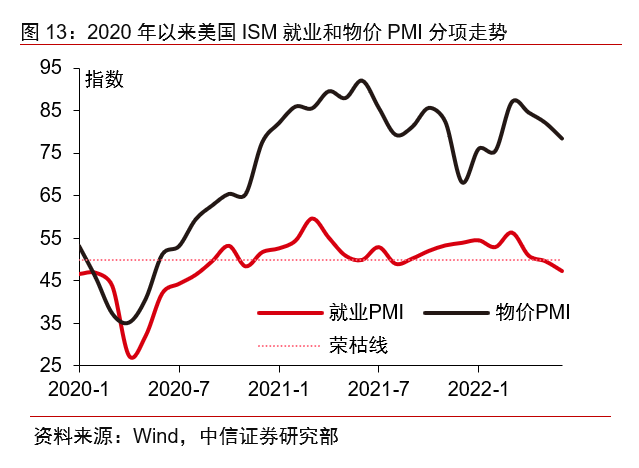

美国PMI物价分项高位回落,制造业就业步入收缩区间。通胀高企仍然是美国经济当下的核心矛盾。不过,6月美国物价PMI分项读数由上月的82.2下降至78.5,符合市场预期。未来美国通胀可能仍具粘性,但大概率呈现环比缓慢回落态势。就业方面,6月就业PMI分项再度超预期下行,由上月的49.6降至47.3,表明制造业就业开始步入收缩区间。这一方面可能反映企业预期新增需求下降而主动减少就业招聘,但另一方面,6月美国岗位空缺数量和离职率增加,也客观反映了企业招工难的问题。

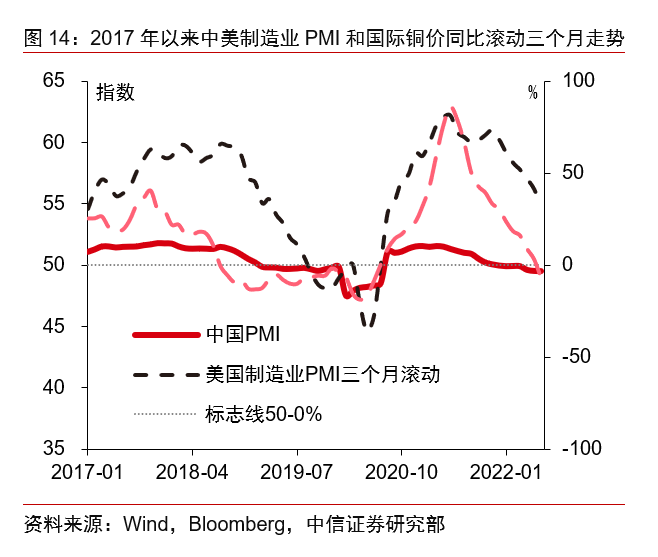

美国滚动三个月PMI下行预示铜等有色矿产价格可能持续下行。一般来看,铜价与中美两国PMI指数均有相关性。中国是铜需求和生产大国,PMI指数往往与铜价走势具有同步性;而美国是铜制加工成品主要消费国,PMI指数对铜价往往具有先导性。3月大宗商品价格冲高后回落,6月铜价跌破9000美元/吨价格关口,单月下跌幅度约12.7%。受经济衰退预期及需求回落影响,铜等有色矿产类大宗商品价格下半年可能持续承压、震荡下行。

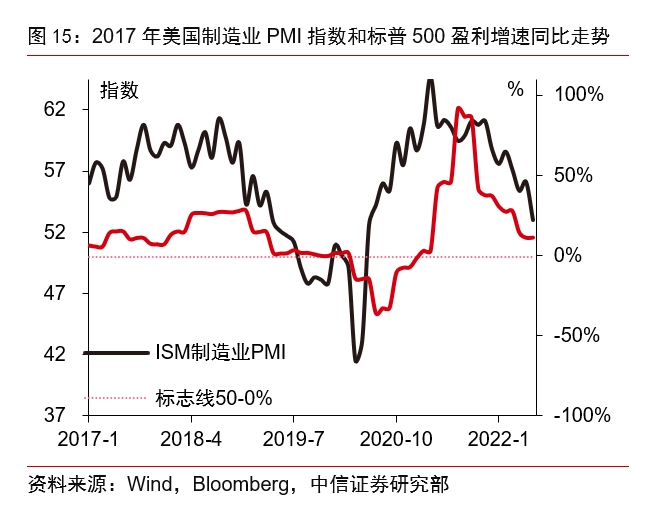

美国制造业PMI近期走势或预示美股盈利增速持续下降。自2021年7月高点后连续10个月波动下降以来,6月标普500每股净收益同比增速与上月基本持平,约为11%。近期受美债实际利率上行趋缓,美股估值略有修复,但恐难以扭转美股熊市格局。高通胀不仅抑制居民消费,还影响企业资本开支,企业盈利下修可能致使当前美股的震荡行情至少延续至今年下半年。

5月出口数据显示中国疫情后复工复产稳步推进,不过,全年出口增速恐较去年下降。一般来看,韩国出口规模波动趋势对中国具有一定先导意义。但是,2020年后由于中国疫情恢复和复工复产全球领先致本轮经济周期期间中国出口波动趋势领先韩国。5月我国受疫情后物流恢复影响,出口金额短时反弹,同比增速为16.9%。中长期来看应重点关注海外需求边际转弱的趋势,下半年我国出口增速可能持续边际放缓。此外,市场担心的越南对我国短期出口替代作用不强,美国拟取消对中国进口加征关税,若落地,一定程度上会利好中国出口增速。

本文来源微信公众号“CS宏观研究”,作者崔嵘,智通财经编辑:陈秋达。