收入同比大增41.8%至44.2亿元(人民币,单位下同),净利润同比劲增70.3%至6.67亿元,津上机床中国(01651)于市场动荡的2022财年(截至2022年3月31日止年度)交出了近乎“满分”的业绩答卷。

智通财经APP注意到,6月27日,津上中国披露了2022财年年报业绩。结合历史数据来看,得益于报告期内汽车、自动化行业延续较高水准的增长,以及津上中国自身经营能力的持续提升,2022财年津上中国的核心财务数据均创下公司上市以来最佳水平。

通览津上中国的年报,不仅是收入、净利润这一组核心财务数据跑出了成长“加速度”,公司其余多项数据亦全线高增。

靓眼的财报数据背后,津上中国的此份年报究竟向外界释放了哪些价值信号?在一系列数据创下历史新高后,投资者又该如何评判津上中国的投资价值?

全业务发力带动业绩高增

若要以一组词汇来笼统概括津上中国的2022财年年报,或许非“高质量”、“高增长”莫属。

就收入来看,2022财年津上中国在上一年度高基数的基础上继续放量,全年收入达到44.2亿元。

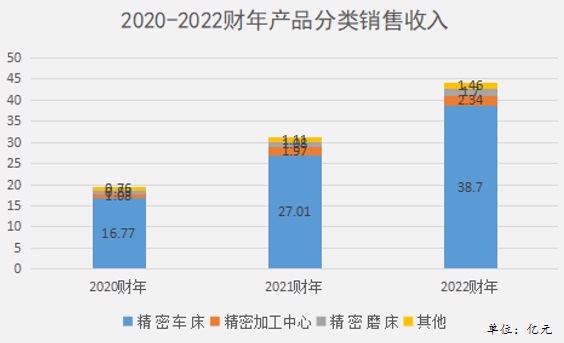

拆分收入结构,报告年度内津上中国的收入主要来源于精密车床、精密加工中心、精密磨床、其他业务。其中,精密车床作为公司的核心产品,实现收入38.7亿元,占公司收入比重的87.6%,同比增长43.3%;精密加工中心、精密磨床、其他业务收入分别为2.34亿元、1.7亿元、1.46亿元,同比增幅分别为18.8%、57.1%、32%。

归纳而言,津上中国各业务板块全线发力,原因主要有三:其一,宏观角度看,报告年度内经济的主基调仍延续2020年下半年来的景气形势,尤其是汽车零部件行业的快速发展极大刺激了下游企业对高端数控机床的旺盛需求;其二,微观角度看,津上中国提前布局新工厂,充裕的产能使得公司具备消化更多订单的能力;其三,经营方面,公司不断推进精细化运营,降本增效取得阶段性成果,这亦大幅提升了公司产品的性价比。

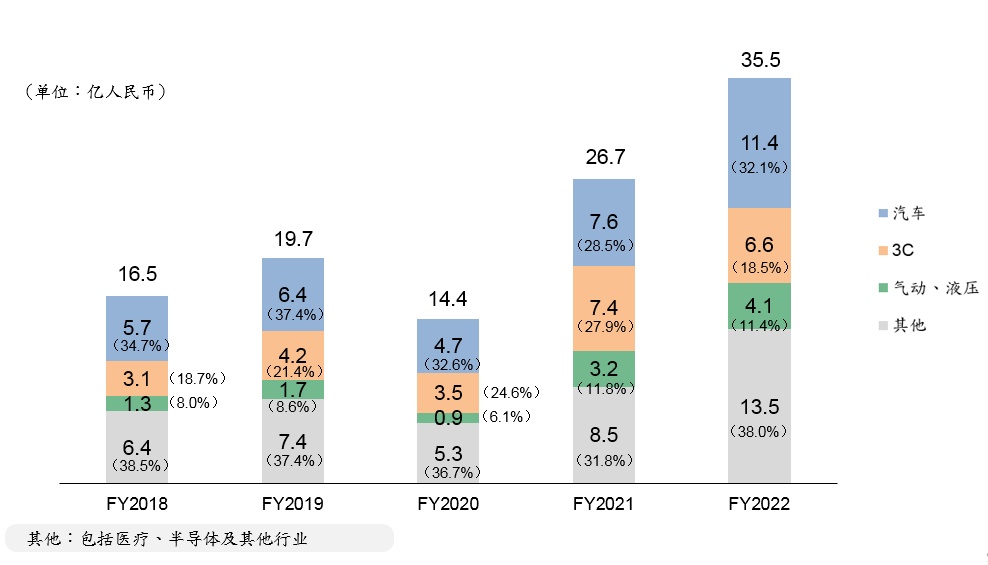

值得一提的是,在津上中国下游客户中汽车行业表现尤为突出,2022财年面向汽车行业的全年销售额约为11.4亿元,同比增加约五成。据了解,津上中国来源于汽车业客户的收入大幅增长,核心原因在于近年来新能源汽车加速渗透,新能源汽车零部件制造商对于津上机床产品的需求不断走高。

同期,津上中国来源于气动、液压行业和其他行业的收入亦取得不同程度的增长。其中,来源于气动、液压行业的收入约为4.1亿元,同比增加约28%;来源于其他行业的收入约为13.5亿元,同比增长约58.8%。不过,受消费电子下游需求不振等因素影响,2022财年津上中国面向3C行业的收入为6.6亿元,规模较上一年度有所收窄。

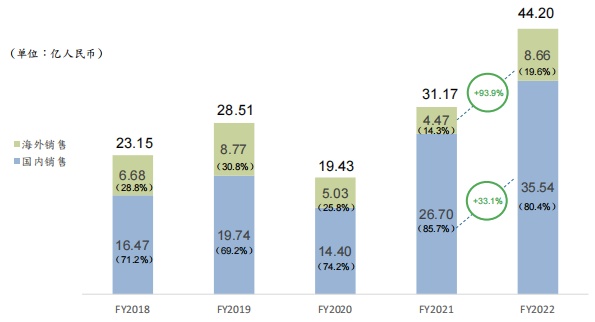

而若以地域来划分,2022财年公司来源于国内市场的收入约为35.54亿元,同比增加33.1%;来源于海外市场的收入为8.66亿元,同比大增93.9%。两组数据均创出历史新高。

智通财经APP获悉,2022财年海外机床市场已从疫情中大致恢复,机床需求较上一年度有了大幅增长,且该需求已达到历史最高水准,这一变化是津上中国来源于海外市场的收入近乎翻番的重要原因。

在收入保持稳步增长的同时,津上中国的盈利表现亦愈发出色。2022财年,津上的毛利达到11.73亿元,同比大增53.3%;对应毛利率为26.5%,较上一年度的24.6%亦有显著提升。

同期,津上中国的净利润亦跟随营收、毛利呈同向增长,净利润规模达6.67亿元创历史新高,增速高达70.3%。

作为行业龙头公司,津上中国的净资产收益率表现亦处于行业领先位置,且近年来有加速上行的趋势。数据显示,2022财年公司的ROE为33.5%,而2021财年同期为24.3%。考虑到津上中国的制造业公司属性,公司能取得如此高的收益表现实属可贵。

另外,颇为值得称道的是,在业务规模不断扩容的同时,津上中国的营运能力仍在继续增强,2022财年公司平均存货周转天数为96天,较上一年度减少了4天,对比国内各机床厂家大多分布在200-300天的情况来看,这是一个一骑绝尘的水准。

多因素共振料对业绩增势提供强支撑

出色的2022财年业绩,印证了津上中国的高成长属性。而展望后市,投资者亦可以对其接下来的表现报以更高期待。

首先就下游市场需求来看,以汽车行业为例,汽车行业电动化升级将持续带动高端机床产品需求的增长。根据中国汽车工业协会统计,2021年,我国新能源汽车销量为333.41万辆,同比增长167.64%;2017-2021年,我国新能源汽车复合增长率高达54.91%,渗透率从2017年的2.4%提升至2021年的16%。

另据中商产业研究院的预测,2022年我国新能源汽车的销量有望达到473.19万辆,渗透率有望加速提升至22.6%。

除增长势能强劲的汽车行业外,3C产品的技术升级亦有望对机床产品需求形成较强支撑。根据IDC预测,随着5G技术的全面下沉及终端产品进一步丰富,5G渗透率有望加速提升。数据显示,2020年全球5G手机出货量约为2.74亿部,而2023年有望达到8.5亿部,2021-2023年复合增长率有望达到45.84%;另据IDC报告,2021年5G设备的出货量增长率高达117%。5G手机及相关设备渗透率的提升,料将提振上游机床行业的需求。

面对下游市场日益旺盛的需求,津上中国亦采取多项举措来满足客户需要。一方面,在2022财年津上中国先后有两款新机型M10J和VL4面世。据了解,M10J为精密刀塔车床,搭载了10英寸卡盘的车、钻、镗大行程加工机,目前已广泛应用于汽车、工程机械等行业。而VL4则是精密加工中心,其特点是加长型BT40加工中心,适用于大型、高刚性零部件加工,目前该产品已广泛应用于汽车、模具等行业。

另一方面,津上中国亦在积极扩产以匹配客户需求。目前,津上的安徽新工厂已于2021年3月开始铸件生产,每月产能达到1000吨;机加工设备逐步导入,当前已开始功能部件的加工。另据公司方面介绍,安徽新工厂计划将于2023年初进行机加工单元品组装、整机组装。

另外,津上中国的平湖中津新工厂的产能正处于加速释放的过程中,后期完全投产后,预计可提供约4000-4500台机床组装产能。

小结

回看资本市场走势,由于身处制造业上游,又是在流动性有所欠缺的港股上市,津上中国的受关注度一直较在A股上市的同行为低。

不过,所谓“价值也许会迟到,但永远不会缺席”,在港股市场上,一旦价值发现,股价短期内直线拉升修复估值的案例屡见不鲜。

财报验证基本面优异,而就未来预期来看,津上中国的成长后劲强韧,基于此,假以时日公司注定将获得市场的重估。