智通财经APP获悉,由于市场对经济衰退的担忧加剧,工业金属价格承压并有望迎来自2008年金融危机以来表现最糟糕的一个季度。

数据显示,作为经济风向标的铜价已经较四个月前的创纪录高位跌超20%。伦敦金属交易所(LME)铜期货价格在上周五跌至每吨8122.50美元,为16个月以来新低,6月份迄今为止已累计下跌11%,有望创下过去30年来最大单月跌幅之一。

铜这种金属与经济变化密切相关,应用领域包括重工业机械到先进电子产品等各个领域。铜价回落标志着大宗商品市场释放出一个信号,即各大经济体控制价格的努力正在取得一些初步成效。金属市场的情绪已经出现恶化,有迹象表明,交易员正押注铜价将进一步下跌。

铜需求将在多个方面面临风险

此外,锡价在过去一周同样下跌了21%,创下上世纪80年代以来的最大周跌幅;目前,锡价已较3月份的峰值跌去一半以上。

除了铜、锡之外,铝、锌等金属价格也大幅下跌。彭博工业金属现货分类指数 (Bloomberg Industrial Metals Spot Subindex)在第二季度已经下跌26%,有望创下2008年底以来的最大季度跌幅。

工业金属价格的大幅下跌与过去两年的表现形成了鲜明的对比。在过去两年,在疫情好转后的市场乐观情绪、通胀预期以及供应中断等因素的推动下,工业金属价格飙升。如今,通胀高企、供应依旧紧张,但出于对主要经济体工业活动放缓的担忧,工业金属的价格出现暴跌。

标普全球上周四的指标显示,欧洲制造业产出出现两年来的首次收缩,与此同时,美国6月Markit制造业PMI初值录得52.4,创下23个月新低。在此情况下,铜和其他工业金属依然被加速抛售,这表明,投资者押注未来几周需求将大幅下滑。

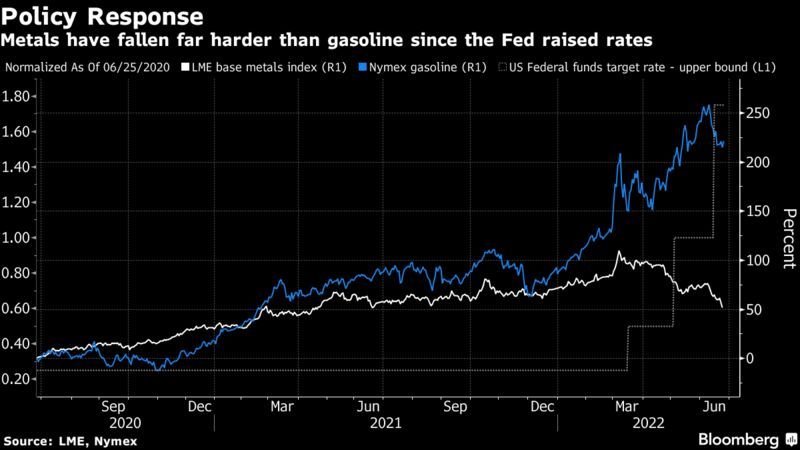

与工业金属相比,农作物与能源等其他大宗商品受到的冲击较小。彭博能源现货分类指数(Bloomberg Energy Spot Subindex)自3月底以来上涨了10%,而彭博农业现货分类指数(Bloomberg Agriculture Subindex)的跌幅则为9.7%。

然而,铜和其他几个金属市场仍面临着有史以来最紧张的供应状况。在全球铜库存不断减少、且鲜有迹象显示有大量新供应的情况下,就连高盛等坚定的铜多头也曾警告称,抑制需求可能是缓解价格压力的必要手段。

本月早些时候,美联储宣布加息75个基点,并警告称其遏制通胀的努力可能导致经济衰退,随后工业金属价格开始暴跌。美联储主席鲍威尔上周表示,美联储对支撑原油等大宗商品价格飙升的供应侧驱动因素影响甚微,而在消费者财务压力加大的同时,对汽油和食品等必需品的需求仍将保持弹性。

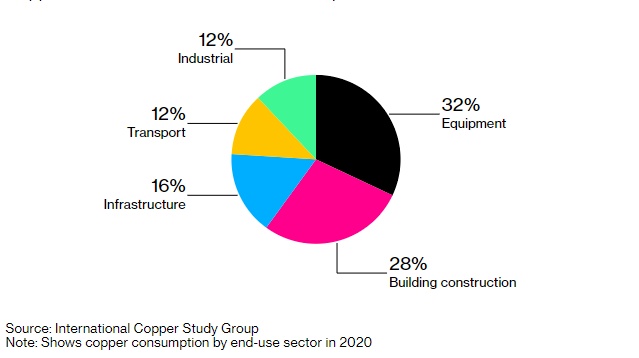

不过,美联储的加息可能会对可支配支出产生更为直接的影响,并可能会终结房地产、汽车制造和耐用品等领域的金属需求热潮。随着制造商面临不断上升的借贷成本,建筑和工业机械等领域的需求也面临越来越大的风险,这些领域在总体使用量中占很大一部分。

值得注意的是,在交易所库存仍接近极低水平之际,部分投资者对做空铜等金属市场持犹豫态度。去年年末,库存大幅下降曾推动现货铜价出现历史性飙升。有分析师表示:“一些投资者选择在此时获利了结,从交易角度来看这是有道理的,但从根本上说,这些金属市场仍然非常紧张。”