在强大品牌虹吸效应的带动下,越来越多的用户选择携宠入驻波奇平台,而波奇也在这场“生态进阶”的狂欢中即将迎来属于自己的盈利拐点。

6月6日,波奇2022财年Q4季度及全年财报正式出炉。

2022财年,波奇活跃买家数达500万同比大增30.4%;与此同时,波奇Q4的获客成本进一步降至5.7元/人,全年营销费用占收入比重降至14.4%。

在“线上+线下”生态化布局持续深入和品牌效应逐渐增强的背景下,波奇依托自身品牌效应,在推动优质用户池扩容的同时,也让流量的势能高效转化为变现的动能。

2022财年,波奇营收同比增长17.4%,达到11.86亿元(人民币,单位下同);全年毛利率进一步增至20.5%。

显而易见的是,生态进阶推动品牌效应不断增强,波奇近年出色的经营表现,在2022财年已被其亮眼的财报业绩所验证。而解构财报数据,分析数据背后“生态-用户-变现”的发展逻辑,则有利于投资者对波奇后续的价值走向有更深层次的理解。

探寻品牌效应增强背后的发展逻辑

在用户驱动的互联网商业逻辑体系下,生态化布局要想做大做强,离不开优质用户池的扩容。但在传统获客模式下,高获客意味着高成本,一家优质的生态化企业要想实现赛道突围,在获客层面率先实现“降本增效”非常关键。

而波奇的内在价值体现在,身处近年国内宠物服务行业整合期到来的复杂市场环境,逆势实现低获客成本下的优质用户池扩容。

据智通财经APP了解,2022财年,波奇全年活跃买家数达到500万,与去年同期的384万相比,增幅达到30.4%;且用户构成上出淘效果显著,目前波奇自营渠道和京东/其他渠道用户正持续快速增长。

优质用户池扩容伴随的是波奇获客成本的大幅下降。

财报显示,2022财年Q4季度波奇获客成本降低至5.7元/人,相比上一个季度8.5元和去年同期的11.2元,显著改善。

获客上的“降本”在财报上反映明显。财报显示,波奇Q4季度营销费用为3327万元,同比下降了14.3%,占收入比例从16.8%降至13.3%;按财年来看,公司当期营销费用占总收入比重从15.8%降至14.4%。

实际上,与目前宠物行业各节点的参与者在C端“烧钱获客”的情况不同,波奇宠物的获客成本下降以及实现用户增量,更多地来源于其“品牌虹吸效应”,即通过品牌口碑带动新用户的“入圈”,以及老用户的消费激活。

但品牌效应的增强不是一蹴而就。对于波奇而言,品牌口碑从建立到增强的过程,亦是不断构建宠物生态圈提高运营效率,从而提升用户服务体验的过程。

通过生态整合能力赋能上下游服务B端客户提高运营效率,是波奇增强品牌效应过程的关键一环。

随着宠物行业的平台合并和资源整合趋势逐渐明显,行业内更多品牌正走向规模化和生态化。对于宠物用品这种长商品跨度的品类而言,仓储管理、配送效率是提升用户购买体验的核心能力之一。

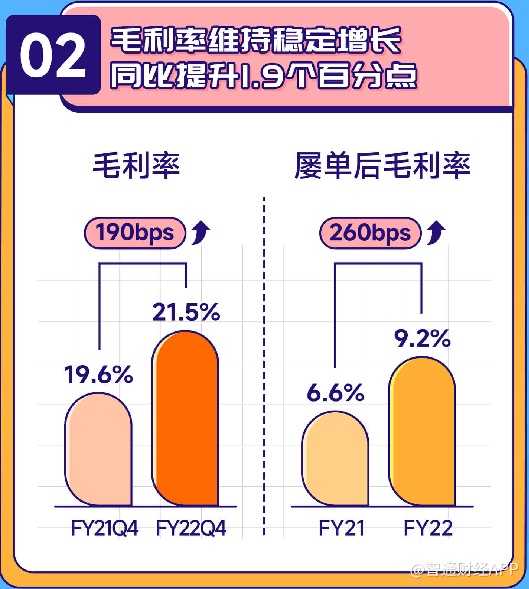

波奇在财报中提到,Q4季度毛利率为21.5%,同比增长1.9个百分点;公司2022财年全年毛利率则达到20.5%。其实,波奇之所以能实现整体毛利率的稳健提升,主要得益于公司通过品牌和品类的调整带来商品销售毛利率的提升,以及当期服务收入的稳定贡献。

未来随着商品销售端品牌品类调整效应的进一步凸显,以及服务收入持续高速增长,覆盖固定成本后更高的盈利边际效应,公司整体毛利率还将持续提升,助力实现盈亏平衡。

从运营端投射至营收端和利润端,本财年,波奇总营收达到11.86亿元,同比增长17.4%;公司Q4季度净亏损率从-18.0%持续收窄为-8.9%,年度趋势基本一致,公司整体盈利前景乐观,拐点可期。

不难看到,“生态-用户-变现”的发展逻辑贯穿了波奇的内在价值增长曲线。而公司在获客降本增效、运营效率提升等方面强需求已在财务业绩层面得到较大满足。宠物生态闭环的进一步完善将是后续支撑公司核心价值增长的关键支撑点。

完善宠物生态闭环,提升内在价值

在去年2021财年业绩会上,波奇首席战略官曾表示,波奇宠物长期目标在于凭借自身强大的数据库、供应链以及品牌建立一个完整的生态。而在2022财年,波奇显然距离这个完整的生态更进了一步。

作为深层次构建宠物生态圈的关键一步,通过品牌筛选提升行业话语权,成为波奇这一财年的重要战略要点。在筛选、整合更多的品牌及行业参与者,完善线上线下全服务体系以及进一步改善客户体验的社区购物环境等方式之后,波奇生态系统的用户吸引力已得到显著增强。

从波奇2022财年Q2季度反馈的双十一“萌宠狂欢季”战绩来看,截至双十一结束,有58个宠物零食、56个宠物主粮、54个宠物医疗保健、95个宠物用品品牌增速超去年全周期。其中有52个品牌成交额过百万。更有wowo、渴望、爱肯拿、法米娜、kojima、Feline、绿十字、优卡、真致和多可特等人气品牌同比增速超400%。

截至目前,通过不断的品牌调整与筛选,波奇目前总SKU数维持环比增长,达到26624个,总品牌数达到718个。

除了品牌筛选能力提升外,依托流量和技术赋能优势在“线上+线下”模式上打开局面,深入线下宠物店、宠物医疗、宠物人才培训、宠物食品制造等领域,也是波奇深度进行生态整合的重要体现。

例如,在Q1财季中提到,波奇宠物首家线下体验店在上海静安大融城开业,预示着公司线下服务链拼图趋于完整化。

在2022财年Q2季度财报发布当日,波奇宠物宣布与独立宠物医院管理软件服务商迅德软件签署战略合作协议,双方围绕宠物医疗供应链对接及技术开发等开展深度合作。

智通财经APP了解到,目前双方合作上线的“医心医选”线上商城,已逐渐面向迅德软件分布在全国各地的3500家医院,借助波奇宠物提供的专业供应链及售后服务,改变传统的承销商进货方式,为宠物医院打造专业的一站式线上供货服务。

而在“携宠出行”的生态圈建设上,波奇与花间堂品牌的合作项目已正式落地。花间堂联合波奇在其全国31家门店的其中22家门店进行宠物友好品牌升级,并正式发布“宠物友好”识别标签。其中湖州花间堂友好客房计划已经落地,显示出了良好的生态化运营效果。

不难看到,目前的波奇宠物生态圈正从建设逐渐走向到完善,其通过线上线下交汇已形成了一张共生共享的生态网络,而这种颠覆性的产业生态变化也已投射到波奇2022财年的Q4及全年财报上。

然而,相比波奇业务的迅速发展,二级市场的反馈却已滞后,使其公司估值与强劲的业绩增长能力不相匹配。

智通财经APP观察到,目前波奇宠物市值仅有3315.48万美元。从具体估值数据来看,截至6月3日收盘,波奇宠物股价为每股2.17美元,PS估值仅为0.19。横向行业对比发现,同期A股的中宠股份和佩蒂股份PS估值分别为2.11和3.22。同期美股Chewy的PS估值则为1.69。从纵向来看近三年波奇的估值数据同样不难发现,目前公司股价同样已严重偏离估值中枢。可见,在宠物生态圈持续完善,业务规模持续扩大的背景下,波奇的公司价值已明显被低估。

从目前来看,波奇宠物正在增强线上和线下商业布局的道路上稳步前进,随着未来深层次的宠物生态圈建设不断建立完善,其服务与生态建设势必步入新的阶段,届时波奇踏上价值回归“快车道”指日可待。